Рейтинговые агентства порадуют немногих. Так решил ЦБ

С 1 февраля вступают в силу более жесткие требования по доступу банков к беззалоговым кредитам. Требования по уровню рейтингов от российских агентств повышены на один уровень. По шкале «Эксперт РА», например, нижняя планка теперь не В++, а А.

Что это значит для банков?

Собственно, первый шок от этого решения уже прошел. Удивились и расстроились порядка 90 банков — именно столько соответствовали действующим допускам и не проходят по новым. С 1 февраля они потеряют доступ к относительно дешевым ресурсам ЦБ. Если честно, мы ожидали большого числа отказов от актуализации рейтингов уровней В++ и ниже, а также давления на нас со стороны банков с требованиями рейтинги повысить. Однако этого не произошло. Банкиры достаточно спокойно восприняли изменение. Конечно, заявки на пересмотр рейтингов поступают, но не так уж и много.

А вот некоторым банкам мы даже снизили рейтинг именно из-за чрезмерного увлечения беззалоговыми кредитами. К примеру, один из банков подсел на эту иглу — больше 35% пассивов составляли средства ЦБ осенью прошедшего года. Этому банку пришлось снизить рейтинг до уровня В+ уже сейчас.

Жаль, что не все наши коллеги в рейтинговых агентствах приняли аналогичные решения по поводу банков с очевидно нарастающими проблемами. Возможно, это в какой-то мере и привело к решению ЦБ об ужесточении допуска по рейтингам.

Вообще, 1 февраля ничего страшного не случится, никакого кризиса ликвидности или чего-то подобного не произойдет. Не надо бояться. С другой стороны, после 1 февраля мы снова вернемся к нашей чудесной модели банковского рынка, условно назовем ее «5–100–900»:

- 5 главных госбанков (ну хорошо, пусть будут «банки с госучастием»);

- 100 крупных банков, имеющих доступ почти ко всем источникам фондирования;

- 900 всех остальных, которые могут рассчитывать только на себя и на то, что вкладчики не подведут.

В первом квартале 2010 года АИЖК удивит банкиров и страховщиков. ФАС, возможно, тоже немного удивится

В феврале-марте будет зарегистрирована дочерняя страховая компания АИЖК. Она будет страховать ипотечные риски, будет обладать очень большим капиталом и возможностью принимать большой объем страхования на собственное удержание. В будущем она может стать одной из крупнейших страховых компаний в России.

Каков экономический смысл этого шага? Разве не сказано в самых азах экономической теории, что работа с рисками начинается с их диверсификации? Как класть яйца в корзины — это разве мы не проходили?

Еще этим вопросом может заинтересоваться ФАС. Подробнее пояснять почему, думаю, нет смысла.

Связано ли это решение с недоверием АИЖК к российским страховщикам? Сложно сказать. Явных проблем с исполнением обязательств именно по ипотечному страхованию пока не было. Хотя платежеспособность большинства российских страховщиков, действительно, вызывает … скажем так, опасения (см. следующую главу).

В общем, вопрос неоднозначный. Хотелось бы, чтобы примеру АИЖК не последовали различные госкомпании, министерства и ведомства. А то уже слышны предложения по созданию специализированных госстраховщиков при Минсельхозе, при Минтранспорта и так далее. Это даже менее смешно, чем госкорпорации. Очень хорошо бы обойтись без этого.

АИЖК, возможно, в этом ряду как раз-таки смотрится наиболее логично. Специальная ипотечная страховая компания — это в принципе соответствует практике ряда стран. Хотя оценить точнее эффективность этой инициативы можно будет только через пару лет.

Страховщики расстроятся сами и расстроят банкиров своими банкротствами

Страховой рынок в ушедшем году в полной мере ощутил, что такое кризис. Пожалуй, российским страховщикам пришлось даже тяжелее, чем банкирам. 2010-й будет не менее сложным. Рост убыточности, падение взносов и резкое падение прибыли (хотя точнее будет говорить о росте уже фактических убытков, а не только убыточности) подкосили страховой рынок. Некоторые компании перестали платить. В новом году пара десятков средних страховщиков уйдет с рынка.

Принципиальная новость, важная и для банкиров тоже, заключается в том, что весной наконец может быть принят Закон о банкротстве страховщиков. Почему это так важно?

Вот как сейчас уходит с рынка страховая компания: взносы падают, растет дебиторка, растут выплаты, средств не хватает, но компания продолжает платить агентам комиссии и собирать страховые премии. А выплачивать по обязательствам — это, извините, уже не получается. В результате несколько месяцев компания продолжает пылесосить рынок, уже разогнав всю свою службу урегулирования. А потом ее владельцев и руководство «ищут пожарные, ищет милиция». Иногда, правда, находят, но клиентам от этого не сильно легче. Особенно неприятно банкам, если они работают с таким страховщиком активно, страхуют залоги и иные риски.

Нормальная процедура банкротства позволит по крайней мере минимизировать ущерб от вывода активов из компании и создать механизм цивилизованного ухода с рынка. Кстати, страховой рынок — это сейчас чуть ли не единственный рынок в России, где процедура банкротства до сих пор четко не определена. Обидно и немного стыдно. Ждем принятия закона.

Банк России может обрадовать или расстроить банкиров 1 июля

После 1 июля ЦБ РФ вернет «докризисные» параметры резервирования по пролонгированным и реструктурированным ссудам.

Сейчас коэффициент резервирования не дотягивает и до 10% в среднем по банковской системе. А уровень «плохих» активов и активов под стрессом, даже по самым оптимистичным оценкам (которые дает ЦБ РФ) — порядка 12%.

Западные аналитики, как обычно, нагоняют тоску и ужас, пугая уровнем «плохих» долгов в 30, 40 и даже 50%. Похоже, это все-таки перебор. Однако если сейчас просрочка составляет около 6%, пролонгации в среднем — 20%, а иных скрытых плохих долгов не менее 5%, то уровень плохих долгов в 15% можно считать адекватной оценкой масштаба банковских проблем. Резервировать, по идее, нужно именно в таком объеме.

Для банков это означает, что в следующем году многие (пара сотен банков как минимум) все-таки будут вынуждены сильно «дорезервировать». А значит, показывать очень низкую прибыль или, может быть, даже убытки. Они рискуют по этой причине вылететь из системы страхования вкладов и изрядно огорчить акционеров.

Если только регулятор в очередной раз не проявит свою вселенскую доброту и не перенесет возврат к старым нормам резервирования еще на полгода.

Лизинговые компании могут порадовать банкиров хорошими новыми и старыми клиентами и отличными сделками с низким риском. Если банкиры порадуют лизингодателей дешевым фондированием

Лизинговый рынок пострадал от кризиса сильнее, чем большинство других финансовых секторов. Новые сделки почти все заморожены, горизонт планирования у всех — и клиентов, и кредиторов — упал до нескольких месяцев, а это с лизингом вообще никак несовместимо. Объем нового бизнеса в 2009 году, по всей видимости, окажется раза в 2,5 меньше, чем в предыдущем.

Ключевых драйверов роста может быть два. Во-первых, это клиенты с хорошим кредитным качеством, предъявляющие спрос на ликвидное оборудование. Они появляются по мере некоторой стабилизации экономики. Во-вторых, это банки, готовые финансировать новые сделки. С этим немного сложнее, однако во втором и третьем кварталах наступившего года мы ожидаем настоящий бум на рынке лизинга. Конечно, не такой масштабный, как это было в 2006–2007 годах, когда лизинг рос какими-то космическими темпами — ежегодно чуть ли не утраиваясь. Но банкам следует обратить внимание на лизинг уже сейчас. Прежде всего перспективный интерес представляют «защищенные сделки» — там залог, как правило, не липовый и вполне ликвидный, клиенты «живые», доля мошенников ниже, чем среди обычных заемщиков.

Лизинговые компании еще порадуют банкиров. Но сначала банкиры сами должны хоть немного порадовать своих коллег, активизировав программы финансирования под лизинговые сделки. И тогда лизинг точно уже зимой оттолкнется от дна и в 2010-м покажет уверенный рост.

Дума может обрадовать банкиров созданием нового российского финансового рынка — рынка секьюритизации

В октябре 2010 года может быть принят Закон о секьюритизации. Это, без преувеличения, огромный шаг, можно даже сказать — создание нового финансового рынка, которого в России раньше не было. Этот закон ждали до кризиса, когда многие были готовы секьюритизировать портфели кредитов и иных активов. А самое главное — было много инвесторов, желающих покупать такие бумаги.

Пара сотен банков как минимум все-таки будут вынуждены сильно «дорезервировать». А значит, показывать очень низкую прибыль или, может быть, даже убытки.

Последние два года стало как-то немного не до секьюритизации. Тем более что само это слово прочно теперь ассоциируется с кризисом. Ведь всем памятна формула: «США + ипотека + секьюритизация + Lehman Brothers = кризис». На самом деле ни одно из вышеперечисленных явлений само по себе причиной кризиса не является. Секьюритизация уже почти перестает быть ругательным словом.

Через год, когда закон вступит в действие, в России будет 10–15 сделок именно по внутренней, а не трансграничной секьюритизации, и это будет полезно всему финансовому рынку. Банкиры, юристы и инвесторы уже могут начинать готовиться.

Центробанк всегда прав. Однако своими абсолютно правильными решениями он может огорчить некоторых банкиров

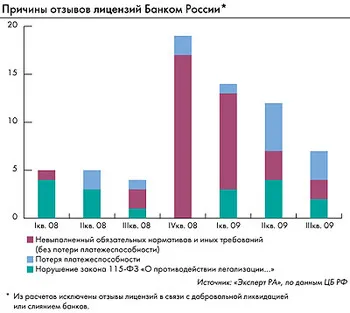

Уже со второго квартала 2009 года растет число банков, лицензии которых отозваны по причине невыполнения формальных нормативов — еще до фактической потери платежеспособности. В это число попадают и банки, которые имели капитал менее 90 млн рублей и нарушили требование о неснижении капитала ниже показателя на 01.01.2007.

Что бросается в глаза? Во-первых, превентивный характер мер (и это очень приятно, и говорит о повышении профессионализма надзора). Во-вторых, явный перенос акцентов надзорной деятельности Банка России с проверки выполнения требований Закона о противодействии легализации на анализ адекватности политики резервирования и достаточности капитала.

2010 год пройдет полностью в том же русле.

Нет, это, конечно, не значит, что банки с большим Н1 могут смело бросаться отмывать, обналичивать и уводить в оффшоры деньги. За такие дела их все равно накажут.

Более того, ЦБ будет отныне более внимательно относиться к так называемым «вексельным» схемам — выдаче кредитов, обеспеченных собственными векселями банка. Считается, что с точки зрения кредитных рисков это очень грамотная операция, практически исключающая возможность потерь банка. В принципе это действительно так: собственный вексель, пожалуй, лучшее обеспечение. Однако именно такая схема применяется и для вывода активов из полумертвых компаний, зачастую перед банкротством.

В ближайшие шесть месяцев не будет смягчения каких-либо надзорных требований. Монетарная политика ЦБ РФ, вероятно, будет ужесточаться в течение следующего года, чтобы компенсировать смягчение бюджетной политики.

Начать дискуссию