Управление персональными финансами — дополнительный сервис в рамках ДБО, который позволяет прямо или косвенно достичь этих целей. При его использовании возникает синергический эффект: дополнительный удобный сервис увеличивает лояльность клиента и вместе с тем стимулирует его проводить больше безналичных операций. Появляется своего рода положительная обратная связь. Банк наращивает пассивы, лучше узнает своего клиента, продает ему больше продуктов с меньшей долей риска.

Как же это происходит? Рассмотрим подробнее. Любая попытка управления личными финансами основывается на подробном и скрупулезном протоколировании расходов и разнесении их по категориям для дальнейшего анализа. Задача кажется простой — собрать статистику расходов, чтобы потом иметь возможность проанализировать эти траты в разных разрезах с той или иной степенью агрегации, погружения внутрь категории. Сколько составляют расходы на еду? Что из этого приходится на французские вина? А на деликатесы? Дорого ли обходится содержание автомобиля, если учитывать и регулярные ТО, и внезапные ремонты? Может быть, пора менять машину? Каковы суммарные платежи по кредитным картам? Ого! Стоит задуматься о рефинансировании. Неужели на рестораны было потрачено в семь раз больше, чем на театры? Пожалуй, пора пересмотреть свой досуг. Таких открытий, способных подтолкнуть человека к переосмыслению образа жизни, может набраться достаточно много.

Существующие инструменты для управления личными финансами в той или иной мере привлекают клиентов обещанием найти резервы, помочь сэкономить на второстепенном и сфокусироваться на главном. Основная сложность заключается в том, что каждый свой расход надо тут же записывать. Немногие долго это выдержат. Предположим, месяц или два, а потом опять все по-старому. Вот здесь-то и поможет банк. Если пользователь расплачивается картой, то все транзакции автоматически сохраняются в процессинговой системе. При этом у каждой торговой точки есть код принадлежности к тому или иному виду индустрии.

Получается, что, не совершая никаких дополнительных действий, только лишь расплачиваясь картой, можно уже получить хорошую основу для анализа расходной части бюджета. Это удобно. А ради удобства клиент может сократить число платежей по другим картам (если они есть) или даже постараться заменить оплату наличными на оплату картой.

Известный факт: чем большим количеством банковских продуктов пользуется клиент, тем меньше вероятность его ухода в другой банк. А если при использовании карты можно автоматически учитывать траты, то от такого банка гораздо сложнее отказаться.

Что еще может заинтересовать клиента? Рассмотрим такой аспект, как категория трат. В этом вопросе важны точность и гибкость работы с инструментом управления финансами При реализации PFM в ДБО-системе у пользователя появляется возможность добавлять или изменить категории прямо в магазине, через мобильное приложение.

Идем далее. Предположим, что клиенту требуется более глубокий и детальный анализ. Например, из числа трат в продуктовых магазинах нужно выделить только самые полезные. Для этого необходимо создать собственные категории и разбить расходы на подкатегории. К примеру, детализировать продукты, выделить на свое усмотрение мясо, рыбу, овощи, десерты, — все наглядно.

Следующий шаг. Если пользователь решил сократить некоторые расходы, ему поможет установка лимитов по тем категориям, которые были проанализированы. Остается лишь отслеживать онлайн, сколько уже израсходовано на воскресные походы по ресторанам и не пора ли остановиться.

Настройка лимитов помогает сформировать прогнозную часть расходной части бюджета и контролировать его выполнение.

На этом тема расходов почти исчерпана. Очевидно, что фиксация и анализ расходов позволяют найти скрытые резервы для экономии.

Не стоит забывать и о доходной части. Зарплата, которая приходит на карту, формирует личный бюджет. У пользователя появляется возможность взглянуть на свой финансовый календарь, увидеть консолидированные доходы и расходы в разбивке по датам и при необходимости посмотреть детализацию — как сформированы доходные и расходные обороты. При этом, если есть запланированные платежи по расписанию, то их можно увидеть в календаре за последующие даты.

Теперь подробнее о стратегических целях и их достижении.

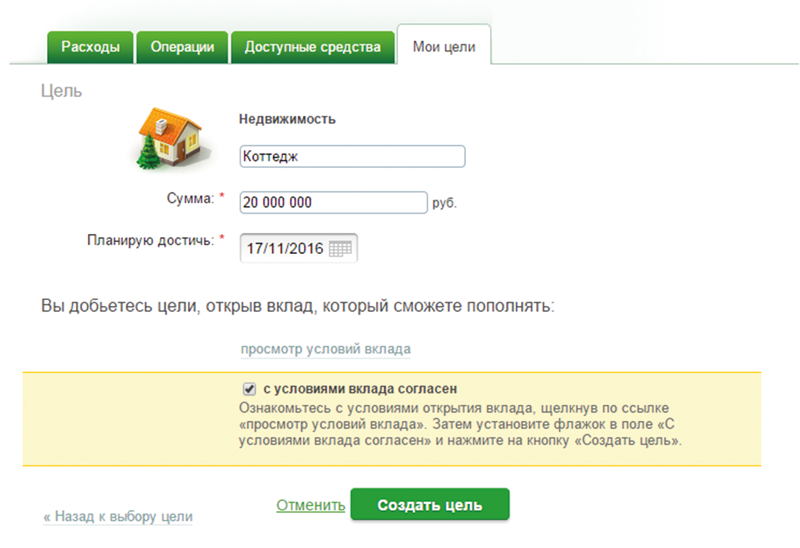

Предположим, клиент планирует строительство загородного дома. Пока что это мечта, но если определиться с оценкой стоимости и со сроком, то она превратится в достижимую цель. Большинство систем класса PFM обладают функциональностью создания целей. Отличительная особенность системы, интегрированной в ДБО, — возможность открывать депозит на нужный срок онлайн. И, конечно, не только открывать, но и пополнять, в том числе автоматически, по расписанию. Каждый раз, когда пользователь входит в интернет-банк, он видит, насколько близок к цели. Это здорово мотивирует.

Резюмирую, какие прямые и косвенные выгоды получает финансовое учреждение.

Чем больше операций проходит через банк, тем лучше можно проанализировать поведение клиента с помощью специализированных систем. На основе этой информации банк может сформировать максимально точное персональное предложение. Вероятность того, что клиент им воспользуется, значительно возрастает.

Также анализ потребительского поведения помогает точнее настроить скоринговую модель, что, в свою очередь, позволяет аккуратнее оценивать риски — меньше невозврата, появляется возможность предлагать более выгодные условия (для всего этого, очевидно, должен быть предварительно проработан вопрос интеграции с хранилищем данных, CRM- и скоринговой системами).

Таким образом, получается, что внедрение системы управления личными финансами в составе ДБО действительно приводит к мощному синергетическому эффекту и помогает розничным банкам в достижении своих стратегических целей. Опыт R-Style Softlab по разработке и внедрению PFM-систем это подтверждает.

Начать дискуссию