Накопительная составляющая пенсионной системы РФ: 2002-2015 гг.

В 2002 году в России была проведена реформа пенсионной системы, в результате которой был введен обязательный накопительный компонент пенсионного обеспечения. В период 2002-2004 гг. все женщины, рожденные в 1957 году и позже, и мужчины, рожденные в 1953 году и позже стали участниками обязательной накопительной системы. Ежемесячно 2% от заработной платы направлялись на формирование пенсионных накоплений.

С 2005 года накопительная часть пенсии стала формироваться только для граждан, рожденных позднее 1 января 1967 года, а размер отчислений был увеличен до 6%. Аккумулирование накопительных взносов происходило либо в Пенсионном фонде России, либо в одном из негосударственных пенсионных фондов. В первом случае управление пенсионными накоплениями осуществляет государственная управляющая компания – ВЭБ или частная УК, во втором – частные УК, выбор которых осуществляет каждый фонд самостоятельно.

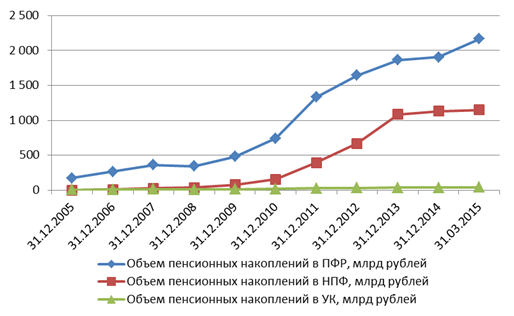

Рисунок 1. Динамика объема пенсионных накоплений

Источник: RAEX(Эксперт РА) по данным ЦБ РФ, НЛУ

С 31.12.2005 до 31.03.2015 совокупный объем пенсионных накоплений увеличился в 18 раз с 183,9 млрд рублей до 3,35 трлн рублей, а их доля в структуре ВВП – с 0,85% за 2005 год до 4,2% за 2014 год. При этом объем пенсионных накоплений в отрасли НПФ вырос с конца 2005 года до конца первого полугодия 2015 года с 2 млрд рублей до 1,7 трлн рублей (2,4% от ВВП).

За время функционирования накопительного компонента количество застрахованных лиц, формирующих свои накопления в НПФ, достигло, по данным ЦБ РФ, на 30.06.2015 28,1 млн человек с учетом переходных кампаний 2013-2014 гг. Это составляет порядка 35% от всех застрахованных. На 30.06.2015, по данным ЦБ РФ, количество застрахованных лиц-клиентов НПФ достигало 28,1 млн человек или порядка 39% от численности занятого населения.

Рисунок 2. Динамика количества застрахованных лиц

Источник: RAEX(Эксперт РА) по данным ЦБ РФ

На момент передачи в НПФ первых пенсионных накоплений лицензией по ОПС обладали 47 фондов. В дальнейшем по мере увеличения объема пенсионных накоплений количество таких фондов росло. Наибольшее количество фондов в сегменте ОПС было в конце 2009 года, когда пенсионные накопления формировались в 112 НПФ. В дальнейшем в связи с кризисом 2008-2009 гг. и падением на фондовом рынке в 2011 г. на фоне повышения регулятивных требований к участникам отрасли количество фондов с лицензией по ОПС сокращалось. По данным ЦБ РФ, на 17.08.2015 количество фондов с лицензией по ОПС составило 83.

Рисунок 3. Динамика количества НПФ с лицензией по ОПС

Источник: RAEX(Эксперт РА) по данным ЦБ РФ

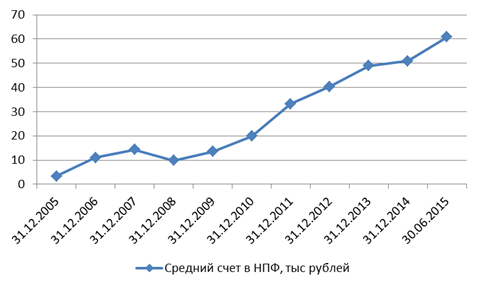

С конца 2005 года средний счет застрахованных лиц в НПФ увеличился с 3,3 до 60,8 тыс рублей на 30.06.2015. На конец 2014 года средний счет в НПФ составлял 51 тыс рублей, в ПФР – 33,5 тыс рублей. Значительный объем саккумулированных пенсионных накоплений становится существенным для каждого застрахованного лица, что повышает социальную значимость этих средств.

Рисунок 4. Динамика среднего счета застрахованных лиц в НПФ

Источник: RAEX(Эксперт РА) по данным ЦБ РФ

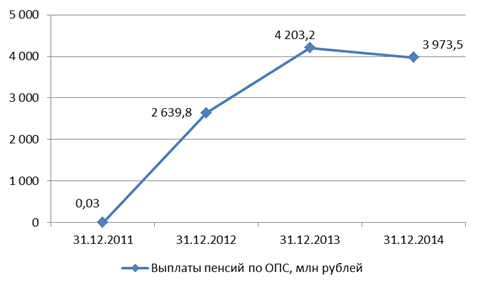

На конец 2014 года 538,5 тыс. застрахованных лиц НПФ уже получали пенсию за счет накоплений. Совокупный объем выплат за 2014 год составил почти 4 млрд. рублей. На 30.06.2015 количество таких застрахованных составило 324,2 тыс., а объем пенсионных выплат – 2,4 млрд. рублей.

Рисунок 5. Динамика количества застрахованных лиц в НПФ, получающих пенсию

Источник: RAEX(«Эксперт РА») по данным ЦБ РФ

Рисунок 6. Динамика выплат пенсий НПФ по ОПС

Источник: RAEX(«Эксперт РА») по данным ЦБ РФ

Отрасль НПФ: влияние пенсионной реформы 2013-2015 гг.

С момента создания накопительной составляющей пенсионной системы РФ было проведено две радикальные реформы. Первая в 2005 году отменила участие в накопительной системе граждан, рожденных до 1967 года, и увеличила взнос с 2% до 6% от заработной платы. Вторая пенсионная реформа началась в 2013 году. В рамках отрасли НПФ было предпринято ряд мер, направленных на повышение ее прозрачности и надежности. При этом был определен единый регулятор отрасли в лице ЦБ РФ.

Реформа определила, что до конца 2015 года все фонды, имеющие лицензию по ОПС, должны акционироваться и вступить в систему гарантирования пенсионных накоплений на базе АСВ после прохождения проверки со стороны ЦБ РФ.

На 20.07.2015 процедуру акционирования завершили 74 НПФ. Из них 9 фондов акционировались с разделением на два фонда, специализирующихся на НПО и ОПС. 29 фондов из 74 вступили в систему гарантирования. При этом у 7 фондов (из 74) были отозваны лицензии в ходе проведения проверки ЦБ РФ после акционирования. У оставшихся фондов есть возможность подать заявку на вступление в систему до 31.12.2015. После этого у фондов будет 120 дней на прохождение проверки ЦБ и вступление в систему гарантирования. В фондах-участниках системы гарантирования сконцентрировано около 90% всех пенсионных накоплений и застрахованных лиц, выбравших отчисление 6% от заработной платы в накопительную систему.

Процедуру акционирования фонды проходят в два этапа. На первом этапе распределяется 75% акций. В течение следующих 12 месяцев у всех, кто вносил средства в совокупный вклад учредителей фонда с момента его создания, есть возможность заявить о своих правах на часть акционерного капитала фонда. 9 фондов акционировались путем разделения на два фонда. При этом собственником фонда с лицензией по ОПС выступает фонд, имеющий лицензию по НПО, который должен акционироваться до конца 2018 года.

Основными требованиями ЦБ в ходе проверки были создание риск-менеджмента или повышение его качества, а также улучшение качества портфелей пенсионных накоплений и капитала. При этом косвенная оценка риск-менеджмента проводилась на базе оценки качества активов, составляющих пенсионные резервы. Наличие «плохих» активов в структуре резервов свидетельствовало о невысоком качестве риск-менеджмента фонда, что может негативно повлиять на формирования портфеля пенсионных накоплений.

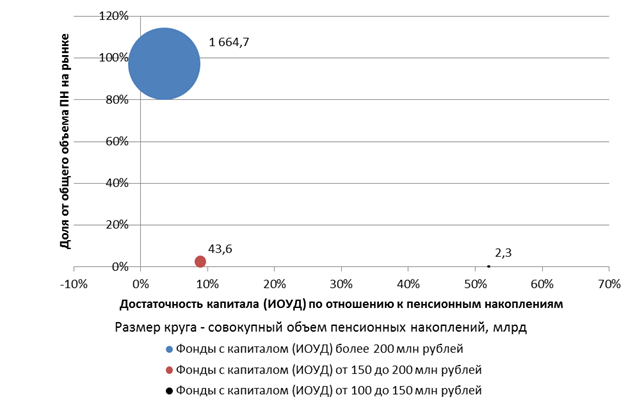

Также в ходе текущей реформы были повышены требования к минимальному объему собственных средств фондов (с 100 до 150 млн. рублей) и введены требования к объему уставного капитала в размере 120 млн. рублей. В результате этого за 2014 год совокупный объем ИОУД и капитала фондов увеличился на 12,3% до 143,2 млрд рублей, за 1 полугодие 2015 года прирост составил 5,3%. Помимо этого были введены требования к достаточности капитала фондов, косвенно вводящие и требования к структуре капитала. При расчете достаточности учитывается только капитал, структура размещения которого соответствует требованиям к структуре инвестирования пенсионных накоплений.

Рисунок 7. Распределение пенсионных накоплений в фондах с разным размером капитала (ИОУД) на 30.06.2015

Источник: RAEX («Эксперт РА») по данным ЦБ РФ

Таблица 1. Динамика размещения капитала (ИОУД) НПФ

| Вид актива | Структура размещения ИОУД фондов на 31.12.2013, % | Структура размещения капитала/ИОУД фондов на 31.12.2014, % |

| Денежные средства на счетах в кредитных организациях | 10,9 | 5,6 |

| Денежные средства в банковских депозитах | 23,4 | 38,4 |

| Государственные ценные бумаги Российской Федерации | 0 | 0,0 |

| Государственные ценные бумаги субъектов Российской Федерации | 0,3 | 0,0 |

| Облигации российских эмитентов, помимо государственных ценных бумаг РФ и субъектов РФ | 14 | 3,4 |

| Акции российских эмитентов | 12 | 13,9 |

| Паи (акции, доли) иностранных индексных инвестиционных фондов | 4,2 | 1,0 |

| Ипотечные ценные бумаги | 0 | 4,0 |

| Ценные бумаги международных финансовых организаций | 3,8 | 2,0 |

| Прочие активы | 31,4 | 31,8 |

Источник: RAEX («Эксперт РА») по данным ЦБ РФ, НПФ

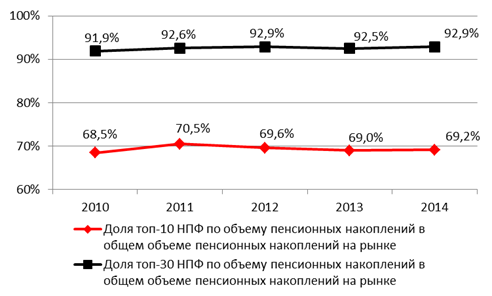

В результате пенсионной реформы 2013-2015 гг. отрасль НПФ стала прозрачнее, а качество риск-менеджмента и инвестиционной политики фондов улучшилось. При этом увеличилась концентрация в сегменте ОПС. На конец 2014 года на топ-10 НПФ в сегменте ОПС приходилось 69,2% пенсионных накоплений, на топ-30 – 92,9%. С учетом притока средств по переходным кампаниям в мае 2015 года доля крупнейших фондов в отрасли существенно увеличилась.

Рисунок 8. Динамика концентрации НПФ в сегменте ОПС

Источник: RAEX («Эксперт РА») по данным ЦБ РФ

Эффективность отрасли НПФ: индикаторы оценки

Единого критерия оценки эффективности отрасли НПФ нет. В качестве основного критерия экономической эффективности используется доходность, а в качестве бенчмарков – инфляция, доходность государственной управляющей компании и индексация пенсий в распределительной системе.

Наиболее объективным бенчмарком является инфляция, так как она отражает, на сколько снизилась покупательная способность накопленных средств для выплаты будущих пенсий. Доходность государственной управляющей компании является важным ориентиром для участников отрасли НПФ. Проводить же сравнение доходности НПФ с уровнем индексации страховой части пенсии некорректно, так как индексация страховой части пенсии не является показателем эффективности пенсионной системы. Индексация страховой части пенсии осуществляется посредством политических решений и, по сути, является дополнительной нагрузкой на бюджет.

Важно отметить, что пенсионный рынок сталкивается со своеобразными критериями «политической эффективности». Таковыми могут считаться сохранность пенсионных накоплений НПФ, а также объемы инвестирования в реальный сектор экономики за счет средств фондов.

Эффективность отрасли НПФ: результаты инвестирования накоплений

Согласно международному опыту, проводить оценку доходности от инвестирования пенсионных накоплений следует не менее чем за 15-20 лет, что для российской отрасли НПФ пока не представляется возможным. Кроме того, корректность выводов на основе анализа доходности накопительных пенсий осложняется отсутствием единой законодательно установленной и обоснованной методики расчета и сравнения доходности.

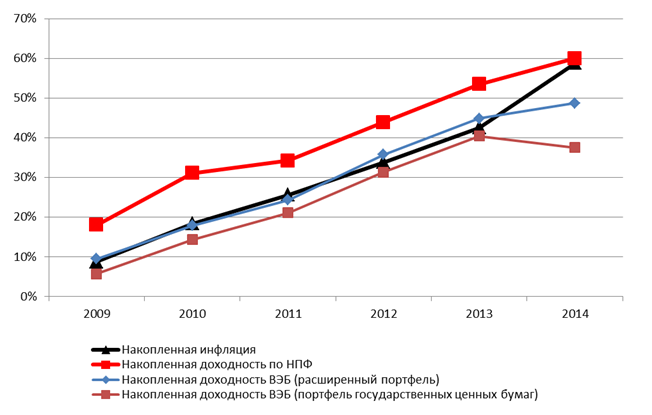

Сравнение накопленных средней доходности фондов и доходности ВЭБ, управляющей пенсионными накоплениями ПФР, показывает, что доходность фондов выше и при этом незначительно опережает инфляцию. Так, за период 2009-2014 гг. накопленная доходность НПФ составила 60%, накопленная инфляция – 58,8%, доходность ВЭБ по расширенному портфелю – 48,8%, доходность ВЭБ по портфелю государственных ценных бумаг – 37,6%.

Рисунок 9. Динамика накопленной доходности

Источник: RAEX(«Эксперт РА») по данным ВЭБ, Росстата,ООО «Пенсионные и Актуарные Консультации»

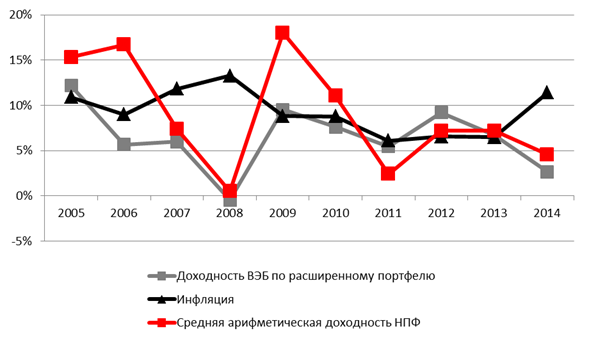

За 2005-2012 гг. средняя арифметическая накопленная доходность фондов по пенсионным накоплениям составила 99,6% при накопленной инфляции 105%1 . Причем этих результатов удалось достичь даже на фоне финансового кризиса 2008-2009 гг. С 2005 года только в 2011 и 2012 гг. средняя доходность фондов уступала доходности ВЭБ.

Рисунок 10. Динамика ежегодной доходности

Источник: RAEX(«Эксперт РА») по данным ВЭБ, Росстата,ООО «Пенсионные и Актуарные Консультации»

Эффективность отрасли НПФ: инвестирование в реальный сектор и объекты инфраструктуры

Реальный сектор

В последнее время эффективность отрасли НПФ оценивается с точки зрения ее участия в развитии реального сектора экономики. Так, 2 октября 2013 года Президент РФ В. В. Путин призвал повысить эффективность инвестирования пенсионных накоплений отрасли НПФ: «Те, кто заинтересован в том, чтобы эта система опять начала эффективно функционировать, пускай позаботятся о том, чтобы … гарантировать гражданам свои вложения и включиться в эту работу дальше… Надо завершить вопрос, связанный с гарантиями и эффективностью использования этих денег». А в июле 2014 года премьер-министр РФ Д. А. Медведев поставил перед правительством задачу по повышению эффективности использования пенсионных накоплений НПФ в качестве инвестиционного ресурса: «Очевидно, что она (отрасль НПФ) должна обеспечивать не только социальные гарантии. Это еще и значительный инвестиционный ресурс, который должен быть эффективным инструментом развития экономики». 22 апреля 2015 года пресс-служба Президента РФ сообщила о выданных правительству поручениях «разработать и представить механизмы направления средств негосударственных пенсионных фондов на финансирование долгосрочных инвестиционных проектов с оценкой объемов такого финансирования».

Оценка эффективности отрасли НПФ с этой точки зрения осложняется тем, что нет единого критерия, что можно считать инвестициями в реальный сектор. Так, например, можно ли рассматривать банковские депозиты, на которые приходится порядка 35% пенсионных накоплений НПФ на конец июня 2015 год2, в качестве инвестиций в реальный сектор за счет последующего банковского кредитования. По мнению первого заместителя председателя ЦБ РФ С. А. Швецова, озвученному в СМИ, этот инструмент не является инвестициями в реальный сектор, так как банк в этом случае участвует как посредник, что ведет к дополнительным издержкам при инвестировании пенсионных накоплений. При этом участие накоплений в капитале банка подразумевает участие этих средств в бизнесе, что можно расценивать как инвестирование в развитие реального сектора.

На конец 2014 года основными направлениями инвестирования пенсионных накоплений НПФ были облигации и банковские депозиты и счета. На них приходилось 39% и 34%, соответственно. С одной стороны, высокая доля банковских депозитов обеспечивает фондам получение стабильной доходности при минимальных рисках, а с другой, позволяет банковскому сектору обеспечивать кредитование предприятий.

Таблица 11. Динамика невзвешенной структуры инвестирования пенсионных накоплений

|

31.12.2011 |

31.12.2013 |

31.12.2014 |

|

|

Денежные средства на счетах в кредитных организациях |

7% |

10% |

34% |

|

Денежные средства в банковских депозитах |

21% |

31% |

|

|

Акции обыкновенные |

8% |

6% |

7% |

|

Облигации |

46% |

36% |

39% |

|

Государственные ценные бумаги |

5% |

4% |

2% |

|

Ценные бумаги субъектов РФ |

7% |

6% |

6% |

|

Ипотечные ценные бумаги |

0% |

3% |

7% |

|

Прочие активы |

4% |

4% |

5% |

Источник: RAEX («Эксперт РА») по данным ЦБ РФ, НПФ

В ближайшее время в связи с новыми регулятивными требованиями доля банковских депозитов будет постепенно сокращаться. С 1 июня 2015 года была ограничена максимальная совокупная доля облигаций и депозитов банков с 80 до 60% в структуре пенсионных накоплений, а с 1 января 2016 года эта доля снизится до 40%. Помимо этого, летом 2014 года список банков, удовлетворяющих требованиям для размещения на их депозитах и расчетных счетах средств пенсионных накоплений, был ограничен 35 кредитными организациями. В феврале 2015 список был расширен до 95 организаций.

По данным ЦБ РФ3, за период 01.06.2015 – 01.08.2015 доля пенсионных накоплений НПФ, размещенных на банковских депозитах, банковских и брокерских счетах сократилась на 11,4 п.п. с 786 млрд рублей до 606,7 млрд рублей и составила 35,4% совокупного портфеля. При этом доля вложений в облигации российских корпоративных эмитентов выросла на 7,4 п.п. до 38,2% (с 517,1 млрд рублей до 655,0 млрд рублей), доля акций выросла на 2,2 п.п. (с 132,4 млрд рублей до 172,6 млрд рублей), а доля вложений в государственные ценные бумаги РФ увеличилась на 1 п.п. (с 64,5 млрд. рублей до 82,9 млрд. рублей). На пенсионные накопления, перечисленные в фонды в мае 2015 года, были приобретены ценные бумаги таких эмитентов как ОАО «ФГК РусГидро», ОАО «Атомный энергопромышленный комплекс», ОАО «Россети», ПАО «ОВК», ОАО АК «Транснефть», ОАО «Магнит», ОАО «Ростелеком», Магистраль двух столиц, ОАО «АНК Башнефть», ОАО «НЛМК» и другие.

Пенсионные накопления выступают существенным фактором развития реального сектора экономики. Так, за последние годы на средства пенсионных накоплений были построены объекты коммерческой и жилой недвижимости в городах таких субъектов РФ как ЯНАО, Краснодарский и Ставропольский края, Омская, Воронежская и Московская области, Москва и Санкт-Петербург и ряда других регионов.

Инфраструктурные проекты

Пенсионные накопления становятся не только одним из источников ликвидности для развития бизнеса, но средством для реализации долгосрочных инфраструктурных проектов. Условием инвестиций пенсионных накоплений в строительство объектов инфраструктуры помимо высокого качества актива с прогнозируемым денежным потоком является участие государства в проекте через предоставление гарантий или грантов. Это позволяет повысить надежность вложений, учитывая длинные сроки инвестирования.

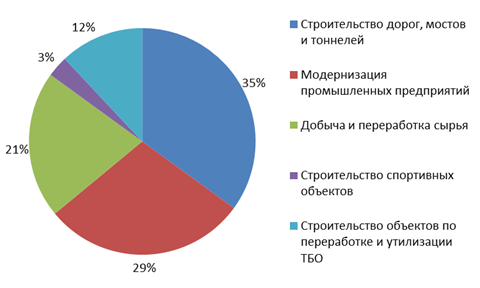

Согласно итогам голосования в рамках круглого стола «Будущее пенсионного рынка», состоявшегося в Москве 26 мая 2015 года, наиболее привлекательными направлениями для вложений пенсионных накоплений участники отрасли НПФ считают строительство дорожной инфраструктуры (35% голосов) (рис.11).

Рисунок 11. Инфраструктурные инвестиции в какой сегмент наиболее привлекательны для НПФ?

Источник: RAEX («Эксперт РА») по данным опроса участников круглого стола «Будущее пенсионного рынка»

На средства пенсионных накоплений были построены основной участок автомагистрали Москва-Санкт-Петербург, участок трассы Москва-Минск в обход Одинцово, три физкультурно-оздоровительных комплекса и объекты для переработки твердых бытовых отходов в Нижегородской области, Ледовый Дворец в Ульяновске и другие. Ведутся обсуждения по участию НПФ в финансировании строительства ЦКАД и Керченского моста.

Выручка проектов и условия обслуживания долга привязаны к инфляции, что делает эти инвестиции интересными для НПФ с точки зрения показателей доходности. Надежность вложений гарантируется государством за счет обеспечения достаточного объема доходов у объектов инфраструктуры, необходимых для обслуживания долга.

Пенсионные накопления также являются важным ресурсом для инфраструктурных программ естественных монополий. В облигации ОАО РЖД инвестировано около 150 млрд рублей пенсионных накоплений, в облигации ОАО ГАЗПРОМ – до 30 млрд рублей, в облигации ОАО ФСК ЕЭС – до 26 млрд рублей.

Возможности для повышения эффективности отрасли НПФ

Учитывая, что пенсионная реформа 2013-2015 гг. еще не завершена, принятие в ближайшее время ряда комплексных мер способствовало бы увеличению эффективности отрасли НПФ.

В первую очередь необходимо завершить дискуссию о статусе обязательного накопительного компонента, продолжающуюся на протяжении последних двух лет. Накопительный компонент пенсионной системы России, создававшийся по примеру большинства развитых стран в ответ на новые демографические вызовы, стал регулярно рассматриваться в качестве удобного источника средств для решения текущих задач по обеспечению сбалансированности бюджета пенсионного фонда. Однако объем средств, накопленных в НПФ к середине 2015 года, не сопоставим с затратами ПФР на выплату пенсий нынешним пенсионерам. Так, по данным годового отчета ПФР за 2014 год, расходы ПФР на пенсионное обеспечение составили 5,4 трлн рублей4.

Сохранение для застрахованных лиц возможности выбора между НПФ и ПФР для формирования пенсионных накоплений повысило бы инвестиционную привлекательность отрасли, а, следовательно, ее эффективность. Согласно текущему законодательству, до конца 2015 года застрахованные лица могут выбрать, формировать ли им накопительный компонент или автоматически перейти с 2016 года к формированию будущей пенсии исключительно в рамках распределительного компонента. Однако уже сейчас НПФ выбрали больше трети занятого населения страны. Между тем, по данным опроса ВЦИОМ, результаты которого были опубликованы в начале апреля 2015 года, за сохранение обязательной накопительной части пенсии выступают 72% россиян5, и в первую очередь люди молодого и среднего возраста (76-78% от 25 до 44 лет) и работающие (76%).

Ослабление текущих требований к инвестиционной политике фондов также может способствовать росту эффективности отрасли НПФ. За последний год инвестиционные возможности фондов существенно сократились. В 2015 г. были введены требования к рейтингу кредитоспособности облигаций и эмитентов на максимальном уровне «А++» по национальной шкале RAEX («Эксперт РА») значительно ограничивающие возможности фондов по инвестированию накоплений, а также возможный круг инвестиций наиболее надежными низкодоходными бумагами. Ограничение рейтинга кредитных организаций, в которых допускается размещение субординированных депозитов, на уровне не менее «BBB+» по классификации иностранных рейтинговых агентств делает этот инструмент фактически недоступным для его практического применения участниками рынка, так как он выше суверенного рейтинга России, присвоенного этими агентствами. А альтернативы в виде рейтинга российского агентства по этому виду активов нет.

Ограничение на уровень рейтинга облигаций установлено на уровне не ниже суверенного рейтинга России, сниженного на три категории, от иностранных рейтинговых агентств или на уровне «А++» от RAEX («Эксперт РА»). Однако установление таких разных уровней рейтинга практически исключает использование рейтинга от российского агентства, так как уровень риска при рейтинге, который на три категории ниже суверенного, гораздо выше, чем при рейтинге «А++» – максимального по шкале RAEX («Эксперт РА»). Поэтому снижение требований к рейтингу российского агентства на один уровень сможет повысить возможности инвестирования пенсионных накоплений в облигации эмитентов, которые не могут получить рейтинг от иностранного агентства. При этом надежность эмитентов останется на высоком уровне и не будет угрожать надежности фондов и сохранности средств пенсионных накоплений. Сейчас же большинство крупных компаний реального сектора не имеют доступа к фондированию за счет средств пенсионных накоплений НПФ.

Система вознаграждения НПФ, зависимая от доходов инвестирования (15% от дохода), создает повышенные риски для НПФ, учитывая фиксированный размер расходов (выплата заработной платы, приобретение и совершенствование программного обеспечения, аренда). В таких условиях инвестиционная стратегия НПФ строится на получении минимального гарантированного дохода за счет инвестиций в краткосрочные инструменты, не несущие высокие риски рыночной переоценки (например, депозиты банков). 15 июля 2015 г. Минфин РФ опубликовал проект поправок к закону о негосударственных пенсионных фондах, предполагающий введение фиксированного вознаграждения в размере 1% от пенсионных накоплений, которое будет распределяться между НПФ, УК и спецдепозитариями. Прогнозируемый доход позволит НПФ увеличить долгосрочные инвестиции в реальный сектор экономики. Также введение фиксированного вознаграждения создаст конкурентные преимущества для крупных НПФ, которые могут устанавливать размер отчислений менее 1% для обеспечения своей деятельности.

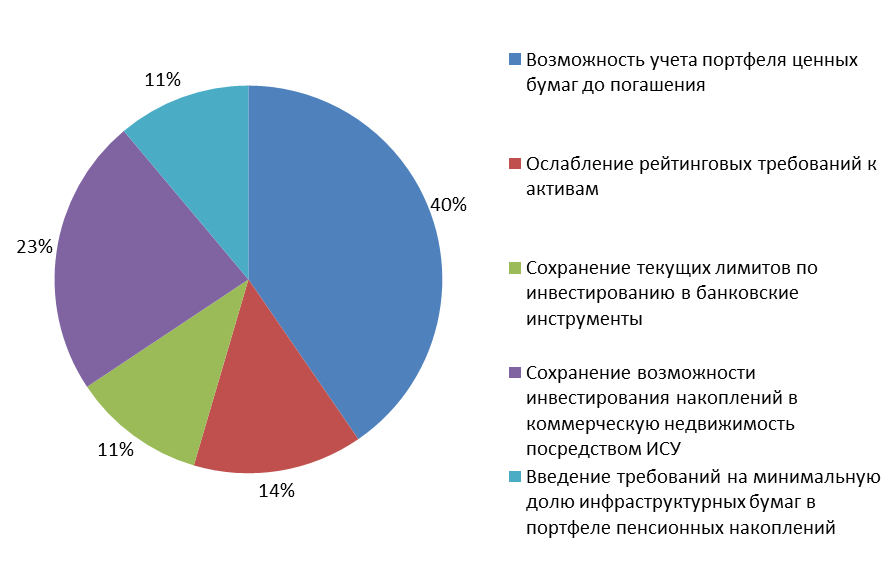

Участники отрасли считают, что первоочередной мерой для повышения эффективности отрасли НПФ может стать введение возможности учета ценных бумаг до погашения. В ходе голосования в рамках круглого стола «Будущее пенсионного рынка» эту меру выбрали 40% участников (рис. 12). Введение этой возможности повысит инвестиционную привлекательность и государственных, и корпоративных облигаций для НПФ, несмотря на высокую волатильность рынка, создаст предпосылки для удлинения горизонтов инвестирования. Повышению эффективности отрасли также будет способствовать переход к пятилетнему периоду фиксации инвестиционного дохода. Однако такой подход может привести к более агрессивной инвестиционной стратегии УК и НПФ.

Рисунок 12. Что является первостепенной мерой для повышения эффективности системы НПФ?

Источник: RAEX («Эксперт РА») по данным опроса участников круглого стола «Будущее пенсионного рынка»

Вместе с тем, повышение регулятивных требований к НПФ пока не затронуло УК, под управление которых фонды передают все пенсионные накопления. По законодательству сами фонды не могут управлять даже частью накоплений в отличие от пенсионных резервов. При этом часть пенсионных накоплений ПФР передает напрямую под управление частных УК, которые не проходили проверку ЦБ РФ и не вступали в систему гарантирования накоплений. На 31.03.2015 объем пенсионных накоплений под управлением УК без учета средств, которые передают им НПФ, составлял 41,2 млрд рублей или 1,2% от всех накоплений и 3,5% от суммы накоплений в НПФ и УК.

Основные вызовы устойчивости пенсионной системы РФ и развития отрасли НПФ

Проводить оценку эффективности отрасли НПФ нельзя в отрыве от эффективности всей пенсионной системы страны. В настоящее время многоуровневая пенсионная система России имеет ряд нерешенных проблем: относительно низкий пенсионный возраст, высокая доля занятого населения, имеющего право на досрочный выход на пенсию, и высокая доля участия занятого населения в теневом секторе экономики. Поэтому сохранение накопительного компонента с участием фондов, а также дальнейший рост эффективности отрасли НПФ будет способствовать повышению устойчивости всей пенсионной системы России, поскольку решение фундаментальных проблем требует гораздо больших финансовых (по сравнению с отраслью НПФ) и временных ресурсов.

Существующие возрастные критерии выхода на пенсию в 55 лет для женщин и 60 лет для мужчин являются одними из самых низких среди стран ОЭСР6. При этом ожидаемая продолжительность жизни в момент выхода на пенсию практически не отличается от стран Восточной Европы с многоуровневой пенсионной системой. Ожидаемая продолжительность жизни в 65 лет в России в 2012 году составляла 17,1 лет7, а в Эстонии – 20,3 года8. При этом, по оценкам Allianz, пенсионная система Эстонии являются более устойчивой. Однако в Эстонии достижение пенсионного возраста в 65 лет планируется к 2026 году (сейчас 60,5 лет для женщин и 63 года для мужчин9). В Польше пенсионный возраст составляет 60 лет для женщин и 65 лет для мужчин10 при ожидаемой продолжительности жизни в 65 лет в 19,9 лет (в 2012 году)11. Кроме того, по мнению специалистов ЦМИ Сбербанка России, возраст выхода на пенсию в России как у мужчин, так и у женщин, низок и значительно уступает аналогичным показателям других стран ОЭСР. По данным 2012 года, средний возраст выхода на пенсию в странах ОЭСР составлял 63,1 года для женщин и 64,2 года для мужчин12.

Однако в условиях старения населения сохранить в долгосрочной перспективе текущие возрастные показатели выхода на пенсию, установленные в 1930-е гг. будет крайне сложно. Ожидается, что к 2020 году коэффициент нагрузки пожилыми в России увеличится до 22,5%. На конец 2010 года этот показатель составлял до 17,7%13.

Другим существенным вызовом для устойчивого развития многоуровневой пенсионной системы России является высокая доля занятого населения, имеющего право на досрочный выход на пенсию. Так, в 2013 году численность таких работников составила четверть от всех занятых в промышленности, строительстве, на транспорте и в связи14. При этом численность получателей досрочных пенсий достигла 34% от числа всех пенсионеров, по данным ПФР15.

Наконец высокая доля участия занятого населения в теневом секторе экономики угрожает устойчивому развитию пенсионной системы России. В настоящее время около 20 млн человек заняты в теневом секторе экономики России16, а за 2014 год их численность увеличилась на 5%.

Резюме

За время функционирования накопительной составляющей пенсионной системы России, введенной в 2002 году, число застрахованных, выбравших для формирования пенсионных накоплений НПФ, достигло 28,1 млн человек на 30.06.2015, а объем накоплений – 1,7 трлн рублей. При этом отрасль НПФ уже сейчас показала свою эффективность. На среднесрочном горизонте доходность фондов превышает и инфляцию, и доходность государственной УК-ВЭБ. А накопления НПФ стали важным источником инвестиций для развития реального сектора экономики. Дальнейшему повышению эффективности отрасли могут способствовать завершение дискуссии о сохранении обязательного накопительного компонента и ослабление текущих требований к инвестиционной политике фондов.

За 13 лет функционирования накопительной пенсионной системы более трети застрахованных лиц выбрали НПФ, а объем пенсионных накоплений отрасли достиг 2,4% от ВВП. По данным ЦБ РФ, к 30.06.2015 количество застрахованных лиц, формирующих свои накопления в НПФ, достигло 28,1 млн человек. При этом объем пенсионных накоплений, сконцентрированных в фондах, вырос с конца 2005 года до конца первого полугодия 2015 года с 2 млрд до 1,7 трлн рублей.

В результате пенсионной реформы 2013-2015 гг. повысилась прозрачность и надежность отрасли НПФ. В ходе этой реформы до конца 2015 года все фонды, имеющие лицензию по ОПС, должны акционироваться и вступить в систему гарантирования пенсионных накоплений на базе АСВ после прохождения проверки со стороны ЦБ РФ. На конец июля 2015 в фондах-участниках системы гарантирования было сконцентрировано около 90% всех пенсионных накоплений и застрахованных лиц.

Подтверждением эффективности отрасли НПФ являются высокие показатели доходности, а также масштабные вложения в реальный сектор экономики. На среднесрочном горизонте фонды показывают доходность по пенсионным накоплениям выше инфляции и доходности ВЭБ. При этом на конец 2014 года более 70% накоплений НПФ были инвестированы в облигации и банковские депозиты и счета. За последние годы на средства пенсионных накоплений были построены объекты недвижимости, автомагистрали, реализованы инфраструктурные программы естественных монополий.

Для повышения эффективности отрасли НПФ необходимо завершение дискуссии о сохранении обязательного накопительного компонента на политическом уровне и ослабление текущих требований к инвестиционной политике фондов на уровне регулирования отрасли. Регулярное обсуждение дальнейшей судьбы обязательного накопительного компонента на протяжении последних двух лет на фоне ужесточения требований к инвестиционной политике фондов снижало инвестиционную привлекательность отрасли и негативно сказывается на ее эффективности.

- Оценка консалтинговой компании «Пенсионные и Актуарные Консультации» http://p-a-c.ru/npf2013

- http://www.cbr.ru/press/?Prtid=comments&ch=itm_55133#CheckedItem

- http://www.cbr.ru/press/?Prtid=comments&ch=itm_55133#CheckedItem

- http://www.pfrf.ru/files/id/press_center/godovoi_otchet/godovoi_otchet_2014_1.pdf

- http://wciom.ru/index.php?id=236&uid=115221

- «Роль накопительных пенсий в системах пенсионного обеспечения: проблемы пенсионной системы Российской Федерации» (2012 год)

- https://data.oecd.org/healthstat/life-expectancy-at-65.htm

- https://data.oecd.org/healthstat/life-expectancy-at-65.htm

- World Bank. International Patterns of Pension Provision II. A Worldwide Overview of Facts and Figures.pdf

- World Bank. International Patterns of Pension Provision II. A Worldwide Overview of Facts and Figures.pdf

- https://data.oecd.org/healthstat/life-expectancy-at-65.htm

- «Сохранить накопительную пенсионную систему» (2015 г.)

- http://demoscope.ru/weekly/app/app40der.php

- В.Д. Роик «Досрочные пенсии: пути формирования страховых механизмов и институтов»

- Там же

- http://www.rosmintrud.ru/social/social/248/

Начать дискуссию