Журнал "Финансовый Директор"/

Очевидно, что процесс управления кредитным риском не завершается принятием решения об открытии рисковой позиции. Предрасположенность кредитного риска к изменениям диктует обязательность мониторинга его динамики для своевременного управленческого реагирования в случае внезапных отклонений значений рисковой позиции от запланированных ее величин. Сложность такой коррекции в том, что причинно-следственные связи между источником отклонений значений рисковой позиции и его проявлениями в форме каких-то значительных последствий не всегда очевидны, ибо распределяются в структуре системы банковских рисков в виде плавных отклонений от линейных траекторий своих характеристик.

Создание консолидированной системы аудита и корректировки управления кредитными рисками является важнейшей задачей любого коммерческого банка, успешное решение которой определяет его жизнеспособность. Кредитные риски имманентны самому характеру деятельности банка как института, выполняющего функции финансового посредничества, состоящие в привлечении денежных средств физических и юридических лиц и размещении указанных средств от своего имени и на свой риск на условиях срочности, возвратности и платности в целях получения приемлемой для своих акционеров прибыли. Для обеспечения своей жизнеспособности современному банку необходимо иметь в своем арсенале маневренную консолидированную систему контроля и корректировки управления кредитными рисками, способную осуществлять раннюю диагностику «сбоев» в процессе прохождения управляемой рисковой позиции, обеспечивать действенный мониторинг и корректирование поведенческих характеристик рисковых позиций банка, содержать необходимые инструменты и процедуры реагирования на возникающие угрозы.

Множество финансовых коллизий, происходивших и существующих до сих пор в банковском секторе Украины, подтверждают, что контроль и ограничение уровня рисков банков только нормативами и предписаниями Национального Банка не обеспечивают сами по себе кредитную безопасность и ликвидность банков, поскольку в самих банках могут отсутствовать действенные механизмы аудита и корректировки управления кредитными рисками, а методы аудита рисков могут ограничиваться рамками формальных процедур соблюдения нормативов и подготовки отчетности в органы надзора. Учитывая неизбежность и негативное влияние многочисленных рисков на деятельность банка, его руководство обязано обеспечить управление рисками и контроль их.

Вместе с тем, применяемая методология, используемые методы построения общебанковской системы аудита и корректировки управления кредитными рисками зачастую опираются не на научно-обоснованные подходы, а на административно-командные методы руководства.

Фиксация пяти этапов кредитного риск-менеджмента отнюдь не свидетельствует о статичности процесса управления кредитными рисками. Данный процесс не заканчивается на этапе аудита, а в каждый конкретный момент находится во взаимопереплетении и взаимодействии всех этапов управления кредитными рисками. Основным принципом осуществления управления кредитными рисками является цикличность данного процесса, где каждый из указанных этапов неразрывно связан с остальными как функционально, так и организационно. Следовательно, с методологической точки зрения правомерно рассматривать любой этап управления кредитными рисками как структурный элемент функционирующей системы управления рисками.

Аудит (лат. аuditus — слушание) представляет собственную банковскую оценку предполагаемых кредитных операций по степени их риска.

Аудит и корректировка управления кредитными рисками представляет собой систему организационно интегрированных, согласованных по цели, взаимосвязанных и взаимозависимых действий подразделений банка, участвующих по роду своей деятельности в мониторинге кредитных рисков и применяющих специализированные методы и приемы ограничения, аудита и корректировки принимаемых рисков в пределах делегированных полномочий.

На данном этапе управления рисками осуществляется диагноз и сравнение состояния открытых рисковых позиций с нормативно заданным состоянием. В случае несоответствия, управление осуществляет корректирующее воздействие.

Иными словами, аудит и корректировка управления кредитными рисками представляют собой формализованный процесс, посредством которого регулируются открытые рисковые кредитные позиции банка, обеспечивая их соответствие целям, планам и нормативным показателям.

Сущность системы аудита и корректирования кредитных рисков проявляется в ее функциях:

- разработке организационных принципов, стратегий, политик, методик, процедур и регламентов относительно отслеживания рисковых позиций банка;

- предварительном анализе и текущем контроле уровня принимаемых функциональными подразделениями кредитных рисков;

- планировании мероприятий по хеджированию рисков, расчету и утверждению лимитов;

- оперативном корректировании управления рисковыми позициями банка, включая осуществление конкретных процедур для своевременной ликвидации «сбоев»

- в секторе кредитных рисков;

- учете, подготовке и анализе финансовой отчетности банка;

- последующем контроле исполнения соответствующими подразделениями банка всех установленных процедур в сфере управления кредитными рисками.

Поскольку схема классификации кредитных рисков, ее иерархия, структуризация и динамика должны базироваться на таком классификационном критерии, как группировка наиболее характерных для банковской деятельности рисковых позиций (единичная кредитная сделка, кредитный портфель), то и способы аудита и корректировки управления кредитными рисками распределяются по двум направлениям:

- аудит и корректировка параметров единичной рисковой кредитной позиции;

- комплексный и каждодневный аудит качества кредитного портфеля.

Единичная рисковая кредитная позиция , ее поведенческие характеристики, контролируются и корректируются с момента открытия и завершаются, как правило, соблюдением всех условий кредитного договора. При этом анализируется весь обширный спектр отношений между банком и заемщиком, изучается вероятность неисполнения заемщиком/контрагентом своих обязательств по кредитному договору

Аудит качества кредитного портфеля осуществляется посредством системы объемно-позиционных лимитов как на совокупный кредитный портфель, так и на отдельные подпортфели однородных кредитных продуктов в разрезе классов (или групп) рисков, предварительном накоплении фондов и резервов для покрытия возможных потерь по ссудам, диверсификации как способа распределения вложений по взаимонезависимым подпортфелям кредитных продуктов для цели снижения совокупного портфельного риска.

В системе аудита и корректирования кредитных рисков современный коммерческий банк должен обеспечить развитие двух направлений: административного и исполнительного аудита.

Под административным аудитом кредитных рисков следует понимать все виды банковской деятельности, направленной на получение информации об эффективности функционирования и текущем состоянии управляющей системы банка.

Тогда исполнительный аудит кредитных рисков обусловливает конкретное благоприятное для банка осуществление деятельности в сфере реализации кредитных рисков по оценке текущего состояния и эффективности функционирования управляемой системы банка.

Следовательно, суть административного и исполнительного аудита в целом состоит в своевременном получении информации о поведенческих характеристиках открытых рисковых позиций. При этом важно, чтобы все системы банковского контроля оперативно фиксировали любые негативные отклонения в траектории их движения. Это обеспечит возможность осуществления своевременных корректив в движении рисковых кредитных позиций к заданным банком значениям.

Аудит и корректировка управления кредитными рисками происходит на основе новой информации, поступающей от риск-менеджеров. Аудит может выражаться в выявлении новых обстоятельств, изменяющих уровень кредитного риска, наблюдении за эффективностью работы систем обеспечения безопасности и т. д.

Основные принципы аудита управления кредитными рисками опираются на четыре составляющие, позволяющие руководству банка определить, что, когда и где контролировать, а также кто должен осуществлять контроль.

Принцип ключевых элементов аудита опирается на положение, согласно которому руководство банка определяет небольшое число основных (ключевых) элементов (показателей, критериев) и будет уделять им большую часть своего внимания при осуществлении аудита управления кредитными рисками.

Принцип места аудита управления кредитными рисками состоит в том, чтобы руководство банка четко определило, в каких структурных подразделениях банка происходят действия, имеющие решающее значение для результативного управления кредитными рисками. Чаще всего аудит осуществляется от высших уровней руководства банка, что неизбежно ведет к снижению его эффективности. В случае же осуществления аудита управления кредитными рисками в местах выполнения конкретных операций по кредитованию руководитель банка может быстро получить от одних исполнителей необходимую информацию и тут же переадресовать ее другим исполнителям, благодаря чему аудит становится более быстрым и эффективным.

Принцип соблюдения сроков аудита позволяет более эффективно и своевременно использовать полученную в процессе осуществления контрольной деятельности информацию и быстро реагировать на происходящие изменения.

Принцип самоконтроля состоит в предоставлении банковским работникам возможности самим осуществлять оценку результатов собственной деятельности и своевременно вносить в нее необходимые коррективы.

Поскольку в процессах аудита управления рисков участвуют все основные подразделения банка, то основным условием эффективности процесса является разработка и утверждение таких принципов распределения указанных ранее функций, которые исключали бы дублирование и конфликт интересов, и позволили бы оптимизировать процесс управления и ограничения рисков, выбрать наиболее приемлемые уровни риска и после этого уже придерживаться выбранной политики, корректируя ее в соответствии с экономической ситуацией.

Под корректированием управления кредитными рисками понимается поправка, частичное исправление, регулирование или изменение качественных или количественных значений рисковой кредитной позиции во временной период ее прохождения от стартовых идентифицированных значений до успешного закрытия.

Схема взаимодействия подсистемы самокорректирования и подсистемы целенаправленного корректирования управления кредитными рисками представлена на рис. 1.

управления кредитными рисками является устранение отклонений параметров рисковой кредитной позиции от заданного режима ее прохождения, иными словами, нейтрализация возможной негативной реализации кредитных рисков.

В системе осуществления функции корректирования можно выделить две постоянно взаимодействующие подсистемы, а именно:

- систему самокорректирования;

- систему целенаправленного корректирования.

Если действие первой подсистемы основано на инициативе банковских работников, то вторая представляет собой следствие выражения воли руководства банка. Основной отличительной особенностью указанных подсистем является то, что самокорректирование управления кредитными рисками может затрагивать лишь процесс движения рисковой кредитной позиции, в то время как целенаправленное корректирование может включать в себя внесение корректив и в плановые качественно-количественные значения открываемой рисковой кредитной позиции (рис. 1)

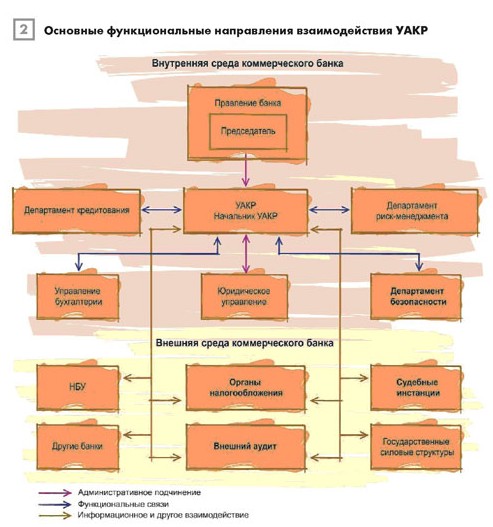

Как бы эффективно ни было организовано управление кредитными рисками, банк неизбежно сталкивается с проблемами их негативной реализации. Поэтому многие банки одобрили организационное оформление и функциональное существование подразделения, непосредственно связанного с аудитом и корректированием управления кредитными рисками — «Управлением аудита кредитных рисков» (УАКР). Данная служба призвана координировать весь объем работы по аудиту и корректированию управления кредитными рисками и в своей деятельности руководствоваться существующим законодательством, нормативными актами НБУ, уставом, решениями правления и другими распорядительными документами банка (рис. 2).

Основные задачи УАКР следующие:

- Активное участие в консолидированном анализе внешних и внутренних факторов, воздействующих на кредитные риски, разработке рисковых кредитных стратегий и кредитной политики банка по вопросам управления кредитными рисками.

- Согласованные с управлением риск-менеджмента и кредитным управлением действия по идентификации и оценке кредитных рисков, своевременная диагностика и мониторинг негативных отклонений в поведенческих характеристиках открытых рисковых позиций.

- Выполнение в полном объеме надзорной функции за управлением кредитными рисками, оценка эффективности контрольных процедур отдельных операционных подразделений банка, обеспечение прозрачности, наглядности и объективности интерпретации полученных результатов.

- Выработка принципов и создание действенного инструментария (методик, стратегий, типологических схем и т. д.) для результативного корректирования параметров открытых рисковых позиций.

- Контроль исполнения решений управленческого воздействия на кредитные риски банка.

- Своевременное информирование руководства банка о состоянии дел в секторе реализации кредитных рисков (проблемные кредиты, значительные угрозы реализации кредитных рисков по открытым рисковым позициям и т. д.).

Качественное решение основных задач, стоящих перед УАКР напрямую связано с исполнением службой следующих функций :

- системные, интегрированные действия по аудиту и корректированию управления кредитными рисками на всех этапах данного управленческого процесса;

- координация и согласование действий по управлению кредитными рисками со всеми имеющими к ним отношение службами банка;

- в пределах своей компетенции, выработка и представление результатов анализа полученной информации коллегиальным органам банка;

- мониторинг проблемных кредитов и др.

Если анализировать банковскую практику управления рисками за рубежом, то за это направление банковской деятельности отвечает, как правило, комитет по аудиту, либо объединенный комитет по аудиту и управлению рисками. В соответствии с предписаниями Базельского комитета и Глобального форума по корпоративному управлению, банки обязаны создавать надежную согласованную систему внутреннего аудита и службы управления рисками (действующей независимо от бизнес-направлений и бизнес-единиц), а также других элементов системы «сдержек и противовесов».

Методический инструментарий кредитного риск-менеджмента на заключительном этапе — аудита и корректировки управления кредитными рисками — разрабатывается с целевой установкой создания системы постоянно действующих аудиторских и кор-рекционных процедур, направленных на нейтрализацию потенциала кредитных рисков при прохождении открытых рисковых кредитных позиций. К основным методам данного этапа относятся:

- Индикативное регулирование;

- Комплексный мониторинг кредитных рисков;

- Делегирование полномочий и закрепление зон ответственности.

Банк — специфическая организация экономического сообщества, оперирующая в большей мере не собственными, а привлеченными средствами. Для «здоровья» общества, охраны его от экономических катаклизмов должна существовать эффективная система контроля над разумными пределами кредитных рисков. В периоды кризиса эффективная система банковского надзора действует таким образом, чтобы в максимально короткие сроки восстановить доверие к банковской системе, дать возможность имеющим перспективы кредитным организациям восполнить свой потенциал и очистить банковскую систему от институтов, не сумевших принять адекватные меры к выходу из кризисной ситуации. От уровня эффективности деятельности надзорных органов во многом зависит не только «здоровье» банковской системы, но и всей экономики, благосостояние страны и ее граждан.

Надзор за кредитно-финансовыми учреждениями , в том числе и за банками, представляет собой комплекс взаимосвязанных мер, направленных на поддержание стабильности кредитно-финансовой системы, предотвращение системных рисков (когда банкротство одного банка влечет за собой банкротство еще нескольких или вообще утрату доверия к банковской системе), а также защиту интересов кредиторов и вкладчиков, вложивших свои средства в кредитно-финансовые учреждения.

Индикативное регулирование Национальным Банком Украины кредитных рисков коммерческих банков осуществляется посредством установления обязательных экономических нормативов; определения норм обязательных резервов для банков; установления норм отчислений в резервы на покрытие рисков от активных банковских операций; определения процентной политики; рефинансирования банков; регулирования корреспондентских отношений.

Структура банковского надзора НБУ включает, как правило, лицензирование, дистанционный документарный надзор и инспектирование кредитных организаций. В то же время, в процессе функционирования кредитных организаций, осуществляются такие функции надзора, как регулирование и контроль при создании кредитных организаций; надзор за деятельностью действующих кредитных организаций; контроль над процессами ликвидации кредитных организаций. В этом контексте банковский надзор выступает системообразующим фактором, так как способствует упорядочению и координации деятельности субъектов объединенных банковской сетью.

Одной из форм контроля со стороны НБУ кредитного риск-менеджмента коммерческих банков является установление обязательных экономических нормативов . Контроль осуществляется на основании месячных балансов банков, к которым прилагаются справки с расчетами фактических значений обязательных экономических нормативов и расшифровками отдельных балансовых счетов, подписанные руководителем банка и главным бухгалтером.

Контроль соблюдения банками установленных экономических нормативов осуществляется соответствующими территориальными управлениями и подразделениями центрального аппарата банковского надзора Национального банка на постоянной основе. Если по результатам безвыездного надзора или инспекционной проверки установлены факты невыполнения банками экономических нормативов, к банкам должны применяться меры воздействия, согласно статье 73 Закона Украины «О банках и банковской деятельности» и соответствующими нормативно правовыми актами Национального банка по вопросам применения мер воздействия.

Аудит кредитных рисков предполагает анализ уже случившегося и того, как происходил кредитный риск-менеджмент. Он никак не связан с планированием того, что только должно произойти. Аудит работы с рисками включает в себя проверку таких моментов: был ли правильно идентифицирован и оценен кредитный риск, является ли на данный момент работа службы банковского риск-менеджмента достаточно эффективной, какова эффективность разработанных планов по устранению последствий рисков.

В западной практике управление на этапе аудита и корректировки рисков осуществляется посредством выработки мер, противодействующих появлению рисков или снижающих их величину. Этот этап носит название Risk Response Planning ( RRP ). Меры коррекционного воздействия, в основном, сводятся к следующим трем видам:

- Профилактические меры (меры, принимаемые до возникновения риска и нацеленные на упразднение возможности появления риска или снижение вероятности его возникновения);

- Меры по устранению риска ( contingency plan ), принимаемые в случае возникновения риска;

- Резервный план ( fallback plan ). Меры, принимаемые в случае, если меры по устранению риска ( contingency plan ) оказываются неэффективными.

Основные принципы работы с последствиями рисков обычно разбиваются на четыре направления:

- Избежать риска. Устранение, где это возможно, причин возникновения риска.

- Снизить величину риска. Снижение ожидаемой величины риска за счет снижения вероятности возникновения самого риска или влияния риска.

- Принять риск. Это активное принятие последствий риска и разработка мер по устранению риска.

- Передать риск. Страхование от определенного риска или передача управления каким-либо риском третьей стороне.

При работе с каждым из существенных рисков, как правило, разрабатываются действия и процедуры во всех четырех направлениях, а потом делается выбор относительно того, какой тактики необходимо придерживаться. Все эти действия удобно заносить в RRP -форму, которая приведена в таблице.

Форма , используемая для планирования противодействия рискам

Risk Response Planning |

||||||

Наибольшие Как избежать риски риска |

Как избежать риска |

Как снизить вероятность возникновения риска |

Как снизить степень влияния риска на проект |

Какие меры надо принять при возникновении риска |

Можно ли застраховаться от риска или передать его третьей стороне |

Выбор |

Действенным методом кредитного риск-менеджмента на этапе аудита и корректировки управления кредитных рисков служит метод делегирования полномочий и распределения зон ответственности .

Процесс делегирования полномочий и распределения ответственности целесообразно осуществлять на трех уровнях: коллегиальные органы, подразделение риск-менеджмента, структурные подразделения. Ответственность коллегиальных органов заключается в определении (утверждении) политики управления кредитным риском и фиксации уровня толерантности Банка к риску, которые должны доводиться соответствующим подразделениям для выполнения. Толерантность Банка к кредитному риску имеет большое значение для формирования и успешной реализации его стратегии. Для эффективности стратегии она должна быть совместима с толерантностью к риску, на которую рассчитывают акционеры и которая принимается Правлением. Для обеспечения соблюдения принятых уровней толерантности к риску они должны доводиться соответствующим подразделениям и быть частью культуры Банка. Уровни толерантности к риску, которые подлежат анализу (этап оценки), доводятся подразделениям, которые принимают риски от имени банка в виде лимитов и ограничений. Толерантность к риску, которая имеет только качественные характеристики, доводится в виде правил, стандартов поведения и т. п. Доведение уровней толерантности к риску структурным подразделениям Банка недостаточно для обеспечения удержания рисков в допустимых границах. Также важным является информирование руководства и Правления Банка про существенные отклонения от принятых политик по управлению рисками и установленных ограничений. Кроме того, необходимо, чтобы в случае несоблюдения политик и/или превышения лимитов употреблялись соответствующие управленческие меры. Для поддержания политики управления процентным риском и уровней толерантности к рискам в актуальном состоянии они должны регулярно (либо в меру необходимости) пересматриваться. Ответственность подразделения риск-менеджмента определяется полномочиями, делегированными руководством банка. Оптимальной можно назвать ситуацию, когда риск-менеджмент имеет широкие полномочия по внеплановому закрытию позиций, расчету штрафных санкций и несет ответственность за эффективность разработанной нормативной базы и соответствующих управленческих решений.

Структурные подразделения должны нести ответственность за управление кредитным риском, согласно установленным уровням толерантности к риску, а также за результаты (как позитивные, так и негативные) от принятия этого риска. Такая ответственность должна существовать независимо от существования подразделения, которое выполняет функции риск-менеджмента. Целью введения меры ответственности является обеспечение понимания менеджерами, принимающими управленческие решения, рисков, которые они принимают в связи с этими решениями; внедрение указанного понимания в процесс принятия решений для достижения приемлемой нормы прибыли с учетом рисков; а также наличие ответственности за связанные с этими решениями прибыли и убытки. Наличие в банке специального подразделения, которое занимается управлением рисками, не является поводом для освобождения структурных подразделений от ответственности за менеджмент кредитным риском, который ими генерируется, ибо именно эти подразделения способны эффективно идентифицировать и оценивать риски, связанные со своей деятельностью.

К сожалению, управление кредитными рисками — это не одномоментное, одноразовое мероприятие. Под воздействием внешних и внутренних факторов открытые рисковые кредитные позиции отклоняются от заданных траекторий, создавая угрозы для банка. Противостоять этому призван метод комплексного мониторинга кредитных рисков.

Мониторинг в кредитном риск-менеджменте состоит в регулярном наблюдении за поведенческими характеристиками открытых рисковых кредитных позиций. Это система мер, направленных на сбор, анализ и обработку информации о факторах, оказывающих воздействие на конкретные открытые рисковые позиции, оценку их величины на конкретную дату, изучение их динамики, анализ изменения и разработка программы по применению методов управления, учитывающих специфику конкретного банка. В процессе мониторинга выявляются причинно-следственные зависимости и отношения между кредитными и другими видами риска. К примеру, возникновению или изменению кредитных рисков могут способствовать иные виды риска, а сами кредитные риски могут инициализировать риски других типов. На данном этапе необходимо определить реакцию банка на изменение неблагоприятных внешних факторов, оказывающих влияние на величину кредитных рисков, для выявления слабых мест банка и разработки плана действий в экстремальных условиях.

Мониторинг обычно предшествует использованию других приемов риск-менеджмента и позволяет отладить взаимодействие различных подразделений банка, отработать технологии сбора и обработки информации, расчета величины риска и анализа его динамики, а также разработать формы отчетов. Мониторинг тесно переплетен с процессом выявления риска. При мониторинге используются те же подходы к анализу и оценке риска, анализируются внутренняя и внешняя среда банка, активные и пассивные операции, однако в ходе мониторинга анализируются уже принятые банком риски активных и пассивных операций, тогда как при выявлении риска происходит процесс оценки предполагаемых рисков.

Целевыми установками мониторинга кредитных рисков являются: приведение планируемых процедур противодействия кредитным рискам в соответствие с текущим состоянием рисковых кредитных позиций, количественные и качественные анализы рисков, дополнительные идентификации рисков в ходе прохождения открытых рисковых позиций.

К главным задачам мониторинга рисковых позиций можно отнести: соблюдение принципов кредитного риск-менеджмента на всех его этапах; отслеживание неукоснительного соблюдения установленных лимитов, квот и ограничений; наблюдение за соблюдением порядка в осуществлении кредитных процедур, не формального использования на практике инструментов установления лимитов и ограничений на основные финансовые инструменты, операции банка и процедуры их контроля; предупреждение нежелательных рисковых событий на ранних этапах; выявление недостатков в нормативных документах, определяющих процесс управления банковскими рисками; соблюдение организационных принципов распределения регламентированной ответственности на всех этапах принятия финансовых решений между подразделениями и должностными лицами банка.

Иными словами, метод мониторинга рисков выступает как управленческий процесс, реализуемый на постоянной, регулярной основе специализированными службами банка.

Действенный мониторинг кредитных рисков возможен при наличии полной, достоверной и оперативной отчетности о качественных и количественных изменениях в кредитном портфеле, о соблюдении (пересмотре) установленных лимитов.

Управление риск-менеджмента выявляет факты нарушения установленных лимитов и посредством служебной записки отправляет запрос на инициатора нарушителя с требованием указать причины нарушения и должностных лиц, виновных в нарушении установленных лимитов. Подразделение нарушителя служебной запиской в свободной форме отвечает управлению риск-менеджмента, которое принимает надлежащее решение, в случае необходимости утверждаемое на соответствующем коллегиальном органе, и уведомляет о нем подразделение нарушителя.

Все правила и процедуры, на основе которых кредитный риск идентифицируется, измеряется и контролируется, должны быть отражены в документации, которая должна быть доступной для уполномоченного персонала в соответствии с системой управления. Также финансовые институты должны создавать и поддерживать систему администрирования кредитных портфелей. Это является необходимым условием обеспечения безопасности и финансовой устойчивости предприятия. Система администрирования включает в себя: сбор на постоянной основе необходимой информации о контрагентах; ведение кредитной документации; юридическое сопровождение сделки; осуществление контактов с заемщиками; предоставление информации во внутрифирменные управленческие информационные системы; контроль выполнения условий кредитных договоров, состояния обеспечения и т. д.

Таким образом, аудит и корректировка управления кредитными рисками имеет интегрированный, системный характер, проводится на всех этапах процесса управления кредитными рисками, затрагивает различные уровни управления и, как правило, предполагает проведение анализа по всем основным направлениям банковской деятельности (контроль соблюдения принципов кредитования; анализ кредитных заявок и кредитоспособности заемщика; мониторинг состояния заемщика после предоставления кредита; анализ состава и структуры кредитного портфеля; контроль состояния просроченной и сомнительной задолженности по кредитам; контроль соблюдения нормативов кредитной деятельности банка и системой кредитных ограничений; контроль состояния кредитного рынка и анализ перспектив кредитования отдельных проектов, отраслей, регионов в условиях риска). В процессе аудита и корректировки управления кредитными рисками регулируются качественно-количественные значения открытых рисковых кредитных позиций, обеспечивая их соответствие целям, планам и нормативным показателям банка.

Автор - заместитель начальника управления ООО "Укрпромбанк".

Начать дискуссию