Стоимость финансирования внешнеторговых контрактов за счет западных средств за последнее время выросла на 1% годовых

Наталья Логвинова

Банкам становится все сложнее работать в области финансирования внешней торговли. Заемные средства, получаемые за границей российскими кредитными организациями для развития этого бизнеса, из-за мирового кризиса рынков капитала становится все сложнее и дороже достать. Небольшим банкам вряд ли удастся сохранить не так давно завоеванную долю рынка финансирования внешней торговли, которая снова вернется к крупным кредитным организациям.

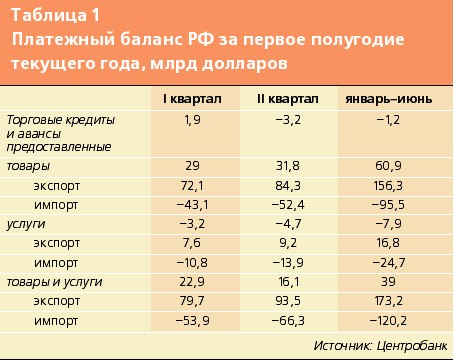

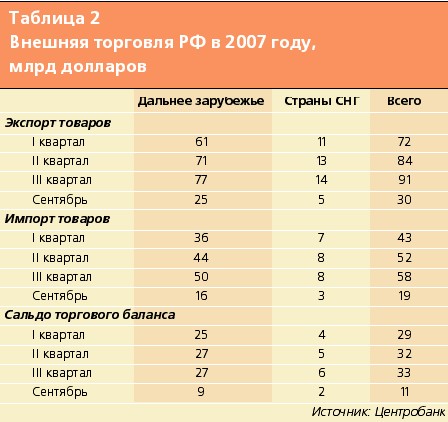

Внешняя торговля для России — это оживленный и растущий сегмент бизнеса. Так, по данным Центробанка, за первое полугодие текущего года объем экспорта товаров и услуг из РФ превысил 173 млрд долларов, а импорт — 120 млрд. При этом рост объемов экспорта за третий квартал 2007 года по сравнению с аналогичным периодом предыдущего года составил 13%, а импорт увеличился почти на 36%. Понятно, что для кредитной организации участвовать в столь масштабном, быстрорастущем сегменте крайне выгодно.

Однако вести активный бизнес в сфере внешней торговли по силам далеко не всем банкам: нужны миллиарды свободных средств и опытные специалисты. Еще несколько лет назад финансированием внешнеторговых контрактов занимались лишь крупные кредитные организации. Однако сейчас состав игроков этого рынка достаточно быстро меняется.

«В части финансирования внешней торговли можно отметить тенденцию к созданию подразделений, проводящих операции торгового финансирования, не только в крупных, но и в средних и небольших банках, не входящих в топ-100 российских финансовых институтов, — рассказывает начальник департамента международных отношений и межбанковского бизнеса Русского банка развития (РБР) Станислав Полищук. — Описанный сервис становится неотъемлемой частью пакета услуг для клиентов». Наличие этой тенденции подтверждает начальник управления развития международного бизнеса Рос-ЕвроБанка Александр Архипов: «В последнее время число банков, предоставляющих услуги финансирования экспортно-импортных операций, увеличивается». Эксперт связывает это с увеличением доверия зарубежных финансовых институтов к российской банковской системе, снижением уровня процентных ставок в США, а также с увеличивающимся спросом со стороны российских предприятий.

Расширяется не только объем торгового финансирования банками, но и спектр услуг, предоставляемых кредитными организациями в рамках этого бизнеса. «Операции торгового финансирования становятся все более разнообразными, — рассказывает Александр Архипов. — Зачастую в дополнение к традиционным формам обслуживания, таким как аккредитивы и гарантии, банки предлагают предэкспортное и проектное финансирование, международный факторинг, форфейтинг».

«Услуги в сфере международных расчетов пользуются стабильным спросом у клиентов и являются одним из приоритетных продуктов для нашего банка», — подтверждает начальник управления по работе с зарубежными финансовыми институтами департамента международного бизнеса банка «Глобэкс» Сергей Игнатов. При этом в банке значительно расширились операции по предоставлению гарантий по поручению клиентов и российских банков-корреспондентов.

Кризис портит бизнесВ ближайшем будущем на рынке финансирования внешнеторговой деятельности ситуация может измениться. Затянувшийся кризис мировых финансовых рынков вносит свои коррективы, в том числе влияет на работу отечественных кредитных учреждений. Уже с сентября они испытывают проблемы с ликвидностью, даже несмотря на то, что Центробанк всеми силами старается переломить ситуацию.

При работе с внешнеторговыми контрактами банки предпочитали финансировать их, занимая средства на Западе. Еще совсем недавно брать ссуды за границей было дешевле и проще. Иностранные финансовые институты активно выделяли средства российским банкам. Сейчас же, как рассказал Станислав Полищук (РБР), средние и небольшие банки с большим трудом получают чистые кредитные линии от западных партнеров из-за низкого уровня капитала. Ну а если иностранных кредиторов все же удается уговорить, то, как правило, суммы выделяются незначительные и не позволяют активно развивать бизнес в сфере финансирования внешнеэкономической деятельности (ВЭД).

Западное финансирование стало не только менее доступным, но и более дорогим. «Международный ипотечный кризис, несомненно, оказал свое влияние и на отечественную банковскую систему, — уверен Сергей Игнатов (банк «Глобэкс»). — Одна из самых главных проблем — удорожание средств, привлекаемых по межбанковскому бизнесу и торговому финансированию». Стоимость финансирования внешнеторговых контрактов, по оценкам Станислава Полищука, за последнее время выросла на 0,5 – 1% годовых. Понятно, что крупный банк сможет «переварить» эту разницу без особых потерь. А вот для небольшой кредитной организации лишние полпроцента годовых могут серьезно ударить по бизнесу. «Разница в стоимости финансирования для крупного и для среднего российского банка отличается на 2–3 % годовых. Естественно, что при такой стоимости ресурсов небольшим кредитным организациям трудно составлять конкуренцию крупным российским банкам», — сетует Станислав Полищук.

Западное финансирование стало не только менее доступным, но и более дорогим. «Международный ипотечный кризис, несомненно, оказал свое влияние и на отечественную банковскую систему, — уверен Сергей Игнатов (банк «Глобэкс»). — Одна из самых главных проблем — удорожание средств, привлекаемых по межбанковскому бизнесу и торговому финансированию». Стоимость финансирования внешнеторговых контрактов, по оценкам Станислава Полищука, за последнее время выросла на 0,5 – 1% годовых. Понятно, что крупный банк сможет «переварить» эту разницу без особых потерь. А вот для небольшой кредитной организации лишние полпроцента годовых могут серьезно ударить по бизнесу. «Разница в стоимости финансирования для крупного и для среднего российского банка отличается на 2–3 % годовых. Естественно, что при такой стоимости ресурсов небольшим кредитным организациям трудно составлять конкуренцию крупным российским банкам», — сетует Станислав Полищук.

Помимо кризиса у банковского бизнеса в сфере ВЭД сохранились старые, докризисные проблемы. В их числе, по мнению Александра Архипова (РосЕвроБанк), несовершенство российского законодательства, недостаточно высокая осведомленность участников ВЭД о банковских продуктах и услугах, неудовлетворительное финансовое состояние заемщиков, а также конкуренция со стороны других кредитных продуктов.

Еще одной серьезной проблемой является отсутствие достаточного количества активных клиентских менеджеров на российском рынке, которые могли бы квалифицированно объяснять клиентам преимущества торгового финансирования с использованием инструментов документарного бизнеса. Банки перетягивают друг у друга квалифицированный персонал, а быстро обучать новых специалистов не успевают. Ведь работа в сфере ВЭД требует от банковских служащих на порядок более высокой квалификации, чем, например, обслуживание частных лиц.

На круги свояНесмотря на все проблемы банков, объемы экспорта и импорта в ближайшее время вряд ли перестанут расти, а значит, и спрос на банковское финансирование внешнеторговых контрактов меньше не станет. «Современное развитие экономики России через несколько лет приведет к превышению общего импорта над экспортом в денежном эквиваленте, — прогнозирует Станислав Полищук (РБР). — Это, в свою очередь, приведет к росту объемов торгового финансирования, так как сейчас стоимость ресурсов для организации такого финансирования за счет западных средств все еще ниже стоимости ресурсов внутри страны».

То есть получается, что без работы в сфере ВЭД банкиры не останутся. Только вот структура игроков этого рынка, скорее всего, опять изменится. Как считают эксперты, крупные банки — лидеры отрасли укрепят свои позиции, а вот мелким игрокам будет все сложнее работать. При этом «дочки» иностранных кредитных организаций, которым прочили большое будущее в области финансирования ВЭД российских компаний, вряд ли смогут отхватить кусок рынка у крупных отечественных кредитно-финансовых институтов. Ведь в условиях нестабильности головных организаций российские «дочки» не станут быстро наращивать объемы бизнеса. А значит, в ближайшее время в области финансирования внешней торговли воцарится такая же структура рынка, какой она была пять лет назад. Крупные российские кредитные организации, главным образом — Внешэкономбанк и Внешторгбанк, будут обслуживать большие и наиболее привлекательные внешнеторговые контракты, а банки поменьше — работать со средним бизнесом.

Начать дискуссию