Да, и мы туда же. Про отмену ЕНВД разве что ленивый не написал за последнее время, мы решили собрать самое важное и нужное, а также рассказать, как можно определиться с выбором режима налогообложения и настроить переход с помощью 1С. Ведь кроме подачи заявлений и улаживания других формальностей с налоговой инспекцией, нужно еще перенастроить бухгалтерскую программу.

Для начала немного ликбеза и ответов на самые важные вопросы.

Какой режим может выбрать организация для перехода с ЕНВД?

Есть 3 варианта:

- ОСНО

- УСН «доходы»

- УСН «доходы минус расходы»

ОСНО — общий режим, во всех смыслах. Во первых, применять его могут все без исключения, во-вторых, в общем случае, если не подавать заявлений на спецрежимы, то вы автоматически получете ОСНО. Это значит, что если сейчас у вас была исключительно деятельность по ЕНВД, и больше вы никаких деклараций не сдавали, стоит уточнить, а какой у вас основной режим: общий или УСН, а то в новом 2021 году вас может встретить большой сюрприз. Найдите уведомление о постановке на УСН (но его не всегда присылали налогоплательщикам) или, как минимум, заявление о переходе на упрощенку.

Если обнаружить заявление не удалось есть два варианта:

- Вы его не подавали;

- Вы его подали, но вам не пришло уведомление, а заявление (возможно как и уведомление) потеряно.

Тогда необходимо зайти в личный кабинет организации на сайте ФНС и посмотреть ваши действующие режимы налогообложения. Обнаружили ОСНО? Тогда придется сделать выбор — оставаться на общем режиме или менять его на УСН.

Упрощенка один из самых популярных режимов налогообложения. «Доходная» УСН учитывает только доходы, налог составляет 6% от них (в некоторых случаях даже меньше, если по местному закону установлены пониженные ставки). Сумму налога можно уменьшить на 50% за счет уплаченных за работников страховых взносов и больничных, в части оплаченной работодателем. Учет достаточно простой.

УСН «доходы» подходит тем, кто не хочет сильно заморачиваться учетом и отчетностью — декларация подается раз в год, в течение года необходимо только рассчитывать и уплачивать авансовые платежи по налогу; и/или имеет низкие расходы по сравнению с доходами. К примеру, если вы оказываете услуги, материальных расходов у вас, скорее всего, мало.

Из минусов — да их тут практически и нет, если вас устраивает ставка налога. Правда, иногда возникает непонимание, что именно считать доходом и в какой момент. К примеру, при проведении взаимозачета между вами и покупателем.

Существуют и ограничения — по количеству сотрудников (не более 100) и размеру выручки (не более 112,5 млн рублей за 9 месяцев 2020 года для перехода на УСН в 2021 году и 150 млн рублей в течение 2021 года, чтобы сохранить право применять упрощенку).

О других ограничениях читайте в статье 346.12 НК РФ

УСН «доходы минус расходы» режим более сложный, хотя для тех, у кого много расходов более выгодный по сравнению с доходной упрощенкой. В этом случае вы будете платить налог с разницы, ставка — 15% (аналогично УСН «доходы» она в отдельных регионах может быть ниже).

Все расходы должны быть документально подтверждены, а т.к. на УСН применяется кассовый метод, еще и оплачены. Есть и другие нюансы, например, стоимость товаров, купленных для перепродажи, вы сможете списать только после их реализации.

Расходы по УСН ограничены, их список перечислен в статье 346.16 НК РФ. Никакие другие расходы включить в расчет налоговой базы нельзя, поэтому советуем для начала изучить указанную статью НК внимательно. Возможно расходов у вас и много, но они не могут быть признаны затратами в целях налогообложения.

Обратите внимание! Организация ведет бухгалтерский учет в любом случае, какой бы режим налогообложения не применяла. даже если вы на УСН «доходы» бухучет должен вестись в полном объеме, ведь по итогам года компании составляют баланс, отчет о финансовых результатах и др. для передачи в ФНС.

С 2021 года действуют новые правила по переходу на УСН, это связано как раз с переходом на режим большого количества вмененщиков, которые не были ограничены по доходам все это время.

- В течение года численность работников не должна превышать 130 человек, а выручка — 200 млн. рублей;

- После превышения для упрощенца будут действовать повышенные ставки налога — 8 % («доходы») и 20 % («доходы минус расходы»).

- Если до конца года лимиты будут превышены, то налогоплательщик утрачивает право на применение УСН .

Какой режим выбрать ИП для перехода с ЕНВД?

У ИП выбор несколько шире, чем у организаций. Помимо перечисленных выше режимов (правила для ИП те же, что и для организаций), он может применять:

- Патент

- Налог на профессиональный доход (НПД, самозанятость)

Патентная система налогообложения очень похожа на ЕНВД, И виды деятельности, для которых она может применяться, также очень схожи. Но при патенте отсутствует отчетность, а оплата патента происходит либо сразу, если он выдан на срок менее 6 месяцев, либо двумя частями, если патент выдан на срок от 6 до 12 месяцев.

Из-за отсутствия отчетности и простой системы оплаты, многие ИП вбирают именно этот режим в качестве альтернативы ЕНВД.

В статье 346.45 НК РФ установлены условия, при нарушении которых ИП утратит право на применение патента:

- Доходы превысили 60 млн. рублей (при ЕНВД ограничения нет);

- Средняя численность сотрудников более 15 человек за налоговый период (т.е. период действия патента);

- ИП осуществляет продажу товаров, которые не попадают под определение розничной торговли в соответствии с подпунктом 1 пункта 3 статьи 346.43 НК РФ. Это, например, маркированные и подакцизные товары, продукция собственного производства, а также продажа через интернет (аналогичные требования есть и для ЕНВД).

НПД или самозанятость выбирают ИП без работников с небольшой выручкой, т.к. закон ограничивает доходы самозанятых ИП суммой в 2,4 млн. рублей в год. Этот режим можно назвать самым простым из всех представленных. Для работы достаточно установить приложение «Мой налог» и через него проводить расчеты с покупателями и заказчиками.

Налог составляет всего 4% при работе с физлицами и 6% при работе с организациями, что является плюсом НПД. К тому же при работе на НПД ИП не должен платить страховые взносы.

При этом у ИП есть выбор — сняться с регистрации в качестве индивидуального предпринимателя, и работать на НПД, как обычное физическое лицо, или оставить статус ИП. При последнем варианте необходимо отказаться от применения иных режимов налогообложения (ЕНВД, УСН, ЕСХН): в течение месяца после постановки на учет в качестве НПД предприниматель должен подать уведомление о прекращении применения иных режимов налогообложения.

Если ИП применяет патент, то он может стать самозанятым только после окончания срока действия патента.

По итогам различных статистических опросов:

- Среди организаций лидерами перехода с ЕНВД стала УСН. Объект налогообложения — «доходы» или «доходы минус расходы» зависит от наличия и величины расходов соответственно;

- Для ИП очевидным выбором также стала УСН и, почти наравне с ней, патент. ИП-одиночки также выбирают НПД.

Что нужно еще не забыть сделать после смены режима: изменить настройки онлайн-кассы, в ваших чеках теперь должен вместо ЕНВД появится новый режим налогообложения.

Что делать с учетом при переходе с ЕНВД

Если вы вели учет в полном объеме, то у вас уже есть необходимая для этого программа. Но многие предприниматели, учитывая, что для ЕНВД доходы и расходы не играют роли, пренебрегали ведением учета и теперь перед ними стоит проблема — с чего начать его вести?

Первое, что нужно сделать — выбрать программу для ведения учета. Причем это может быть простая комплексная программа для складского, бухгалтерского, налогового учета, такая подойдет небольшим организациям и ИП:

1С: Бухгалтерия 8. Обратите внимание, что есть разные варианты работы — десктопная версия (сейчас действует акция: скидка до 50% на приобретение программы) и 1С:Фреш для работы через интернет (бесплатно на 30 дней).

Но эта программа не позволяет вести полноценный складской учет. Если у вас розничная или оптовая торговля, то нужна более развернутая и продвинутая программа, позволяющая решать не только задачи учета, но и планирования закупок, анализа покупательского спроса, подключения к дополнительному торговому оборудованию и т.д.:

- 1С:Розница 8 Автоматизирует работу магазинов и других розничных торговых точек, поддерживает подключение различного торгового оборудования (сканеров, онлайн-касс, принтеров чеков, терминалов эквайринга и т.д.).

- 1С:Управление торговлей 8. Современное решения для оптовой торговли. Комплексная автоматизация, анализ и планирование, логистика. Является обновленной версией программы 1С:Торговля и склад 7.7.

Если вы уже используете в работе 1С: Бухгалтерию, то сделать выбор и провести переход на новую систему налогообложения будет намного проще.

Как выбрать режим налогообложения в 1С

Программа 1С очень умная и может не только вести учет, но и помогает проводить аналитику и подсказывает, как можно улучшить работу.

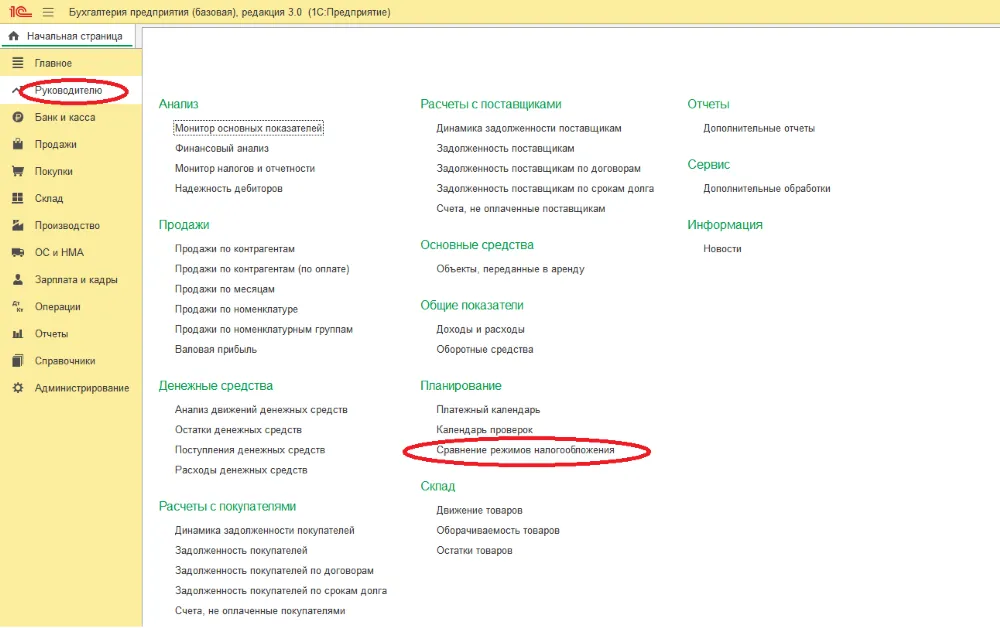

На примере 1С Предприятие (Бухгалтерия базовая, редакция 3.0) покажем, как сравнить разные режимы налогообложения:

- Найдите раздел «Для руководителя» в меню слева, теперь в этом разделе найдите подраздел Планирование — Сравнение режимов налогообложения и выберите его:

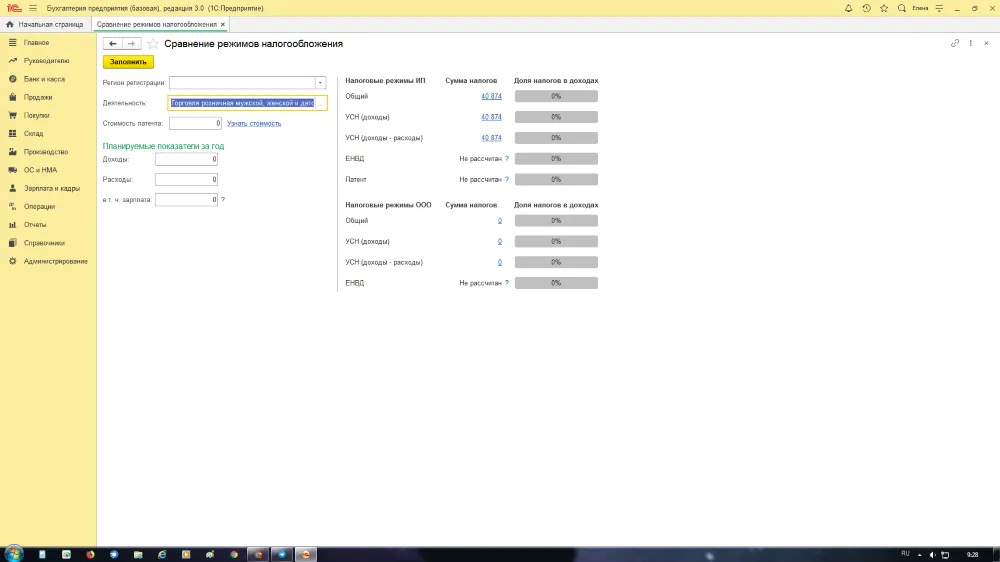

Перед вами появится окно с расчетами:

Необходимо выбрать все подходящие параметры — регион, вид деятельности, указать планируемые доходы и расходы, включая зарплату. Также для ИП необходимо указать стоимость патента.

Вам будут помогать подсказки программы и впадающие справочники с удобной навигацией. При нажатии на ссылку «узнать стоимость патента» в программе (и прямо здесь тоже можете нажать) вы попадете на страницу сервиса ФНС, который поможет точно рассчитать стоимость патента для вашего региона и вида деятельности.

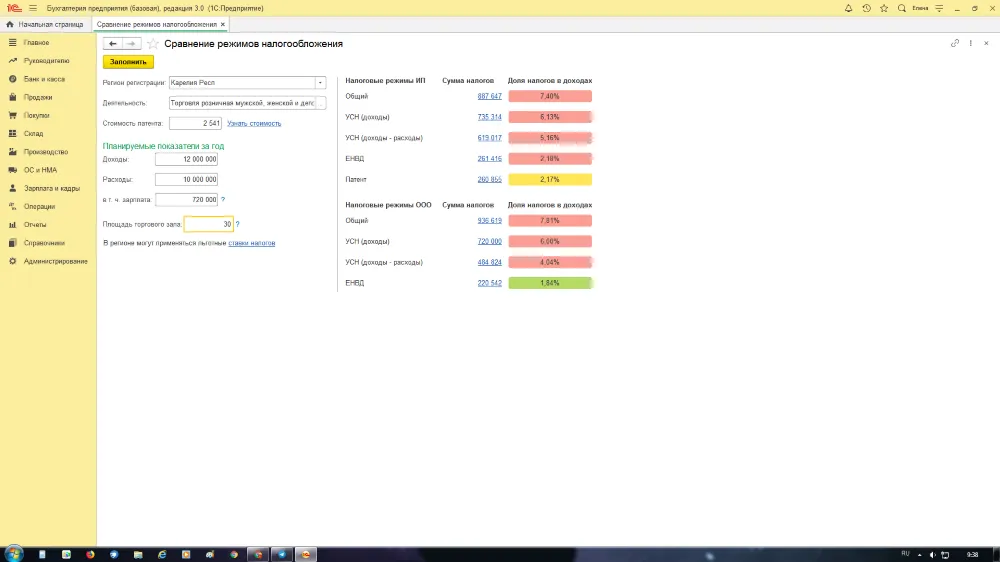

После того, как вы заполните данные, программа напишет в табличке справа расчет доли налогов в доходах и сравни показатели. Зеленым подсветятся самые выгодные варианты, желтым, стоящие на втором месте и красным наименее выгодные:

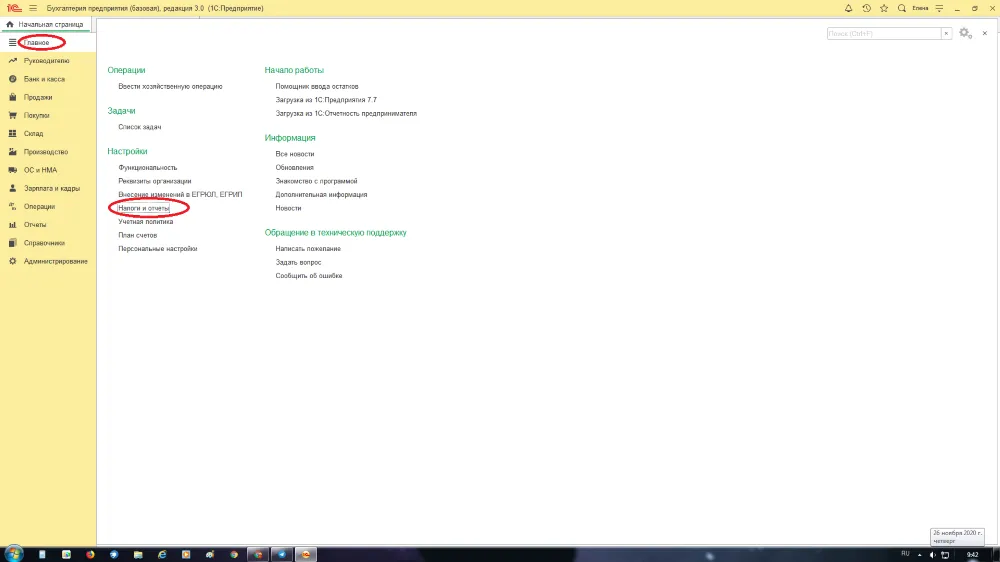

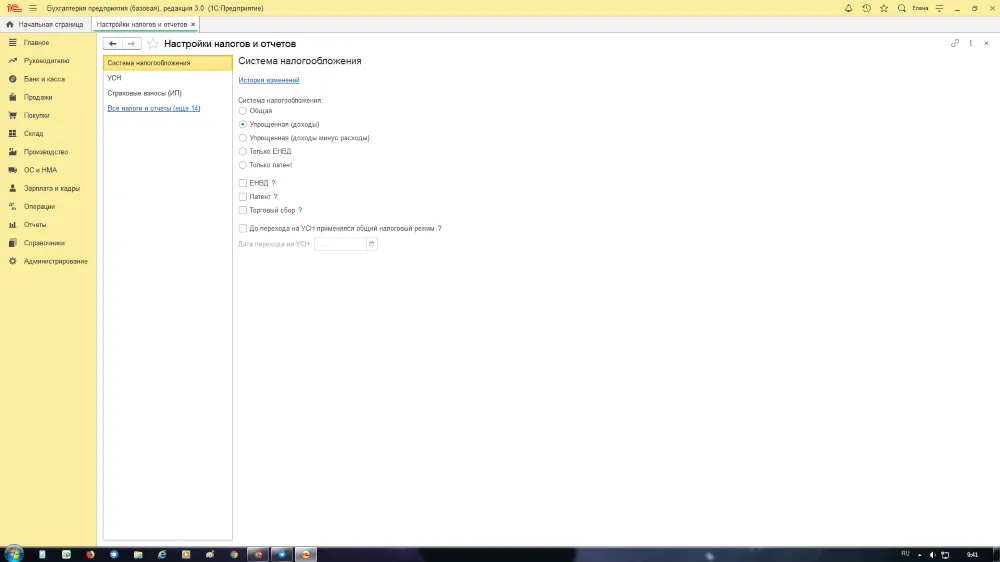

Как изменить режим налогообложения в 1С

Чтобы изменить настройки режима налогообложения, перейдите в меню Главное, подраздел Настройки — Налоги и отчеты:

Перед вами возникнет меню, в котором можно провести все необходимые настройки нового режима с 1 января 2021 года:

Теперь вы можете провести настройку всех ваших налогов и взносов по-новому.

Если провести перенастройку самостоятельно у вас не получилось, у вас иная конфигурация программы, вы не можете найти нужные разделы или боитесь совершить ошибку, обратитесь к нашим специалистам.

1С: Бухгалтерия со скидкой 50%

Оставьте заявку, чтобы узнать подробности

Или попробуйте 1С:Фреш бесплатно в течение 30 дней!

Начать дискуссию