Четыре правила и три неприятности. Рассказываем об особенностях сотрудничества юрлиц с самозанятыми.

Заключение договоров ГПХ с самозанятыми — это новая реальность. То, что раньше было в диковинку, сейчас уже становится обыденностью и переходит в разряд массового явления.

Безусловно, компаниям сотрудничество с самозанятыми гораздо выгоднее, чем привлечение к выполнению работ обычных физлиц.

За самозанятых не надо платить взносы и отчитываться в налоговую и ПФР.

В этом материале разберем, какие нюансы нужно учесть при заключении договоров ГПХ с физлицами на НПД, какие подводные камни могут встретиться в процессе сотрудничества и как это взаимодействие юрлиц с самозанятыми отражать в 1С.

Особенности заключения договора ГПХ с самозанятыми

Заключая договоры с самозанятыми исполнителями, надо быть начеку и взять за правило учитывать все нюансы. Мы сформулировали 4 основных правила безопасности при сотрудничестве юрлиц с самозанятыми.

Правило № 1. Самозанятый не должен быть бывшим работником

Это одно из самых важных правил при сотрудничестве с самозанятыми. Федеральный закон № 422-ФЗ от 27.11.2018 запрещает применять НПД самозанятым, заказчик которых — это их бывший работодатель. Запрет действует в течение 2 лет после увольнения.

Поэтому если нашлась подходящая самозанятая кандидатура для выполнения какой-то разовой работы, убедитесь, что в последние 2 года этот человек не работал в вашей компании по трудовому договору.

Бухгалтер может и не помнить всех бывших сотрудников пофамильно. Кроме того, если бухгалтер новенький, то он в принципе не знает людей, когда-то работавших в фирме.

Если вы работаете в 1С, не поленитесь — загляните в справочник сотрудников, убедитесь, что данный гражданин в последние 2 года не числился в штате компании.

Кстати, запрет на сотрудничество с бывшими сотрудниками не распространяется на бывших исполнителей по договорам ГПХ.

Даже если совсем недавно у компании был договор с физлицом, по которому платились взносы и сдавались отчеты, то с этим же физлицом, ставшим самозанятым, можно заключать новый договор ГПХ, по которому уже не будет взносов.

Правило № 2. Доверяй, но проверяй

Если планируется заключить договор с физлицом, позиционирующим себя в качестве самозанятого, убедитесь, что это именно так и есть.

На сайте ФНС есть специальный сервис, который по ИНН позволяет определить, числится ли на конкретную дату человек в качестве плательщика НПД.

Аналогичную проверку рекомендуем проводить перед каждым перечислением денег самозанятому. Ведь если на момент оплаты исполнитель ушел с НПД (добровольно или вынужденно), придется удержать НДФЛ из договорной суммы, а сверху начислить взносы.

О том, что исполнитель по договору ГПХ является самозанятым, рекомендуем прописать в тексте договоре.

Так прямо и напишите: «Исполнитель является налогоплательщиком налога на профессиональный доход».

Правило № 3. Не допускайте в договоре ГПХ признаков трудового

Это тоже очень важное правило. Самозанятый может не быть вашим бывшим сотрудником, но его могут признать по факту вашим новым сотрудником.

Законодательство РФ допускает привлечение лиц к работе на основании договоров ГПХ только в случаях, если данные договоры фактически не регулируют трудовые отношения между работником и работодателем, предупреждает ФНС в письме от 27.12.2019 № БС-3-11/11131@.

В последнее время ведутся разговоры о некотором ужесточении регулирования деятельности самозанятых, чтобы компании не хитрили и не использовали плательщиков НПД в качестве завуалированных штатных сотрудников.

Правило № 4. Требуйте чек

Главным документом, подтверждающим произведенные организацией-заказчиком затраты на оплату услуг по сделке, является чек, выданный плательщиком НПД.

Об этом, в частности, напоминает ФНС в письме № СД-4-3/2899@ от 20.02.2019.

Если фирма платит самозанятому наличными, то чек он должен сформировать сразу.

Если расчет безналом, то самозанятый может не торопиться с чеком. У него есть время — до 9-го числа месяца, следующего за месяцем, в котором произведены расчеты.

ФНС в письме № АБ-3-20/3616@ от 13.05.2020 напомнила об этих нюансах.

Не забудьте сохранить у себя этот чек, чтобы потом не было проблем с учетом расходов.

Проблемы

Кроме вышеуказанной проблемы по риску переквалификации договора ГПХ с самозанятым в трудовой договор с обычным «физиком», есть и другие опасные моменты.

Неприятность № 1. Превышение лимита дохода

Дело в том, что у плательщиков НПД есть лимит годового дохода — 2,4 млн. рублей. Если этот лимит будет превышен, статус НПД утрачивается.

Но беда в том, что заказчик о такой неприятности может и не узнать. Общедоступного сервиса с доходами самозанятых не существует. Эта информация конфиденциальна.

Чтобы как-то снизить свои риски, заказчики иногда просят самозанятого предоставить справку о доходах из приложения «Мой налог», чтобы убедиться, что о превышении лимита речь пока не идет.

Неприятность № 2. Комиссия банка

Самозанятые, если они не являются одновременно ИП, принимают оплату от клиентов на обычный счет физлица. Это не запрещено, пояснял ранее ЦБ в письме № ИН-014-12/94 от 19.12.2019.

Однако их заказчиков поджидает неприятный сюрприз, которого не было бы при расчетах с ИП — банк взимает комиссию за переводы на счета физлиц.

Это лишние расходы. Сейчас, к сожалению, очень редко какие банки проводят такие операции без комиссии.

Неприятность № 3. Претензии налоговой

Уже сейчас некоторые компании стали получать требования из ИФНС, в которых сообщается, что был зафиксирован факт расчетов с самозанятым, менее 2 лет назад работавшем в фирме. Налоговики просят доначислить налоги и пересдать отчеты.

Такие требования получают те, кто привлекает самозанятых, ранее уже оказывающих услуги по договору ГПХ. Налоговики видят, что эти люди были отражены в расчете по страховым взносам и делают поспешный вывод о возможном наличии трудового договора в прошлых периодах.

Подозрения придется развеивать — пояснить налоговикам, что отношения с данным гражданином ранее не носили трудового характера.

Расчеты с самозанятыми в 1С

По сути самозанятый для целей отражения расчетов с ним в 1С — это обычный контрагент.

Если раньше у компании уже были гражданско-правовые отношения с ним, как с обычным физлицом, то расчеты могли отражаться в 1С: ЗУП. Эта программа очень удобна для договоров ГПХ с «физиками» — автоматически начисляются взносы, исчисляется НДФЛ и договорник без лишних манипуляций со стороны бухгалтера попадает во все зарплатные отчеты.

Кстати, если вам интересно, как провести договоры ГПХ в 1С:ЗУП, на нашем сайте есть пошаговая инструкция.

Но вернемся к самозанятым. Ставшего плательщиком НПД бывшего договорника отражать в 1С: ЗУП уже не нужно, ведь никаких налогов и взносов по расчетам с ним не возникает. В зарплатных отчетах он, к счастью, тоже уже не фигурирует.

И вообще, теперь уже это не обычный «рядовой физик», а официально зарегистрированный представитель малого бизнеса, уплачивающий налоги сам за себя.

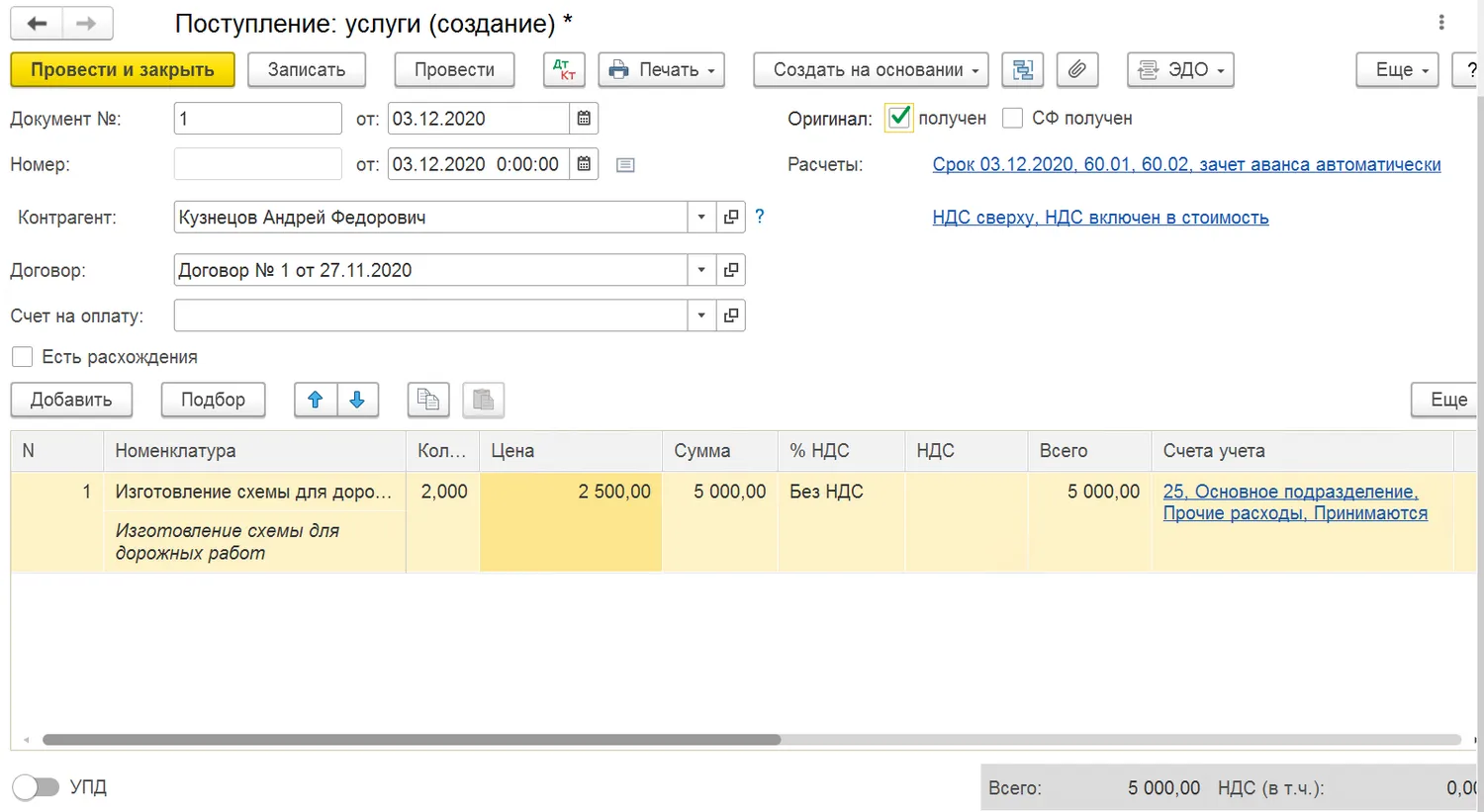

Поэтому расчеты с самозанятыми (как с обычными физлицами, так и с ИП) проводят в 1С: Бухгалтерии:

- Формируется документ поступления услуг;

- Платеж в адрес самозанятого отражается в банковской выписке;

- Расчеты, как правило, ведутся на счете 60 или 76.

1С: Бухгалтерия со скидкой 50%

Оставьте заявку, чтобы узнать подробности

Комментарии

9Так прямо и напишите: «Исполнитель является налогоплательщиком налога на профессиональный доход».

Великая и могучая русская языка!

Плательщиком, может, все же?

Как раз правильно писать так, как указано в статье. Поскольку договор это официальный документ. Вас не смущают вот такие конструкции в НК?

и т.п.

А вы падежи не изучали в школе? Кого, чего? Какой падеж?

Кстати, запрет на сотрудничество с бывшими сотрудниками не распространяется на бывших исполнителей по договорам ГПХ.

Даже если совсем недавно у компании был договор с физлицом, по которому платились взносы и сдавались отчеты, то с этим же физлицом, ставшим самозанятым, можно заключать новый договор ГПХ, по которому уже не будет взносов.

Подскажите, на чем основано это утверждение? Мне оно, конечно, нравится, но разве пп 8 п 2 ст.6 закона 422-ФЗ как раз не о таком запрете? Заранее благодарю за ответ.

это следует из норм 422-ФЗ. И ФНС это подтверждает.

Работодатель бывает по трудовым договорам. По договорам ГПХ бывают заказчики, клиенты и т.п. Но не работодатели

Спасибо, клерки! Как всегда выручаете:) Конечно же!