Единая упрощенная декларация. Общие положения

Единая упрощенная декларация (ЕУД) – форма отчетности, возможность предоставления которой предусмотрена п. 2 ст. 80 НК. В отличие от других деклараций, единая упрощенная может сдаваться сразу по нескольким налогам и ее направление в ИФНС право, а не обязанность налогоплательщика. Но обо всем по порядку.

Плюсы сдачи ЕУД по сравнению с обычными декларациями:

Простота заполнения.

ЕУД состоит всего из двух страниц, но обычно ИП и компании заполняют только первый лист. В нее не вносится никаких показателей по налогам, указываются лишь данные налогоплательщика, название налога и период, за который сдается отчетность.

Возможность сдачи отчетности на бумаге.

Одно из главных преимуществ ЕУД для ИП и ООО на ОСНО. Дело в том, что все плательщики НДС обязаны отчитываться по этому налогу только в электронной форме через специальных операторов. Для отправки отчетности нужно не только подключиться к оператору, но и оформить квалифицированную ЭП.

Поэтому для некоторых ИП и ООО сдача ЕУД поможет сэкономить время и средства на отправку декларации по НДС. Особенно это актуально для ИП, которые не вели деятельность и по каким-то причинам слетели со специального режима (например, не подали вовремя уведомление о применении УСН). С помощью ЕУД они могут отчитаться по НДС на бумаге.

Обратите внимание, что сдача ЕУД – это право, а не обязанность налогоплательщика. ФНС не может обязать компанию или ИП отчитаться по ЕУД.

Кто может сдать ЕУД

Сдать единую упрощенную декларацию могут ИП и организации, у которых в отчетном периоде не было:

Объектов налогообложения по тем налогам, по которым сдается ЕУД.

По НДС это, например, реализация товаров (работ, услуг), выполнение СМР для собственного потребления, ввоз товаров на территорию РФ. По УСН – доходы или разница между доходами и расходам. По налогу на прибыль – собственно сама прибыль, полученная организацией.

Движения денежных средств по счетам в банках.

Под движением понимаются любые операции, проходящие по счету: списание коммунальных платежей или аренды, выплата зарплаты или покупка товаров для хозяйственных нужд. Если у организации или ИП было хоть какое–то движение по счету, например, на него был зачислен заем, то сдать ЕУД уже не получится (письмо Минфина от 05.07.2012 № 03-07-15/69).

Чтобы получить право сдать вместо обычных деклараций ЕУД, нужно отвечать обоим этим условиям, а не одному из них. Если какое-то из условий не соблюдается – придется отчитаться отдельно по каждому налогу.

Спорным является вопрос о возможности сдачи ЕУД, если по налогу, по которому сдается эта декларация, объекта налогообложения нет, а по другим налогам (например, по налогу на имущество) он есть. Исходя из детального толкования норм п. 2 ст. 80 НК, сдать ЕУД можно только, если отсутствуют все объекты обложения, плательщиком которых признается ИП или организация, сдающая ЕУД.

Стоит отметить, что на практике мало кто пользуется правом сдачи ЕУД, так как отвечать одновременно сразу всем указанным выше условиям сложно. Да и удобным сдача ЕУД может быть только для тех, кто должен отчитаться по НДС. Для упрощенцев проще заполнить нулевую отчетность по УСН, чем рисковать при сдаче ЕУД (если есть, например, незначительное движение по счету).

Забирайте тестовый доступ в 1С-Отчетность на 30 дней

Оставьте заявку и наши эксперты свяжутся с вами!

По каким налогам можно сдать ЕУД

Возможность сдачи единой упрощенной декларации предусмотрена для следующих налогов:

Налог на прибыль.

УСН.

ЕСХН.

Обратите внимание, что по НДФЛ сдать ЕУД нельзя. На это прямо указал Минфин в своем Письме от 30.10.2015 № 03-04-07/62684 (доведенном до сведения нижестоящих ИФНС письмом ФНС от 09.11.2015 № БС-4-11/19548). Причина в том, что обязанность сдачи 3-НДФЛ прямо прописана в ст. 229 НК.

Срок сдачи ЕУД в 2023 году

Введение ЕНС на срок сдачи единой упрощенной декларации никак не повлияло. Она по-прежнему направляется в ИФНС в срок не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом.

В 2023 году ЕУД нужно сдать в следующие сроки:

20.01.2023 – при отчете за 2022 год.

20.04.2023 – за 1 квартал 2023 года.

20.07.2023 – за 2 квартал (полугодие) 2023 года.

20.10.2023 – за 3 квартал (9 месяцев) 2023 году.

За 2023 год отчитаться по ЕУД нужно будет до 22 января 2024 года.

Если крайний срок сдачи выпадает на выходной или праздничный день, он переносится на первый рабочий день (п. 7 ст. 6.1 НК).

Исходя из детального толкования этой нормы, сдавать ЕУД нужно ежеквартально. Но как быть с УСН, по которой отчетность сдается раз в год и промежуточные квартальные отчеты не предусмотрены? На этот вопрос Минфин ответил в своем письме от 05.05.2017 № 03-02-08/27798. Его точку зрения поддержала ФНС письмом от 08.08.2011 № АС-4-3/12847@.

При сдаче ЕУД по УСН может возникнуть конфликт с налоговиками. Связан он с тем, что указанные выше разъяснения ФНС и Минфина:

Прямо противоречат положениям п. 2 ст. 80 НК.

В которой ни слова не говорится о возможности сдачи ЕУД только раз в год, минуя квартальную отчетность.

Не были официально размещены на сайте ФНС.

Так как эти разъяснения не были размещены в разделе «Разъяснения Федеральной налоговой службы, обязательные для применения налоговыми органами» инспекции ФНС не обязаны ими руководствоваться.

Все это вместе может повлечь споры с налоговиками, поэтому по УСН все-же рекомендуем отчитываться по стандартной форме – декларацией, утвержденной приказом ФНС от 25.12.2020 № ЕД-7-3/958@.

Переведите учет и управление вашей компании на качественно новый уровень на базе линейки программ 1С:Предприятие 8.3. Специалисты 1С:Апрель Софт, 1С:Франчайзи с 27 летним опытом автоматизации, помогут подобрать оптимальное решение для вашего предприятия с учетом специфики деятельности и масштабов бизнеса.

Способы сдачи ЕУД в ИФНС

Направить единую упрощенную декларацию в налоговую инспекцию можно несколькими способами:

На бумаге – лично или через представителя (по доверенности).

При сдаче декларации через представителя к ней нужно приложить доверенность.

В электронной форме – по ТКС или через личный кабинет налогоплательщика.

По почте – ценным письмом с описью вложения.

При личной сдаче декларации в ИФНС датой ее представления является дата фактической передачи отчетности в руки проверяющему инспектору. При отправке по почте или в электронной форме – дата отправки.

Как заполнить ЕУД в 2023 году

Единая упрощенная декларация состоит из двух листов:

Титульный (основной) лист.

Заполняется всеми, кто сдает ЕУД. На этом листе отражаются все основные данные об организации или ИП, виде деятельности, налогах, по которым сдается декларация.

Дополнительный.

Заполняется только теми физическими лицами (не в статусе ИП), что не внесли в Титульном листе свой ИНН.

Общие требования к заполнению декларации

При заполнении вручную необходимо использовать шариковую или перьевую ручку черного или синего цветов.

Допускается распечатка заполненной на компьютере декларации.

Если допущена ошибка, то нужно аккуратно ее зачеркнуть и рядом указать верное значение, заверив этот подписью ИП или руководителя организации. Использовать замазку и иные корректирующие средства нельзя.

Титульный (основной) лист ЕУД. Образец заполнения

Сведений, вносимых в ЕУД немного, но отразить их нужно правильно:

ИНН/КПП.

Организации указывают ИНН и КПП, ИП только ИНН. Организации при заполнении поля ИНН в первых двух ячейках ставят нули. Например, 007728010100.

Вид документа.

Если ЕУД подается первый раз (первичный документ), необходимо поставить 1/-, если подается «уточненка», то указывается значение «3» и после дроби номер «уточненки». Например, если подается корректировка первичной ЕУД, то нужно указать «3/1», если сдается вторая уточненка, то значение будет «3/2».

Отчетный год.

Указываем год, за который подается декларация.

Представляется в

Внесите полное название ИФНС, в которую сдается ЕУД. Например, в ИФНС России по г. Мытищи Московской области. Затем, в следующем поле, внесите 4-х значный код инспекции.

Код ОКАТО.

В этом поле нужно указать код ОКТМО, а не ОКАТО. На это прямо указала ФНС в своем письме от 17.10.2013 № ЕД-4-3/18585.

Узнать этот код можно, например, с помощью сервиса ФНС «Определение реквизитов ИФНС».

ОКВЭД.

В этом поле отразите код основного вида деятельности. Взять его можно из выписки ЕГРЮЛ или ЕГРИП.

Строка 010.

Укажите налог или налоги, по которым подается ЕУД. Указывать налоги нужно в том порядке, в котором они отражены в НК. То есть, при подаче ЕУД по НДС и налогу на прибыль, сначала вносится НДС и следующей строкой – налог на прибыль.

Далее приведем порядок заполнения в привязке к конкретному налогу.

Забирайте тестовый доступ в 1С-Отчетность на 30 дней

Оставьте заявку и наши эксперты свяжутся с вами!

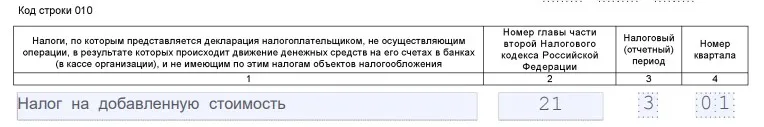

Образец заполнения ЕУД по НДС

Повторять порядок заполнения основных строк, указанных выше, не будем. Они не меняются в зависимости от вида налога.

Номер | Название поля | Значение |

|---|---|---|

1 | «Налоги, по которым представляется декларация...» | Налог на добавленную стоимость |

2 | Номер главы части второй НК | 21 Прим.: 21 означает номер главы НК, регулирующей данный вид налога (Глава 21. Налог на добавленную стоимость) |

3 | Налоговый (отчетный период) | 3 Прим.: по НДС всегда указывается код «3». Он означает тип налогового периода – квартал. По НДС налоговым периодом является квартал, поэтому иного значения в этом поле быть не может. Отчетных периодов по этому налогу не установлено |

4 | Номер квартала | Здесь указываем номер квартала, за который сдается ЕУД: «01» – первый квартал. «02» – второй квартал. «03» – третий квартал. «04» – четвертый квартал. |

Направляйте отчетность в контролирующие службы в два клика из вашей программы 1С:Бухгалтерия, разработанной на гибкой и современной платформе 1С:Предприятие 8.3.

Специалисты 1С:Апрель Софт помогут вам автоматизировать бухгалтерский и налоговый учет, а также сдачу отчетности во все контролирующие органы без ошибок и с первого раза.

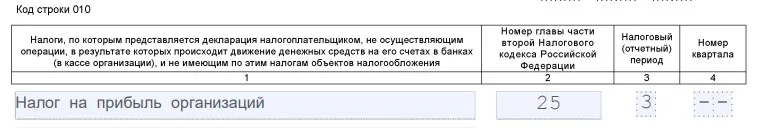

Образец заполнения ЕУД по налогу на прибыль

Номер | Название поля | Значение |

1 | «Налоги, по которым представляется декларация...» | Налог на прибыль организаций |

2 | Номер главы части 2 НК | 25 Прим.: 25 означает номер главы НК, регулирующей данный вид налога (Глава 25. Налог на прибыль организаций) |

3 | Налоговый (отчетный период) | Налоговым периодом по налогу на прибыль является календарный год, а отчетными: 1 квартал, полугодие и 9 месяцев. В этом поле нужно указать значение:

|

4 | Номер квартала | Не заполняется |

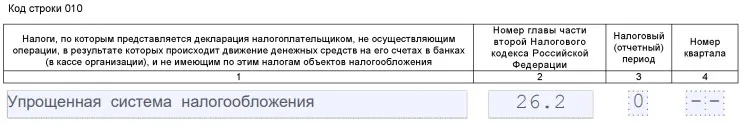

Образец заполнения ЕУД по УСН

Номер | Название поля | Значение |

1 | «Налоги, по которым представляется декларация...» | Упрощенная система налогообложения |

2 | Номер главы части 2 НК | 26.2 Прим.: 26.2 означает номер главы НК, регулирующей данный вид налога (Глава 26.2. Упрощенная система налогообложения) |

3 | Налоговый (отчетный период) | Сдача отчетности по УСН предусмотрена только по итогам календарного года, поэтому в строке укажите код «0» |

4 | Номер квартала | Не заполняется |

Ответственность за несдачу ЕУД

В настоящее время финансовое ведомство не выработало единой позиции о мере ответственности за пропуск срока сдачи ЕУД. ИП или организацию, сдающую ЕУД с опозданием, могут привлечь к ответственности:

Размер штрафа в этом случае составит 1 000 руб. В процентном соотношении (5% за каждый месяц просрочки) он применен быть не может, так как в ЕУД не указываются суммы налога к оплате.

В этом случае размер штрафа составит 200 руб. за один непредставленный в срок документ.

В случае, если налогоплательщик не имел права на представление ЕУД, но все же сдал ее, либо вообще не сдал никакой отчетности, то ИФНС вправе (письмо Минфина от 26.11.2007 № 03-02-07/2-190):

Потребовать сдать отчетность по каждому налогу, который налогоплательщик обязан уплачивать в соответствии с выбранной системой налогообложения.

Привлечь к ответственности по ст. 119 НК в виде штрафа в размере 1 000 руб. за каждую не представленную в срок декларацию.

Кроме этого, инспекция может заблокировать счет налогоплательщика и привлечь должностных лиц организации к административной ответственности в виде штрафа в размере от 300 до 500 руб. (ст. 15.5 КоАП).

Забирайте тестовый доступ в 1С-Отчетность на 30 дней

Оставьте заявку и наши эксперты свяжутся с вами!

Реклама: ООО «Апрель Бизнес-Софт», ИНН: 5262226484

Начать дискуссию