Порядок и сроки уплаты НДФЛ в 2023 году

С 2023 года срок уплаты НДФЛ больше не зависит от вида начисления: зарплата, больничный, отпуск и т. д. Теперь НДФЛ, удержанный из выплат в пользу персонала, нужно платить до 28 числа каждого месяца в составе единого платежа по всем налогам, взносам, пени, штрафам, формирующим совокупную обязанность налогоплательщика.

При этом налог, подлежащий уплате 28 числа текущего месяца, считается не за календарный месяц, а за период с 23 числа прошлого месяца по 22 число текущего месяца.

Исключение – первый и последний месяцы года:

налог, удержанный с 1 по 22 января, необходимо уплатить 28 января (28 января 2023 года выпадает на субботу и переносится на понедельник – 30 января);

налог, удержанный с 23 по 31 декабря – 29 декабря (последний рабочий день 2023 года).

Таким образом, если налогоплательщик выплатит аванс за январь до 22 числа, то удержанный из него НДФЛ нужно перечислить в бюджет до 30 января 2023 года.

Эксперты и специалисты компании BIZNESINALOGI проконсультируют по вопросам изменения законодательства, а также подберут курс для прокачки знаний в бизнесе, бухучете и работе в 1С – становитесь участником Клуба «Бухгалтеры всея Руси».

НДФЛ с аванса

В трудовом кодексе понятие «аванс» отсутствует, но есть норма, обязывающая выплачивать зарплату не реже, чем каждые полмесяца.

По факту же работодатели по-разному подходят к расчету выплаты за первые полмесяца, так называемому авансу:

Одни отталкиваются от тарифной ставки и фактически отработанного времени. Этой же позиции придерживается и Минтруда (письмо от 20.03 2019 № 14-1/в-178). При таком подходе в январе и мае, когда на первую половину месяца приходится большое количество выходных и праздничных дней, при прочих равных аванс будет существенно меньше, чем в остальные десять месяцев.

Другие, стремясь к примерно равной ежемесячной сумме аванса, устанавливают его в процентном соотношении от оклада или тарифной ставки. Как правило, 40%. При этом сторонники такого метода расчета и в 2023 году рискуют нарваться на нарушения и наказания, так как при удержании НДФЛ в 13% от выплаты в 40%, на руки работник получит лишь 34,8%. Контролирующие органы могут увидеть в этом дискриминацию в сфере труда и ухудшение трудовых прав работников.

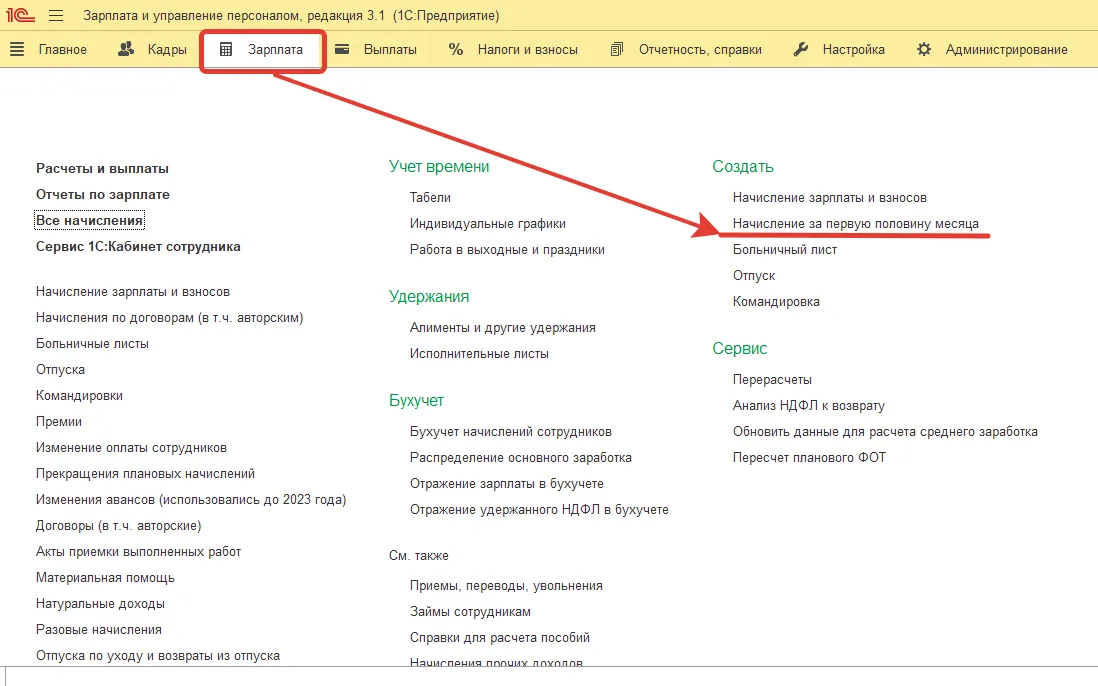

Таким образом, чтобы не нарушить права персонала, при выплате аванса в процентном соотношении, можно увеличить ставку аванса, или платить за работу по факту. В 1С:ЗУП для этого предусмотрен документ «Начисление за первую половину месяца».

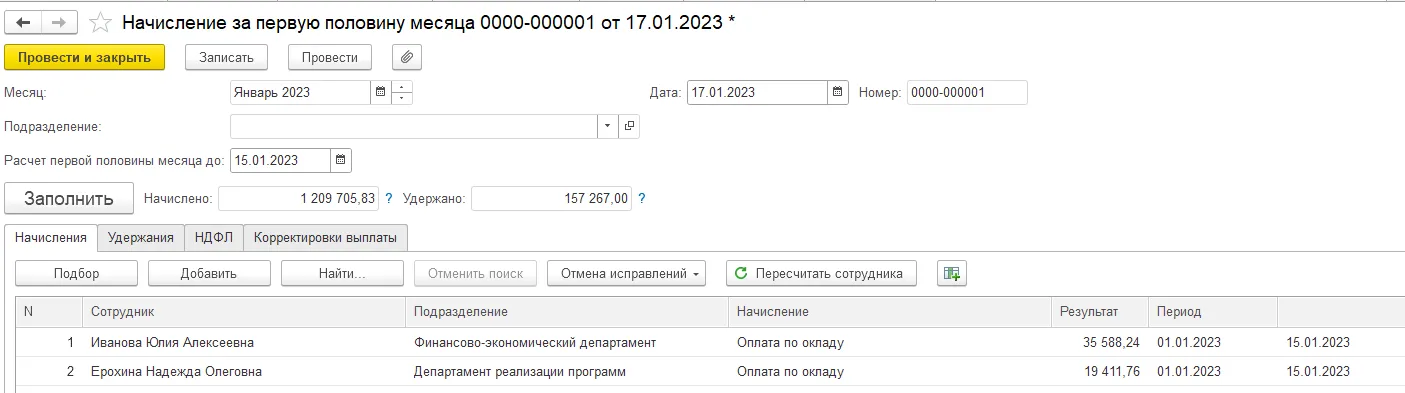

В документе укажите дату, до которой включительно нужно рассчитать зарплату и нажмите «Заполнить». Программа заполнит табличную часть работниками и рассчитает начисления на основании отметок в табеле. Однако, если табель не заполнен, ЗУП автоматически посчитает всем явки.

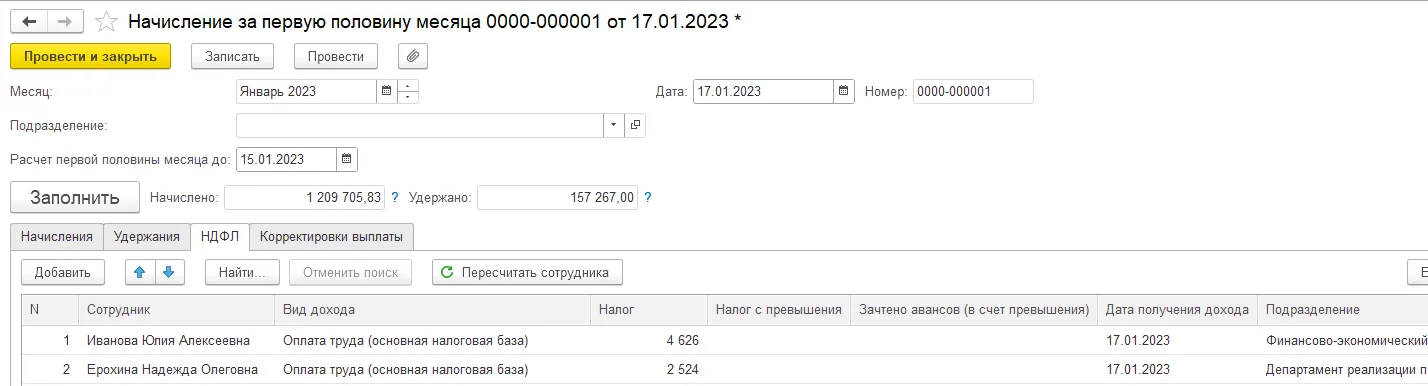

Во вкладке «НДФЛ» по каждому работнику будет рассчитан налог.

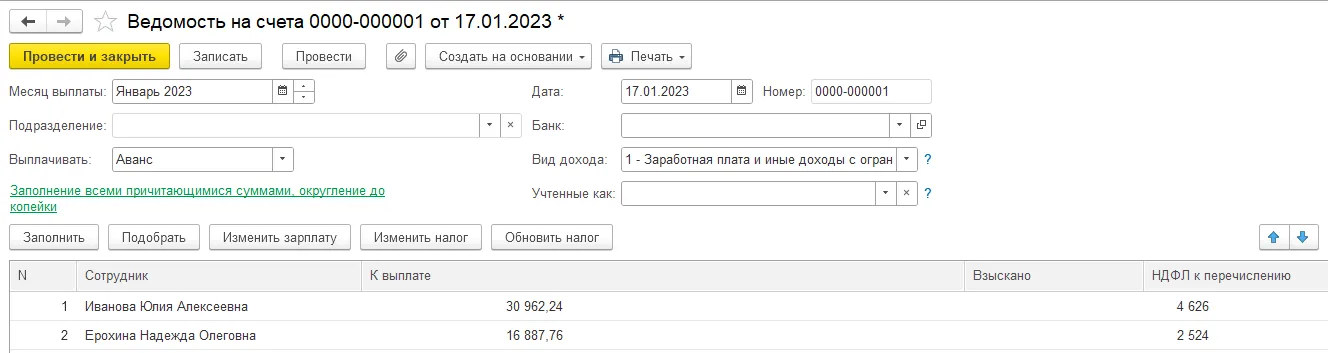

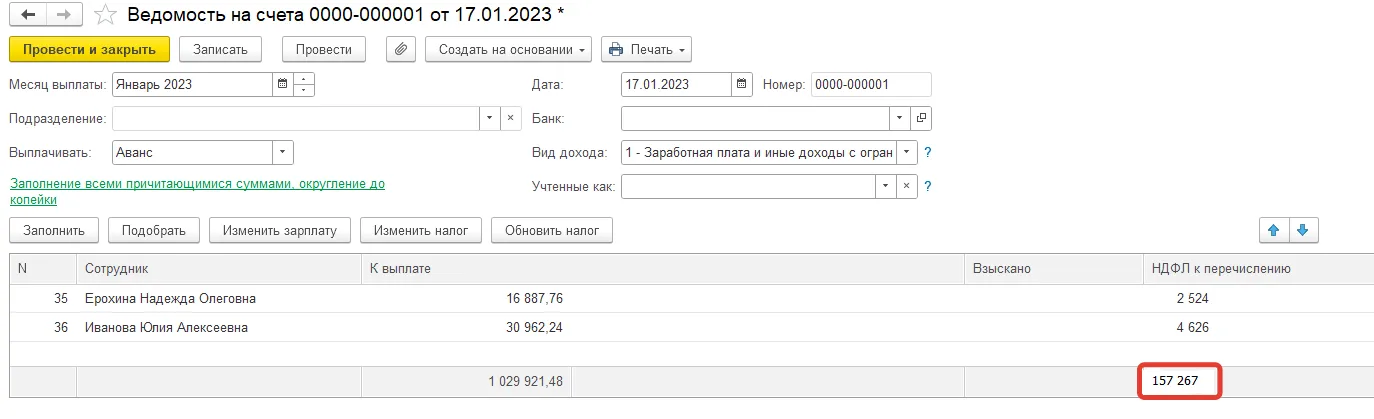

Эти же данные перенесутся и в ведомость в графу «НДФЛ к Перечислению», а в «К выплате» встанет сумма начисленная за первую половину месяца за вычетом налога.

Общая сумма удержанного и подлежащего перечислению в бюджет НДФЛ отражается в нижней части документа.

Как подать уведомление

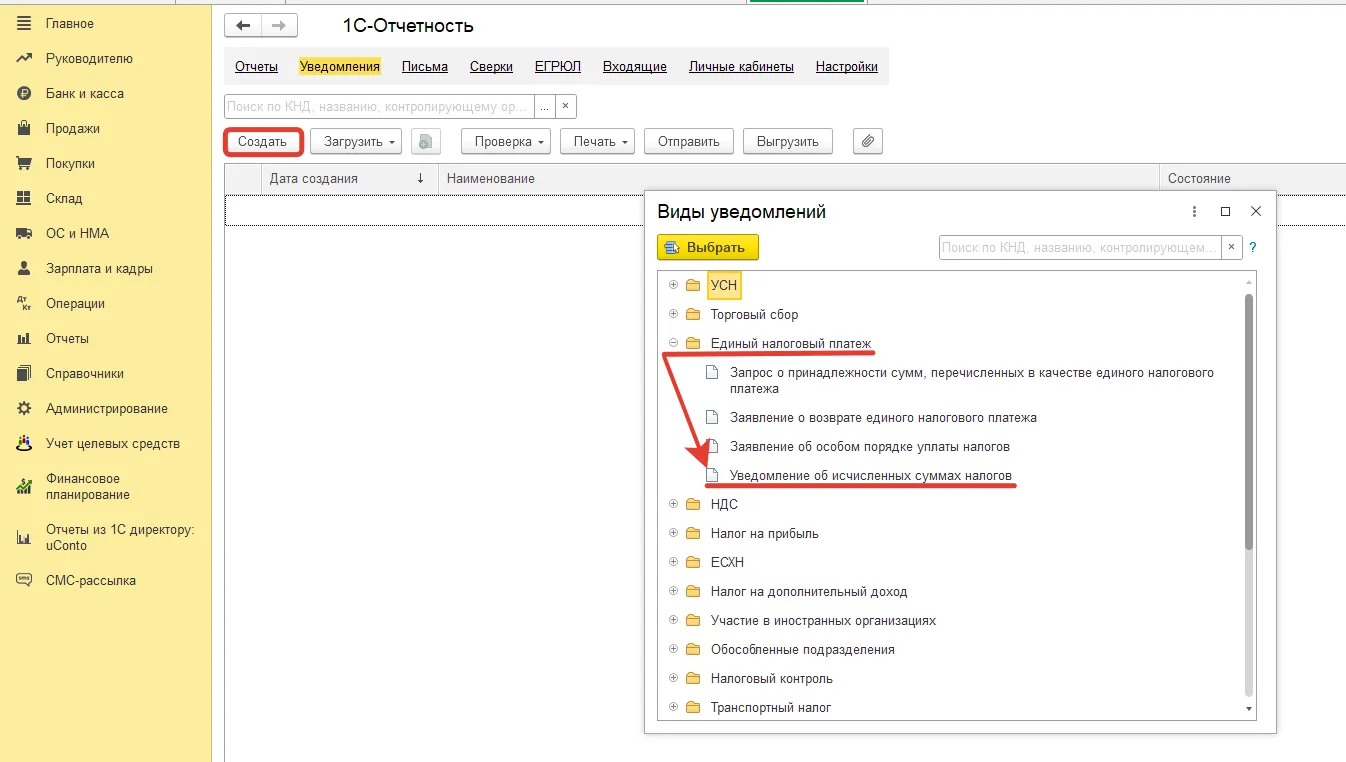

Об удержанной из аванса сумме налога нужно уведомить ФНС до 25 числа. Документ «Уведомление об исчисленных суммах налогов» находится в 1С: Предприятие во вкладке «Уведомления» раздела 1С:Отчетность.

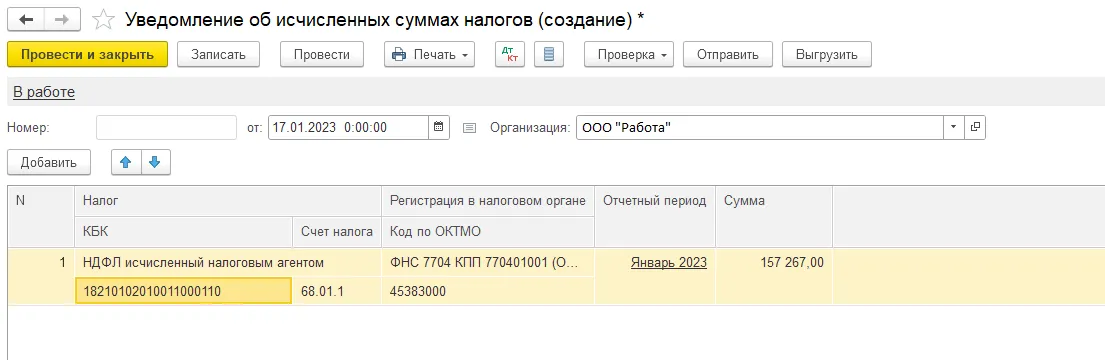

Нажмите «Создать» и выберите последнюю версию документа. Перед вами откроется документ, в котором нужно добавить и заполнить строки по каждому уплачиваемому в текущем месяце налогу. В нашем случае – НДФЛ.

Обратите внимание, что в уведомлении нужно указывать КБК, по которым налоговая будет распределять поступивший платеж. Коды не изменились, поэтому поставьте КБК, на который платили НДФЛ в 2022 году.

Также укажите период – январь 2023.

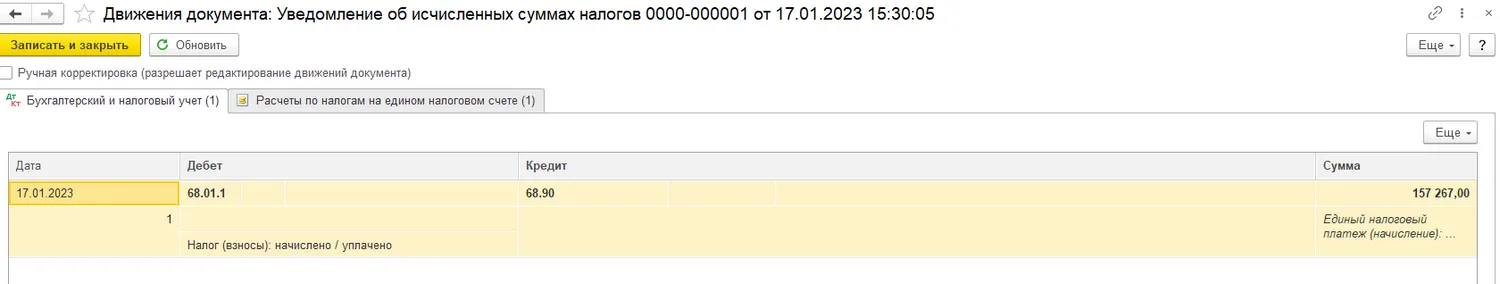

При проведении документа будут сформированы проводки по переносу подлежащей к уплате суммы на субсчет «Расчеты по ЕНП».

Как заполнить платежное поручение

НДФЛ, удержанный из аванса, нужно перечислить до 30 января. По новым правилам получателем платежа в платежном поручении будет не ваша территориальная ИФНС, а Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом). Соответственно и ОКТМО нужно указывать или тульский или, как рекомендуют налоговики, 0.

ИНН получателя – 7727406020

КПП получателя – 770801001

Наименование банка получателя средств – ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула

БИК ТОФК – 017003983

№ счета банка получателя средств – 40102810445370000059

№ казначейского счета – 03100643000000018500

КБК для перечисления ЕНП – 18201061201010000510

Статус плательщика – 01

Поля 22, 106 – 109 заполните нулями.

Обратите внимание, что перечисления в рамках ЕНП нужно отправлять на КБК 18201061201010000510, а при подаче уведомления указывать коды, соответствующие каждому отдельному налогу, взносу, авансу. Для НДФЛ 18210102010011000110.

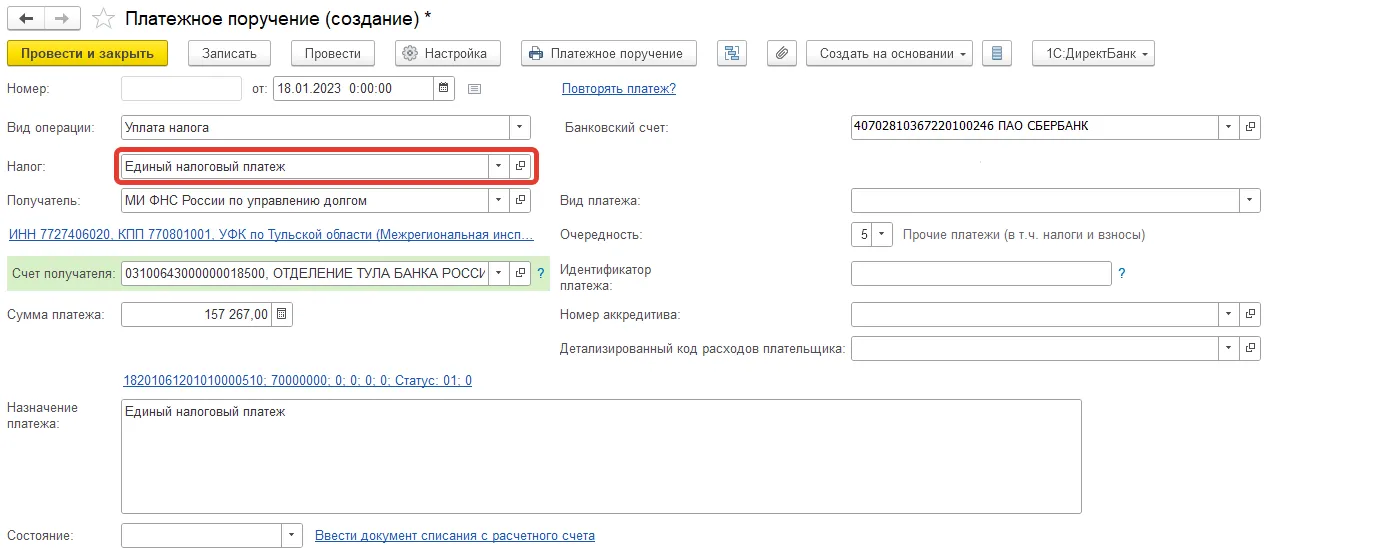

При подготовке платежки в 1С:Предприятие укажите вид операции «Уплата налога», а сам налог – «Единый налоговый платеж». Получатель и реквизиты подтянутся автоматически, вам останется только вбить сумму платежа.

Ждем вас в нашем клубе.

Клуб «Бухгалтеры всея Руси»

Полезные материалы, видеоуроки в записи и живые вебинары c Евгенией Мемрук

Комментарии

8Прелестно! Прелестно! До умопомрачения!

Поддерживаю. Еще и обособки есть с нерусскими, Оплата и учет ндфл это боль

Действительно-"прелестно"-аналитика в 1с - ко всем чертям летит - что выбирать в статье расходов в данном платежном поручении?