Данная статья посвящена налоговой системе Франции, которая считается почти эталонной для высокоразвитых стран.

Характерные черты налоговой системы Франции

Для усвоения особенностей налоговой системы Франции необходимо представлять себе специфику административно-территориального устройства этой страны.

Французская республика – государство унитарное. Здесь существует единая система государственной власти и многоуровневая система местного самоуправления, которая включает в себя такие муниципальные единицы, как регионы, департаменты, округа, коммуны и кантоны. С точки зрения объема управленческих функций (включая сбор налогов) наибольшее значение имеют регионы и департаменты.

А потому далее, говоря о центральных налогах, мы будем иметь в виду налоги, поступающие в государственный бюджет, а под местными налогами будут подразумеваться в первую очередь те, которые направляются в бюджеты регионов и департаментов.

Несколько параметров, характеризующих налоговую систему Франции в целом:

- в составе ВВП налоги составляют 45,8%;

- в составе доходов бюджета – 90%.

По своему объему косвенные налоги преобладают над прямыми. Кроме того, налоговая система этой страны имеет ярко выраженный социальный (то есть перераспределительный) характер.

Это выражается в том, что взносы в социальные фонды составляют более 40% общей суммы налоговых платежей, налоги в доходах местных бюджетов составляют весомую долю, что обеспечивает финансовое равновесие, то есть независимость казны в вопросах формирования и использования бюджетных средств.

Еще одна особенность системы налогообложения Франции – серьезная децентрализация. Так, в местные бюджеты поступает порядка 60% собираемых на их территориях налогов. Всего местные налоги составляют порядка 30% от общего налогового бремени. Они наполняют местные бюджеты примерно на 40%.

Еще один важный нюанс: система является очень стабильной, изменения в нее вносятся не слишком часто, только после тщательного изучения всех возможных последствий. Это, безусловно, положительно отражается на состоянии не только социальных, но и экономических отношений.

Одним из принципов функционирования системы является автономия бюджетной политики местных органов власти. Им даны широкие полномочия по установлению перечня местных налогов, их ставок. Должно соблюдаться важное требование: местный бюджет не может быть дефицитным. Для исключения такого положения используется целевое субсидирование нижестоящих бюджетов из вышестоящих.

Во Франции также применяется широкая система налоговых льгот. В то же время ответственность за совершение налоговых правонарушений бывает достаточно жесткой. Так, при ошибке в расчете налог взимается в полной сумме, а также налагается штраф в размере 0,75% от суммы неуплаченного налога в месяц или 9% в год. При умышленном правонарушении штраф возрастет вдвое.

Непредставление или несвоевременное представление декларации в течение месяца влечет штраф в размере 10% от начисленной суммы налога, если просрочка свыше 30 дней – штраф в размере 40%.

Для злостных налогоплательщиков предусмотрены такие меры, как лишение водительских прав на срок до 3 лет, тюремное заключение на срок от 1 до 5 лет, штраф в размере от 5 тыс. евро до 250 тыс. евро, арест банковского счета, арест собственности.

Ниже представлены данные о доле различных налогов в доходах консолидированного бюджета страны в процентах:

- подоходный налог – 18,1;

- налог на прибыль – 6,6;

- взносы на социальное страхование – 37,3;

- имущественные налоги – 10,6;

- НДС – 16,5;

- акцизы – 4,1;

- прочие – 6,8.

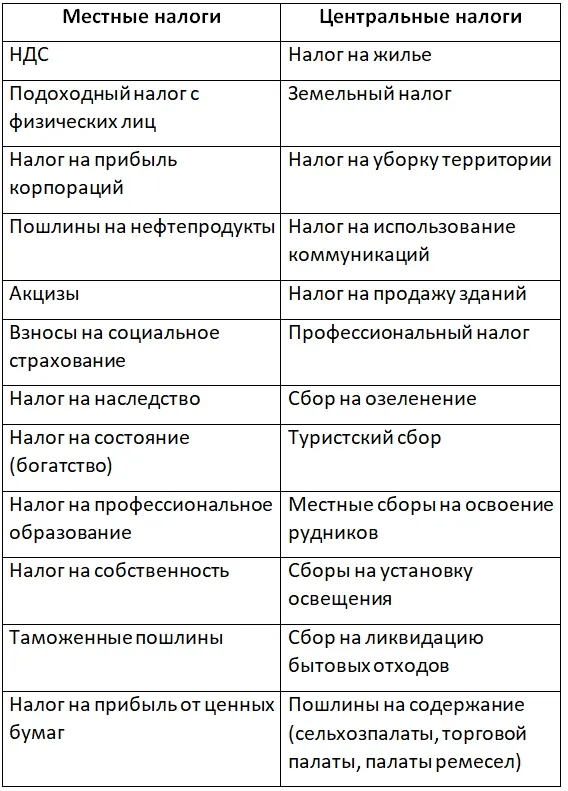

Табл. 1. Перечень центральных и местных налогов.

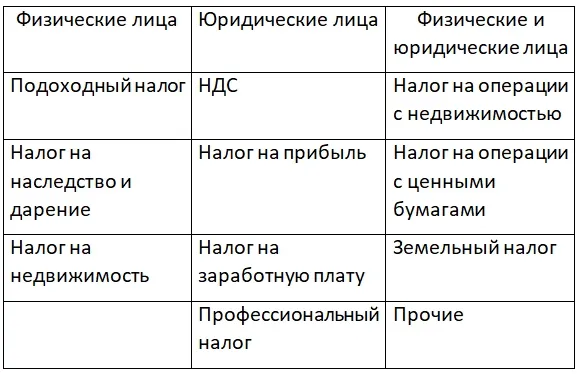

Табл. 2. Основные налоги и налогоплательщики.

А чтобы безопасно и гармонично развивать бизнес в условиях российского законодательства, приходите на закрытый семинар Евгения Сивкова «Как защитить бизнес». Вы узнаете, какие на текущий момент существуют безопасные способы законной оптимизации налогов. Как выжить в условиях резкого роста налоговой нагрузки и снижения конкурентоспособности из-за сложившейся экономической обстановки.

Налоги с физических лиц

Треть бюджетных доходов во Франции составляют именно налоги с физических лиц. 20 процентов доходов казны – подоходный налог.

Прогрессивная шкала ставок налога охватывает пять групп налогоплательщиков. Ее диапазон – от 0 до 45% в зависимости от суммы годового дохода:

- лица, не имеющие детей и не состоящие в браке – коэффициент 1;

- лица, состоящие в официальном браке – 2;

- супруги с одним несовершеннолетним ребенком – 2,5;

- семейные пары с тремя и более детьми – 3 (для семьи с двумя детьми и плюс 0,5% к коэффициенту за каждого следующего ребенка).

Платежной единицей, на которую производятся скидки, считается семья: муж, жена, дети до 18 лет, неженатые дети до 21 года, дети-студенты до 25 лет, родители при совместном проживании.

Гражданский брак не учитывается. Холостые и бездетные считаются семейной единицей. Размер налога зависит от величины среднего достатка на одного члена семьи. Привилегии отдаются семьям с детьми, в особенности многодетным. Ставки налога составляют от 0 до 45% при необлагаемом минимуме и максимальном (свыше 150 тыс. евро).

Из дохода вычитаются отдельные расходы:

- расходы на выполнение профессиональных обязанностей;

- на приобретение или строительство дома (квартиры);

- расходы на финансовую помощь отдельно живущим родителям;

- оплата содержания ребенка в детсадах-яслях;

- социальные взносы во внебюджетные фонды;

- расходы на среднее и малое инвестирование;

- отчисления в благотворительные организации;

- расходы, связанные с разводом супругов;

- расходы на членство в той или иной организации;

- отчисления политическому движению;

- расходы на детское образование;

- помощь родителям;

- расходы на коммунальные услуги;

- медицинские, страховые перечисления в благотворительные фонды.

Таблица 3. Ставки подоходного налога.

Минимальная заработная плата во Франции в 2019 – 1 493 евро в месяц, в год – соответственно 17 916 евро.

Средняя заработная плата – 2 900 евро, в год – соответственно 34 800 евро.

Весь чистый семейный доход делится на части по числу членов семьи. Не платят налог семьи с уровнем доходов (см. таблицу 4):

Таблица 4. Необлагаемая налоговая база.

Налог на наследство и дарение

От этих налогов освобождены супруги. Ставки налога зависят от наличия и степени родства:

- для детей, родителей, опекунов – от 5 до 45% с уменьшением налогооблагаемой базы на 275 тыс. евро;

- для братьев, сестер – 35–45% с уменьшением налогооблагаемой базы на 100 тыс. евро;

- для прочих – 55–60% с уменьшением налогооблагаемой базы на 10 тыс. евро.

Налог на имущество

Предельная величина повышения сбора не может превышать в 2,5 раза среднерегиональный уровень за прошедший год.

Плательщиком налога на недвижимость является арендатор либо собственник.

Ставки сбора на имущество (жилье и денежные средства на счетах в банке) установлены на объекты свыше 700 тыс. евро и составляют от 0,55% до 1,83%.

Ставки сбора на недвижимость зависят от срока эксплуатации объекта:

- 2–4% – для объектов со сроком эксплуатации до пяти лет;

- 6–8% – более пяти лет.

Налог на богатых

Такой налог уплачивают лица, стоимость состояния которых превышает 800 тысяч евро.

Ставки налога:

- 0,5% – от 800 тыс. евро до 1,3 млн евро;

- 0,7% – от 1,3 до 2,57 млн. евро;

- 1% – от 2,57 до 5 млн. евро;

- 1,25% – от 5 до 10 млн. евро;

- 1,5% – более 10 млн. евро;

- 0,5% – от 800 тыс. евро до 1,3 млн. евро;

- 0,7% – от 1,3 до 2,57 млн. евро;

- 1% – от 2,57 до 5 млн. евро;

- 1,25% – от 5 до 10 млн. евро;

- 1,5% – более 10 млн. евро.

Налогооблагаемая база:

- недвижимость (любые объекты как жилой, так и нежилой застройки), кроме сданных в аренду французам;

- банковские депозиты;

- транспортные средства: машины, вертолеты, самолеты, яхты;

- драгоценности (ювелирные, драгметаллы).

Больше полезных материалов на нашем телеграм-канале. Подписывайтесь!

Налоги с юридических лиц

Во Франции представлены следующие организационно-правовые формы юридических лиц:

- индивидуальный предприниматель с ограниченной ответственностью без образования юридического лица;

- общество с ограниченной ответственностью с одним участником;

- общество с ограниченной ответственностью с несколькими участниками;

- простое коммандитное товарищество;

- коммандитное товарищество с акциями;

- полное товарищество;

- упрощенное акционерное общество – разновидность закрытого АО, отличается упрощенным администрированием;

- открытое акционерное общество.

НДС

НДС был «изобретен» именно во Франции в 1954 году. Сегодня он составляет порядка 50% от общего объема всех косвенных налогов в стране.

Налог взимается следующим образом: поставщик включает его в стоимость товара (услуги) и предъявляет покупателю, сам он уплачивает НДС, который предъявляют ему за приобретенный товар (услуги). Разница между суммой налога от покупателя, и его суммой, которая уплачена поставщику, перечисляется в бюджет.

Налогообложение осуществляется:

- между коммерческими организациями по месту нахождения заказчика;

- между коммерческой организацией и потребителем, который не является плательщиком налога, по месту нахождения исполнителя.

Экспорт из Франции за пределы ЕС не подлежит обложению национальным НДС, а вот импорт в аналогичной ситуации – облагается.

Стандартная ставка НДС во Франции – 20%. Однако установлены и такие ставки, как:

- 22,0% – на предметы роскоши;

- 10% – при оказании транспортных услуг, показе театральных представлений, оказании ресторанных услуг, продаже продуктов питания;

- 5,5% – при реализации медицинских изделий и книг;

- 2,1% – при оказании медицинских услуг, продаже донорской крови и лекарств.

Корпоративный налог

Это налог на прибыль, взимаемый по схеме «Доходы минус расходы». К подобным расходам относятся:

- отчисления в законодательно оформленные благотворительные организации;

- отчисления на обязательное страхование и в пенсионный фонд;

- отчисления на содержание ребенка в яслях-садах;

- взносы на членство в общественных организациях и политических движениях (партиях), действующих в рамках правового поля страны.

При этом учитываются только те доходы, которые получены на территории Франции.

Основная ставка налога – 33,33%, а с учетом повышения на сумму социального сбора (3,3%) общая ставка налога составит 34,43%. С 2017 года основная ставка корпоративного налога постоянно снижалась:

- в 2017 году по ставке в 28% облагалась прибыль малых и средних предприятий, не превышающая 75 тыс. евро;

- в 2018 году по ставке в 28% облагалась прибыль всех компаний в пределах до 500 тыс. евро;

- в 2019 году по ставке в 28% облагалась прибыль всех организаций в пределах до 1 млрд евро;

- с 2020 года ставка корпоративного налога в 28% стала общей для всех.

Ставка 15% установлена для малых предприятий, где не менее 75% акций принадлежат физическим лицам, а годовой оборот составляет менее 7,6 млн евро, в части прибыли 38 120 евро в год, а свыше 38 120 евро ставка составляет уже 33,3%.

Исключения из этого правила составляют:

- сельскохозяйственные компании – 20,9%;

- организации, добывающие полезные ископаемые – 50%;

- организации, производящие энергосберегающее оборудование – 0%.

Льготы по налогу предоставляются:

- вновь созданным организациям (ставка налога в первые два года деятельности организаций – 0%, на третий год – 25% от установленной ставки, четвертый год – 50%);

- в размере 25% для расходов компании, направленных на профессиональную подготовку и переподготовку сотрудников компании;

- налогом не облагаются объекты, к которым применяется ускоренная амортизация (например, по программному обеспечению, по которому 100% стоимости списывается в один год);

- пониженная ставка налога в размере 19% применяется к выручке, полученной от реализации активов, бывших в употреблении более двух лет, при условии перенаправления полученной прибыли в различные целевые резервные фонды, действующие на законных основаниях;

- не облагается налогом выручка, направленная в целевые резервные фонды, созданные на территории республики.

Налоги в ЕС, уплачиваются по принципу «у источника», то есть доход, который получен за рубежом и с которого там налог уже уплачен, второй раз во Франции налогообложению не подлежит.

Налог на полученные дивиденды

Компания, выплачивающая дивиденды физическому лицу, обязана уплачивать обязательный сбор в 3%.

Акционеры уплачивают налог по следующим ставкам:

- физические лица – резиденты Франции облагаются налогом по прогрессивной шкале от 0 до 45% в зависимости от размера дохода (с предоставлением вычета в размере 40% от суммы дохода);

- с физических лиц-резидентов Европейской экономической зоны удерживается налог у источника по ставке 21%;

- в пользу резидентов остальных государств налог удерживается у источника при выплате дохода по ставке 30%.

Юридическим лицам-резидентам Франции дивиденды включаются в общую базу по корпоративному налогу и облагаются на обычных условиях:

- при выплате дивиденда нерезиденту удерживается налог у источника по ставке 30% (или по ставке, предусмотренной соглашением об исключении двойного налогообложения);

- при выплате дивидендов в пользу компаний из «несотрудничающих» юрисдикций они облагаются налогом у источника по ставке 75%.

То есть дивиденды выплачиваются за счет прибыли, которая остается после уплаты корпоративного налога. Обложенный налогом доход, выплачиваемый акционерам, снова подвергается налогообложению, то есть применяется повторное налогообложение.

Для его нивелирования введены налоговые льготы, например, материнским и дочерним компаниям, либо членам консолидированной группы. Но освобождаются от налогообложения 95% объема дивидендов, остальные 5% включаются в налоговую базу и облагаются корпоративным налогом на общих условиях.

Налог на зарплату

Он перечисляется работодателем из годового фонда оплаты труда:

- 4,5% – до 36 тыс. евро;

- 8,5% – до 71,7 тыс. евро;

- 13,6% – свыше 71,7 тыс. евро.

Данные средства распределяются между различными социальными фондами.

Профессиональный налог

Им облагаются люди творческих профессий. Налогообложению подлежит разница между гонораром и расходами на создание творческого продукта (например, на аренду жилья). Ставка определяется на местах в пределах 3,5% чистой годовой выручки.

Вы решили обзавестись недвижимостью за рубежом? Или намерены расширить географию своего бизнеса? Тогда сначала выясните, какие налоги платят иностранцы. Где существуют справедливые налоги с приемлемыми ставками? Где система бережет честных налогоплательщиков? Читайте в книге Евгения Сивкова «Современное налогообложение за рубежом и всемирная история налогов».

Сборы в пользу ЕС

Они составляют 2,3% от налоговых выплат и включают выплаты с алкоголя и бензиновых надбавок, налог на дополнительную стоимость, надбавки на табак.

Социальные и страховые отчисления

Отчисления во внебюджетные фонды – обязанность работодателя. Их размер находится в диапазоне от 4,5 до 13,6% годового фонда оплаты труда. Кроме того, работник с начисленной заработной платы до уплаты подоходного налога перечисляет 20–22% в фонд ОМС, Пенсионный фонд, Социальный фонд по безработице.

Пенсия по старости в основном финансируется за счет дополнительных взносов в негосударственные фонды, величина подобных выплат – 20–50% от заработка.

Выплаты в фонд ОМС могут проводиться с учетом профессии работников (отдельные фонды имеются у самозанятых, медицинских работников, шахтеров и т. д.).

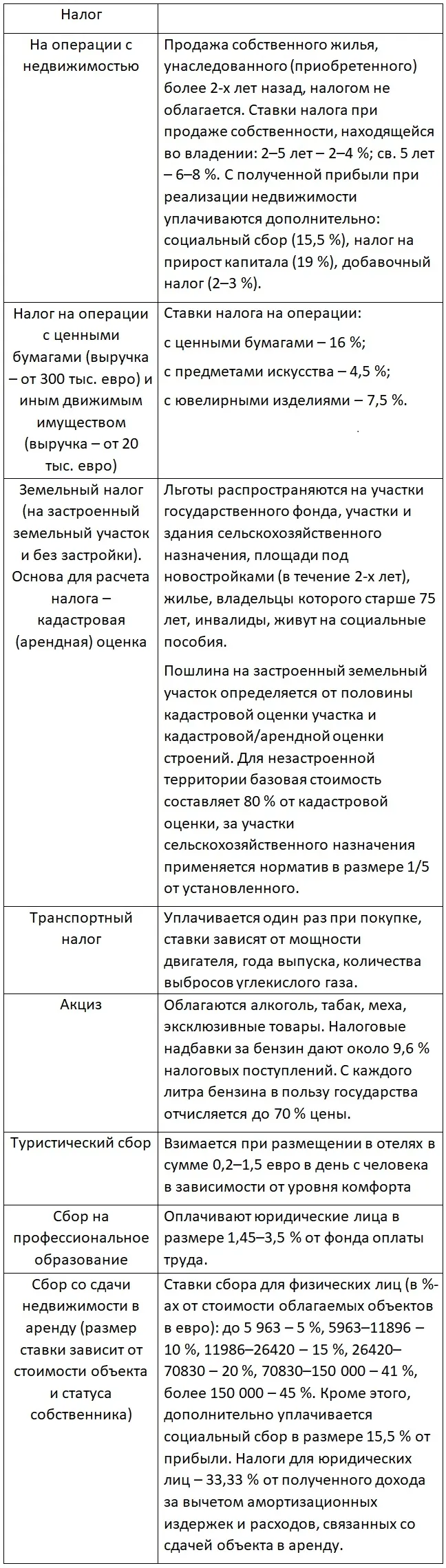

Налоги, которые уплачиваются юридическими и физическими лицами

Эти налоги сведены в таблице 5.

Таблица 5. Налоги, уплачиваемые юридическими и физическими лицами.

Евгений Сивков, налоговый консультант, аудитор, писатель

Налоговый триллер «Аудитор»

Электронная книга Евгения Сивкова

Хотите получить БЕСПЛАТНО?

Комментарии

9И еще говорят, что у нас много платят налогов )))

Везде хорошо, где нас нет.

Возможно для Европы это и нормально, но мне привычнее наше родное ))) Сила привычки просто )))

Важнее не количество налогов, а администрирование. С 90-х количество налогов у нас почти не увеличилось, а с учетом всяких внебюджетных даже уменьшилось. Но самый простой налог можно так извратить, что жить не захочется. У нас так и происходит.

а что извращено? самозанятый норм, только сумма маленькая в месяц, тогда ему на смену ИП на 6% , если подтвердить доход нет возможности с расходом. Что извращено? Если так плохо у нас в России, что тогда здесь работаем? )) я помню еще и 80-е )))

С доходом максимум в 30 тыс евро и во Франции проблем нет, налоги будут минимальными.

у нас тоже нормально ))

Вас кто-то обманул. У нас давно НДС пытаются превратить в налог с оборота, например. А такого наглого налогового администрирования точно во Франции нет.

а причем тут ндс? мы о другом говорили ))

А вы думаете сколько у нас реальный совокупный налог? Проверьте. В отличии от всей Европы, где он прогрессивный, и платят богатые(у нас такое отменил президент), у нас платят все. Скажем так, там очень много ньюансов, и ситуаций, но вы платите совсем не меньше чем в Европе платит богатый (!) гражданин

Во Франции налог платится с домохозяйства с учётом количества проживающих вместе людей. И чем больше детей, тем меньше налог получается. Тем самым стимулируется рождаемость (помимо прочих плюшек для многодетных семей). Трое детей во Франции - это норма.