Что происходит с учетом курсовых разниц

Наиболее существенные изменения в учете курсовых разниц произошли после принятия 26 марта 2022 года Федерального закона № 67-ФЗ.

Антикризисные поправки в законе о налоге на прибыль распространяются на операции, начиная с 1 января 2022, возникающие по требованиям и обязательствам, стоимость которых выражена в иностранной валюте. Действовать предложенные меры будут в течение трех лет – с 2022 по конец 2024 года.

Так, согласно новым нормам, положительные курсовые разницы по требованиям и обязательствам теперь признаются только при погашении задолженности – их не нужно учитывать в доходах на ежемесячной основе (пп. 7.1 п. 4 ст. 271 НК в ред. закона № 67-ФЗ). Эта мера призвана улучшить положение налогоплательщиков за счет исключения влияния колебаний курса рубля на налоговые обязательства предприятий.

Дополнительно, письмо Минфина от 14 июля 2022 № 03-03-06/3/67959 уточнило, что поправки закона 67-ФЗ касаются только даты признания доходов и расходов в виде курсовых разниц. При этом порядок их определения остался без изменения: требования (обязательства), стоимость которых выражена в иностранной валюте, в 2022-2024 годах должны, как и ранее, пересчитываться на последнее число месяца в рубли – но суммы таких непризнанных курсовых разниц должны учитываться обособленно.

Кроме этого, письмо Минфина № 03-03-10/126074 от 22 декабря 2022 регламентирует сворачивать курсовые разницы на конец 2022 года – т. е. отнимать от признанных расходов по документу отложенные доходы.

Временные разницы и расчет ОНО

Главное обстоятельство, которое нужно учесть после введения новых правил учета – это расхождение при расчетах по бухгалтерскому и налоговому учету, приводящее к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

То есть с 2022 по 2024 по требованиям и обязательствам, стоимость которых выражена в иностранной валюте:

в бухгалтерском учете будет переоцениваться весь остаток валютной суммы;

а в налоговом учете по счетам требований и обязательств курсовые разницы будут начисляться только на сумму погашения задолженности.

Особенность касается документов поступления и реализации, банковских и кассовых документов, авансовых отчетов в валюте и в условных единицах.

В итоге принятые изменения существенно повлияли на алгоритм расчета курсовых разниц, и теперь при переоценке вместо двух положительных курсовых разниц для бухгалтерского и налогового учета:

в бухгалтерском учете формируется положительная курсовая разница, а в налоговом учете – отрицательная курсовая разница;

кроме этого, формируются дополнительные проводки по счету 98.КР «Отложенные доходы по курсовым разницам» – для видов учета НУ и ВР;

а с 2023 года начнут формироваться проводки еще и по счету 97.КР «Отложенные расходы по курсовым разницам» – также для видов учета НУ и ВР.

Как новый порядок учета поддержан в 1С:Бухгалтерии 3.0

Изменения в учете курсовых разниц по 67-ФЗ уже реализованы для 1С:Бухгалтерии, начиная с версии 3.0.110.24.

По новым правилам переоценивается только задолженность в иностранной валюте и условных единицах, учитываемая на счетах:

60 «Расчеты с поставщиками и подрядчиками»;

62 «Расчеты с покупателями и заказчиками»,

66 «Расчеты по краткосрочным кредитам и займам»,

67 «Расчеты по долгосрочным кредитам и займам»,

71 «Расчеты с подотчетными лицами»,

76 «Расчеты с разными дебиторами и кредиторами».

Для активов, выраженных в иностранной валюте и учтенных на счетах денежных средств (50 «Касса»; 52 «Валютные счета»; 55 «Специальные счета в банках»; 57 «Переводы в пути»), правила переоценки остались прежними.

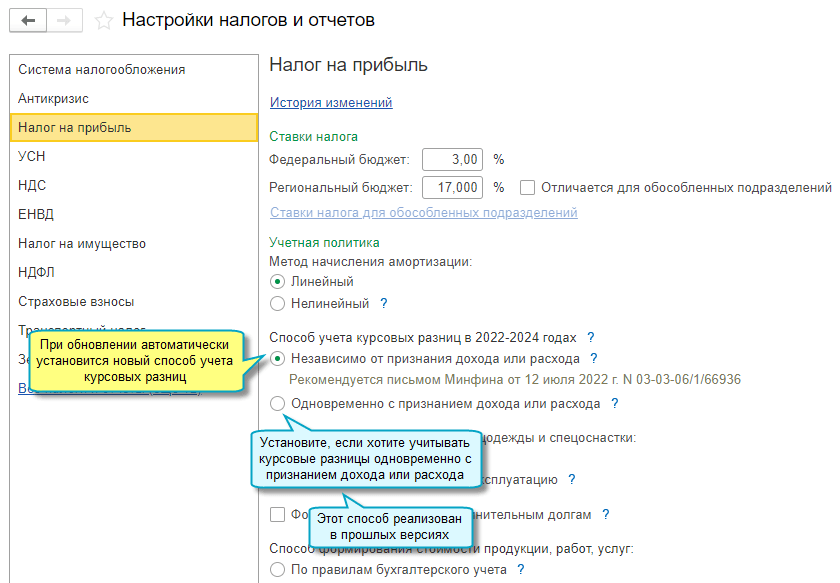

Кроме этого, с релиза 3.0.122 добавлена возможность в 2022-2024 годах учитывать курсовые разницы по ежемесячной переоценке задолженности независимо от признания дохода или расхода для налога на прибыль. Возможность реализована во исполнение требований письма Минфина от 14 июля 2022 № 03-03-06/3/67959 (этот способ установится при обновлении на версию 3.0.122 автоматически, его можно переключить в настройке налогов и отчетов).

Источник: its.1c.ru

Требования (обязательства) дооцениваются или уцениваются ежемесячно, вне зависимости от того, признается ли в декларации внереализационный доход или расход по курсовым разницам.

Непризнанные курсовые разницы учитываются на счетах:

97.КР «Отложенные расходы по курсовым разницам»,

98.КР «Отложенные доходы по курсовым разницам».

Внереализационные доходы или расходы по курсовым разницам признаются при погашении задолженности.

Этот порядок применяется к доходам по курсовым разницам, возникшим с 2022 года, к расходам – с 2023 года. Для перерасчета курсовых разниц для налога на прибыль с начала 2022 года необходимо перепровести все документы и повторно выполнить регламентные операции по закрытию месяца, начиная с января.

Обновление справки-расчета переоценки валютных средств в 1С:Бухгалтерия 3.0

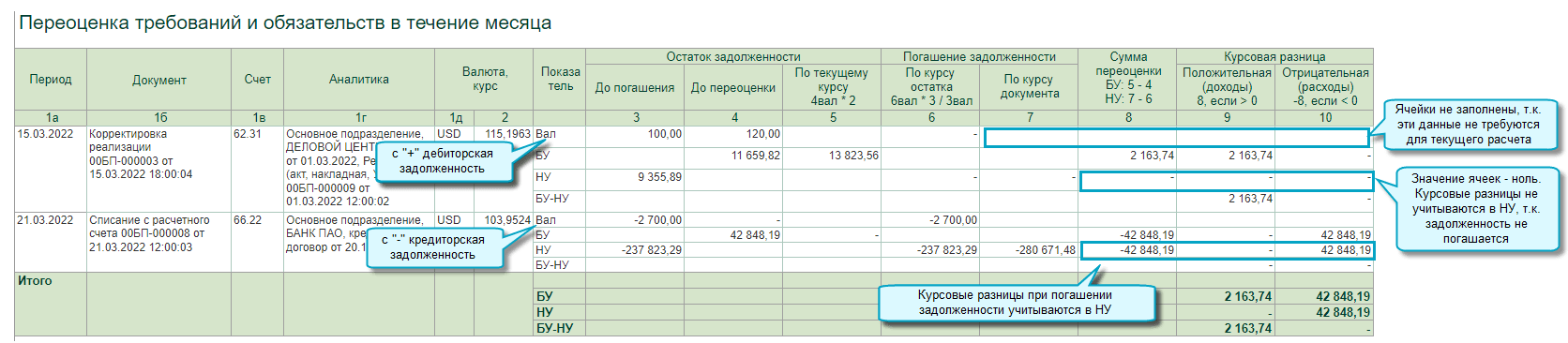

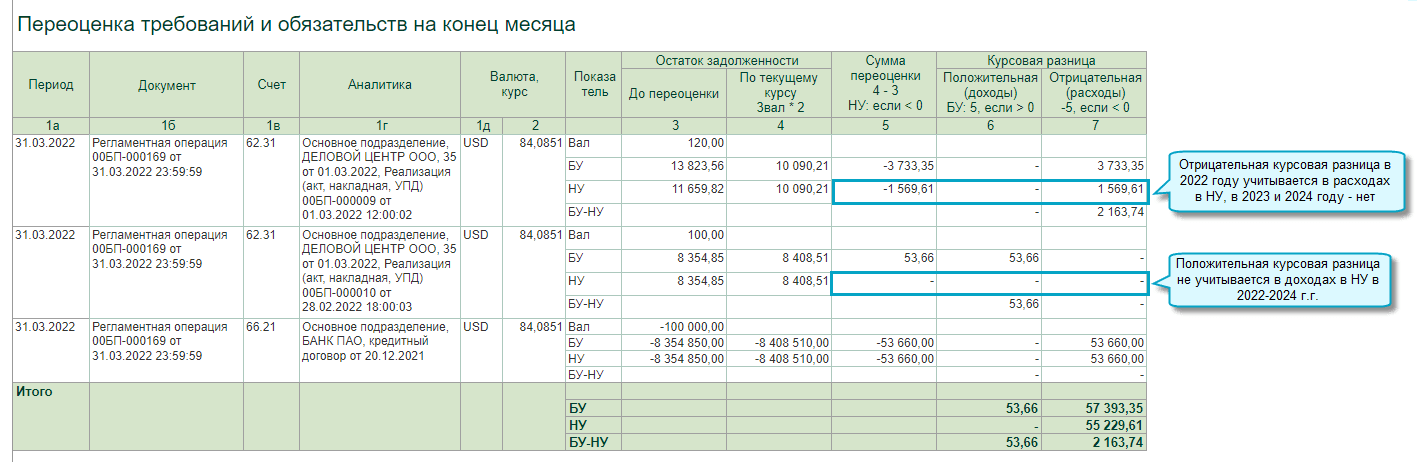

Одно из существенных изменений в 1С:Бухгалтерии для поддержки нового порядка учета курсовых разниц – это обновленная справка-расчет переоценки валюты.

Начиная с релиза 3.0.115 детальный расчет курсовых разниц в течение месяца и на конец месяца иллюстрируется в обновленной справке-расчете «Переоценка валютных средств». То есть теперь Справка-расчет включает в себя расшифровку всех курсовых разниц.

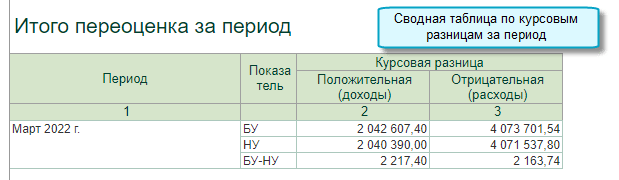

Для плательщиков налога на прибыль она состоит из разделов:

Переоценка имущества,

Переоценка требований и обязательств в течение месяца,

Переоценка требований и обязательств на конец месяца,

Итого переоценка за период.

Источник: its.1c.ru

Готовые решения для автоматизации учета курсовых разниц

Как видим, при своевременном обновлении учетных бухгалтерских систем предложенные изменения в НК РФ действительно позволяют оптимизировать налоговые платежи для плательщиков налога на прибыль.

Но что делать тем, кто ведет учет в конфигурациях, типовые обновления для которых фирмой «1С» не запланированы? На помощь приходят готовые решения, которые помогут реализовать корректный расчет курсовых разниц в конфигурациях на обычных формах.

Курсовые разницы в 2022-2024 годах в «1С:Управление производственным предприятием» ред.1.3 (УПП)

Внешний отчет «Переоценка 2022-2024» для УПП 1.3, который позволяет детализировать информацию по начислению временных разниц в налоговом учете в разрезе документов и контролировать переоценку имущества, требований и обязательств, выраженных в валюте, как в течение месяца, так на последнюю его дату.

Отчет подобен отчету «Справка-расчет переоценки валюты» конфигурации Бухгалтерия предприятия 3.0 и соответствует новому законодательству о курсовых разницах от марта 2022 года. Позволяет контролировать движения по счетам 77, 98.КР, 97.КР и корректность заполнения декларации по налогу на прибыль.

Важные преимущества перед стандартной реализацией курсовых разниц УПП:

Отчет добавляет на счет 98.КР детализацию по документам (в виде третьего субконто) и предоставляет возможность бухгалтерам, ведущим учет в УПП, проанализировать правильность расчета отложенных налоговых обязательств (ОНО) с детализацией курсовых разниц по документам в удобном интерфейсе, аналогичном отчету «Справка-расчет переоценки валюты». В типовом механизме такая возможность отсутствует.

Кроме этого, письмо МинФина от 22 декабря 2022 № 03-03-10/126074 регламентирует сворачивать курсовые разницы на конец 2022 года – т. е. отнимать от признанных расходов по документу отложенные доходы. В стандартной конфигурации УПП это изменение не планируется к реализации. А с помощью представленной разработки можно сделать необходимые движения на счете 98.КР и проанализировать информацию типовыми отчетами (например, ОСВ).

Пакет обновлений для конфигураций на обычных формах (КА 1.1 и БП 2.0)

Пакет обновлений, который позволяет адаптировать конфигурации КА 1.1 и БП 2.0 к текущим изменениям законодательства, помимо прочего реализует доработки в механизме переоценки курсовых разниц документом «Переоценка валютных средств» согласно закону 67-ФЗ.

Проверенные решения наиболее популярных задач автоматизации

В системе учета на платформе 1С

Начать дискуссию