Возможность предъявления требований о предоставлении счета-фактуры, как требования, направленного на пресечение нарушений гражданских прав, связанных с исполнением договора, подтверждена судебной практикой (Постановление Президиума Высшего Арбитражного Суда Российской Федерации от 30.03.2004 № 101/04).

Между крупной торговой сетью (арендатор) и собственником зданий (арендодатель) заключен договор аренды нежилых помещений, в соответствии с условиями которого арендодатель предоставил арендатору во временное владение и пользование нежилое помещение. В соответствии с пунктом 4.1.1.4 договора размер базовой арендной платы установлен в размере 66 650,00 долларов США за помещение в месяц, в т. ч. НДС по ставке, определяемой в соответствии с законодательством о налогах и сборах.

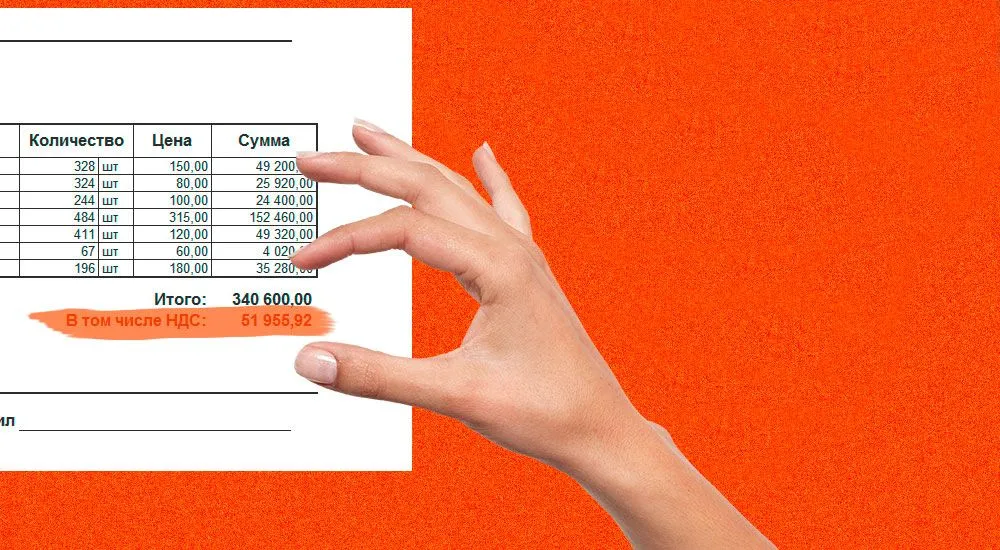

В соответствии с пунктом 4.1.1.4 договора все денежные суммы, указанные в договоре, в том числе базовая арендная плата, включают в себя налог на добавленную стоимость.

Включение суммы НДС было обусловлено применением арендодателем общей системы налогообложения. Соответствующее условие не могло быть предметом соглашения сторон и являлось для них обязательным (пункт 1 статьи 422 Гражданского кодекса Российской Федерации). Таким образом, торговой сети, договором аренды прямо установлено, что арендная плата включает в себя сумму НДС, выделение НДС в составе платежей по договору имело для торговой сети существенное значение, поскольку она на основании статьи 171 Налогового кодекса Российской Федерации имела право возвратить суммы уплаченного им НДС из бюджета в рамках налогового вычета.

Согласно пункту 3.1.13 договора аренды арендодатель обязуется составлять и выставлять акты и счета-фактуры арендатору в соответствии с законодательством о налогах и сборах Российской Федерации.

Торговая сеть ссылалась на то, что в период апрель-июль 2016 года оплатила арендные платежи, по которым арендодатель, в нарушение пункта 3.1.13 договора не предоставил арендатору счета-фактуры.

Досудебной претензией торговая сеть обратился с соответствующим требованием к арендодателю.

Претензия была оставлена без удовлетворения, в связи с чем, торговая сеть обратилась в суд.

Отказывая в удовлетворении заявленных требований, суд первой инстанции исходил из того, что арендодателем согласно статье 168 Налогового кодекса Российской Федерации счета-фактуры были оформлены в установленный законом срок; торговой сетью не представлено доказательств нарушения ее прав не выставлением арендодателем счетов-фактур. Суд апелляционной инстанции поддержал выводы суда первой инстанции.

Отклоняя доводы торговой сети о том, что представленные арендодателем в материалы дела документы (счета-фактуры) не отражают реальные фактические отношения, а также имеют пороки; о том, что наличие у арендодателя счетов-фактур не свидетельствует о том, что арендодатель исполнил обязанность, предусмотренную пунктом 3.1.13 договора аренды и пунктом 3 статьи 168 Налогового кодекса Российской Федерации (направил сформированные счета-фактуры в адрес истца), апелляционный суд указал, что из материалов дела не усматривается, какие законные права и интересы истца нарушил арендодатель, торговая сеть не представила доказательств наличия вещноправового спора с арендодателем; из поведения контрагентов следует, что договорные обязательства фактически исполнялись сторонами, оплата по договору аренды за спорный период производилась, что подтверждается материалами дела.

Как указал суд, счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету, не является основанием платежа. В соответствии с положениями главы 21 «Налог на добавленную стоимость» Налогового кодекса Российской Федерации, счет-фактура является необходимым, но не единственным документом для принятия сумм налога к вычету. В постановлении Конституционного Суда Российской Федерации от 14.07.2003 № 12-П указано на недопустимость формального подхода к решению вопроса об условиях реализации налогоплательщиками своих прав на вычет по НДС и возмещению налога.

Отсутствие предмета спора исключает возможность удовлетворения иска; торговая сеть не привела доказательств нарушения именно арендодателем своих прав и законных интересов, спор о праве между сторонами отсутствует.

Между тем, судами обеих инстанций не учтено следующее.

Статья 12 Гражданского кодекса Российской Федерации предусматривает такой способ защиты гражданского права как присуждение к исполнению обязанности в натуре, возможность принятия решения по которому предусмотрена статьей 174 Арбитражного процессуального кодекса Российской Федерации.

Обосновывая свое право на иск, торговая сеть ссылался на положения статей 309, 310 Гражданского кодекса Российской Федерации, статей 168, 169, 171, 172 Налогового кодекса Российской Федерации и указала, что ее нарушенное, неисполнением арендодателем, в том числе, обязательств по договору аренды нежилого помещения по предоставлению счетов-фактур, право будет защищено в случае удовлетворения судом требований по иску, а именно: в случае обязания арендодателя представить заполненные в соответствии с требованиями законодательства счета-фактуры по указанному договору аренды за спорный период у торговой сети возникнут условия для получения налогового вычета.

Учитывая изложенное, выводы судов об отсутствии спора между сторонами, о том, что из искового заявления не усматривается, какие законные права и интересы нарушил арендодатель, нельзя признать обоснованными.

Согласно части 2 статьи 65 Арбитражного процессуального кодекса Российской Федерации обстоятельства, имеющие значение для правильного рассмотрения дела, определяются арбитражным судом на основании требований и возражений лиц, участвующих в деле, в соответствии с подлежащими применению нормами материального права. В силу статьи 171 Налогового кодекса Российской Федерации вычетам подлежат суммы налога на добавленную стоимость, предъявленные налогоплательщику и уплаченные им при приобретении на территории Российской Федерации товаров (работ, услуг), а также имущественных прав, необходимых для осуществления операций, признаваемых объектами налогообложения.

Согласно пункту 1 статьи 172 Кодекса налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), а также имущественных прав.

В соответствии с положениями статей 169, 171 и 172 Налогового кодекса Российской Федерации в их взаимосвязи, основанием для вычета по НДС является совокупность следующих обстоятельств: приобретение налогоплательщиком товара (работ, услуг), имущественных прав для использования в облагаемых операциях, отражение их в документах учета у налогоплательщика-покупателя и наличие надлежащим образом оформленного счета-фактуры. В пункте 1 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды», разъяснено, что представление налогоплательщиком в налоговый орган всех надлежащим образом оформленных документов, предусмотренных законодательством о налогах и сборах, в целях получения налоговой выгоды является основанием для ее получения, если налоговым органом не доказано, что сведения, содержащиеся в этих документах, неполны, недостоверны и (или) противоречивы. Таким образом, из анализа указанных положений следует, что реализация права на налоговый вычет на основании по пункта 1 статьи 171 Кодекса возможна при наличии доказательств понесенных затрат по уплате НДС; обязанность подтверждать правомерность и обоснованность понесенных расходов, налоговых вычетов первичной документацией лежит на налогоплательщике - покупателе товаров (работ, услуг), имущественных прав, поскольку именно он заявляет в целях уменьшения налогооблагаемой базы соответствующие суммы расходов и выступает субъектом, применяющим при исчислении итоговой суммы налога на добавленную стоимость, подлежащей уплате в бюджет, вычет сумм налога, начисленных поставщиком; налогоплательщики обязаны предпринять все меры, установленные законодательством, для предоставления достоверных первичных бухгалтерских документов, на основании которых происходит исчисление и уплата налогов. Таким образом, отсутствие счетов-фактур приводит к невыполнению налогоплательщиком всех необходимых условий, предусмотренных статьями 169, 171, 172 Налогового кодекса Российской Федерации для получения налогового вычета, а также возможности со стороны налогового органа применения санкций.

Порядок оформления и составления счетов-фактур установлен статьей 169 Налогового кодекса Российской Федерации, согласно которой счет-фактура является документом, служащим основанием для предъявления сумм налога к вычету или возмещению. При этом счета-фактуры должны быть составлены с соблюдением требований к их оформлению, установленных в пунктах 5 и 6 указанной статьи. Правовые последствия несоблюдения требований пунктов 5 и 6 статьи 169 Налогового кодекса Российской Федерации указаны в пункте 2 этой же статьи, которым определено, что счета-фактуры, составленные и выставленные с нарушением порядка, названными пунктами, не могут являться основанием для принятия предъявленных покупателю продавцом сумм налога к вычету или возмещению.

Судами уставлено, что по условиям договора аренды (пункт 4.1.1.4) торговая сеть производит уплату арендных платежей в размере Базовой арендной платы, в т. ч. НДС по ставке, определяемой в соответствии с законодательством о налогах и сборах Российской Федерации, все денежные суммы, указанные в договоре, в том числе базовая арендная плата, включают в себя налог на добавленную стоимость.

Пунктом 3 статьи 168 Налогового кодекса Российской Федерации установлено, что при реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав. В силу положений статьи 421 Гражданского кодекса Российской Федерации граждане и юридические лица свободны в заключении договора, при этом условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условии предписано законом или иными правовыми актами.

Обязательства должны исполняться надлежащим образом в соответствии с условиями с условиями обязательства и требованиями закона (статья 309 Гражданского кодекса). В силу статьи 310 Гражданского кодекса односторонний отказ от исполнения обязательства и одностороннее изменение его условий не допускаются, за исключением случаев, предусмотренных законом. Согласно пункту 3.1.13 договора аренды арендодатель обязуется составлять и выставлять акты и счета-фактуры арендатору в соответствии с законодательством о налогах и сборах Российской Федерации. Таким образом, обязанность по составлению и выставлению арендатору актов и счетов-фактур возложена на арендодателя как непосредственно спорным договором аренды, так и положениями Налогового кодекса Российской Федерации.

Более того, из существа арендных отношений следует, что у арендатора нет возможности доказать наличие оснований для получения налогового вычета иными доказательствами, нежели выставленным арендодателем счетом-фактурой, следовательно, выставляемые арендодателем счета-фактуры, содержащие все необходимые реквизиты и сведения, являются единственным основанием для получения арендатором налогового вычета.

Постановление АС МО от 07.11.2019 № А40-299800/2018.

Если есть вопросы, оставьте свой контакт, мы обязательно перезвоним:

Начать дискуссию