Всем хорошего дня.

Все налоговым консультантам от мала до велика — быть настороже!

На своем ТГ-канале я рассказываю о таких материалах раньше, с возможностью задать мне вопрос.

Между Обществом (заказчик) и Компанией (исполнитель) заключен договор на оказание консультационных услуг.

Одной из услуг, оказанных Компанией по договору, являлась разработка Методики списания товарных потерь, не принятых заказчиком для целей расчета налога на прибыль (далее — Методика).

В период с 20.03.2017 по 14.03.2018 МИФНС по крупнейшим налогоплательщикам по Новосибирской области проведена выездная проверка деятельности Общества за 2014–2015 годы, по результатам которой вынесено решение о доначислении истцу налога на прибыль в сумме 37 081 567 рублей и НДС в сумме 30 738 984 рубля.

Из указанных сумм 27 885 771 рубль налога на прибыль и 25 079 194 рубля НДС доначислено из-за неправомерного, по мнению налогового органа, учета товарных потерь по недостачам, возникшим в результате хищений, при неподтвержденности факта отсутствия виновных лиц.

Законность решения налогового органа подтверждена вступившим в законную силу решением Арбитражного суда Новосибирской области от 21.01.2020 по делу № А45-21326/2019, которым Обществу отказано в признании указанного акта налогового органа недействительным.

Иск Общества к консультанту

Тогда Общество обратилось в Арбитражный суд города Москвы с исковым заявлением к компании «Эрнст Энд Янг (СНГ) Б.В.» филиал в городе Москве (здесь и ранее – Компания) о взыскании 11 731 045 рублей 77 копеек убытков.

Решением Арбитражного суда города Москвы от 30.12.2022, оставленным без изменения постановлением Девятого арбитражного апелляционного суда от 06.04.2023 и постановлением Арбитражного суда Московского округа от 19.07.2023, в удовлетворении требований отказано.

Не согласившись с принятыми судебными актами, Общество обратилось в Верховный Суд.

Определением ВС жалоба вместе с делом переданы для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам ВС.

Обращаясь в суд с настоящим иском, Общество указывало, что доначисления по результатам налоговой проверки связаны с применением Методики и обусловлены ненадлежащим оказанием консультационных услуг Компанией.

По доводам Общества, ему причинены убытки в размере 11 731 045 рублей 77 копеек, которые составляют стоимость услуг по договору в размере 398 064 рубля 16 копеек, пени за несвоевременную уплату налога на прибыль — 3 078 162 рубля 38 копеек, пени за несвоевременную уплату налога на добавленную стоимость — 7 738 198 рублей 63 копейки, штраф за неуплату налога на прибыль —348 335 рублей 28 копеек, штраф за неуплату налога на добавленную стоимость — 168 285 рублей 32 копейки.

Почему Обществу ранее суды отказали

Отказывая в удовлетворении иска, суд первой инстанции, с выводами которого согласился суд апелляционной инстанции, руководствовался статьями 15, 393 ГК, и исходил из недоказанности необходимой совокупности условий для взыскания убытков.

Как отмечено судами, в рамках исполнения этапа 1.2 по договору Компания разработала проект Методики, который был передан истцу в формате текстового файла для целей обсуждения и в случае принятия управленческого решения о ее использовании и применении во внутрихозяйственной деятельности указанный 5 проект подлежал утверждению генеральным директором Общества. Услуги по этапу 1.2 приняты и оплачены.

При этом договором не установлены дополнительные основания имущественной ответственности Компании перед Общество, в том числе на случай доначисления налогов.

Напротив, с точки зрения судов, условия договора однозначно распределяют бремя ответственности за использование или внедрение результатов услуг — Компания не принимает на себя такую ответственность, в то время как Общество отвечает за принятие всех управленческих решений, связанных с услугами, использование и внедрение результатов услуг.

Договор содержит оговорку о том, что Компания не принимает на себя каких-либо управленческих обязанностей в связи с услугами, Компания не принимает на себя ответственность за использование или внедрение результатов услуг, а Общество, которое будет курировать оказание услуг.

Общество отвечает за принятие всех управленческих решений, связанных с услугами, использование и внедрение результатов услуг, а также установления соответствия оказанных услуг поставленным заказчиком целям.

Для списания недостачи товаров, возникшей в результате хищения товаров на торговых площадках, необходимо принятие Обществом управленческого решения, в связи с чем, по мнению судов, упомянутая оговорка, ограничивающая ответственность Компании, подлежит применению при разрешении настоящего спора.

Верховный суд встал на сторону пользователя методики

Исполнитель по общему правилу не разделяет с заказчиком риск недостижения результата, ради которого заключается договор.

В связи с этим, например, налоговый консультант не может в буквальном смысле нести имущественную ответственность за результаты налоговой проверки заказчика и оценку его финансово-хозяйственной деятельности, которая в будущем будет дана налоговым органом, даже если полученные от консультанта советы (методики) были учтены заказчиком при формировании своей учетной политики.

В то же время исполнитель отвечает перед заказчиком за полезность своих действий или деятельности как таковых, и в этом состоит предпринимательский риск консультанта.

В случае возникновения спора о качестве оказанных консультантом услуг суду в соответствии с пунктом 3 статьи 307, статьей 309 ГК по сути требуется оценить достаточность предпринятых исполнителем усилий — действовал ли он с такой заботливостью и профессионализмом, с какими по обстоятельствам дела действовал бы любой разумный консультант, стремящийся принести пользу заказчику.

Являются ли убытки заказчика результатом непрофессионализма исполнителя

То есть вызваны отсутствием у исполнителя тех знаний и умений, которыми обычно обладают другие представители его профессии, находящиеся в аналогичном положении и (или) непроявлением разумности и осмотрительности при использовании своих знаний, свойственной для соответствующей сферы деятельности.

При этом необходимая при исполнении договора степень заботливости и профессионализма консультанта не может быть одинаковой для исполнителя, квалификация и опыт которого соответствуют ординарной степени навыков и умений, и для консультанта, позиционирующего себя в качестве профессионала высокой квалификации, имеющего опыт решения сложных задач, стоимость услуг которого в связи с этим, как правило, является более высокой.

Если особые знания и умения не были применены консультантом, который ими не обладал, о чем было известно заказчику, то возложение на консультанта имущественной ответственности за возникшие у заказчика проблемы не будет являться справедливым.

В то же время, если необходимые знания и умения не были применены высокопрофессиональным консультантом, то принципу справедливости (пункт 5 статьи 393 ГК) не будет отвечать применение к такому лицу пониженного стандарта качества оказываемых им услуг для целей определения меры его имущественной ответственности.

Оговорка ответственности

Включение в договор об оказании информационных услуг условий, при которых исключается или ограничивается ответственность консультанта, само по себе не противоречит закону.

При этом судебная коллегия учитывает распространенность подобных оговорок в договорах, предусматривающих оказание консультационных услуг, в том числе услуг, оказываемых профессиональными юристами и (или) специалистами по налогообложению.

Очевидно, что ограничение (исключение) имущественной ответственности консультанта в определенной мере способно приносить выгоды заказчикам консультационных услуг, поскольку предоставляет исполнителю свободу действий и может выступать поводом для снижения стоимости его услуг.

Однако свобода умышленного нарушения обязательства лишала бы обязательство силы, что противоречит самому существу понятия обязательства.

Наделение должника возможностью не отвечать за умышленное нарушение позволяет ему по своему усмотрению решать, исполнять ли ему обязательство или нет, что явно нарушает баланс интересов участников правоотношений.

В связи с этим исполнитель по договору возмездного оказания услуг не вправе ссылаться на оговорку об исключении или ограничении ответственности, если выполненные им действия или осуществленная им деятельность были столь упречными (непрофессиональными), что затронули само существо исполняемого обязательства и лишили полезного смысла заключение договора для заказчика, например, если разработанная консультантом методика оказалась заведомо непригодной.

Разработка методики и использование ее на практике.

В данном случае судами установлено, что необходимость разработки Методики обусловлена сложившейся у заказчика ситуацией, при которой один из видов товарных потерь (хищения товаров на торговых площадках организации), не учитывался для целей налогообложения.

Методика разработана исполнителем исходя из его предложения заказчику о возможности учета таких товарных потерь при исчислении налога на прибыль организаций в составе внереализационных расходов на основании пункта 2 статьи 265 НК.

По мнению исполнителя, для целей документального подтверждения убытков в виде недостачи материальных ценностей применительно к рассматриваемой ситуации необходимо документально подтвердить:

факт недостачи материальных ценностей, а также

факт неустановленности виновных лиц в недостаче материальных ценностей.

При этом будет достаточно того, что Обществом будет соблюдаться порядок проведения инвентаризаций, установленный законодательством, факт недостач товара будет подтвержден результатами инвентаризаций, а факт неустановленности виновных лиц в недостаче материальных ценностей будет подтверждаться имеющимися у общества документами о поступлении товара в торговые залы магазинов самообслуживания и выбытии (недостачи) данного товара по независящим от воли общества причинам.

Разработанная в рамках договора Методика выявления и списания товарных потерь была использована Обществом на практике и, по его мнению, привела к негативным последствиям, вызвав соответствующие доначисления по результатам налоговой проверки.

Судебная коллегия полагает, что в такой ситуации профессиональному консультанту, позиционирующему себя в качестве обладателя большого опыта и умений в сфере налогообложения, должно быть ясным, что в основе проблемы налогового учета недостач товаров при ведении торговой деятельности лежит сложность разделения двух групп ситуаций:

в одних случаях недостачи вызваны именно хищениями товаров со стороны покупателей и иных лиц и поэтому выступают экономически обоснованными (неизбежными) потерями налогоплательщика, сопутствующими получению дохода от ведения торговой деятельности;

в других случаях имеет место скрытая реализация товаров без налогообложения и предотвращение таких ситуаций находится в сфере контроля самого налогоплательщика. Это предопределяет внимание налоговых органов к полноте документального подтверждения недостач.

При возникновении спора о соответствии действительности приводимых налогоплательщиком причин выбытия имущества, в том числе при оценке достоверности и полноты представленных им документов в подтверждение факта и обстоятельств выбытия, следует учитывать характер деятельности налогоплательщика, условия его хозяйствования, принимать во внимание соответствие объемов и частоты выбытия имущества обычному для такой деятельности уровню и иные подобные обстоятельства, а также оценивать возражения налогового органа относительно вероятности выбытия имущества по указанным налогоплательщиком причинам, в частности доводы о чрезмерности потерь.

В рамках рассмотрения спора о законности решения налогового органа (дело № А45-21326/2019 Арбитражного суда Новосибирской области) судами установлено, что в соответствии с порядком, который был предусмотрен Методикой (утверждена приказом руководителя Общества), виновные в хищениях лица налогоплательщиком не устанавливались, убытки от совершенных хищений на материально-ответственных должностных лиц не обращались, объяснительные с материально-ответственных лиц Обществом не истребовались.

Иными словами, руководствуясь разработанной компанией Методикой, Общество не совершало никаких действий, направленных на выяснение причин недостач товаров, по умолчанию считая, что причиной недостач является хищение товаров неустановленными лицами из торговых залов.

Суть предъявленных к ней со стороны Общества претензий относительно качества оказанных консультационных услуг связана не с рекомендацией исполнителя не обращаться в правоохранительные органы за подтверждением фактов и причин хищений товаров, а в том, что разработанная компанией Методика в принципе не предполагала необходимости подтверждения причин недостач товаров и, таким образом, не являлась пригодной для использования в целях налогообложения.

Как указывалось Компанией, в судебных актах по делу № А45-21326/2019 Арбитражного суда Новосибирской области установлено, что:

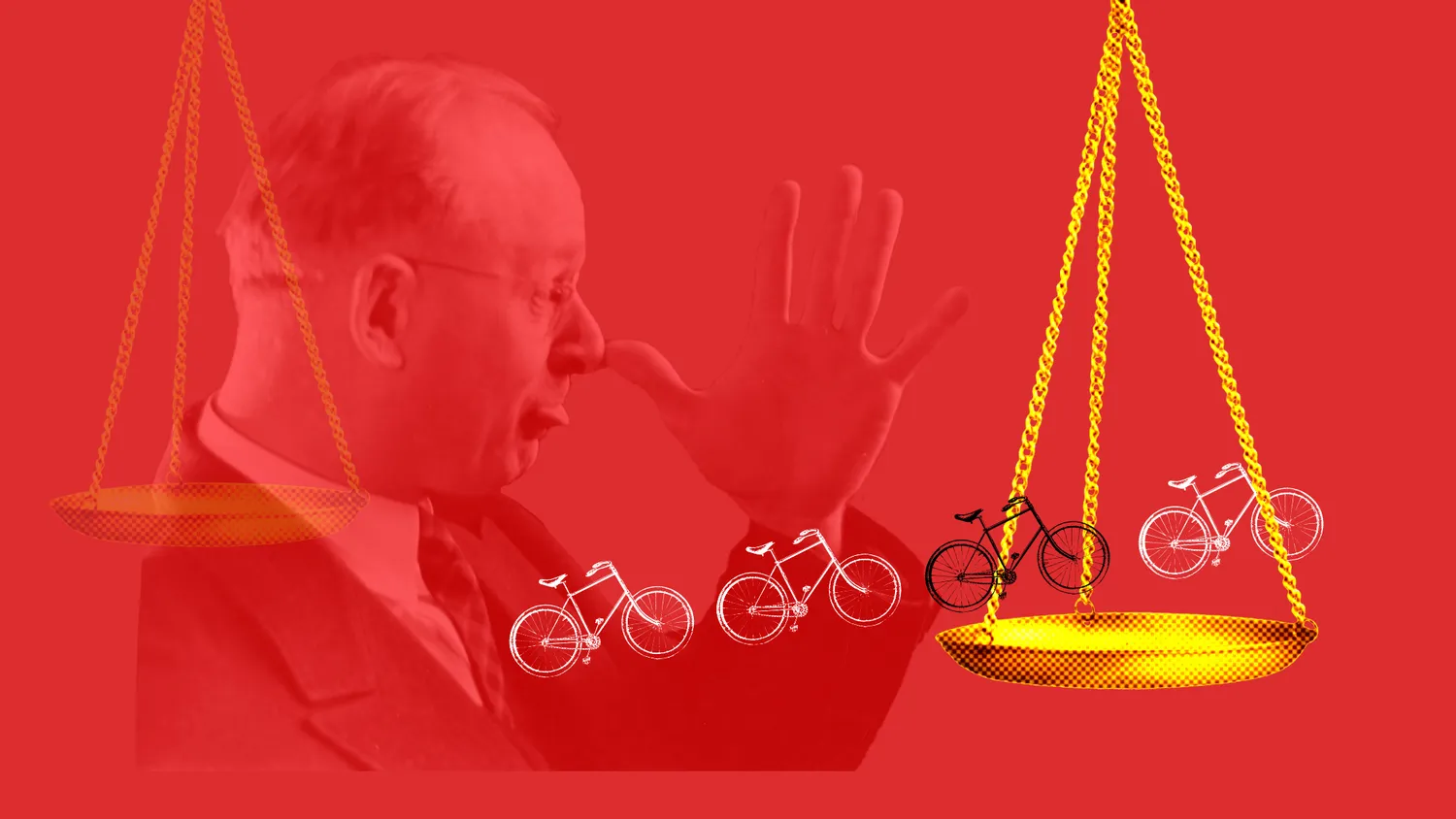

в 2014 году сумма недостач составила более 97 млн. руб.,

в 2015 году — более 150 млн. руб., из которых крупногабаритный товар (велосипеды, садовый инвентарь, качели, мебель, люстры, бытовая техника и электроника) составлял в 2014 году — 41%, в 2015 году — 38%.

Однако столь значительные объемы хищений из торговых залов при наличии систем контроля (камеры видеонаблюдения, охрана) не подтвердились в ходе налоговой проверки, в том числе по результатам допросов сотрудников заказчика.

Свидетели утверждали, что магазины заказчика оснащены системами видеонаблюдения, рамками антикражной системы, охранной сигнализацией, работают службы контроля и тревожная кнопка для вызова группы быстрого реагирования.

В ночное время магазины находятся на пультовой сигнализации, в каждом магазине было установлено от 30 до 50 камер видеонаблюдения, перекрывающие все места возможных скрытых хищений покупателями.

Большинство свидетелей не помнило о случаях хищения и выявления недостач, некоторые указывали, что имело место хищение только мелкогабаритного товара, совокупная стоимость которого составляет около 200 тыс. руб.

Таким образом, между сторонами имеется спор о том, явилось ли доначисление налоговых платежей Обществу следствием заведомой упречности Методики, разработанной Компанией, либо причиной возникновения претензий налогового органа явилось неправильное применение Методики самим налогоплательщиком, что не исключает возможность суда прийти к выводу о том, что возникновение неблагоприятных последствий у заказчика обусловлено несколькими причинами одновременно.

Реклама: ООО «Джей энд Кей Лоерз», ИНН: 9715287083

Комментарии

1Интересное дело. Налоговые консультанты не идиоты и грамотно составили договор. Тем более сама ситуацию по хищениям весьма странная. Опять таки, удивляешься возмущению руководства, у которого не получилась некая схема. Интересная похожая тема https://www.klerk.ru/buh/news/597241/