До 30 апреля нам предстоит сдать новый отчет 6-НДФЛ. Его сдают все организации и ИП, которые являются работодателями или производят другие выплаты физлицам. Форму в 2021 году немного изменили, на взгляд бухгалтера ее заполнение даже упростилось (кажется для отчетов это редкость). Разберемся, что изменилось в новом расчете и как отражать в нем некоторые нетипичные выплаты.

Расчет состоит из титульного листа, двух разделов и приложения (справки 2-НДФЛ). Приложение сдавать будем только по итогам года как и раньше, заполнять и прикладывать его в течение года не нужно, даже если сотрудник был уволен.

Что несколько сбивает с толку — ранее в разделе 1 отражались общие цифры, а в разделе 2 подробности — даты, суммы получения дохода, срок уплаты НДФЛ и т.д. Теперь разделы поменялись местами — в разделе 1 сроки и суммы, в разделе 2 — обобщенная информация.

Еще одно важное изменение — теперь в начале каждого раздела нужно указывать КБК, это значит, что если НДФЛ уплачивается на разные коды, то на каждый код потребуется заполнить отдельный лист. В первую очередь это связано с тем, что в 2021 году мы начинаем платить НДФЛ с применением прогрессивной ставки — доходы, превышающие 5 млн. облагаются не 13%, а 15% налога и перечисляется он на другой КБК.

КБК для «стандартного» НДФЛ:

Налог 18210102010011000110

Пени 18210102010012100110

Штрафы 18210102010013000110

КБК для НДФЛ свыше 650 000 рублей (т.е. с доходов свыше 5 млн. рублей):

Налог 18210102080011000110

Пени 18210102080012100110

Штрафы 18210102080013000110

Самое приятное для бухгалтера — в новом разделе 1 отсутствуют такие реквизиты как даты получения дохода и удержания налога, а также не нужно теперь указывать сумму фактически полученного дохода. Все, что нужно заполнить: срок уплаты налога и его сумму.

Также в разделе 1 появились новые строки — сумма НДФЛ, возвращенная в последние 3 месяца отчетного периода. Имеются в виду суммы налога, которые были излишне удержаны налоговым агентом (статья 231 НК РФ). Кстати, обратите внимание, что вернуть налог можно только путем безналичного перечисления (абзац 4 той же статьи 231).

Еще одно важное изменение — теперь в расчете необходимо давать аналитику в разделе 2 и выделять отдельно суммы дохода:

- по дивидендам (стр. 111);

- по трудовым договорам (стр. 112);

- по ГПХ договорам (стр. 113).

Суточные в 6-НДФЛ

Почему-то суточные вызывают очень большое количество вопросов. В первую очередь потому, что существует необлагаемый минимум (700 рублей при командировке внутри страны и 2500 рублей при загранкомандировке в день). Но работодатель вправе платить больше. Например вместо 700 рублей 1000.

Сумма сверх лимита облагается НДФЛ и взносами. Вот несколько ключевых моментов, в которых сомневаются бухгалтера:

- нужно ли указывать в отчете всю сумму суточных или только необлагаемую часть;

- как отражать суточные в новом отчете;

- какой срок перечисления налога указывать.

Отвечаем по порядку на вопросы:

- В 6-НДФЛ, как и в РСВ, показывать нужно только сумму сверхлимитных суточных;

- Во-первых, сумма суточных будет включена в строки 110 и 112 раздела 2, и в том же разделе в строках 140 и 160 сумма НДФЛ с суточных войдет в общие суммы налога. Во-вторых, налог с суточных нужно будет отразить в разделе 1 в строке 022, а в строке 021 — срок перечисления.

- Что касается расчета НДФЛ с суточных, можно посмотреть разъяснения, например, Письмо Минфина от 21 июня 2016 г. № 03-04-06/36099. Согласно этого письма доход, подлежащий налогообложению, определяется в последний день месяца, в котором был утвержден соответствующий авансовый отчет. Удержание налога осуществляется из ближайшего дохода работника, а перечисление не позднее следующего дня после удержания. Чтобы было понятнее приведем пример.

Пример:

Сотрудник был направлен в командировку в марте 2021 года — с 1 по 5 число (5 рабочих дней). Аванс на командировку выдан сотруднику 25 февраля. Суточные в организации выплачиваются в размере 1000 рублей в день. После возвращения работником был предоставлен авансовый отчет, в котором указан сумма суточных — 5000 рублей, отчет утвержден руководителем 15 марта. 20 марта сотрудник получил аванс по зарплате, а окончательный расчет по зарплате за март — 5 апреля.

Расчет бухгалтера: 5000 — (700*5) = 1500 — налогооблагаемый доход. 1500 * 13% = 195 рублей НДФЛ.

Отражение в 6-НДФЛ:

На что обратить внимание:

- НДФЛ не удержан с аванса в марте, хотя авансовый отчет уже утвержден, потому что датой начисления дохода является 31 марта — последний день месяца, в котором утвержден отчет;

- Сумма налога по суточным в этой ситуации не будет отражаться отдельно от НДФЛ по заработной плате, она будет включена в одну строку. Ведь срок перечисления НДФЛ по зарплате за март, полученной 5 апреля, тоже 6 апреля;

- Нельзя было удержать НДФЛ в момент перечисления работнику аванса на командировку 25 февраля, кроме того, что это противоречит закону, так еще на момент авансирования невозможно точно сказать каким будет итог — работник может задержаться в командировке, наоборот, освободиться раньше, пробыть дольше в пути и т.д.

Большая проблема для бухгалтера в случае с суточными — узнать их точную сумму.

Например, сотрудник выехал в командировку на 3 дня, но ему пришлось задержаться. В приказе указано 3 дня, выданы суточные на 3 дня, а по факту командировка затянулась на 6 дней. Бухгалтер в 8 из 10 случаев узнает об этом только из отчета. Потому что не факт, что ему своевременно предоставят новый приказ (обычно просто старый переписывают с новыми данными).

И все мы знаем как в бухгалтерию поступают авансовые отчеты (долго, потому что все делом заняты, а тут бухгалтер со своими чеками пристает). Особенно это радует в период отчетов, — мартовские документы принесли в апреле, а провести надо мартом, чтобы включить в расходы.

Как ни странно выход есть (и мы сейчас даже не про сервис КНАП, хотя он точно поможет разгрести завалы из первички — у нас роботы прекрасно работают с чеками, даже если они не в лучшем состоянии и кажется, что по ним танк проехал).

У сотрудника есть корпоративная почта или мобильный? Попросите его при покупке кроме (или вместо) бумажного формировать электронный чек и отправлять на почту или смс-кой (кстати, смс можно присылать и на номер бухгалтера). Электронный вариант проще переслать бухгалтеру, а электронный чек еще и силу имеет такую же как бумажный.

Или приучите сотрудников делать простое действие — получил чек — сфотографировал и отправил бухгалтеру на почту (сейчас кажется мало кто обходится без смартфона с камерой). И вот тут можно сказать про КНАП — он работает с любыми документами — электронными, сканами, фото, в Excel, да как хотите присылайте, смысл сервиса как раз и есть в том, чтобы сделать работу с первичкой для бухгалтерии в разы проще.

Что это дает бухгалтеру — не надо ждать, когда сотрудник найдет время принести оригиналы в бухгалтерию, поступать документы будут оперативнее. При помощи КНАП в 1С уже будут сформированы авансовые отчеты, в которые бухгалтеру достаточно добавить информацию о суточных и распечатать, а сотруднику — только подписать. В отчетный период можно спокойно закрыть месяц / квартал. Более 70% поступающих документов мы обрабатывает менее, чем за 4 часа.

Но мы как-то отвлеклись. Вернемся к 6-НДФЛ.

Как отразить в 6-НДФЛ аренду

Вроде бы все ясно — в строке 113 по ГПХ договорам показываем соответствующую сумму дохода. Но вот только у этой строки есть уточнение — отражается доход по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг), а с точки зрения ГК аренда услугой не является, это обязательство по передаче имущество во временное владение и (или) пользование.

Некоторые участники форумов и эксперты высказываются за то, чтобы не включать в 113 строку аренду. Но мы все-таки считаем, что правильнее будет указать ее там, потому что как минимум, если у вас при сложении трех строк 111, 112 и 113 не получится сумма, указанная в строке 110 (общая сумма дохода, начисленная физлицам), то расхождение вызовет у налоговой вопросы. Как говорят — лучше не будить спящего тигра. А договор аренды это все-таки тоже договор ГПХ.

Еще один вопрос, связанный с арендными платежами — какой срок перечисления налога ставить? На самом деле тут все просто — при выплате аренды вы сразу удерживаете НДФЛ и срок перечисления — не позже следующего дня после выплаты. Причем неважно за какой период вы платите.

Пример:

Оплачена аренда за аренду автомобиля сотруднику 3 марта 2021 года за 2 месяца — февраль и март (авансом). Сумма начисленной аренды 10 000 рублей, НДФЛ 13% = 1300 рублей. На руки сотруднику выплачено — 8700 рублей. Срок перечисления налога — 4 марта.

Переходящий отпуск

Это еще один сложный для бухгалтера момент — если отпуск сотрудника начался в одном месяце, а закончился в другом, как отражать его в расчете?

И здесь нужно учитывать не продолжительность отпуска, а месяц, в котором ему были выплачены отпускные.

Пример:

Сотрудник уходит в отпуск с 15 марта до 11 апреля, отпускные начислены в сумме 29000 и выплачены 10 марта, при выплате был удержан НДФЛ 13%. Допустим никаких других выплат и начислений в организации не было.

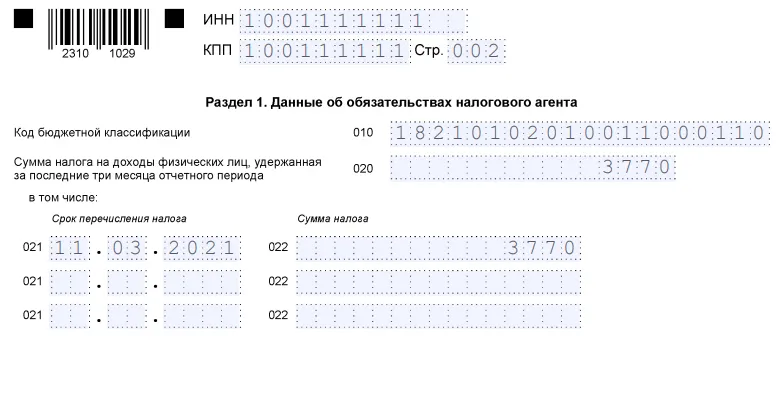

В отчете Раздел 1 будет выглядеть следующим образом:

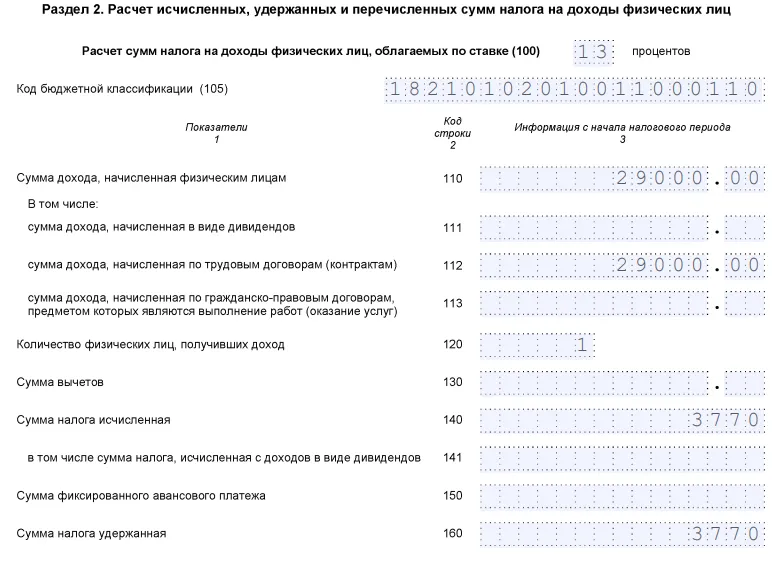

Раздел 2:

Как заполнить 6-НДФЛ при доплате больничного

А вот нетипичная ситуация (хотя это как посмотреть) — сотрудник пришел работать в организацию и не принес сразу справку по форме 182-Н. Через какое-то время он заболел, но т.к. у бухгалтера не было сведений о его доходах на прежних местах работы, то больничный был рассчитан и выплачен, исходя из МРОТ. Спустя месяц сотрудник все-таки предоставил справку и бухгалтер произвел перерасчет. Получилось, что сотруднику нужно произвести доплату. Каким будет срок перечисления налога?

Ничего сложного на самом деле нет. Доплата больничного по сути тоже пособие, поэтому к ней применяются те же правила. Срок перечисления НДФЛ по больничному — последнее число месяца выплаты.

Пример:

Сотрудник болел с 22 февраля по 15 марта 2021 года. Предоставил больничный лист в первый же рабочий день — 16 марта. Бухгалтер произвел расчет больничного и начислил его 22 марта, а выплату произвел 5 апреля, когда выплачивалась заработная плата.

Примечание. Часть 1 статьи 15 Федерального закона № 255-ФЗ от 29.12.2006:

«Страхователь назначает пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком в течение 10 календарных дней со дня обращения застрахованного лица за его получением с необходимыми документами. Выплата пособий осуществляется страхователем в ближайший после назначения пособий день, установленный для выплаты заработной платы.»

Сейчас еще не для всех закончилась декларационная кампания 2020, ИП еще не сдали декларации по УСН. Наверняка, как обычно в последний момент, к бухгалтеру начнут ломиться клиенты, которые захотят сдать отчет впритык к сроку. А ему уже нужно заниматься отчетами первого квартала.

Мы предлагаем не упускать клиентов и создать себе репутацию бухгалтеру с рукой — самой быстрой на Диком Западе. Подключайтесь к КНАП и доверьте нам ввод первички в 1С, работайте с результатом, занимайтесь формированием отчетности в кратчайшие сроки.

Не тоните в первичке в отчетный период!

Занимайтесь отчетностью, а рутину мы возьмем на себя

0 ₽ за первые 100 документов!

Комментарии

8Спасибо за подборку, сохраняем в избранное, теперь осталось только не забыть воспользоваться при случае

Просто прекрасное предложение в "свете" последних высказываний главы ФНС Егорова о том, что ФНС видит все чеки человека и может учесть его расходы и задать вопросы: "А почему у Вас расходы больше доходов..."

Потом получиться, что все покупки сотрудников в командировках отразятся у бухгалтера в личном кабинете, как личные и будет он "бедолага" перед ФНС объясняться, что это не его, а просто нам так "автоматизаторы" посоветовали чеки проверять или учитывать расходы оперативно в командировка)))

Личный кабинет в ФНС тут вообще ни при чем. Думаете кто-то будет бегать и допрашивать? Человек может попросить отправить чек на любой е-майл и телефон. Грубо говоря жене, маме, начальнику. Я сомневаюсь, что там будут в этом копаться. Кстати, про корпоративные телефоны не слышали? Не предлагается чтобы бухгалтер давала свой личный мобильный номер)

Некорректное утверждение , что стр 110это суммы строк 112.113 и 111..нет такого в кс..

Действительно нет, но вы же понимаете, что если у организации выплаты прошли ни по трудовому договору, ни дивиденды, ни по ГПХ, то что ЭТО такое? Т.е. тут речь ен о контрольном соотношении, а о том, что разницу ФНС увидит все равно и запрос сделает. Я вот уверена на 200% в этом