В статье постараемся разобраться с вечно волнующим большинство россиян вопросом о курсе доллара, а также попытаемся проанализировать его взаимосвязь с фондовым рынком.

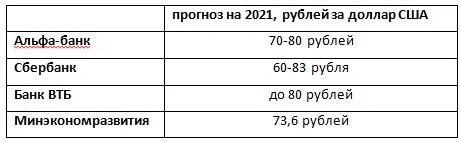

Для начала вспомним прогнозы по курсу на 2021 год

Альфа-банк

Аналитики банка прогнозировали новое падение рубля к доллару в начале года: в первом квартале 2021 года возможность возврата к уровню 80 руб. за доллар, в дальнейшем ожидается укрепление рубля до фундаментально обоснованной стоимости в 70-75 руб.

Основным фактором давления на рубль эксперты банка называли санкционный риск, а возможный позитивный момент — смягчение монетарной политики во всем мире и глобальном росте аппетита к риску.

Прогноз на конец 2021 года — 75 руб. за доллар.

Сбербанк

В банке ожидали ослабление курса доллара к основным мировым валютам в 2021 году. По мнению аналитиков Sber CIB, факторами риска для рубля в 2021 году могли стать: возможное ухудшение отношений между Россией и США, вторая волна коронавируса в Китае, жесткие карантинные ограничение в Европе и США, возможные проблемы с вакцинами.

Крупнейший банк страны представил три сценария для курса российской валюты на 2021 год:

- Базовый, в конце первого квартала курс доллара может составить 70 руб., к концу второго — 67 руб., к концу третьего — 70 руб.

- Оптимистичный, рубль укрепится до 60 руб. за доллар к концу года. При таком сценарии курс доллара снизится до 67 руб. к концу первого квартала, и до 64 руб. — к концу второго и третьего кварталов.

- Негативный, курс доллара взлетит к 83 руб. к концу первого квартала. И затем начнет снижение до 80 руб. к концу второго квартала, и к 75 руб. — к концу третьего и четвертого кварталов года.

Прогноз на конец 2021 года — 73,8 руб. за доллар.

Банк ВТБ

Глава ВТБ Андрей Костин в интервью РБК дал следующий прогноз по курсу рубля в 2021 году: он верит, что доллар не будет стоить дороже 80 руб., а в 2021 году курс рубля укрепится. Он выразил мнение, что у ЦБ и министерства финансов «есть возможность, в случае необходимости, поддерживать курс».

Прогноз на конец 2021 года — 77,67 руб. за доллар.

Министерство экономического развития РФ

Минэкономразвития в июле прогнозировало среднегодовой курс доллара на 2021 год на уровне 72,8 руб. за доллар, а в сентябре ведомство повысило его до 73,6 руб. Министр отметил, что на курс сильно влияют неэкономические факторы — ожидания и настроения инвесторов.

В сентябре он говорил, что Минэкономразвития считает, что рубль на данный момент недооценен относительно фундаментально справедливых значений и в ближайшее время он будет укрепляться. Решетников отмечал, что прогноз на 2021 год «основан на предпосылках стабильного рубля».

Прогноз на конец 2021 года — 71,9 руб. за доллар

Deutsche Bank

Аналитики Deutsche Bank отмечали, что рубль похож на потемкинскую деревню: на вид крепкий, но удивительно быстро падает. В связи с этим они отменили свою рекомендацию продавать доллары против рубля и заняли выжидательную позицию пока не проясниться ситуация во внутренней политике РФ.

Прогноз на конец 2021 года — 70 руб. за доллар.

Обобщенные данные по прогнозу на 2021 год представлены в таблице ниже.

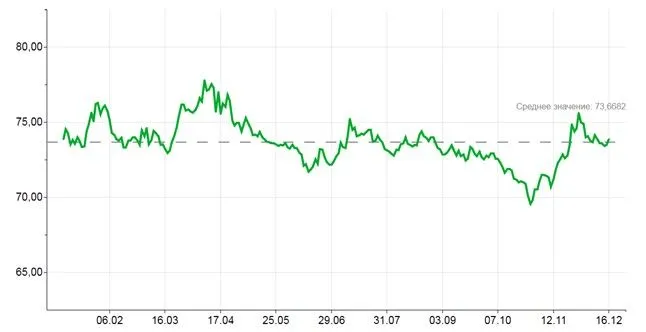

Для наглядного понимания точности прогнозов, обратимся к графику фактического курса доллара в 2021 году.

Как видно из графика, все вышеуказанные прогнозы аналитиков оказались близки к действительности. На момент написания статьи минимальный курс был 27 октября и составлял 69,5526 руб. за доллар, а максимальный 8 апреля — 77,773 руб.

С настоящим разобрались, теперь поговорим о грядущем.

Факторы, которые могут оказать наибольшее влияние на курс доллара в 2022 году

Один из самых важных факторов — монетарная политика развитых стран. В ноябре Федрезерв США сохранил процентную ставку на уровне 0–0,25% годовых и объявил о сворачивании антикризисной программы выкупа активов. Ожидается, что в 2022 году Центробанки перейдут к дальнейшему ужесточению кредитно-денежной политики. Это может спровоцировать отток капитала с развивающихся рынков и оказать давление на российскую валюту.

Другим фактором выступает денежно-кредитная политика ЦБ России, которая уже достаточно жесткая: ключевая ставка выросла с начала 2021 года с 4,25% до 8,5%. Это может сделать привлекательным российский долговой рынок. Если же инфляция, как предполагает ЦБ, начнет замедляться, то это лишь усилит реальную доходность российской валюты. Следующее заседание совета директоров ЦБ пройдет 11 февраля 2022 года. Регулятор допустил возможность дальнейшего повышения ставки.

Глава ЦБ Эльвира Набиуллина говорила, что, скорее всего, уже к концу 2022 года удастся вернуть инфляцию к цели в 4%. Это означает понижение ставки на несколько процентов — но до тех пор ставка останется высокой и будет привлекать инвесторов в рубль.

Далее следует немаловажный фактор пандемии. Если ситуация с ней будет развиваться негативно, то это может спровоцировать всплеск инфляции и слабый экономический рост. То, насколько быстро удастся перейти к нормальному функционированию экономики, восстановлению полноценного авиасообщения и цепочек поставок товаров — ключевые вопросы, определяющие желание инвестировать в рисковые активы, к которым относится рубль. Новые волны коронавируса способны негативно сказаться на настроениях рынков и взвинтить курс доллара.

В то же время риски новых штаммов с каждым разом воспринимаются рынками все более спокойно. Существующие технологии создания вакцин позволяют относительно оперативно реагировать на новые угрозы, поэтому проблема пандемии будет постепенно отходить на второй план.

Прогноз курса доллара на 2022 год

Зависимость курса доллара от нефтяных котировок заметно снизилась в последние годы благодаря действию бюджетного правила, согласно которому на дополнительные нефтегазовые доходы, поступающие в бюджет после превышения фактической цены на нефть Urals планки отсечения, Минфин увеличивает покупки валюты.

В 2021 году эта планка установлена на отметке $43,3, в 2022 году она должна составить $44,2.

Россия получила определенную выгоду благодаря востребованности энергоресурсов по мере восстановления экономики — особенно важную роль сыграли цены на газ.

Не смотря на фон вышеуказанных факторов риска для рубля, прогнозы аналитиков на 2022 год немного более оптимистичны прошлогодних.

Наш прогноз, курс доллара в 2022 году будет в коридоре 68-78 рублей за доллар.

И в завершение, хотели бы предложить свое видение, как изменение курса рубля влияет на бизнес российских компаний и их акции на фондовом рынке?

Отрасли, выигрывающие от ослабления рубля

При росте курса доллара выигрывают федеральный бюджет, а также экспортеры нефти, газа, зерна, металлов и софта.

Нефтегазовый сектор

Для всех компаний этого сектора рост курса доллара — позитивный фактор. Выручка компаний нефтегазового сектора напрямую зависит от индикатора «нефть в рублях», который растет при снижении национальной валюты.

В этом секторе можно рекомендовать акции Газпрома (GAZP), Лукойла (LKOH), Роснефти (ROSN), Газпромнефти (SIBN).

Отдельно стоить отметить акции Сургутнефтегаза (SNGSP): помимо «нефти в рублях» очень значимым фактором является существенный запас долларовой наличности на депозитах компании.

Переоценка этих накоплений играет ключевую роль в дивидендной истории компании. Чем выше доллар, тем выше прибыль от переоценки и соответственно выплачиваемый дивиденд. В связи с этим префы Сургутнефтегаза гораздо более чувствительны к росту валюты.

EN (ENPG), которая наравне с экспортерами заинтересована в дешевом рубле за счет доли около 44% в Русале. В то же время, расходы компании, в основном, рублевые, так что укрепление рубля скорее негативно.

Добывающая промышленность и металлургический сектор

Существенная доля выручки компаний этого сектора также формируется за счет экспорта, так что в основном акции позитивно реагируют на рост доллара. Для компаний, нацеленных в основном на продажи внутренним рынкам, взаимосвязь не столь выражена (например, ММК).

В этом секторе можно рекомендовать акции Русала (RUAL), Северстали (CHMF), ГМК Норникель (GMKN), Группы НЛМК (NLMK).

Экспортеры-производители сельскохозяйственной продукции и удобрений

Существенная доля валютной выручки присутствует в структуре продаж таких компаний, поэтому рост доллара положительно сказывается на стоимости их акций.

В этом секторе можно рекомендовать акции Русагро (AGRO), Фосагро (PHOR).

Отрасли, выигрывающие от укрепления рубля

Ритейлеры

Компании этой отрасли заинтересованы в сильном рубле. Крепкая национальная валюта способствует более низкой себестоимости продукции, большинство которой импортируется из-за рубежа, меньшим расходам по обслуживанию валютных кредитов и более высокой выручке на фоне роста покупательной способности.

В этом секторе можно рекомендовать акции X5 Group (FIVE), Детского мира (DSKY), М.Видео (MVID).

Строительство и девелопмент

Эти компании получают выручку в рублях, а значительная часть закупаемых стройматериалов импортируется, так что укрепление национальной валюты будет им только на пользу — это помогает снизить расходы на материалы и стоимость квартир. Девелоперы смогут оставить больше доходов себе и нарастить дивиденды.

В этом секторе можно рекомендовать акции Группы «Эталон» (ETLN).

Телекоммуникации

Акции данного сектора реагируют на валютные колебания умеренно. Часть оборудования для прокладки и работы сетей и облачных сервисов закупают за границей, выручка рублевая. Чем сильнее рубль, тем меньше компаниям нужно тратить денег на инвестиции. Остается больше средств на дивиденды.

При этом необходимо учитывать долги компании — ослабление рубля может оказывать влияние на рост расходов по обслуживанию валютного долга.

В этом секторе можно рекомендовать акции Ростелекома (RTKM), МТС (MTSS).

Для любителей спекулировать есть интересная альтернатива валюте — FXRU ETF — это фонд еврооблигаций российских компаний на базе индекса EMRUS инвестбанка Barclays (индексный бизнес Barclays был выкуплен Bloomberg). Еврооблигации — это облигации в иностранной валюте, которые обычно продают иностранным инвесторам. ETF не только защищен от девальвации рубля, но и позволяет зарабатывать за счет роста цены облигации и реинвестирования купонов, а также большей волатильности. Покупка не выше 930 руб., продажа от 980 руб.

Выводы

- В связи с общими спокойными прогнозами по курсу рубля на 2022 год, покупка/продажа долларов с целью получения профита нецелесообразна.

- По статистике в первый квартал года рубль укрепляется, и как следствие на этот период неплохо подобрать в портфель соответствующие данной ситуации активы, т.к. покупка/продажа акций, реагирующих на укрепление/ослабление рубля, дает возможность заработать.

- В целом, при укреплении рубля целесообразна покупка долларов и евро для инвестиций в иностранные бумаги.

- При ослаблении курса, проводить валютные операции не целесообразно. Эффективнее приобретать активы компаний-экспортеров.

Надеемся нам небольшой обзор помог вам добавить в свою копилку знаний еще пару полезных монет.

Удачных инвестиций!

Комментарии

1Положила в закладки, интересно посмотреть кто из них что прогнозировал на 2021год и что в итоге имеем.