Прием на работу иностранных граждан вызывает опасения у работодателей. На самом деле в этом нет ничего противозаконного. Если кандидат на должность вам симпатичен, то помимо профессиональных качеств просто нужно убедиться, что у него все в порядке с документами, подготовить договор и настроить систему учета.

Оформление

Набор документов зависит от родины приезжего. Если она входит в состав ЕАЭС (Белоруссия, Армения, Казахстан, Кыргызстан), то оформление почти не отличается от привычной схемы. Приезжим из этих стран не нужны виза и разрешение на работу. Срок нахождения в России зависит от трудового договора. Если ваш кандидат не из ЕАЭС, то он должен предоставить следующие документы:

• Вид на жительство или разрешение на временное проживание

• Разрешение на работу или патент

Если сотрудник вам подходит и с документами нет проблем, то далее нужно сообщить в миграционную службу. Сделать это необходимо, если вы трудоустраиваете:

• Безвизовых иностранцев с патентом

• Безвизовых с патентом из ЕАЭС

• Визовых с разрешением на работу

• С временным разрешением на проживание

• С видом на жительство

• Беженцев

После принятия всех документов составляется договор и приказ о зачислении сотрудника в штат.

НДФЛ для резидентов и нерезидентов

Второй волнующий вопрос – это удержание НДФЛ. По отношению к иностранцам налог может быть 0, 13, 15 и 30 %. Процентная ставка зависит от статуса.

Резидент – иностранное лицо, которое находится в России более 183 дней (с. 207 НК РФ). Он может получить вид на жительство и работать, как и другие граждане РФ с налогом 13% от зарплаты и 35% от выигрышей.

Иностранцы, которые не получили вид на жительство и находятся в РФ менее 183 дней, считаются нерезидентами. Если иностранный сотрудник выполняет работу для заказчика в России, но работает удаленно, то его заработная плата не облагается НДФЛ, поскольку он не является налогоплательщиком. Для работающих в России, НДФЛ составит 30%, но и здесь есть исключения. Налог в 13% оплачивают нерезиденты, которые являются:

• Высококлассными специалистами

• Беженцами, которые получили официальное временное убежище в РФ

• Иностранцами из ЕАЭС

• Участниками программы добровольного переселения в Россию

• Обладателями патента (с. 227.1 НК РФ.)

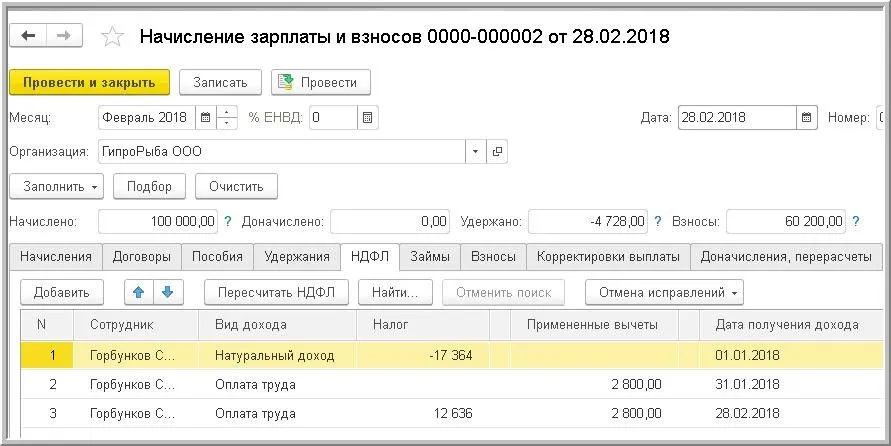

Налог в 15% удерживаются с дивидендов нерезидентов, которые принимают участие в деятельности организаций РФ. Учитывать разницу НДФЛ необходимо при начислении зарплаты и других выплат. Сделать это можно через 1С.

Учет иностранных граждан в 1С

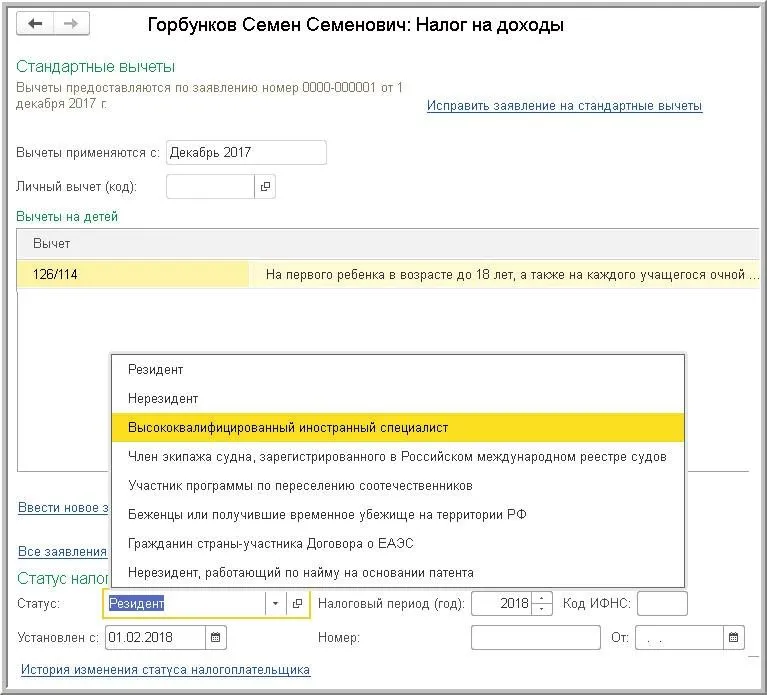

В «1С: Зарплата и управление персоналом» процентная ставка автоматически меняется при изменении статуса сотрудника. Для этого зайдите в его карточку и выберите «Налог на доходы». Здесь в поле «Статус» укажите кем он является. После этого программа будет автоматически учитывать соответствующую ставку.

Если статус изменился, то снова меняем его и указываем в графе «Установлен с» дату изменения. Это может понадобится, например, если сотрудник получил вид на жительство и стал резидентом. НДФЛ программа пересчитывает автоматически.

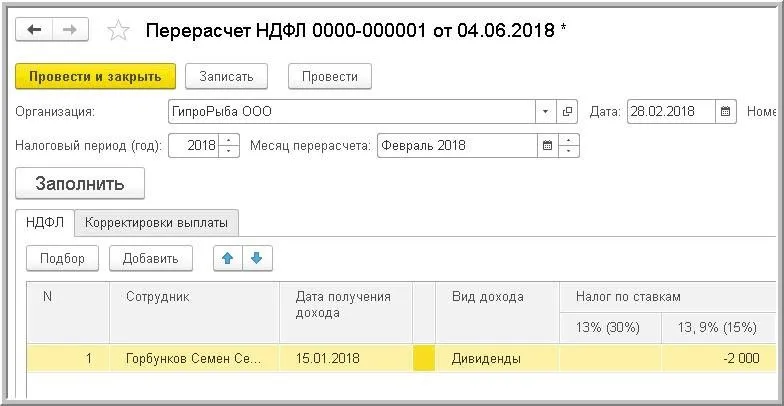

Изменить проценты с дивидендов так не получится, поэтому бухгалтеру нужно зайти в раздел «Налоги и взносы» и запросить перерасчет НДФЛ. После нажатия кнопки «Заполнить НДФЛ» все рассчитается с учетом нового статуса.

Главное, при оформление иностранного сотрудника проверить все документы. Если ваш новый подчиненный приехал из ЕАЭС, то проблем с его оформлением не возникнет. Для приезжих из других стран обязательно наличие вида на жительства, временного разрешения на проживание, патента или разрешения на работу. Не забудьте сообщить в миграционную службу о сотрудниках, которые прибыли из другой страны. Сделать это нужно как при приеме на работу, так и при увольнении.

Начать дискуссию