Мы прошлись по бухгалтерским форумам, проанализировали запросы поступающие в нашу службу поддержки и пришли к выводу — хотя отчет во многом упростили, вопросов он меньше вызвать не стал. Давайте пройдемся по самым горячим проблемам.

Классика жанра

Вопрос «Как отражать зарплату, начисленную в последний месяц квартала, а выплаченную уже в следующем?» действительно можно назвать классикой. Правда теперь есть две вариации вопросов на эту тему:

- Как отразить в отчете налог по зарплате, начисленной в декабре?

- Как отражать зарплату за март, выплаченную в апреле и НДФЛ с нее в новом отчете?

Отвечаем:

Т. к. в новом расчете 6-НДФЛ отсутствуют какие-либо строки для указания данных по прошедшему году, а также не действуют прежние правила и разъяснения по заполнению, то нигде НДФЛ за декабрь не отражаем.

Некоторые налоговые агенты, вопреки пояснениям ФНС, подавая отчет за 2020 год, показали НДФЛ, который должны были уплатить в январе в годовом отчете. Да, с датами сроков уплаты января, некоторые ставили даже 31 декабря.

Не знаем пока как к этому отнеслась сама ФНС, но у тех, кто строго следовал ее рекомендациям теперь появляется «висящий» налог. В отчете за год декабрьский налог ЕЩЕ не отражается, а в отчете за 1 квартал он УЖЕ не отражается.

Теперь о налоге за март. Тут мнения экспертов разделились.

Мнение первое. Т. к. в Разделе 1 нового расчета указывается удержанный за последние 3 месяца налог (строка 020), а в строке 021 срок перечисления также удержанной суммы налога (см. Порядок заполнения новой формы), то НДФЛ за март не должен отражаться в Разделе 1 за 1 квартал. Потому что удержание происходит в момент выплаты, а выплата — в апреле, т.е. в следующем отчетном периоде.

В Разделе 2 сумма зарплаты за март начисленная будет указана в строках 110 (в составе общей суммы) и 112 (доходы по трудовым договорам), а сумма рассчитанного НДФЛ в строке 140. А вот в строке 160 (сумма налога удержанная) — нет.

Но при этом, если зарплата за март была выплачена 31 марта, то напротив — НДФЛ нужно указать в расчете за 1 квартал, а срок перечисления указать — 1 апреля 2021 года.

Мнение второе. В любом случае необходимо отразить НДФЛ в расчете за 1 квартал. Потому что налог считается задержанным уже в момент, когда сотруднику начислена зарплата в последний день месяца, ведь считается, что в этот момент он уже получил доход.

Вторая позиция довольно спорная, поэтому нам кажется, что вернее будет ориентироваться на первое мнение.

Отпускные и больничные в 6-НДФЛ

Разброд и шатание в массах связано с тем, что в новой форме в разделе 2 выделена отдельная строчка, в которой отражаются доходы по трудовым договорам (строка 112). При этом многие бухгалтера не совсем понимают — считать ли выплаты больничных и отпусков выплатой дохода по ТД?

Наше мнение — все-таки отпускные и больничные это часть гарантий, которые обеспечиваются трудовым законодательством и гарантируются при заключении трудового договора, поэтому стоит включить их в строку 112.

Кроме того, сумма строк 111, 112 и 113 в общем случае должна совпадать со строкой 110 6-НДФЛ (общая сумма дохода). Если не указать отпускные и больничные в выделенной строке, то придется наверняка писать потом пояснения налоговикам — откуда расхождение.

Во-вторых, 6-НДФЛ сверяют по контрольным соотношениям с РСВ (в данном случае со строкой 050 подраздела 1.1 приложения 1 раздела 1). Опять же при невыполнении контрольных соотношений придется объяснить причины.

С Астрал Отчет 5.0 вам не нужно переживать за проверку отчета — сервис автоматически проверит расчет, укажет на ошибки и подскажет, почему они возникли.

Как отразить в расчет 6-НДФЛ дивиденды

Для начала обратим внимание на то, что дивиденды выделены обособленно во втором Разделе формы. Они отражаются в строке 111, а в строке 141 указывается исчисленный с этого вида дохода НДФЛ.

А вот насчет их отражения на стыке марта и апреля (частый вопрос у пользователей) нужно придерживаться позиции аналогичной, той, что мы разобрали выше в «Классике жанра».

Разделять или не разделять?

Еще один хит в нашем ТОПе вопросов про 6-НДФЛ. Нужно ли в разделе 1 вписывать каждый вид дохода в отдельную строку? Имеется в виду ситуация, когда выплат несколько, а срок перечисления налога по ним один и тот же.

Например:

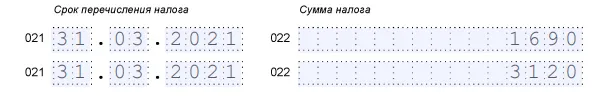

В марте были начислены больничные в сумме 13 000 рублей (НДФЛ — 1 690 рублей) и отпускные в сумме 24 000 рублей (НДФЛ — 3 120 рублей). В марте они были выплачены сотрудникам с удержанием налога. Срок перечисления НДФЛ по отпускным и пособиям — 31 марта.

Как отразить в Разделе 1 эти данные:

Вариант 1

Вариант 2

Правильный выбор — Вариант 2, т. к. в Порядке заполнения указано, что в строке 022 указываются обобщенная сумма налога, подлежащая в указанную дату.

ИП заключил договор с физлицом на выполнение работ, но не заплатил — надо ли сдавать 6-НДФЛ?

В данном случае речь идет о договоре ГПХ, выплаты по таким договорам облагаются налогом на доходы физлиц, но рассчитать и удержать налог можно только на дату выплаты. Поэтому, если ИП не произвел выплаты подрядчику, то он не должен сдавать отчет 6-НДФЛ (даже нулевой).

Физлица не используют ЭДО, поэтому с ними труднее наладить документооборот. С ИП и организациями все гораздо проще. Через сервис Астрал.ЭДО легко обмениваться документами с контрагентами. Доступ с любого устройства, где есть интернет, поддержка работы с маркированными товарами и роуминг — все для комфортной работы. Не забудьте об электронной подписи, она пригодиться не только для ЭДО.

Работник получает имущественный вычет, вычет превысил доход, что делать?

Если доход оказался меньше вычета — это нормально, оставшуюся сумму можно будет перенести на следующие месяцы (но только в пределах одного налогового периода).

При этом в месяце, где вычеты полностью перекрыли доходы, НДФЛ к уплате = 0.

В 6-НДФЛ эти операции нужно отразить так:

- в строке 110 — указать сумму начисленного дохода;

- в строке 112 — также сумму дохода, если это доход по трудовому договору;

- в строке 130 — указать сумму вычетов.

Эти строки заполняются нарастающим итогом по всей организации. Поэтому строка 110 может оказаться больше строки 130 или равна ей.

В Разделе 1 никаких данных при этом не отражается.

Организация ликвидируется, сдавать ли 6-НДФЛ?

Период ликвидации сам по себе не означает, что у организации пропала обязанность сдавать отчеты. Да и до самого закрытия в ней могут продолжать работать сотрудники, а также ликвидатор, который получает вознаграждение.

Поэтому обязанность сдавать отчет сохраняется.

Исключение — ситуация, когда все сотрудники уже уволены, а ликвидатором выступает, например, бывший директор и вознаграждение себе не выплачивает. В этом случае обязанности подавать 6-НДФЛ нет.

Но имейте в виду, если сотрудники уволены (и им начислено выходное пособие, компенсация за неиспользованный отпуск и т.д.), допустим, в феврале, то сдавать отчет придется до конца 2021 года или до закрытия организации, если оно произойдет раньше.

Сервисы «Калуга Астрал» для бизнеса

Экосистема клиентского сервиса под любые потребности от электронной подписи до проверки контрагентов

Гибкие тарифы и низкие цены

Начать дискуссию