С 2021 года индивидуальные предприниматели могут снижать стоимость патента вполовину или на 100%. Вычет складывается из различных взносов, о которых мы подробнее расскажем в статье.

Мы рассмотрим требования к вычету, объясним процесс заполнения и отправки уведомления о вычете и расскажем об основных моментах, с которыми вы можете встретиться.

Как и когда ввели закон

23 ноября 2020 года вышел Федеральный закон N 373-ФЗ. Он дополнил ст. 346.51 НК РФ пунктом 1.2. Именно в этом пункте и закреплены правила, позволяющие индивидуальным предпринимателям снижать стоимость патента.

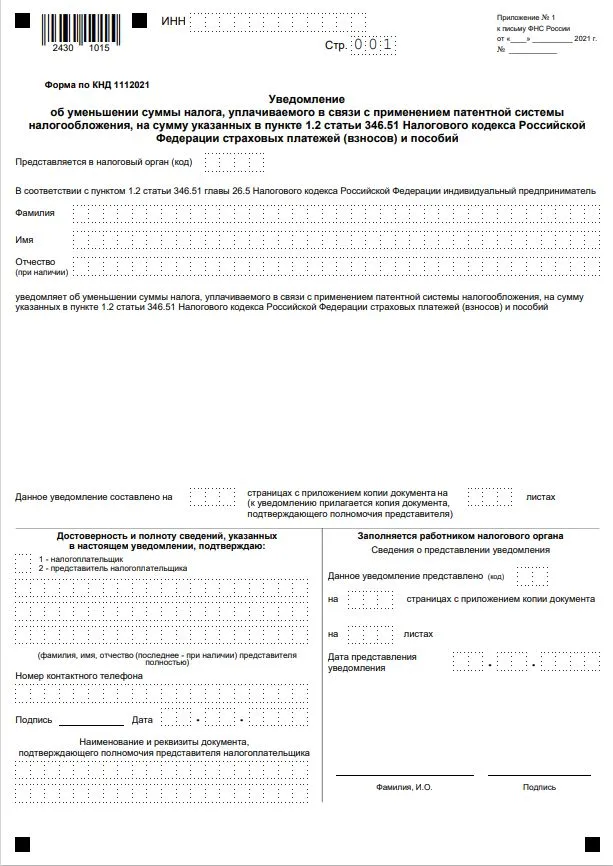

Рекомендуемую форму уведомления ФНС представила в письме № СД-4-3/785@, которое вышло 26 января 2021 года, это форма по КНД 1112021. Там же утвердили и способы подачи уведомления, о которых мы поговорим в разделе «Как отправить уведомление».

Что можно вычесть из стоимости патента

Как мы уже сказали во вступлении, уменьшение стоимости зависит от взносов. Здесь стоит отметить, что вычет можно сделать предпринимателю и без работников и с работниками. От этого напрямую зависит размер вычета: в первом случае вы сможете уменьшить стоимость патента на 100%, во втором — только на 50%. Итак, что можно вычесть из стоимости патента:

- обязательные взносы: пенсионные, социальные и медицинские;

- расходы на больничные, которые оплачивает работодатель;

- платежи по договорам добровольного страхования;

- взносы при превышении дохода в 300 тысяч рублей в год.

Патент можно уменьшить на сумму взносов, начисленную за время его действия. Например, если срок его действия составляет один месяц, то и взносы считаются именно за этот месяц. Если сумма взносов оказывается больше стоимости патента, уменьшение засчитывается, а остаток можно использовать для уменьшения других патентов в этом же календарном году.

Каким требованиям нужно соответствовать

Предприниматель и его работники (в случае их наличия) должны выполнять установленные требования, чтобы претендовать на вычет. Всего выделяют четыре таких требования.

- Выплата пособий и оплата взносов уже проведена. Предприниматель должен оплатить всё до срока уплаты налогов, которые указаны в патенте. Если он использует ту или иную отсрочку, претендовать на уменьшение он не может.

- Работники должны вести деятельность, указанную в патенте. Чтобы включить взносы за работников в вычет, они должны работать в рамках патента. Более того, если патентов несколько, работники, взносы которых предприниматель планирует учесть, должны быть заняты в деятельности именно этого патента.

- Взносы и пособия можно учесть только один раз. Этот пункт означает, что если предприниматель уже использовал свои взносы каким-либо образом, использовать их ещё раз не получится. Например, если он использовал их на возмещение налогов по УСН.

- Использовать можно только те взносы, которые уплачены за период, указанный в патенте. Об этом уже было сказано выше, но мы вынесли это правило в отдельный пункт, чтобы обобщить сказанное и подвести черту. Стоит отдельно упомянуть и про то, что в вычете нельзя использовать авансовые платежи.

Если вы нарушите любое из этих правил, налоговые инспекторы не одобрят запрос. Подавать уведомление нужно только когда вы прошлись по этим четырём пунктам. О том, как заполнить и подать уведомление мы расскажем ниже.

Как заполнить уведомление

Уведомление заполняется по форме КНД 1112021, которая состоит из трёх листов. Заявление может заполнить как сам индивидуальный предприниматель, так и его законный представитель. Одно уведомление можно подавать сразу по всем патентам, стоимость которых вы хотите уменьшить. Подробно опишем, как заполнить каждую из страниц формы.

Лист 1.

В самом верху титульного листа нужно вписать ИНН налогоплательщика, а чуть ниже код налогового органа, в который подаётся уведомление. В отведённых графах впишите Ф.И.О. индивидуального предпринимателя. Ниже заполните сведения о том, сколько страниц и листов включает в себя данное уведомление.

В левом нижнем углу вам нужно указать, кто заполняет уведомление и указать Ф.И.О. и другие контактные данные. Обязательно напишите дату и поставьте подпись в отведённых для этого местах. Если заполняет представитель, то в соответствующей графе нужно указать реквизиты документа, подтверждающие полномочия представителя.

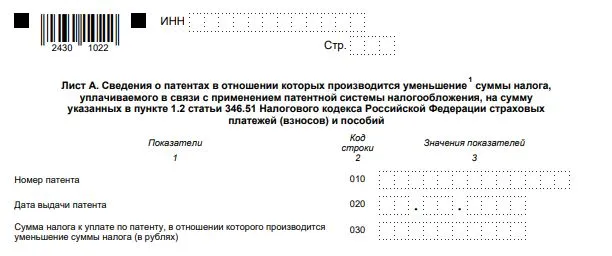

Лист А.

На листе 2 заполняются данные обо всех патентах, стоимость которых вы хотите снизить. Впишите номер патента, дату его выдачи и сумму налога к уплате по патенту. Другие патенты вписывайте только если хотите уменьшить и их стоимость. После этого можно перейти к заполнению третьего листа.

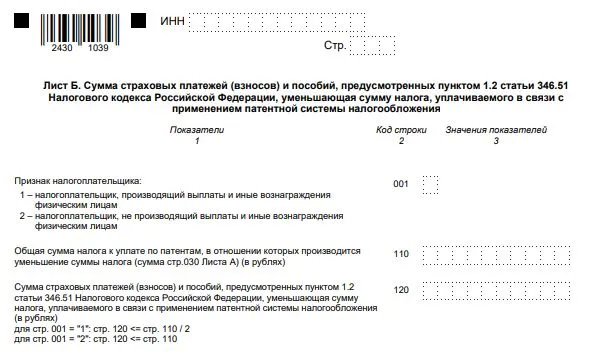

Лист Б.

Укажите, есть ли у вас работники или нет, написав соответствующую цифру в строке 001. В строке 110 запишите общую сумму налога ко всем патентам, а в строке 120 — сумму взносов, которую вы хотите вычесть из стоимости патента.

Если несколько патентов

Обычно в одном уведомлении указывают сразу несколько патентов, стоимость которых нужно уменьшить. Для этого на Листе А дано достаточно строк. Но если патенты зарегистрированы в разных ИФНС или субъектах РФ, на каждый из них придётся составлять отдельное уведомление.

Как отправить уведомление

После того как уведомление заполнено, его нужно отправить в налоговую инспекцию, и тут мы подробнее расскажем о способах. В первую очередь нужно учитывать, что форму можно отправить как в письменном, так и в электронном виде. Уведомление нужно представлять в налоговую инспекцию по месту учёта налогоплательщика, то есть в ту, где вы оплатили налог по патенту.

Чтобы отправить уведомление в электронном виде, его нужно подписывать квалифицированной электронной подписью, которая обеспечит ему юридическую значимость. Для этой цели подойдёт «Астрал-ЭТ», — использовать её можно не только в электронном документообороте, но и для участия в торгах и работе на госпорталах.

В письменном виде подать заявление можно как при личном визите в налоговую инспекцию, так и почтовым отправлением. Чтобы отправить почтой, к письму обязательно должна быть приложена опись вложения.

Срок подачи не важен, главное здесь — следовать правилам из раздела «Каким требованиям нужно соответствовать».

Приведём пример

В феврале 2021 года ИП Старков Э.С. приобрёл патент стоимостью 15 870 рублей. Оплатить его он может до конца его действия, поэтому сначала он перечисляет страховые взносы за 2021 год — это 40 874 рублей. Проведя несложные расчёты, он приходит к выводу, что может вычесть 100% стоимости.

Старков Э.С. заполняет уведомление и указывает сумму вовзрата — 15 870 рублей, то есть всю стоимость патента. Такое число он смог указать, потому что оплатил страховые взносы, которые превышают стоимость патента. Ему остаётся отправить заявление и он делает его в электронном виде, заранее подписав квалифицированной электронной подписью.

Как быть с переплатой

Переплата засчитывается в любом случае, если вы подаёте уведомление и не нарушаете требования. Рассмотрим два случая.

Если у вас действующий патент, который вы уже оплатили, а страховые взносы перечислили уже после его покупки, подавайте уведомление. Уменьшение может быть применено к следующему патенту либо возвращено на расчётный счёт.

Если срок действия патента истёк, всё равно подавайте заявление. Если страховые взносы и пособия выплачены, не имеет значения, когда именно вы подадите заявление, деньги вернут в любом случае.

Уменьшаем стоимость патента за три шага

Мы обобщим всё то, о чём сказали выше, чтобы вы всегда могли легко воспользоваться этой памяткой.

- Рассчитайте сумму взносов и пособий за вас и ваших работников, которые заняты деятельностью, указанной в патенте.

- Заполните уведомление по форме КНД 1112021 и укажите все патенты, к которым вы хотите применить льготу.

- Отправьте документ в электронном виде, по почте или личным визитом в налоговую инспекцию.

Конечно, стоит помнить о требованиях и ограничениях, подробнее о которых можно в п. 1.2 ст. 346.51 НК РФ. В этом пункте можно найти ссылки на форму, формат и порядок предоставления вышеуказанного уведомления, но мы надеемся, что нашей статьи хватит для того, чтобы вы могли уменьшить стоимость патента.

Нужна электронная подпись?

Различные тарифы для бизнеса. Выпуск ЭП за 1 день.

Закажите ЭП прям прямо сейчас

Комментарии

4хорошая статья! спасибо)

А все равно непонятно: если 2 срока оплаты патента и хочется уменьшить каждый платеж, подавать два заявления? Какую сумму патента указывать в стр.030 в каждом из этих случаев?

В обоих случаях указываете полную стоимость патента

Как все таки правильно поступить при оплате 1/3 патента? Указать при уменьшении не всю стоимость а треть?