Какие взносы платят ИП в 2023 году

Индивидуальные предприниматели обязаны перечислять в бюджет страховые взносы:

На ОПС и ОМС в фиксированном размере.

В 2023 году размер этих платежей составляет 45 842 руб. Он прописан в НК и ежегодно увеличивается.

На доход свыше 300 000 руб.

Если доход ИП не превышает указанный лимит, то оплачивать этот взнос не нужно. Порядок расчета взноса с превышения зависит от применяемой ИП системы налогообложения.

Максимальный размер взноса с дохода более 300 000 руб. составляет в 2023 году 257 061 руб., а общая сумма взносов не может превышать 302 903 руб.

Взносы на ВНиМ и травматизм ИП не уплачивает.

Кто может не платить фиксированные взносы

Освобождены от уплаты страховых взносов:

ИП на НПД и АУСН.

С момента перехода на указанные режимы налогообложения предприниматель освобождается от обязанности перечисления в бюджет любых страховых взносов: фиксированных и с дохода свыше 300 000 руб.

Направляйте отчетность в контролирующие органы с помощью сервиса 1С-Отчетность. Отчеты можно формировать в привычном интерфейсе «1С:Предприятие», а встроенная проверка на ошибки и регулярно обновляемая база отчетных форм исключает риск отправки документа с ошибкой или в неактуальной форме.

ИП в отношении определенных периодов времени.

Эти периоды перечислены в п. 1, 3, 5 - 8 ч. 1 ст. 12 закона № 400-ФЗ от 28.12.2013. К ним относится:

Прохождение военной службы и другой приравненной к ней службе. Подтверждается военным билетом, справками из военкомата, воинских подразделений и архивных учреждений.

Уход за ребенком до 1,5 лет (но не более 6 лет в совокупности). Подтверждается свидетельством о рождении ребенка (детей), паспортом родителя, свидетельством о браке и о смерти (в случае смерти одного из родителей), справками из жилищных органов о проживании вместе с ребенком, документами от работодателя о предоставлении отпуска по уходу за ребенком, другими документами.

Уход за инвалидом первой группы, ребенком-инвалидом или пожилым лицом 80 и более лет. Подтверждается решением СФР, выписками из акта освидетельствования о признании гражданина инвалидом, свидетельством о рождении, паспортом или другим документом, подтверждающим возраст лица, за которым осуществляется уход.

Проживание вместе с супругом-военнослужащим в местности, где невозможно трудоустроиться. Подтверждается справками из воинских частей и военкоматов, а также справками из службы занятости.

Проживание вместе с супругом-работником диппредставительств и консульских учреждений РФ за границей. Подтверждается справками госорганов, которые направили указанных лиц в эти организации.

Кроме указанных выше документов, ИП необходимо будет представить заявление об освобождении от уплаты страховых взносов и документы, которые подтверждают факт простоя в указанные периоды времени — нулевые налоговые декларации.

В какой срок нужно уплатить страховые взносы

Срок уплаты страховых взносов зависит от их вида и основания перечисления:

Вид платежа | Срок уплаты |

За отчетный период | |

Фиксированные страховые взносы | до 31 декабря отчетного периода |

Взнос 1% с дохода свыше 300 000 руб. | до 1 июля следующего года |

При закрытии ИП | |

Фиксированные страховые взносы | не позднее 15 календарных дней с даты снятия с учета |

Взнос 1% с дохода свыше 300 000 руб. | |

При переходе на НПД | |

Фиксированные страховые взносы | Так как ИП при переходе на НПД не утрачивает свой статус, взносы за период работы до перехода на самозанятость нужно перечислить в бюджет в стандартные сроки:

|

Взнос 1% с дохода свыше 300 000 руб. | |

Если срок уплаты выпадает на выходной или праздничный день, он переносится на первый рабочий день. Так, срок уплаты страховых взносов за 2023 год выпадает на выходной день: 31 декабря 2023 года — воскресенье. В связи с этим он переносится на первый рабочий день нового года — 09.01.2024.

Как платятся страховые взносы в 2023 году

В 2023 году существует два способа уплаты страховых взносов:

Основной — на реквизиты ЕНС в рамках ЕНП

Взносы перечисляются в рамках обезличенного платежа на единый налоговый счет, а ИФНС их оттуда списывает, когда наступает срок уплаты.

Если взносы перечисляются на ЕНС в рамках ЕНП, то для их уменьшения нужно дополнительно направить в ИФНС заявление о зачете, чтобы зафиксировать дату их уплаты.

Дополнительный — платежками на КБК страховых взносов

Этот вариант платежа был предложен ФНС как альтернатива основному, на период 2023 года. Перечисление взносов платежкой освобождает ИП от обязанности сдавать заявление о зачете взносов для уменьшения аванса или патента на них.

Как перечислить взносы на ЕНС: основной способ

Уплачивать страховые взносы и сдавать отчётность в контролирующие органы, помогут сервисы для сдачи электронной отчетности от «Калуга Астрал». «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно работать с несколькими организациями в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчетности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

Пополнить ЕНС на сумму страховых взносов можно несколькими способами:

В личном кабинете на сайте ФНС — в разделе ЕНС.

В сервисе «Уплата налогов и пошлин», разработанном ФНС.

Платежным поручением на реквизиты ЕНС — в любом банке.

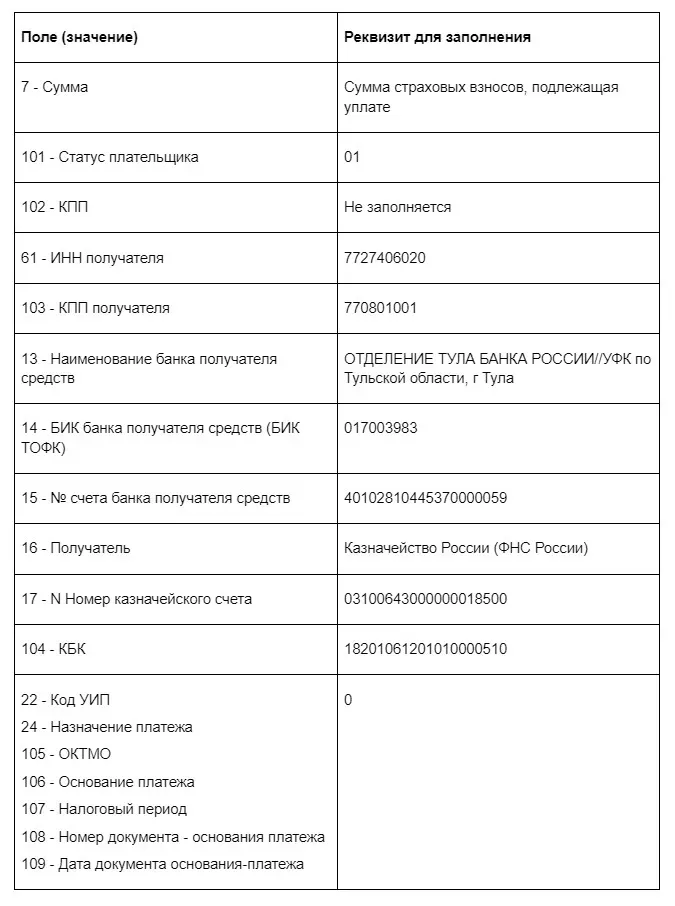

Для перечисления взносов платежкой на ЕНС используйте следующие реквизиты:

Как перечислить взносы платежкой на КБК: альтернативный способ

Сделать это можно таким образом:

Сформировать платежку на сайте ФНС и оплатить тут же на сайте или в любом отделении банка.

Предоставить реквизиты на уплату взносов сотруднику банка.

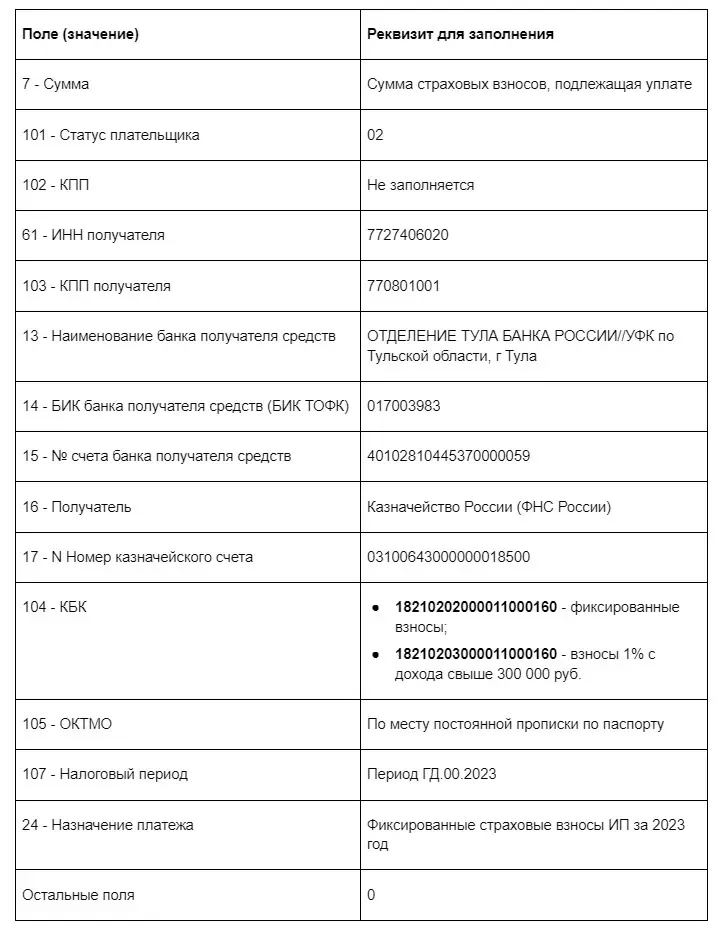

Для оплаты страховых взносов альтернативным способом используйте следующие реквизиты:

Как рассчитать фиксированные страховые взносы

Взносы за полный год самостоятельно считать не нужно, их размер отражен в НК и составляет в 2023 году — 45 842 руб. (пп. 1 п. 1.2 ст. 430 НК).

Взносы за неполный год рассчитываются пропорционально количеству отработанных месяцев и дней. Вначале определяется сумма взносов за полные месяцы:

Сумма взносов за год/ 12 х количество отработанных полных месяцев

Затем рассчитывается сумма взносов за отработанные дни в месяце регистрации (закрытия) ИП или перехода на НПД/АУСН:

Сумма взносов за год/ 12 : количество дней в расчетном месяце х количество отработанных дней в этом месяце.

Затем нужно сложить сумму взносов, рассчитанную за полные месяцы и за месяц, в котором ИП утратил обязанность их перечисления в бюджет.

Пример расчета страховых взносов за неполный год

Степанов закрыл свое ИП 19 мая 2023 года. С начала года и до указанного дня работал на УСН. Доход за данный период не превысил 300 000 руб.

Рассчитаем сумму взносов, которую он должен оплатить в период с 1 января по 19 мая 2023 года.

Шаг 1. Определим сумму взносов, которая подлежит уплате за полные месяцы (январь — апрель):

45 842/ 12 х 4 = 15 280,67 руб.

Шаг 2. Определим сумму взносов за месяц, в котором ИП снялся с учета (май):

45 842/ 12 : 31 х 19 = 2 341,39 руб.

Шаг 3. Сложим получившиеся суммы и получим размер взносов, который Степанов должен перечислить в бюджет до 15 июня:

15 280,67 + 2 341,39 = 17 622,06 руб.

Рассчитать сумму взносов можно также с помощью сервиса на сайте ФНС

Как рассчитать взносы с дохода свыше 300 000 руб.

Порядок расчета этого платежа зависит от применяемой системы налогообложения:

УСН «доходы» — взнос считается с «грязного» дохода (без учета расходов).

УСН «доходы минус расходы» — взнос считается с чистой прибыли (доход минус расход).

ПСН — взнос рассчитывается исходя из потенциально возможного дохода (ПВД).

Размер ПВД указывается в законе субъекта РФ, утвердившего патентную систему в регионе, в котором взят патент, или в самом патенте на странице расчета его стоимости.

ОСНО — взнос определяется исходя из чистой прибыли (доход минус профессиональные вычеты).

Отчитывайтесь в контролирующие органы в электронной форме — это сэкономит время и силы на подготовку отчетности и убережет от риска пропуска срока сдачи отчета или его заполнения с ошибками. С помощью онлайн-сервиса Астрал Отчет 5.0 можно отправлять отчетность во все контролирующие органы. Также возможна работа с электронными больничными, и несколькими компаниями в режиме одного окна.

Хотите подключиться к онлайн-сервису сдачи отчетности?

Сдача электронной отчетности быстро и точно в срок

Оставьте заявку и мы свяжемся с вами

Реклама: ООО «АСТРАЛ-СОФТ», ИНН: 4027145240, erid: LjN8K1xog

Комментарии

10спасибо!

Запуталась с КБК по фиксированным взносам за 2022 год. Какой применять в платежках со статусом 02, подскажете?

Уточню - по взносам 1% с превышения дохода в 300 тыс. руб., срок уплаты которых 03.07.2023

18210214010061005160 – 1% за 2022 г.

Спасибо

Здравствуйте! Случайно поменяны таблицы с реквизитами для платежки местами…

Добрый день! Поясните, пожалуйста, что имеете ввиду?

Случайно поменяны местами автором таблицы.

Таблица: Для перечисления взносов платежкой на ЕНС используйте следующие реквизиты:

Должен быть КБК 18201061201010000510, а случайно стоит таблица с КБК по-старому

Таблица: Для оплаты страховых взносов альтернативным способом используйте следующие реквизиты:

Надо 18210202000011000160 – взносы в фиксированном размере

18210203000011000160 – взносы 1%

Вы большую работу проделываете, помогаете очень! Я чисто из добрых побуждений

Спасибо, статью поправили.