Как рассчитать отпускные

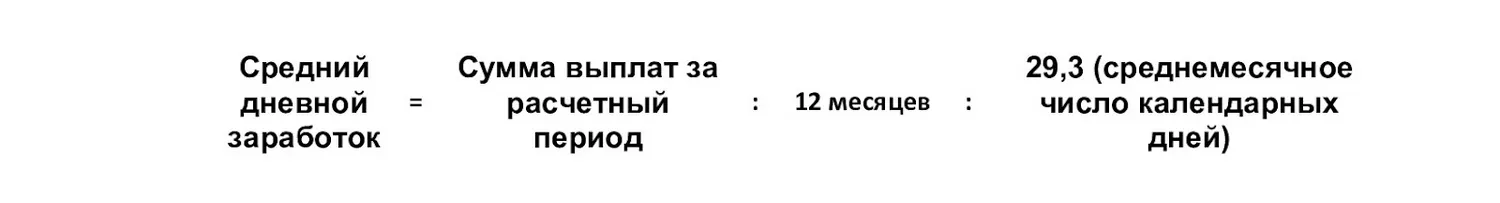

Отпускные рассчитывают по формуле (п. 9 Положения, утв. Правительственным постановлением от 24.12.2007 № 922 в ред. от 10.12.2016, далее – Положение):

Среднедневной заработок для отпускных

Для расчета среднедневного заработка (СДЗ) нужно определить:

Расчетный период.

Выплаты работнику в расчетном периоде, которые нужно учесть в расчете.

Расчетный период для отпускных

«Средний» считают из заработка за 12 календарных месяцев перед месяцем ухода в отпуск.

Например, если дата начала отпуска 1 июля 2024 года, расчетным будет период с 1 июля 2023 по 30 июня 2024 года. И если отпуск начинается с 31 июля, расчетный период будет таким же.

Если до начала отпуска отработано меньше 12 месяцев (например, сотрудник идет в отпуск через 8 месяцев после трудоустройства в компанию), расчет делается из фактически отработанного времени.

Если заработка в расчетном периоде вовсе нет, период расчета заменяют на 12 месяцев перед ним (п. 6 Положения).

В нашем примере таким «заменяющим» будет период с 1 июля 2022 года по 30 июня 2023 года.

При отсутствии начислений и в предыдущие 12 месяцев, к расчету берут заработок за отработанные в месяце ухода в отпуск дни (п. 7 Положения).

Например, работник, принятый на работу 1 июня, 28 июня уходит в отпуск. Средний заработок ему будет рассчитан из зарплаты за дни, отработанные в июне.

Когда начислений нет и в месяце ухода в отпуск, расчет делается из установленного сотруднику оклада (тарифной ставки) (п. 8 Положения).

Исключаются из расчетного периода дни, в которых сотрудник (п. 5 Положения):

получал больничное пособие, в том числе по беременности и родам;

был в отпуске, командировке, или получал оплату по «среднему» в других случаях;

находился в простое не по собственной вине;

во время забастовки не мог работать из-за этого, но сам в ней не участвовал;

использовал дополнительные выходные дни по уходу за ребенком-инвалидом, инвалидом с детства;

освобождался от работы по другим причинам с сохранением заработка или без такового.

Отчетность по зарплатным и другим налогам удобно сдавать с помощью решений от компании «Астрал». Сервис Астрал Отчет 5.0 позволяет сформировать отчеты на любом устройстве, которое имеет доступ к интернету, а затем своевременно отправить их в налоговую инспекцию и другие контролирующие органы. Модуль 1С-Отчетность — это привычный интерфейс программы учета с новыми возможностями, который позволяет отправить и контролировать все этапы сдачи отчетов. Также у сервиса появился телеграм-бот, с помощью которого можно ознакомиться с основными сценариями сервиса. В тестовом режиме вы сможете перевыпустить подпись руководителя и узнаете, как подключить тариф Промо ЕНС.

Какие выплаты учесть

Рассчитывая «средний», учитывают все выплаты расчетного периода, которые предусмотрены системой оплаты труда работодателя (п. 2 Положения):

зарплату за отработанное сотрудником время, в том числе в неденежной форме;

доплаты и надбавки к зарплате — за профмастерство, руководство и т.п.;

районные надбавки и коэффициенты;

премии, предусмотренные системой оплаты труда;

сверхурочные, «ночные», доплаты за работу в выходные, за «вредность»;

прочие выплаты за труд, утвержденные локальным актом работодателя.

Премии учитывают так (п. 15 Положения):

Годовые (за предыдущий год) — в полной сумме, даже если начислили ее после расчетного периода. При начислении годовой премии после того, как сотрудник получил отпускные, придется сделать их перерасчет и доплату. За более ранние годы учитывать премии не нужно.

Например, в 2024 году в расчет «среднего» для отпускных войдет премия за 2023 год (даже если она начислена в месяце ухода в отпуск или позднее), но не учитываются премии за 2022 и более ранние годы, даже если их начислили в расчетном периоде.

ежемесячные, квартальные, полугодовые, начисленные в расчетном периоде — не больше одной такой премии за каждый показатель.

Например, начисленные в расчетном периоде ежеквартальные премии за отсутствие брака можно взять не более четырех за все 12 месяцев периода.

Не учитываются исключаемые из расчетного периода дни, а также:

премии, которые не связаны с работой — к юбилею, к празднику и т.п.;

отпускные;

больничные и прочие соцвыплаты;

командировочные;

оплата работнику стоимости проезда, питания, обучения и т.п.;

матпомощь и прочие выплаты, которые не входят в оплату труда.

Расчет среднедневного заработка для отпускных

Определив расчетный период и сумму учитываемых выплат, рассчитайте средний дневной заработок. Здесь возможны варианты:

1. Расчетный период отработан полностью (в каждом из 12 месяцев нет неотработанных дней).

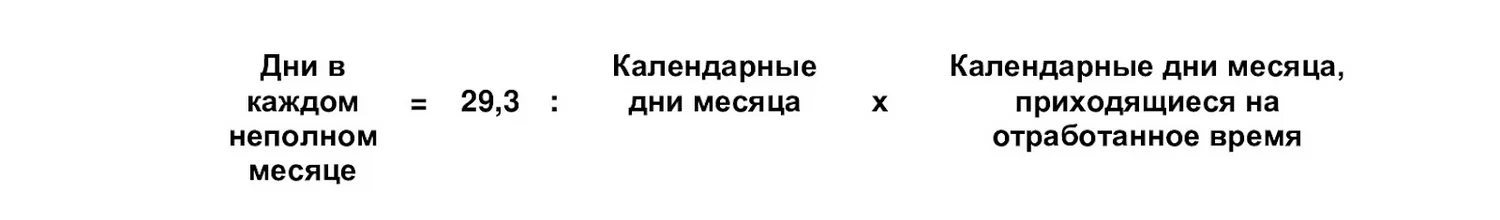

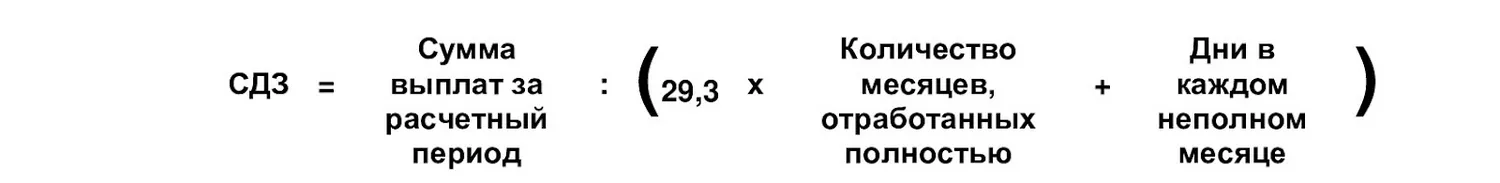

2. В расчетном периоде были месяцы, отработанные не полностью.

Сначала нужно рассчитать дни в не полностью отработанных месяцах:

Затем среднедневной заработок считаем с учетом не полностью отработанных месяцев:

Пример. В компании в июле 2024 года два отпускника:

В.В.Кузнецов уходит в отпуск с 1 июля на 14 календарных дней — у него было 28 календарных дней отпуска с 1 по 28 августа 2023 года, остальные месяцы расчетного периода отработаны полностью. Учитываемые для расчета выплаты (без прошлогодних отпускных) — 645 000 руб.

Б.Б.Макаров с 10 июля уходит на 7 календарных дней — он устроился на работу 1 ноября 2023 года и весь период отработал без исключаемых дней. Учитываемые выплаты — 410 000 руб.

1. Расчет отпускных Кузнецову:

Расчетный период — с 1 июля 2023 по 30 июня 2024 года. Полностью отработаны 11 месяцев, а август 2023 года — неполный месяц.

Рассчитаем учитываемые дни в августе:

29,3 : 31 дн. х (31 – 28) = 2,84 дня.

Среднедневной заработок = 645 000 : (29,3 х 11 мес. + 2,84) = 1 983,76 руб.

Отпускные = 1 983,76 х 14 дн. = 27 772,64 руб.

2. Расчет отпускных Макарову:

Расчетный период — фактически отработанное время с 1 ноября 2023 по 30 июня 2024 года (8 полных месяцев).

Среднедневной заработок = 410 000 : (8 мес. х 29,3) = 1 749,15 руб.

Отпускные = 1 749,15 х 7 дн. = 12 244,05 руб.

Если средняя зарплата ниже МРОТ

Фактический среднедневной заработок сотрудника может оказаться ниже «среднего», рассчитанного из МРОТ.

В 2024 году федеральный МРОТ равен 19 242 руб., а среднедневной заработок, рассчитанный из него — 656,72 руб. (19 242 : 29,3). Это минимальная сумма, которая должна начисляться работникам за каждый день отпуска при полностью отработанной норме рабочего времени в расчетном периоде.

При неполном рабочем дне (неделе) МРОТ применяется в пропорции к реально отработанному сотрудником времени (п. 12 Положения).

Пример. Среднедневной заработок М.М.Кошкиной — 652 руб. Она идет в отпуск на 14 календарных дней. Поскольку «средний» сотрудницы меньше, чем рассчитанный из МРОТ, расчет необходимо делать из «минималки» (656,72 руб.).

При полностью отработанном рабочем времени сумма отпускных равна:

656,72 х 14 дн. = 9 194,08 руб.

НДФЛ и страховые взносы с отпускных

Прежде чем выплатить отпускные, работодатель, являясь налоговым агентом, должен удержать НДФЛ по соответствующей ставке (ст. 226 НК).

Отпускные облагаются страховыми взносами так же, как и зарплата — на них начисляют взносы на ОПС, ОМС, ВНиМ и на «травматизм» (ст. 420 НК, ст. 20.1 закона от 24.07.1998 № 125-ФЗ).

Легко отчитаться по НДФЛ и страховым взносам поможет сервис Астрал Отчет 5.0. С ним вы можете работать в привычной системе учета и сдавать отчетность с любого рабочего места сразу за несколько компаний. Вся отчетность тщательно проверяется перед отправкой в ИФНС. А если вам привычнее работать в программе «1С:Предприятие», воспользуйтесь модулем 1С-Отчетность. Для этого вам не понадобится никакого дополнительного программного обеспечения, а подключиться к сервису можно с любой УКЭП. Перейдя на 1С-Отчетность на выгодных условиях, вы платите за один год, а пользуетесь сервисом — полтора.

Сервисы ГК «Астрал» для бизнеса

Существенная экономия времени. Отправь заявку и мы расскажем все об электронном документообороте

Оставьте заявку и мы свяжемся с вами

Реклама: ООО «АСТРАЛ-СОФТ», ИНН: 4027145240, erid: LjN8KSa5c

Начать дискуссию