Что такое налоговая декларация по УСН для ИП

Это отчетный документ, который предоставляется в налоговую инспекцию и проверяется ФНС. Он содержит информацию о налоговых платежах, расчетах налога и торговом сборе, а также раздел, в котором следует указывать целевое использование средств.

В каких случаях ИП сдает декларацию по УСН

Индивидуальные предприниматели обязаны представлять этот отчетный документ ежегодно. Даже если предприниматель не занимался коммерческой деятельностью в течение отчетного периода, он обязан отчитаться перед налоговой, то есть сдать нулевой отчет.

Коротко заполнение нулевого отчета выглядит так:

Титульный лист;

В разделе 1.1 или 1.2, в зависимости от того, использует ли индивидуальный предприниматель объект «Доходы» или «Доходы минус расходы», указывается ОКТМО и ставятся прочерки или нули в остальных пунктах;

В разделах 2.1 «Доходы» и 2.2 «Доходы минус расходы» указывается признак налогоплательщика, размер и обоснование применяемой ставки;

В разделе 2.1.2 указывается сумма сбора, уплаченная предпринимателем за отчетный период.

Форма декларации по УСН для ИП в 2024 году

С начала 2022 года вступили в силу новые изменения в отчетном документе, утвержденном приказом ФНС от 25.12.2020 № ЕД-7-3/958@. Эти изменения касаются сроков сдачи налоговой декларации ИП на УСН и порядка уплаты налога. Также были внесены изменения в штрих-коды некоторых страниц. Поправки к правилам сдачи документа были закреплены в приказе ФНС от 01.11.2022 № ЕД-7-3/1036@, где установлены новые сроки и порядок сдачи документа в налоговую инспекцию.

Форма декларации по УСН для индивидуального предпринимателя содержит титульный лист и несколько разделов.

В налоговой декларации по УСН титульный лист и раздел 3 необходимо заполнять одинаково для всех объектов налогообложения. Однако разделы 1 и 2, относящиеся к объектам налогообложения «Доходы» и «Доходы минус расходы», имеют определенные различия в содержании. Раздел 3 обычно не заполняют ИП, поскольку в него вносятся данные о целевом финансировании, таком как, государственные субсидии или гранты.

В какие сроки сдается декларация ИП на УСН

Декларация по УСН для индивидуальных предпринимателей представляется в установленные сроки. Налоговый период для ИП составляет один календарный год. Это значит, что за текущий 2024 год они будут отчитываться в 2025 году.

Срок сдачи декларации не должен превышать 25 апреля года, следующего за налоговым периодом, то есть ИП должны представить отчетность перед ФНС до этой даты в 2025 году.

Как заполнить форму декларации ИП на УСН

Перед тем как сдать этот документ в бумажном или электронном виде в налоговую инспекцию, необходимо удостовериться, что в форму внесены верные данные.

При заполнении электронных бланков выравнивание текста осуществляется справа налево, в то время как для бумажных документов информация заполняется слева направо. Если в какой-то ячейке отсутствуют данные, в ней необходимо поставить прочерк.

Для подготовки документа в письменной форме необходимо сначала распечатать бланки на отдельных листах. Двухсторонняя печать не допускается.

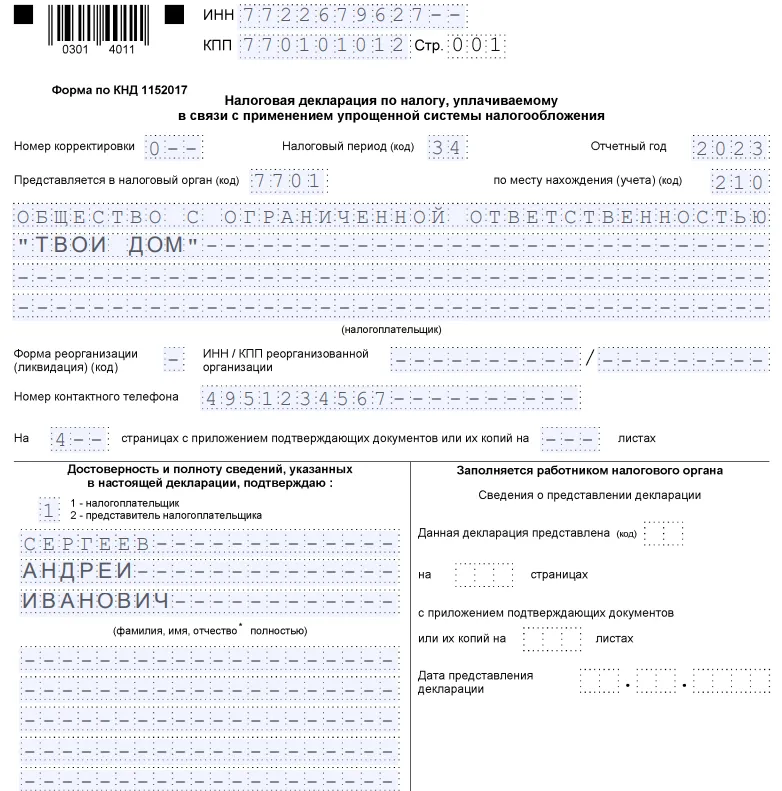

Титульный лист

Титульный лист заполняется одинаково для всех объектов УСН. Предприниматели должны указать в нем следующие данные:

ИНН;

фамилию, имя, отчество;

код подразделения налоговой службы;

отчетный период (код 34 подразумевает календарный год);

код места учета (для ИП — код 120);

дату заполнения документа.

На титульном листе указывается количество страниц, как и подтверждение достоверности данных в документе, где указывается лишь число 1 без уточнения ФИО предпринимателя. Если документ представляет доверенное лицо вместо налогоплательщика, тогда необходимо указать ФИО.

Разделы декларации ИП на УСН с объектом «Доходы» и «Доходы минус расходы» заполняют по-разному.

Для ИП с объектом налогообложения «Доходы»

В разделе 1.1 ИП, работающие по упрощенке с объектом «Доход», должны заполнить информацию о своих взносах и доходах за отчетный период.

Если ИП не меняет ОКТМО в течение налогового периода, он может указать его в строке 010 и оставить прочерки далее, а если коды разные, то указать их в соответствующих строках. Данные об авансовых платежах и размере налога за год содержатся в полях 020–110.

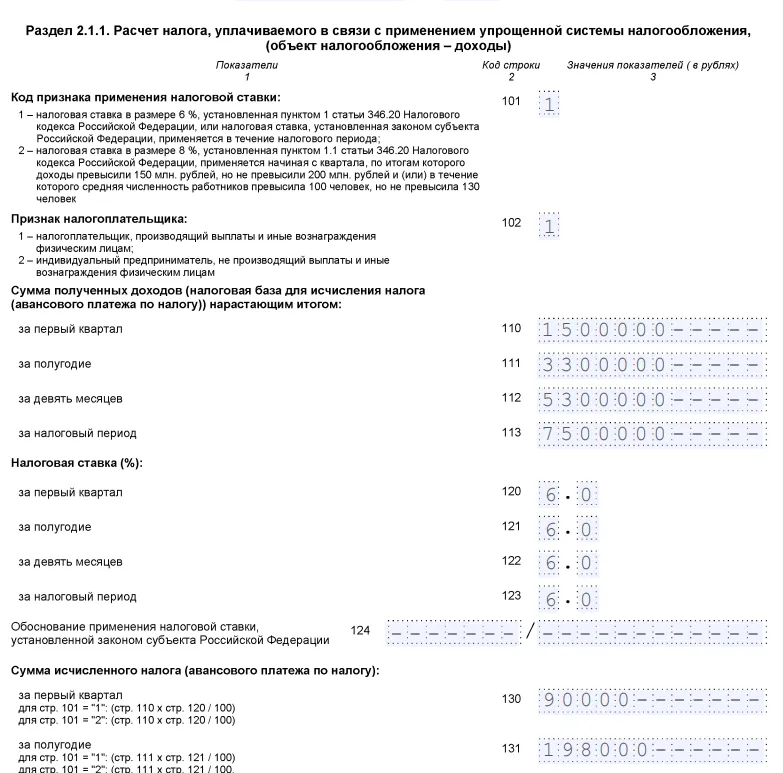

Если предприниматель использовал как УНС, так и патент, но потерял право на патентную систему налогообложения, необходимо внести сумму уплаченного налога, рассчитанного по патенту, в поле 101. Поля «Код признака применения ставки» в разделе 2.1.1. заполняются предпринимателями значением 1.

Предприниматели, имеющие сотрудников в штате, должны указать код признака применения налоговой ставки 1 в поле налоговой декларации ИП на УСН без работников или 102. Данные о доходах за отчетный период содержатся в полях 110–113, а налоговая ставка указывается в строках 120–123. Если налоги уплачиваются по сниженной ставке, обоснование необходимо указать в строке 124. Суммы авансовых платежей находятся в полях 130–133. Данные о страховых взносах, пособиях или других расходах за отчетный период содержатся в строках 140–143.

Для ИП с объектом налогообложения «Доходы минус расходы»

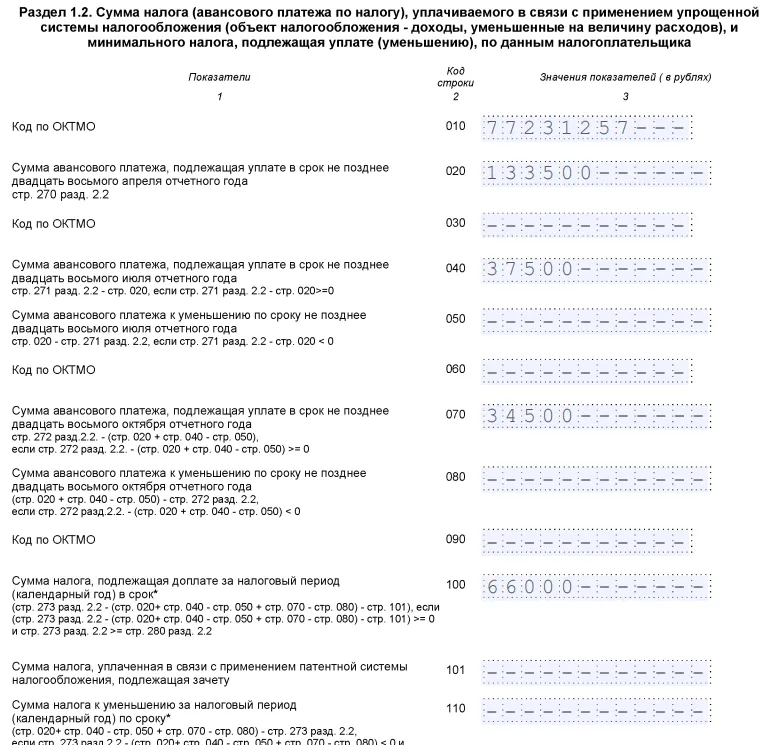

Предприниматели на УСН с объектом налогообложения «Доходы минус расходы» должны после заполнения титульного листа в декларации указать информацию в разделах 1.2 и 2.2.

Если у бизнеса имеются виды деятельности, на которые не распространяется торговый сбор, то необходимо вести отдельный учет по доходам и страховым взносам. В разделе 2.1.2 отражается сумма уплаченного торгового сбора за период, а в полях 160–163 указывается сбор, который влияет на налоговую базу.

В разделе 2.2 первоначально вносятся данные о суммах налогов, уплаченных за отчетный период. Сначала указывается код признака налоговой ставки: 1 для сниженной и 2 для предпринимателей, чей годовой доход колеблется в пределах от 150 до 200 миллионов рублей в год, а количество сотрудников — от 100 до 130 человек.

В разделе 1.2 говорится о размере авансового платежа по налогу, который рассчитывается на УСП с объектом «Доходы минус расходы». Здесь в полях 020-100 указывается сумма авансовых платежей, а в строках 010, 030, 060 и 090 — ОКТМО.

Код обоснования применения сниженной налоговой ставки указывается в строке 264. Исчисленные авансовые платежи за каждый квартал прописываются в строках 270–273.

Форма актуальной декларации для ИП на УСН

В 2020 году ФНС утвердила форму декларации ИП на УСН, внеслись изменения в 2022 году. Приказом ФНС от 25.12.2020 № ЕД-7-3/958@ (в редакции от 01.11.2022) утверждены правила заполнения документа и бланк.

Для успешного заполнения налоговой декларации ИП на УСН рекомендуется использовать образцы деклараций для различных объектов налогообложения, таких как «Доходы» и «Доходы минус расходы».

Сервисы для сдачи электронной отчетности от «Астрал Софт» «1С-Отчетность» и «Астрал Отчет 5.0» позволяют заполнить документ без ошибок и вовремя отчитаться перед налоговой.

Что такое нулевая декларация по УСН

Нулевая декларация по УСН – это особый отчет, который ИП должен представить в налоговую, даже если за год у него не было ни доходов, ни расходов.

Этот документ — часть обязательной отчетности для предпринимателей, использующих упрощенную систему налогообложения. В ней заполняются все поля согласно общим правилам, за исключением того, что в них ставятся нули вместо сумм доходов, расходов и налогов. О принципах заполнения нулевого отчета мы уже говорили выше.

Штрафы для ИП за несдачу налоговой декларации

ИП на упрощенной системе налогообложения, обязан подать налоговую декларацию в ФНС до 25 апреля. В случае несоблюдения этого требования предпринимателю грозит штраф в размере от 300 до 500 рублей согласно ст.15.5 КоАП.

Кроме того, за просрочку в подаче отчета более чем на 20 дней налоговая инспекция имеет право заблокировать счета компании в соответствии с п.3 ст.76 НК. Штрафы для ИП за несдачу налоговой декларации по УСН могут составить до 30% от неуплаченного налога, но не менее 1000 рублей в соответствии с п.1 ст.119 НК.

Желаете быть в курсе самых свежих новостей, касающихся изменений в законодательстве по налогообложению? Подпишитесь на каналы «Астрал Отчет» и «1С-Отчетность»!

Реклама: ООО «АСТРАЛ-СОФТ», ИНН: 4027145240, erid: LjN8K79Vv

Начать дискуссию