В каких случаях в ФНС подается декларация 3-НДФЛ

Лица, занимающиеся частной практикой (адвокаты, врачи, нотариусы), лица, имеющие частные фермерские хозяйства, а также граждане, желающие получить налоговый вычет, подают декларацию 3-НДФЛ.

Декларация подается на доход от коммерческой деятельности, подарки от юридических или физических лиц, а также премии или материальную помощь за свой труд от ИП или организации. Кроме этого, источником облагаемого налогом дохода является продажа движимого или недвижимого имущества в течение трех лет со дня приобретения. Также подают декларацию граждане, получившие доход за границей и прожившие на территории РФ не менее 183 дней в году.

Для того чтобы сдать декларацию 3-НДФЛ, необходимо заполнить форму при получении любого дохода, который подлежит налогообложению.

Кто сдает декларацию 3-НДФЛ в обязательном порядке

Список лиц, которые обязаны представить этот налоговый отчет, прописан в статьях 227 и 228 НК. В этот список включены:

Индивидуальные предприниматели на ОСНО.

Учредители адвокатских контор, а также практикующие нотариусы и адвокаты.

Лица, получающие доход по договору найма или договорам ГПХ, а также договорам аренды имущества.

Граждане, которые реализовали недвижимое или движимое имущество, находившееся в их собственности менее 3 лет.

Граждане, выигравшие в лотерею, конкурсы или азартные игры, призы на сумму менее 15 тысяч рублей.

Лица, получившие доходы, налоги за которые не уплачены налоговым агентом.

Резиденты РФ, получившие доход за границей.

Кому не нужно сдавать декларацию 3-НДФЛ

Не требуется сдавать декларацию 3-НДФЛ тем, кто продал недвижимость через 3 года после получения права собственности. Если все-таки придет уведомление о необходимости уплаты налога, следует предоставить письменное пояснение в ФНС с соответствующими документами.

Общие правила заполнения декларации 3-НДФЛ

Порядок заполнения декларации 3-НДФЛ требует предварительной подготовки необходимых документов, таких как паспорт, ИНН, справка о доходах, а также чеки и квитанции на доходы и расходы.

Приказом ФНС от 15 октября 2021 года № ЕД-7-11/903@ (ред. от 11.09.2023) утверждены форма и правила заполнения декларации 3-НДФЛ.

Для заполнения бланка декларации можно воспользоваться печатным вариантом или заполнить его от руки. Можно скачать форму 3-НДФЛ и заполнить справку на бумаге.

Заполняем справку 3-НДФЛ на бумаге

Для заполнения печатного бланка необходимо использовать авторучку с черными или синими чернилами, при этом буквы и цифры должны быть вписаны в печатном виде, а пустые клетки заполнены прочерками.

В каждую клетку вписывается только один символ. Если распечатанных страниц недостаточно, можно дополнительно распечатать недостающие и обязательно пронумеровать все листы документа.

Важно на титульном листе отметить общее количество страниц в отчете и перечень приложенных документов.

Как заполнить декларацию 3-НДФЛ в электронном формате

Для заполнения декларации по налогу на доходы физических лиц в электронном виде, можно установить программу «Декларация» с официального веб-сайта налоговой службы или воспользоваться личным кабинетом на сайте налоговой инспекции.

Чтобы подать декларацию через личный кабинет налогоплательщика ФНС, необходимо авторизоваться на сайте налоговой службы через Госуслуги или ввести личный идентификационный номер налогоплательщика и пароль. Также потребуется электронная подпись для передачи декларации. В личном кабинете налогоплательщика нужно открыть раздел для сдачи отчета по налогу на доходы физических лиц и выбрать «Заполнить онлайн».

Для начала необходимо определить статус налогоплательщика и выбрать год отчета. После этого следует заполнить данные о доходах, которые можно загрузить автоматически или внести вручную в случае необходимости. Обязательно приложить скан справки о доходах 2-НДФЛ к указанным цифрам.

В разделе «Вычеты» укажите вид вычета, на который претендуете (имущественный, социальный, инвестиционный или стандартный) и прикрепите необходимые документы, подтверждающие право на его получение.

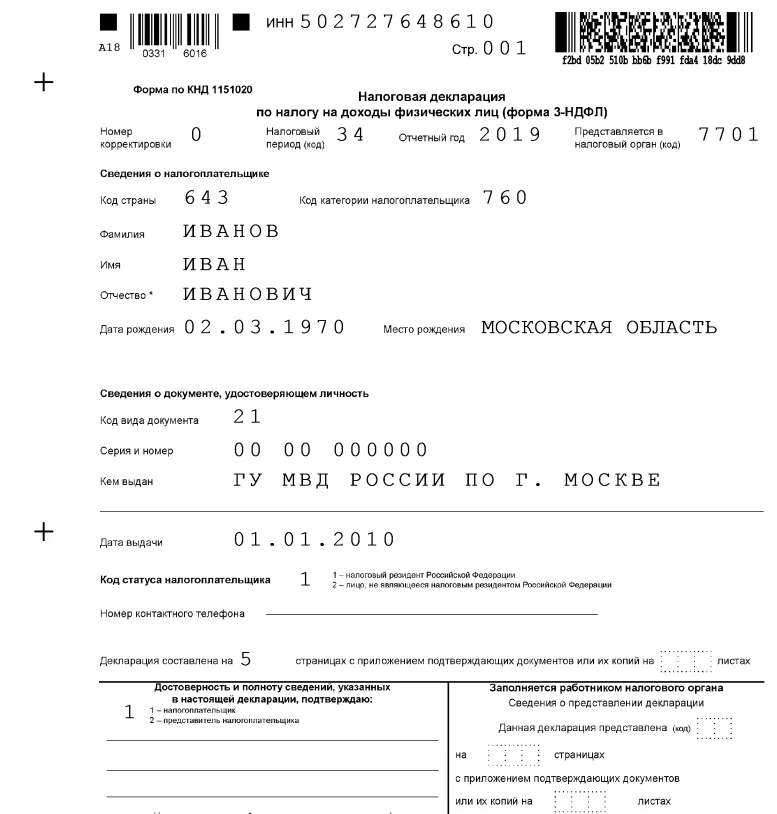

На титульном листе отчетного документа необходимо заполнить информацию о контактном телефоне, коде страны, статусе налогоплательщика (резидент или нерезидент), дате заполнения, а также категории налогоплательщика.

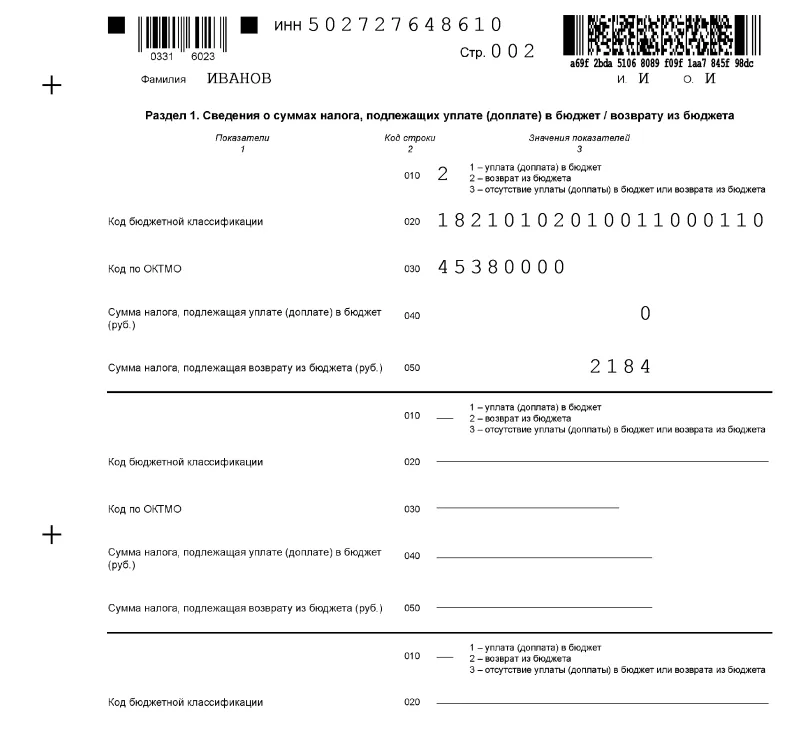

Далее следует раздел «Сумма налога», который содержит различные подразделы, включая коды ОКТМО и КБК. Первый подраздел отражает суммы налога. Второй подраздел заполняется адвокатами, нотариусами и представителями коммерческих организаций, где указываются данные об авансовых платежах, сумма налога к уплате или уменьшению, а также необходимый для уплаты код КБК.

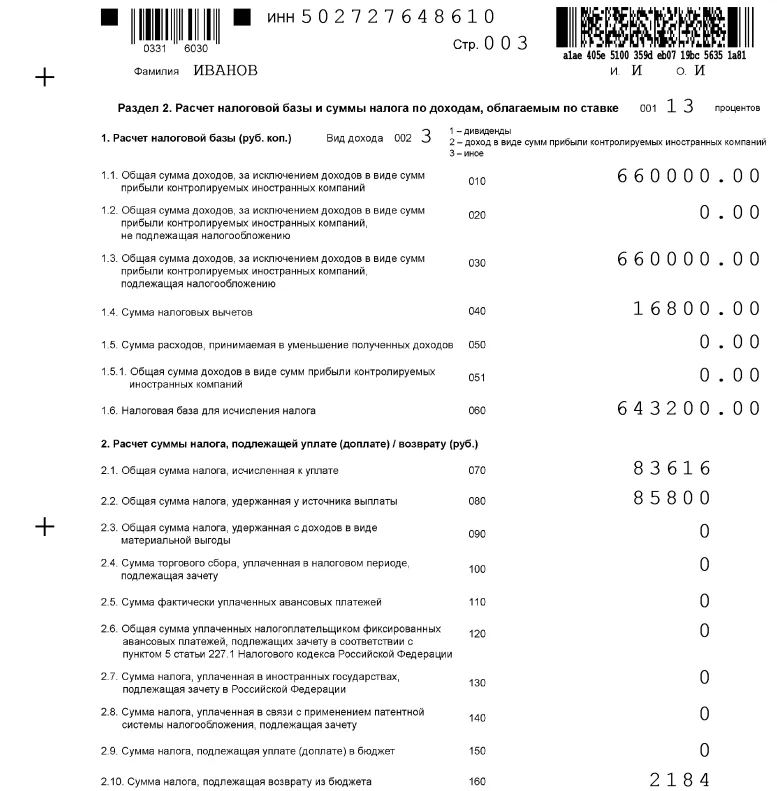

В разделе «Расчет налоговой базы» представлены коды доходов и их суммы, а также приложения с подробным разделением прибыли между полученной на территории РФ и за ее пределами. Дополнительно содержатся приложения с доходами от предпринимательской деятельности и доходами, освобождаемыми от налогообложения.

Кроме того, в документе декларации имеются приложения для расчета стандартных, социальных и инвестиционных вычетов, а также вычетов на строительство, недвижимость и операции с ценными бумагами.

Скачать образец заполнения декларации 3-НДФЛ.

Куда и когда подавать налоговую декларацию 3-НДФЛ

Сдача данной декларации возможна как в письменной, так и в электронной форме. Бумажный бланк можно отправить заказным письмом в налоговую или привезти лично в соответствующее отделение ФНС. Что касается электронной формы, она предполагает подачу декларации через личный кабинет налогоплательщика на официальном сайте ФНС или через портал «Госуслуги».

Декларацию 3-НДФЛ необходимо подать до 30 апреля следующего года после получения доходов, то есть прибыль за 2024 год нужно отчитаться до конца апреля 2025 года.

Для получения налогового вычета подачу 3-НДФЛ в налоговую следует осуществить до истечения трех лет с момента внесения НДФЛ за соответствующий отчетный период. Например, в 2025 году будет возможно подать на вычет за период с 2022 по 2024 годы.

Как рассчитывается сумма дохода по этой декларации

Статья 224 НК определяет различные налоговые ставки для физических лиц: 9%, 13%, 15%, 30% и 35%. Наиболее часто используемая ставка — 13%, применяемая к доходам от выигрышей в казино, лотереи и ставках в букмекерских конторах. Общая сумма дохода в этой декларации, рассчитывается исходя из указанных ставок.

Для доходов физических лиц, полученных от проведения рекламных кампаний, установлена ставка в размере 35%. Нерезиденты РФ облагаются ставкой 30% на доходы от выигрышей и трудовой деятельности. Резиденты, получающие доход от долей в бизнесе, прибыли от управления доверительным ипотечным покрытием по сертификатам, выпущенным до 2007 года, а также доходы от процентов по облигациям с ипотечным покрытием, выпущенным до 2007 года, облагаются ставкой 9%.

Для быстрого и точного расчета налогов при заполнении декларации 3-НДФЛ можно использовать специализированные сервисы, такие как «Астрал Софт» «Астрал Отчет 5.0» и «1С-Отчетность». С их помощью можно провести все необходимые расчеты без ошибок и с легкостью подготовить документы для отчета.

Как заполнить декларацию 3-НДФЛ ИП и фрилансеру

ИП и фрилансерам необходимо заполнять декларацию 3-НДФЛ, особенно если они работают на ОСНО. При подготовке документов в печатном виде следует приложить пояснения к расчетам, чтобы убедиться в правильности представленной информации.

В заполнении декларации для индивидуальных предпринимателей, первым шагом является оформление титульного листа, на котором необходимо указать код отчетного периода (34 для годового отчета), ИНН и ФИО. Также важно упомянуть отделение ИФНС и статус налогоплательщика (720 для предпринимателей и 760 для фрилансеров без ИП).

Основные обязательные пункты: резидентство Российской Федерации, количество страниц и дату заполнения документа. Далее нужно заполнить Раздел 1, а затем только те страницы, для которых есть необходимые сведения для индивидуального предпринимателя или фрилансера.

Для оплаты налога НДФЛ предприниматели и фрилансеры применяют Единый налоговый счет, на который перечисляют сумму налога и информируют ФНС о списании как оплате НДФЛ.

Частые вопросы по теме

Какие ошибки можно допустить в заполнении декларации 3-НДФЛ?

Один из распространенных случаев — пропуск в отчете информации о вычетах, полученных от работодателя. Еще одна частая ошибка — неправильное указание данных в графе «Наименование покупателя» в разделе «Продажа». Налогоплательщики вместо личных данных указывают информацию о продаже имущества.

Будет ли штраф, если декларация заполнена неверно?

Штрафы не будут начисляться за ошибки в документе, однако если декларация не будет подана, налоговая служба обязательно обратится к налогоплательщику.

Если в отчетном документе не укажут итоговую сумму подоходного налога, который нужно уплатить, то размер штрафа составит фиксированную сумму в 1000 рублей.

В случае просрочки или отсутствия справки 3-НДФЛ также предусмотрен штраф. А если налог НДФЛ есть, но декларация не заполнена, то размер штрафа может достигнуть до 30% от суммы начисленных за время просрочки платежей.

В каких случаях в налоговом вычете могут отказать?

Отказ в предоставлении налогового вычета может быть по различным причинам, таким как отсутствие необходимых документов, их неполное или неправильное заполнение, просроченная дата оформления вычета, отсутствие прав на получение вычета или использование устаревшей формы декларации. ФНС оставляет за собой право отказать в вычете в случае нарушения указанных условий.

Подпишитесь на наши телеграм-каналы «1С-Отчетность» и «Астрал Отчет», чтобы быть в курсе последних изменениях в налоговом законодательстве и процессе сдачи налоговой декларации.

Реклама: ООО «АСТРАЛ-СОФТ», ИНН: 4027145240, erid: LjN8KKneR

Начать дискуссию