Посчитать правильно, заплатить вовремя, не ошибиться в платёжке — расскажем о всех нюансах, которые могут привести к штрафам.

Ошибка № 1. Отправили платежи по неверным реквизитам

Как часто поступают предприниматели при уплате налогов и взносов? Открывают банк-клиент, находят платежку за прошлый период, меняют сумму и отправляют платеж в бюджет. Актуальность реквизитов при этом не проверяют. Да некогда же!

В результате платеж, отправленный по недействительным реквизитам, зависает в дебрях бюджета, как невыясненный

Например: многие ИП до сих пор не знают, что с 01.01.2021 года изменились реквизиты по уплате налогов, а платежные поручения нужно заполнять по новым правилам (приказ Казначейства от 01.04.2020 № 15н).

До 30 апреля установлен переходный период. И пока все платежи, перечисленные по старым реквизитам, попадут куда нужно. Но после наступления этой даты, ошибочные платежи не поступят в бюджет, и деньги придется перечислять заново.

Другая ситуация: ИП делает платежное поручение на уплату налога или взносов впервые. Раз, и опечатка в коде бюджетной классификации (КБК). Куда будет зачислен платеж? Точно не туда, куда надо. В итоге предприниматель искренне считает, что он свои обязательства выполнил, а на самом деле у него образуется долг перед бюджетом.

Как узнать актуальные реквизиты

Самый простой способ: заполнить платежное поручение через портал ФНС. Внести платеж можно прямо на сайте или оформить платежное поручение по созданному на портале образцу и произвести оплату через свой банк-клиент. В крайнем случае — создать не платежку, а квитанцию и оплатить ее в кассе или терминале любого банка.

Совет: при заполнении платежного поручения вручную, рекомендуем копировать КБК целиком и вставлять его в соответствующее поле документа, чтобы избежать технических ошибок.

Ошибка № 2. Зачли ненастоящую переплату

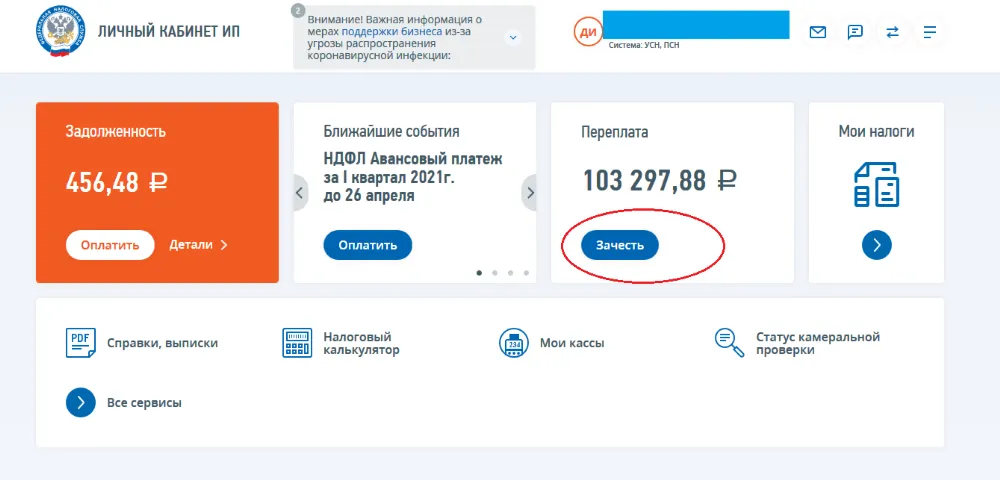

Зачастую предпринимателей вводят в заблуждение данные в Личном кабинете (ЛК) на портале налоговой службы.

Суть в том, что при уплате авансовых платежей, эти суммы отражаются в ЛК, как «Переплата». Например: именно так видны авансовые платежи по упрощенному налогу, уплаченные в текущем году.

На самом деле, конечно, никакая это не переплата. Как только налоговый период закончится и ИП подаст декларацию, инспекция сверит авансы с данными декларации и закроет год. В результате переплата исчезнет.

Но самый коварный момент заключается в том, что в разделе «Переплата» есть кнопка «Зачесть». Если ее нажать, то ИП предложат варианты — на зачет в счет какого налога или пени направить переплату.

Допустим ИП ранее применял УСН доходы минус расходы, а с 2021 года — УСН «доходы», при этом за 2020 год у него по КБК Д-Р остался долг. Он гасит его «переплатой», которая на самом деле — авансовый платеж по УСН текущего года. Получается, что долг за 2020-й год ИП закрыл, а вот в 2021 не заплатил аванс по единому налогу.

Такие недоразумения происходят, когда есть несогласованность между ИП и его бухгалтером. Если платежи делает и даже отправляет бухгалтер, а ИП у него не спрашивает откуда в ЛК переплата и распоряжается ей по своему усмотрению,то ошибок не избежать.

Конечно, случаи реальной переплаты тоже бывают. Например, при заполнении суммы платежа приписали лишний ноль и вместо 1 000 перечислили 10 000 рублей.

Но возвращать реальную переплату нужно только тогда, когда отчетность уже сдана.

Например, обратиться за возвратом переплаты по УСН за 2020 год можно после 30 апреля 2021 года.

Ошибка № 3. Не сверились по расчетам с инспекцией

Ошибки и накладки при проведении расчетов неизбежны. Причем ошибка может быть не только со стороны налогоплательщика, но и со стороны инспекции. Например: из-за технического сбоя в программе были неверно разнесены поступившие платежи.

Поэтому важно регулярно проводить сверку расчетов. Закончился отчетный период — проведите сверку платежей.

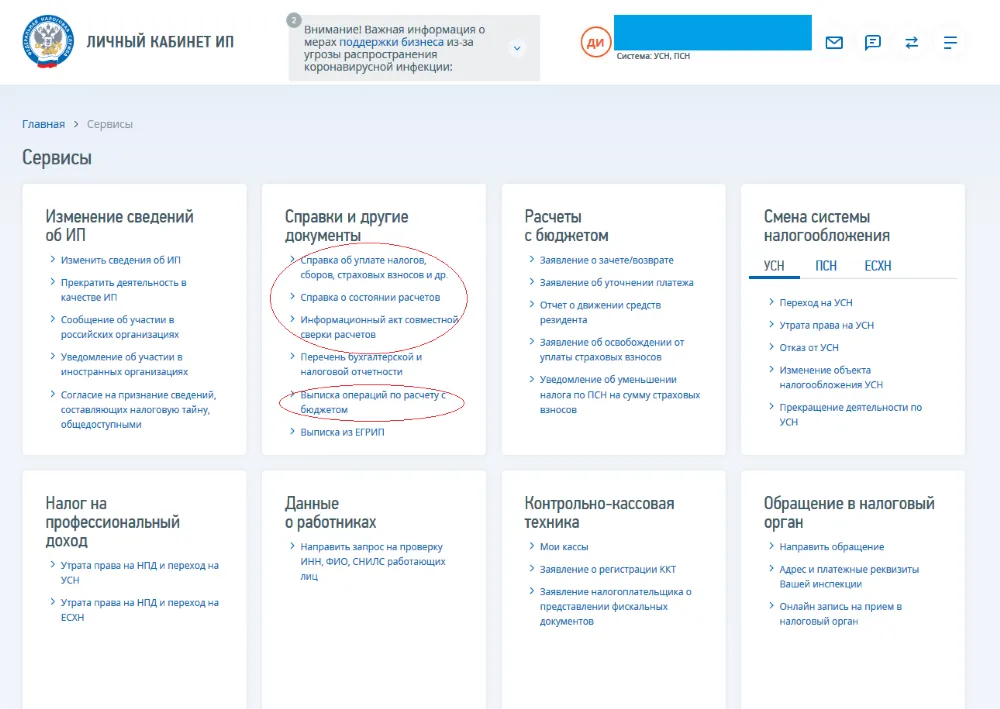

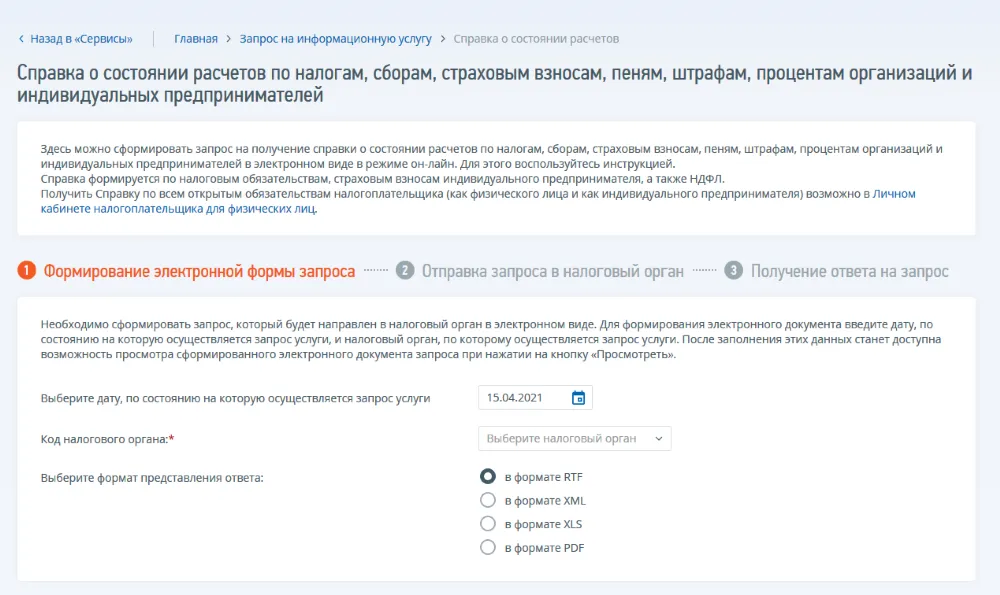

Какие документы запросить у инспекции:

- справку о состоянии расчетов — она покажет долг или переплату по налогам и взносам на конкретную дату;

- выписку операций по расчетам с бюджетом — она покажет историю платежей и начисленные налоги и взносы за нужный период. По данным выписки будет понятно, когда возникли долг или переплата, и откуда они появились.

Запросить эти документы можно через ЛК на портале налоговой службы в разделе «Справки и другие документы». Или, если ИП пользуется сервисом сдачи электронной отчетности, выполнить запрос через него.

Ошибка № 4. Навели беспорядок в учете и расчетах

Есть целый ряд факторов, который приводит к подобной проблеме:

1.Попытки справиться с расчетами без посторонней помощи.

Когда ИП, не обладая нужными знаниями, пытается вести полный учет самостоятельно, результат может быть плачевным. В учете возникают ошибки, налоги начисляются неверно. Переплатили — проспонсировали бюджет, недоплатили — возникли недоимки и пени в придачу накапали.

Например: ИП на УСН-доходы уменьшил сумму налога на страховые взносы, которые были уплачены в другом году. Сначала ФНС попросит дать пояснения или подать корректировку, если ИП не отреагирует, то налоговики могут сами провести перерасчет, доначислят налог и насчитают пени. Еще и штраф впаяют. В худшем случае ИП ждет выездная проверка.

Меняйте бухгалтерию на чёрную!

Возьмём на себя ведение учёта и защитим от блокировки счёта.

2.Отсутствие системного учета.

Часто ИП экономят на постоянном бухгалтерском сопровождении. Им кажется, что покупка разовой услуги «Заполнение декларации», «Формирование платежных поручений на взносы» — это решение всех проблем.

При этом учет своими силами ведется хаотично. Бумаги теряются. Сведения о продажах или расходах не отражаются в книгах учета (об обязанности их вести некоторые предприниматели даже не подозревают). Платежи по налогам вносятся нерегулярно или не уплачиваются совсем.

Результат закономерен: рано или поздно ИП попадет под проверку и расстанется с круглой суммой.

3.Недобросовестность бухгалтера.

Похожая ситуация происходит, когда ИП пытаются сэкономить и найти дешевого бухгалтера. Но нужно понимать, что любая качественная услуга стоит определенных денег. Купили учет за «5 копеек» в месяц? Будьте готовы, что цифры в декларациях будут взяты с потолка, отчетность просрочена или не сдана совсем, а учет — отсутствовать в принципе.

Еще одна возможная топ-проблема: ИП и «домашний» бухгалтер не сошлись в вопросах оплаты, в результате бухгалтер не отдал базу данных и документы, и ИП остался ни с чем. Итог: серьезные затраты на восстановление учета, уплату недоимок по налогам и пеней.

О подобных ситуация мы уже рассказывали в блоге. И как выбирать профпригодного бухгалтера тоже писали.

Как не допустить подобных проблем

Экономия должна быть разумной, а учет системным. Заключайте официальный договор на обслуживание. Не работайте с компаниями или частными специалистами, которые не готовы нести ответственность за результат своей работы.

Ошибка № 5. Забыли заплатить налоги

Многие ИП поступают разумно, не доверяя сторонним лицам доступ к расчетному счету. Но при этом хронически забывают вовремя платить налоги в бюджет.

Например, аутсорсинговая компания выполнила разовую услугу: рассчитала ИП налоги, передала квитанции на уплату и простилась с ним до следующего квартала. ИП квитанции потерял, а про налоги забыл. Даже онлайн-сервисы не спасают.

Другой вариант: у ИП приходящий бухгалтер. Он появляется в офисе раз в месяц. В прошлый визит бухгалтер оформил платежки на уплату налогов, а ИП забыл их отправить. Неуплату налога бухгалтер обнаружил при следующем визите, когда проверял банковские выписки.

В обоих случаях на сумму недоимки успели накапать пени и долг перед бюджетом вырос. А еще за невовремя уплаченный налог или взносы назначат штраф — 20% от его суммы. 40% — если ИП умышленно не заплатил в бюджет.

Ошибка № 6. Незнание законов

Возможно это следствие всех предыдущих ошибок вместе взятых, особенно — отсутствие грамотного специалиста или вообще отказ от бухгалтерских услуг как таковых.

Явно полное невладение законодательной базой проявилось в 2020-м, когда многие ИП получили право на субсидии и «прощение» налогов.

Что происходило — ИП слышал, что ему положена субсидия на работников, но не понимал — какое и куда подавать заявление. Власти способствовали суматохе, потому что чуть ли не ежедневно что-то менялось. Президент выступал по тв и все — новый закон. В результате предприниматели по несколько раз отправляли заявки — то счет был указан неверно, то количество работников неправильное (нужно было ориентироваться на СЗВ-М), то само заявление отправлено не туда.

Региональные администрации устанавливали свои субсидии, по которым нужно было собирать немалый пакет документов. Многие ИП просто отказались браться за его подготовку, потому что надо было, например, предоставить расчетные ведомости, а в учете ИП, сами знаете, что обычно творится.

Такой же бардак творился с платежами — налоги к уплате обнуляли, но об этом (как ни парадоксально) даже не все слышали. ИП продолжали привычно платить в бюджет, в том числе страховые взносы. Возможно больше из недоверия — не заплатишь, потом три шкуры стрясут.

Что получилось — далеко не все предприниматели, которым была положена поддержка, ее получили.

Вместо P.S.: а вы в курсе, что налог ЕНВД за 4 квартал 2020 года можно уменьшить на страховые взносы в пользу работников, которые были заняты в деятельности на ЕНВД и ИП «за себя», уплаченные в 2021 году (см. п.2 ст. 4 Федерального закона от 23.11.2020 № 373-ФЗ)? Имеются в виду платежи, которые были начислены за 2020, а перечисляются уже в этом году. Если не в курсе, то шанс еще есть.

Следите за публикациями — подписывайтесь на наш блог и соцсети:

Комментарии

9Ну если предприниматель соберет весь пакет из 6 ошибок - ему лучше оставить это дело (предпринимательство не его стезя, как можно так халатно относится к бизнесу)

У нас очень часто бывают клиенты, которые вообще с момента регистрации ничего не сдавали и не платили...)

Личный кабинет налоговой - одно сплошное не доразуменее

C точки зрения неудобства пользования? ?

Пока хватает разовых ежеквартальных свиданий, но даже не знаю что делать если будет запрос из банка или налоговой, это значит на постоянку кого-то брать, а он будет просто так сидеть

это всегда так кажется не сведущим, но даже когда предприятие банкротно бухгалтерия все равно должна все цифры собрать и обработать, это если честно трудиться, а не рисовать все с потолка