Не только большие компании уделяют внимание фрилансу и самозанятым. ИП тоже активно используют работу с новыми представителями рынка. Но только опыт этот часто оказывается негативным. Почему предприниматели вместо экономии на налогах и взносах получают блокировки счетов и штрафы? Мы все выяснили и вам расскажем.

Начнем с небольшой статистики. По данным электронных изданий, таких как Коммерсантъ, Интерфакс и сайта ФНС число самозанятых с начала 2021 года только растет. Например:

- В Краснодарском крае количество самозанятых выросло почти в 2,5 раза;

- В Новосибирской области — на 60%, а в Башкирии — на 50%;

- В Забайкальском крае самозанятых стало больше в 2 раза.

А по прогнозам из исследования агентства Frank RG к 2024 году число самозанятых дойдет до 8,4 млн человек.

А все началось собственно с того, что стала популярен фриланс. Иногда понятия фриланс и самозанятость путают, но это не одно и тоже.

Фрилансер — свободный художник, он работает на себя и часто даже не регистрирует свою деятельность в налоговой. Обычно фрилансеры это — программисты, разработчики, дизайнеры, художники, копирайтеры, маркетологи и т. д. Они используют для поиска заказчиков специальные биржи фриланса. Биржа не интересуется статусом своих пользователей. Для нее важно — получение комиссии или абонентского платежа.

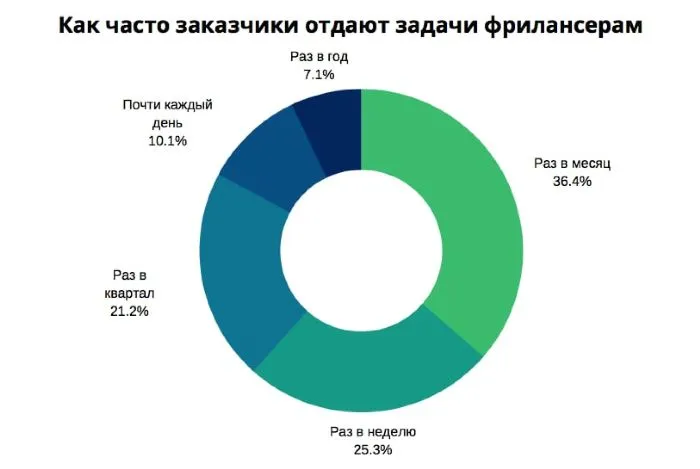

Вот данные биржи Kwork.ru за 2020 год:

По данным той же биржи процент повторных заказов у исполнителей составляет 50%. Т. е. половина заказчиков вновь обращается за услугами к фрилансеру.

Но с такими работниками ИП если и сталкивается, то редко, например, когда нужно создать сайт, нарисовать макет визитки или написать красивый текст для рекламы магазина.

А вот самозанятые — это более «рабочие» специальности, как правило — строители, отделочники, грузчики, курьеры, бухгалтеры, юристы, водители и т. д. С ними ИП имеет дело гораздо чаще. Они имеют официальный статус и для них активно создаются отдельные сайты. Там исполнителя проверяют и не допускают к заказам, если он утратит статус. А заказчик может выбрать из базы подходящего исполнителя и расчеты с ним провести тут же, а еще сразу получить необходимые документы, в т. ч. чек.

По самозанятым статистики в открытом виде мы не смогли найти. Очевидно, чтобы увидеть внутреннюю кухню сайтов для работы с самозанятыми придется там зарегистрироваться. Есть здесь те, кто пользуется услугами бирж? Поделитесь опытом в комментариях.

Фрилансер может быть самозанятым и наоборот, тут четкой грани нет. И все-таки, если вы — ИП и хотите найти подходящего исполнителя-самозанятого, то вам на специализированные сайты для работы с плательщиками НПД, так меньше риска.

Чёрная Бухгалтерия

Возьмем на себя учет у ИП на патенте и УСН «доходы», общение с налоговой и банками

Когда договор с самозанятым могут признать трудовым

Не стоит пытаться маскировать под расчеты с самозанятыми трудовые отношения. Поверьте, чтобы вам не говорил Иваныч с соседней стройки, отвечать за нарушения только вам. А у Иваныча может зять — прокурор.

Давайте посмотрим, что будет являться признаком трудового договора, а что нет:

Трудовой договор

Договор с самозанятым (СЗ)

Примечание

Если ИП решил сократить штат он должен пройти определенную процедуру. Работники предупреждаются за 2 месяца, получают выходное пособие и т.д.

Если ИП решил расстаться с самозанятым — расторгает договор. Последствия и ответственность определяются договором и ГК.

Ошибка всех ИП решивших резко перейти на работу с самозанятыми — полная замена штат сотрудников на самозанятых. Еще круче, если самозанятыми стали те же сотрудники — до сих пор не все предприниматели в курсе, что так делать нельзя. Работать с бывшими работниками в статусе СЗ можно только если они уволились более 2-х лет назад.

Мало того, несправедливо уволенные сотрудники, если их принудили подписать заявления об увольнении по собственному желанию, могут обратиться в Трудовую инспекцию. По суду их восстановят на работе с уплатой простоя за весь период тяжбы.

Работник должен соблюдать режим рабочего времени.

СЗ вправе работать по собственному графику, главное, чтобы работу выполнял.

Если работы ведутся в помещении, допустим, детского сада, который закрывается в 19.00, то это всего лишь соблюдение режима работы объекта и к рабочему времени прямого отношения не имеет. Так что такой момент, как соблюдение объектного режима, вполне можно указать в договоре.

Зарплата выплачивается дважды в месяц.

Оплата может производиться авансом или по факту, поэтапно, ежедневно и т.д. — по договоренности между СЗ и заказчиком.

Рекомендуется не устанавливать для оплаты работы самозанятого те же дни, в которые ваши сотрудники получают зарплату. Лучше всего привязать факт оплаты к объемам, этапам, выполненной работы.

Сотрудникам отдельных категорий, например кладовщикам, кассирам, устанавливается материальная ответственность за вверенные им материальные ценности.

СЗ может застраховать свою ответственность, груз, который перевозит, авто, на котором ездит и т. д., но делает это как правило добровольно и выгодополучателем по договору страхования является сам СЗ..

По ГК РФ заказчик сможет взыскать убытки с исполнителя (ст. 15), но это не тоже самое, что материальная ответственность (статья 238 ТК РФ).

Работнику полагаются социальные льготы, отпуска, больничные.

Самозанятый, если заболеет, может договориться о продлении сроков исполнения договора с заказчиком.

А захочет отдохнуть — просто не берет заказы.

Оплачивать время болезни или отдыха заказчик ему не обязан.

Одна из ошибок — включать самозанятых в графики отпусков и даже в приказы на отпуск. Это прямо говорит, что вы строите не гражданско-правовые, а трудовые отношения с исполнителем. Выдача детских подарков к Новому Году может свидетельствовать о том же.

В соответствии с положением о премировании работник получает премии или бонусы за работу.

СЗ, если объем работы оказывается больше, чем было рассчитано, заключает дополнительное соглашение к договору, где устанавливается новая цена работ., пересчитывается смета и т. д.

Если хочется поощрить хорошего исполнителя — просто договоритесь увеличить сумму контракта через допсоглашение, не обзывайте превышение бонусом или премией.

К тому же, учитывая свободу гражданского законодательства, стороны могут установить стоимость услуг, например, в зависимости от сроков и качества исполнения. Выполнил все и быстро — вот тебе 10 000, быстро, но пришлось переделывать — 7 000, качественно, но долго — 8000 и т.д.

Работник выполняет обусловленную трудовым договором работу регулярно, следует должностным инструкциям. Например, ведет бухгалтерию.

СЗ выполняет разовую работу. Можно привлекать одного исполнителя несколько раз, но это каждый раз будет новый договор.

Например — нанимаете самозанятого бухгалтера для проверки ведения учета в 1С. Проверил, дал заключение, рекомендации, получил деньги и адьёс!

В следующий раз бухгалтер придет анализировать отчетность за год, в следующий — создаст шаблоны платежей с новыми реквизитами по налогам и взносам и т. п.

В идеале привлекать самозанятого лучше на разовые задачи, которые не связаны с основной деятельностью. Но если очень хочется, то можно. Главное заранее просчитать риски.

Пример: ИП занимается грузоперевозками и привлекает водителей-самозанятых. Если они все работают только на него, он выдает им деньги на бензин, а еще хуже того - учитывает этот бензин в своих расходах, то тут налицо трудовые отношения.

А вот если ИП оплачивает услуги водителей, а они перевозят груз и для других заказчиков, сами за свой счет заправляются, то тут доказать трудовые отношения будет нелегко.

Хотелось бы отметить еще одну вопиющую ошибку — это включение самозанятых в зарплатный проект. Тут ФНС просто руку вам пожмет за содействие в пополнении бюджета.

Короче говоря — все во многом зависит от контекста договоренностей между заказчиком и исполнителем.

Кажется, что самые простые режимы у ИП — УСН 6% или патент, но в реальности предприниматель постоянно сталкивается с вопросами — как оформить это, как учесть то, как уменьшить налог по закону. В Чёрной Бухгалтерии мы специально создали чат для общения предпринимателя и консультанта-бухгалтера, чтобы вы задавали вопросы в удобном для вас формате.

Безопасно ли работать с ИП-самозанятыми

С точки зрения налогообложения... нет. Ожидали другого? Да, с ИП остаются почти все те же проблемы, что и с обычными самозанятым-физиком. ИП может сняться с учета очень быстро, а об утрате статуса не сообщить. Переквалифицировать с ним договор в трудовой ФНС также может, если он будет отвечать соответствующим признакам.

Из плюсов — при переводе денег ИП-самозанятому на его расчетный счет комиссия будет ниже, чем при расчетах с физлицами и банк на переводы между ИП реагирует спокойнее. Хотя если перемещаться будут очень крупные суммы или сделки вызовут сомнения — заморозки операций не миновать.

Пугать будете?

А как же. Мы, как говориться, на помощи ИП собаку съели и видели, как успешный предприниматель оказывается в патовой ситуации с заблокированным счетом и кучей запросов проверяющих.

Платит ИП со своего счета самозанятым и внезапно получает запрос из налоговой, даже требование — расскажите, почему это вы платите регулярно физлицам, а никаких взносов и НДФЛ в бюджет не перечисляете? С самозанятыми работаете, а где ваши доказательства, т. е. документы?

Вот тут и наступает момент истины — а есть ли те самые документы у ИП. Наш опыт подсказывает, что чаще всего нет. ИП на патенте или УСН 6% не считают нужным хранить документы на расходы. «Он мне плитку в магазине положил, я ему 50 000 на карту кинул и все!».

Действительно — и все. Только налоговая спрашивает — а за что вы заплатили? За плитку, а договор где, акт, чек в конце концов из «Моего налога», в банке ничего про плитку не написано. Где справка, что нанимали самозанятого, да ладно, сами посмотрим. Сюрприз — не было у вашего исполнителя самозанятости на момент оплаты.

Вот тут и вышли на свет три главных ошибки ИП в работе с самозанятыми:

- Не заключать договор, в котором будут четко прописаны как стороны договора, так и суть работ и их стоимость. Это ведь нужно не только для налоговой и банка, но и для самого ИП. Как потом взыскивать с нерадивого исполнителя неотработанный аванс?

- Не требовать первичные документы. Обязательно — чек из приложения «Мой налог», его уже достаточно, дополнением может быть акт, смета и другие документы.

- Не проверять статус самозанятого на момент заключения договора и на момент оплаты. Последнее очень важно. Т.к. если самозанятый утратит статус или сам снимется с учета, по факту платить вы будете уже простому физлицу.

Недавно по бухгалтерскому сообществу прошла волна возмущений — самозанятых снимают с учета задним числом. Как выяснилось все не совсем так. ФНС лишает самозанятого статуса (например из-за нарушений лимита доходов), но не сообщает ему об этом довольно долго — до нескольких месяцев. А человек продолжает работать. Правда ничего не сказано о работе приложения «Мой налог», по идее оно должно стать недоступным.

Есть среди читателей пострадавшие от действий ФНС — можете рассказать в комментариях?

Что грозит ИП, если окажется, что он заплатил «физику»:

- Придется найти исполнителя, попросить у него ИНН, СНИЛС, паспортные данные и подготовить отчетность — сдать СЗВ-М за тот период, пока действовал договор с самозанятым, 6-НДФЛ, РСВ. Если у ИП есть сотрудники и отчеты уже сдавались, сдать дополняющий СЗВ-М и корректировки по другим расчетам. Если отношения признаны трудовыми нужно будет также отчитаться в ФСС.

- Сообщить в налоговую о невозможности удержать НДФЛ у исполнителя. Теперь «самозанятый» сам будет платить налог.

- Заплатить страховые взносы от суммы вознаграждения, в общем случае это 27,1% (22% — пенсионные взносы и 5,1 медицинские). Если налоговая докажет, что имели место трудовые отношения прибавятся еще взносы в ФСС, в т. ч. по «несчастному» страхованию.

- Рассчитать и заплатить пени за задержку в перечислении взносов.

- Заплатить штраф за неуплату НДФЛ, за неподачу отчетов (если они не сдавались). СЗВ-М, например, «стоит» 500 рублей за каждого «пропущенного» работника.

За неоформление работника по трудовому договору индивидуальному предпринимателю грозит штраф от 5 до 10 тысяч рублей, а при повторных нарушениях — до 40 тысяч рублей.

ИП очень повезет, если налоговая обнаружит оплаты физику в межрасчетный и межотчетный период.

Например, ИП нанял исполнителя 10 июля 2021 года, заплатил ему 26 июля и 5 августа получил запрос из ФНС. Тогда у него есть время сдать СЗВ-М (до 10 августа), 6-НДФЛ и РСВ вообще грозят только в октябре. Взносы нужно заплатить до 15 августа. Проблема только в НДФЛ.

Но это сейчас мы помечтали. Скорее всего, налоговая подождет как раз конца отчетного периода и уже потом запросит выписку, а может и до конца года подождать.

Так что по факту штрафы за работу с самозанятыми есть.

Не надейтесь на случай!

Чёрная Бухгалтерия наладит ваш учёт, ответит на письма ФНС, поможет с разблокировкой

Читайте актуальные материалы для предпринимателей в нашем блоге:

- ИП на УСН продал имущество: какой налог платить с дохода

- Превышены лимиты по УСН в середине года: что делать?

- Как ИП сэкономить на патенте и упрощенке. Миграция между регионами и прочие лайфхаки

- Топ вопросов от предпринимателей в ФНС

- Зачем ИП сверяться с ФНС. Под угрозой ИП на патенте и УСН «доходы»

- Ошибки в налоговом учете, которые загонят предпринимателя в долги

- Разбор и реальные примеры проверок предпринимателей

- Что делать ИП с долгами: спасет ли банкротство от кредиторов

Начать дискуссию