Но, несмотря на нововведение, налоговики начали массово отказывать в уменьшении, требуя фактической оплаты страховых взносов. Правомерен ли такой отказ и как его оспорить.

Уменьшение налога по УСН и ПСН на страховые взносы. Новые правила

Закон от 31.07.2023 № 389-ФЗ установил новые правила уменьшения патентного и упрощенного налога на страховые отчисления:

Налог можно уменьшить на страховые взносы до их фактической оплаты.

Начиная с 1 января 2023 года предприниматель может произвести уменьшение налога даже если страховые взносы на ЕНС фактически еще не были перечислены.

Напомним, что срок уплаты фиксированных страховых взносов — 31 декабря. Именно в этот день они списываются с ЕНС, если 31 декабря не выпадает на праздник или выходной. Если в каком-то году 31 декабря выпадает на нерабочий день, как это было, например, в 2023 году, то срок уплаты переносится на первый рабочий день следующего года.

Соответственно, ИП может уменьшить патент или налог по УСН в течение года, а взносы перечислить на ЕНС только 31 декабря.

Обратите внимание, что это условие действует только для фиксированных страховых взносов. Взносы за сотрудников должны быть фактически оплачены на момент подачи уведомления об исчисленных суммах налога (для УСН) или уведомления об уменьшении патента (для ПСН). Аналогичное требование установлено для упрощенцев на объекте «доходы-расходы». Они могут включить затраты по уплате фиксированных взносов в состав расходов только в периоде их фактической оплаты.

Дата списания взносов не влияет на период уменьшения налога.

Для уменьшения налога на страховые взносы имеет значение только период, за который они были исчислены, а не фактически списаны с ЕНС. То есть если срок уплаты взносов перенесен на другой год из-за выпадения 31 декабря на нерабочий день, то уменьшение получится произвести только за тот период, за который взносы были рассчитаны.

Например, срок уплаты страховых взносов за 2023 год был перенесен на 9 января 2024 года из-за того, что 31 декабря выпало на субботу — нерабочий день. Несмотря на то что фактически взносы были списаны с ЕНС только в 2024 году, предприниматели могли уменьшить налог на взносы только за 2023 год.

Хотите знать, как быстро развиваться и зарабатывать благодаря знаниям налогов, учета, рисков, консалтинга и финансов?

Ответы в нашем авторском Telegram-канале

Взнос с дохода свыше 300 000 руб. учитывается в том периоде, в котором фактически списывается с ЕНС.

Срок уплаты такого платежа — 1 июля следующего года. Соответственно, уменьшить налог по УСН и ПСН на взнос с дохода свыше 300 000 руб., предприниматель может только в том году, в котором происходит фактическая оплата и списание этого платежа с ЕНС.

Задолженность по страховым взносам за периоды до 2023 года предприниматель может учесть при уменьшении налога до 2025 года.

Если ИП погасит долг по страховым взносам, который возник за периоды до 2023 года, он сможет уменьшить на них налог по УСН и ПСН в год фактической оплаты, но не позднее конца 2025 года.

Сложно разобраться во всех нюансах применения ПСН, в том числе понять свои действия при утрате права на него? Учебно-консалтинговый центр «Разобраться в налогах» поможет разобраться в тонкостях бухгалтерского и налогового учета как крупным предприятиям, так и ИП.

Попробуйте полноценное 5 дневное обучение с кураторской поддержкой в лучшей онлайн-школе 2023 по версии GetCourse в номинации «Обучение профессиям» с 50% скидкой всего за 450 ₽ и 950 ₽.

Как происходит уменьшение налога на страховые взносы

Шаг 1. ИП направляет в ИФНС один следующих документов:

Уведомление об исчисленных суммах налога за 1 квартал, полугодие и 9 месяцев — для УСН.

Уведомление сдается в ИФНС по месту учета налогоплательщика, в срок не позднее 25 апреля, 25 июля и 25 октября. При уменьшении налога за год, уведомление сдавать не нужно, так как сумму страховых взносов, которую необходимо списать с ЕНС, ИП отразит в годовой декларации.

Уведомление об уменьшении патента на страховые взносы — для ПСН.

Этот документ необходимо направить в ИФНС, которая выдала патент — до даты списания суммы по патенту.

Шаг 2. Перечисление страховых взносов на ЕНС

Как уже было сказано выше, страховые взносы должны быть перечислены на ЕНС до 31 декабря. Если этот день выпадает на праздник или выходной, то он переносится на первый рабочий день следующего года.

По каким причинам ИФНС может отказать в уменьшении

Оснований для отказа в уменьшении налога по УСН и ПСН на страховые взносы, немного:

ИП учел страховые взносы для уменьшения налога на другом режиме налогообложения.

Например, ИП совмещает УСН и ПСН. В начале года он уменьшил авансовый платеж за 1 квартал на всю сумму страховых взносов, подлежащих уплате в 2024 году — 49 500 руб. После этого ИП снялся с УСН, перешел на ПСН и сдал декларацию по УСН, в которой отразил взносы, использованные на уменьшение налога.

Срок сдачи налоговой декларации по УСН при прекращении деятельности на упрощенке — до 25 числа месяца, следующего за тем, в котором ИП прекратил работать на УСН.

В середине года ИП подал уведомление об уменьшении патента на страховые взносы на 36 000 руб. ИФНС правомерно отказала ему в уменьшении, так как страховые взносы уже были направлены на уменьшение налога по УСН.

ИП уменьшил налог на страховые взносы в размере, который превышает исчисленную сумму указанных платежей к оплате за год.

Сумма страховых взносов к оплате за 2024 год составляет 49 500 руб. Если ИП направит в ИФНС уведомление об уменьшении патента, в котором укажет сумму страховых взносов в большем размере, например, вместо 49 500 руб. впишет 60 000 руб., налоговая откажет ему в уменьшении в той части, которая превышает исчисленную сумму страховых взносов, и произведет уменьшение только на 49 500 руб.

О своем отказе налоговая должна сообщить предпринимателю в течение 20 дней со дня получения уведомления об уменьшении налога по ПСН. Упрощенцам отказать в уменьшении налоговая может только после того, как ИП сдаст годовую декларацию, в которой будут отражены страховые взносы.

Банк готовых документов для профессионального бухгалтера за 17.540 руб. 0 руб. Успейте воспользоваться специальным предложением и получить нужный документ бесплатно.

Вправе ли ИФНС отказать в уменьшении налога из-за того, что фиксированные взносы фактически не были оплачены

Нет, не вправе. Возможность уменьшения налога по ПСН и УСН на исчисленные, а не фактически оплаченные страховые взносы, установлена положениями п. 3.1 ст. 346.21 и пп. 1 п. 1.2 статьи 346.51 НК (в ред. закона от 31.07.2023 № 389-ФЗ).

Также есть разъяснения ФНС по данному вопросу, которыми можно руководствоваться при подготовке жалобы на отказ в уменьшении:

Что делать, если налоговая отказала в уменьшении

Если ИФНС отказала в уменьшении из-за того, что страховые взносы фактически не были оплачены, потребуется обжаловать такой отказ. Для этого нужно направить в ИФНС соответствующую жалобу:

На бумаге — лично или через представителя.

Электронно — через личный кабинет ИП на сайте ФНС.

В жалобе укажите:

В шапке:

Название ИФНС, в которую направляете жалобу и которая отказала в уменьшении.

Данные ИП.

Реквизиты уведомления об отказе.

В тексте жалобы:

Хронологию событий: когда было подано уведомление об уменьшении, данные патента, сумму налога к уплате, размер страховых взносов к уменьшению.

Информацию об отказе в уменьшении: реквизиты уведомления об отказе, основания отказа, изложенные в уведомлении.

Обоснование неправомерности отказа в уменьшении: ссылки на нормы ст. 346.21 и 346.51 НК, разъяснения ФНС (письма ФНС от 25.08.2023 № СД-4-3/10872@, от 20.10.2023 № СД-4-3/13414@).

В резолютивной части:

Просьбу о произведении уменьшения налога в соответствии с нормами действующего законодательства РФ или обосновании причин отказа в уменьшении.

К жалобе необходимо приложить повторно уведомление об уменьшении патента на страховые взносы.

Подключите бесплатную годовую подписку на мастер-классы, практикумы, интенсивы от учебно-консалтингового центра «Разобраться в налогах». Вы получите доступ к вебинарам и мероприятиям 2022-2024, а также к будущим практикумам 2024. В готовых материалах — большая видеобаза актуальных знаний (на сегодняшний день это более 150 часов записанного профессионального видеоконтента), презентации спикера, чек-листы, шаблоны документов, методические пособия и инструкции.

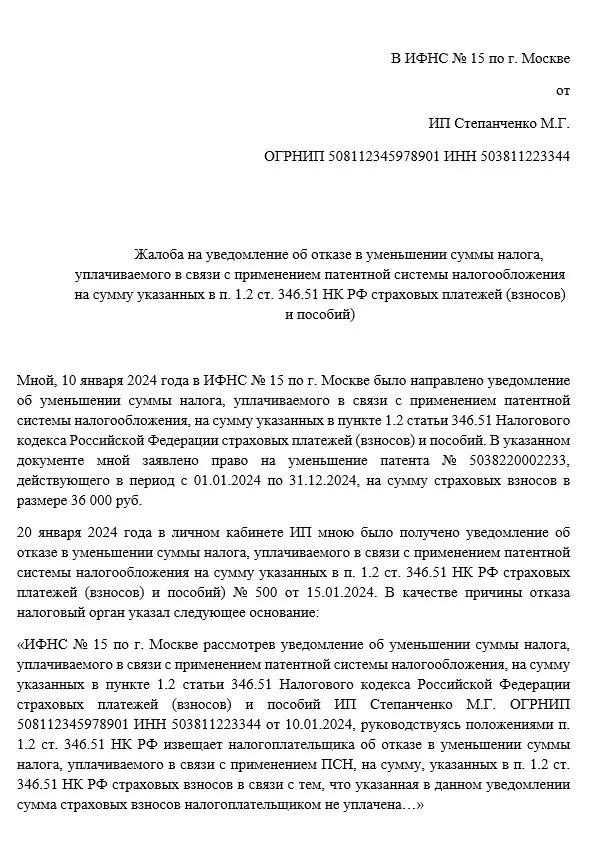

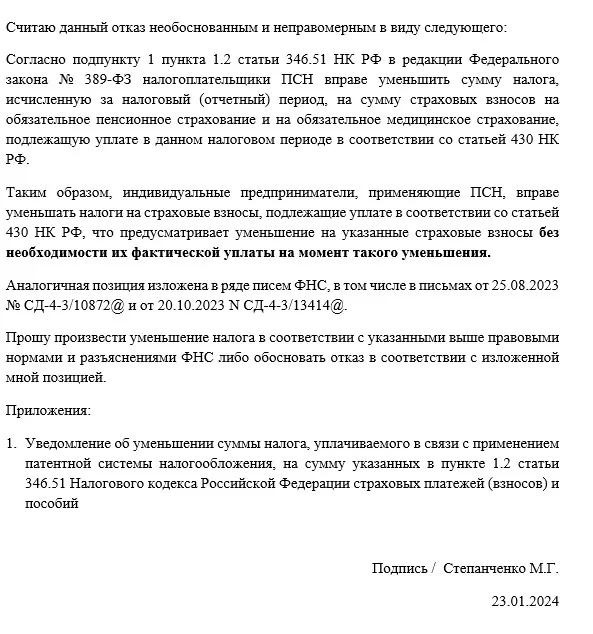

Образец жалобы на неправомерный отказ в уменьшении

Скачать образец жалобы на неправомерный отказать в уменьшении патента на страховые взносы.

Реклама: ООО «БЛТ Партнерс», ИНН 9710092683, erid: LjN8K1mAu

Комментарии

7Мнение конечно личное, но думается, что в этом случае депутаты с этим законом сами себя переиграли.

Дело в том, что шибко мудрых и особенно с налогами у нас в РФ больше чем до

}{ера, то и работающий этот механизм как часы ой как вряд ли стоит.

Всё дело в строке 110 Уведомления. В ЛК ИП ТРЕБУЕТСЯ, чтобы строка соблюдалась буквально. "Взносов, уплаченных..." Вы не платили? Попробуйте поставить ноль. Во всех инструкциях в сети сюда советуют записать 49500 на 2024г. Вот вам и отказ - Это УПЛАЧЕННЫЕ взносы, а вы не платили, нет никаких у нас 49500, не приходили, обман, в то же время ноль записать нельзя - программа стопорит.

А в тех поддержку написать не судьба?

В конце то концов и пользование ЛК не законодательная норма, насколько мне помнится.

Тех поддержка тут причем? Она не меняет НК и налоговые формы

А зачем вы там ставите ноль? Там надо ставить взносы, подлежащие уплате. Вам же уже объяснили правила уменьшения налога на взносы.

Надежда, да знаю я про новые правила! Я об основании для отказа ФНС. Форму не поменяли, все пишут, как учили, взносы, подлежащие уплате, но в тексте формы - уплаченные. Чем не основание - не платил, а пишешь - уплаченные.

да, красота