По российскому законодательству в бухгалтерском учете все компании обязаны создавать резерв на оплату отпусков. Исключения — субъекты малого предпринимательства (для которых не обязателен аудит отчетности), НКО и участники проекта «Сколково». В налоговом учете обязанности создания резерва нет, но у налогоплательщиков есть такое право.

Бухгалтерский резерв на оплату отпусков регулируется ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» (далее — ПБУ 8/2010), а налоговый резерв — статьей 324.1 НК.

Резерв на оплату отпусков в бухгалтерском учете

Поскольку в бухучете создание «отпускного» резерва — это обязанность, никакие отдельные приказы и распоряжения по нему издавать не нужно. Ни в ПБУ 8/2010, ни в других нормативных актах не прописан порядок создания данного резерва, поэтому в учетной политике для целей бухучета закрепите применяемый организацией вариант расчета.

Хотите знать, как быстро развиваться и зарабатывать благодаря знаниям налогов, учета, рисков, консалтинга и финансов?

Ответы в нашем авторском Telegram-канале

Какой вариант расчета выбрать

Первое — определитесь, на какую дату и с какой периодичностью резерв будет рассчитываться и создаваться:

один раз в год на 31 декабря;

ежеквартально на конец квартала;

ежемесячно на конец месяца.

На практике большая часть компаний выбирают «золотую середину» и начисляют резерв ежеквартально — такой порядок более точен, чем ежегодный, и менее трудоемкий, чем ежемесячный.

Второе — определите порядок расчета резерва. Разработать его нужно самостоятельно, так как законодатель своих вариантов не предлагает.

Обычно на практике применяются варианты расчета:

Персонифицированный расчет по каждому сотруднику.

Расчет по группе персонала — по отделам, по направлениям и т.п.

Расчет резерва в целом по компании.

При расчете сверяйте число неиспользованных дней отпуска работников с данными отдела кадров.

В зависимости от выбранного варианта (по сотруднику, отделу или по всему предприятию) необходимо рассчитать среднюю заработную плату и подсчитать количество неиспользованных дней отпуска.

Важный момент, про который нельзя забывать при любом способе расчета: к средней заработной плате при расчете резерва добавьте расчетную величину страховых взносов. И именно от этой суммы производите расчет.

Персонифицированный расчет резерва по каждому сотруднику — самый точный и правильный, но и самый трудоемкий. Чаще всего применяется в компаниях с небольшим штатом.

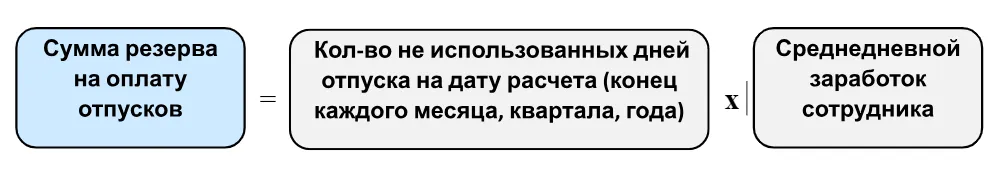

Формула расчета резерва на отпуск выглядит следующим образом:

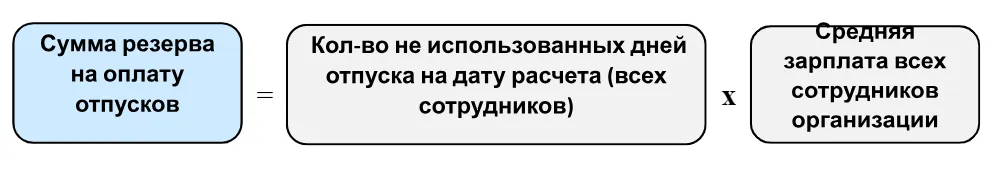

Расчет резерва в целом по организации удобен для промежуточных расчетов при большом количестве сотрудников, когда персонифицированный расчет требует слишком больших трудозатрат:

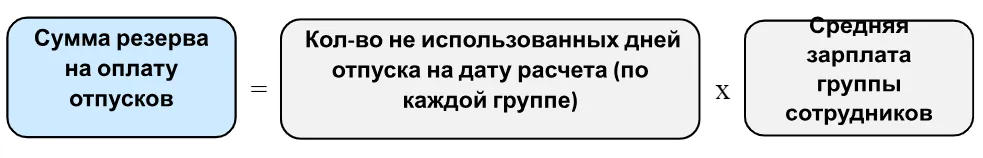

Расчет резерва по группе персонала — в этом случае сотрудников разбивают на группы, например, отдельно юристы, отдельно бухгалтерия, отдел продаж, отдел снабжения, администрация.

Формула расчёта будет выглядеть следующим образом:

Резерв на оплату отпусков в бухучете

Резерв формируется на счете 96 «Резервы предстоящих расходов» в корреспонденции со счетами, на которых отражаются расходы по оплате труда персонала:

Дт 20 (23, 25, 26, 29, 44…) Кт 96 — начислен оценочный резерв на оплату отпусков.

В дальнейшем делаются следующие бухгалтерские записи:

Дт 96 Кт 70 — начислены отпускные за счет резерва;

Дт 96 Кт 69 — начислены страховые взносы за счет резерва.

Пример. В ООО «Металл-Сервис» 18 сотрудников. Расходы на заработную плату учитываются на счете 20 «Основное производство». Совокупный тариф страховых взносов по компании — 30,2%.

Согласно учетной политике, резерв на оплату отпусков формируют ежеквартально в целом по компании.

На 31 марта 2024 года количество дней неиспользованного отпуска в целом по компании — 98. Средний дневной заработок совокупно по всем сотрудникам — 43 956 руб.

На 31 марта 2024 года рассчитаем резерв по оплате отпусков:

1. Рассчитываем сумму предполагаемых отпускных:

Сумма резерва = 43 956 х 98 дней = 4 307 688 руб.

2. Рассчитываем сумму страховых взносов:

Страховые взносы = 43 956 х 30,2% х 98 дней = 1 300 921,78 руб.

3. Определяем сумму резерва отпусков:

Резерв = 4 307 688 + 1 300 921,78 = 5 608 609,78 руб.

4. Делаем проводку:

Дт 20 Кт 96 — 5 608 609,78 руб. — создан резерв на оплату отпусков.

Чтобы профессионально разбираться в учете, пройдите курс «Главный бухгалтер коммерческой организации». С его помощью вы научитесь разбираться во всех тонкостях ФСБУ, как применять на практике изменения в законодательстве, пополните и систематизируете знания в бухгалтерии. За каждым студентом на период обучения закрепляется персональный наставник.

Полноценное 5 дневное обучение с кураторской поддержкой в лучшей онлайн-школе 2023 по версии GetCourse в номинации «Обучение профессиям» с 50% скидкой всего за 450 ₽ и 950 ₽.

Резерв на оплату отпусков в налоговом учете

В налоговом учете нет обязанности по созданию резерва на оплату отпусков. Но для избежания разниц между налоговым и бухгалтерским учетом, специалисты рекомендуют такой резерв создавать и в налоговых целях.

В отличие от бухгалтерского резерва, налоговый резерв на оплату отпусков регламентирован более четко. Компания должна зафиксировать в учетной политике (ст. 324.1 НК):

свое решение создавать резерв на оплату отпусков;

принятый способ резервирования;

предельную сумму отчислений (предел не установлен, но он должен быть экономически обоснован) и ежемесячный процент отчислений в резерв отпусков.

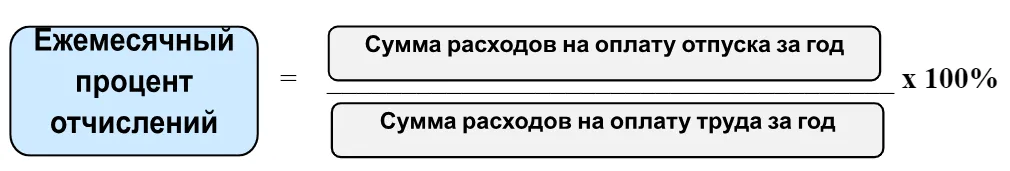

Для этого составляют расчет ежемесячных отчислений, исходя из предполагаемых годовых сумм расходов на оплату отпусков и зарплату, включая страховые взносы:

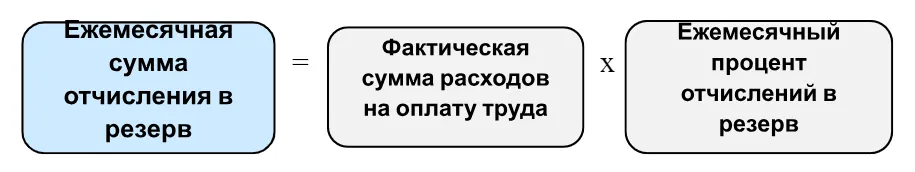

Далее следует рассчитать ежемесячную сумму отчислений:

Отчисления в резерв по отпускам производятся ежемесячно до тех пор, пока они не достигнут предельной годовой суммы (согласно учетной политике).

В налоговом учете ежемесячные отчисления в резерв признаются расходами на оплату труда (п. 24 ст. 255, п. 2 ст. 324.1 НК).

Что делать с резервом в конце 2024 года

Как в бухгалтерском, так и в налоговом учете, по истечении года начисления резерва на оплату отпусков, необходимо провести его инвентаризацию.

Заключается такая инвентаризация в сравнении фактических расходов на отпускные выплаты и размера начисленного резерва.

Если обнаружится перерасход резерва в налоговом учете (фактические расходы на отпуск окажутся больше зарезервированных), разницу необходимо отразить в расходах на оплату труда. Суммы резерва, не использованные на 31 декабря, подлежат обязательному включению в состав налоговой базы (внереализационных доходов) текущего налогового периода (п. 3 ст. 324.1 НК).

В бухгалтерском учете при перерасходе делается следующая запись:

Дт 20 (23, 25, 26, 29, 44) Кт 96 — доначислен резерв на сумму превышения фактических расходов на оплату отпусков над величиной резерва.

В случае неполного использования резерва, остаток «отпускного» резерва текущего года в бухучете переносят на следующий год.

Бесплатный годовой доступ к записям и материалам наших мероприятий 2022–2024

Более 150 часов видеоразборов по налогам и более 5,500 листов презентаций получите бесплатно. Забрать пока открыт доступ

Реклама: ООО «БЛТ Партнерс», ИНН 9710092683, erid: LjN8KbGKB

Начать дискуссию