Ставки НДФЛ для ИП

С 1 января 2025 года вводятся в действие новые ставки по НДФЛ для физлиц, включая ИП.

Величина ставки зависит от размера полученного предпринимателем налогооблагаемого дохода за год. Прогрессивная шкала с 2025 года выглядит так (п. 1 ст. 224 НК в ред. закона от 12.07.2024 № 176-ФЗ):

Облагаемый доход ИП за год, руб. | Ставка НДФЛ |

не более 2,4 млн | 13% |

более 2,4 млн — 5 млн | 312 тыс. руб. + 15% с дохода, превышающего 2,4 млн руб. |

более 5 млн — 20 млн | 702 тыс. руб. + 18% с дохода, превышающего 5 млн руб. |

более 20 млн — 50 млн | 3 402 тыс. руб. + 20% с дохода, превышающего 20 млн руб. |

более 50 млн | 9 402 тыс. руб. + 22% с дохода, превышающего 50 млн руб. |

Скачайте готовые чек-листы и методички в нашем Telegram, чтобы исключить налоговые риски в своей работе.

В том числе: 8 типовых ошибок по учету дебиторской и кредиторской задолженности, 8 правил выплаты дивидендов, ошибки в счетах-фактурах: критические и не очень, а также еще 9 документов

Налоговая база по НДФЛ для ИП

Поступления от реализации товаров (работ, услуг) и иные доходы ИП, полученные от предпринимательской деятельности, включаются в основную налоговую базу. При этом в ней не учитывают следующие суммы (п. 2.1 ст. 210 НК):

прибыль КИК (контролируемой иностранной компании);

доход от участия в инвестиционном товариществе;

выигрыши в лотерею, азартные игры.

ИП вправе уменьшить базу по НДФЛ на налоговые вычеты (ст. 218, 221 НК):

Профессиональный вычет — фактические затраты ИП на ведение предпринимательской деятельности (расходы на оплату труда работников, материальные расходы, налоги, кроме подоходного, страховые взносы за себя и работников, и т.п.), соответствующие следующим критериям:

расходы связаны с деятельностью, направленной на получение дохода от бизнеса;

расходы документально подтверждены (если документов нет, принять к вычету можно только 20% от суммы дохода ИП).

Стандартный вычет — «детские» вычеты, вычеты, предоставляемые лицам, пострадавшим от Чернобыльской катастрофы, инвалидам, участникам войны и т.д. Также с 2025 года предоставляется новый стандартный вычет за сдачу норм ГТО, при условии прохождения диспансеризации.

Налоговая база не уменьшается на убытки ИП, понесенные им в прошлые годы.

Если общая сумма вычетов окажется больше суммы облагаемых доходов ИП, налоговая база принимается равной нулю.

Разобраться в налогах

Оформите Библиотеку лучших вебинаров 2024 «Великолепная семерка» от УЦ «Разобраться в налогах» с 99,9% скидкой всего за 12 рублей

Как рассчитать авансовые платежи ИП по НДФЛ

ИП на ОСНО должны в течение года рассчитывать и перечислять в бюджет авансовые платежи по НДФЛ за 1 квартал, полугодие, 9 месяцев (п. 7, 8 ст. 227 НК).

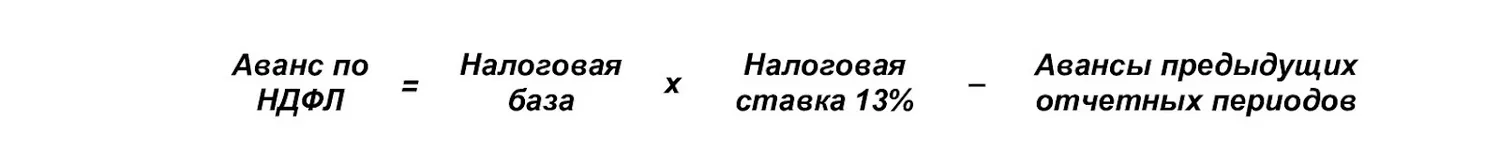

Если налоговая база с начала года составила не более 2,4 млн руб., формула расчета аванса будет такой:

Пример (продолжение)

Налоговая база ИП Семенова в первом полугодии 2025 года:

1 квартал — 960 000 руб.;

полугодие — 2 100 000 руб.

База составила меньше 2,4 млн, значит при расчете авансов надо применять ставку НДФЛ 13%.

Аванс к уплате за 1 квартал 2025 г.:

960 000 х 13% = 124 800 руб.

Аванс к уплате за полугодие 2025 г.:

2 100 000 х 13% – 124 800 = 149 000 руб.

Расчет НДФЛ по повышенным ставкам

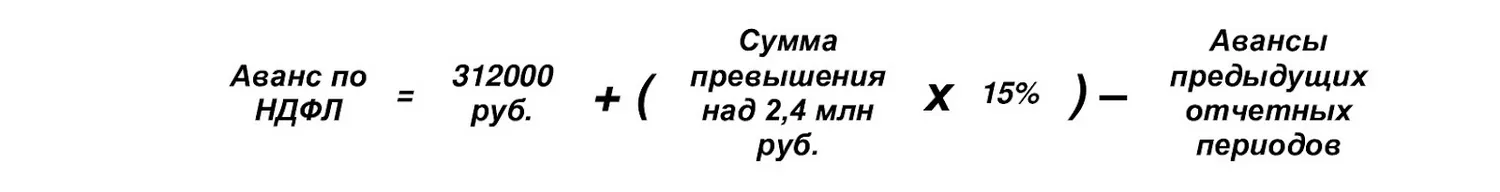

Если налоговая база с начала года превысит 2,4 млн руб., авансовые платежи с суммы превышения надо рассчитывать по повышенным ставкам.

Такой будет формула расчета НДФЛ для базы, превысившей 2,4 млн руб., но не достигшей 5 млн руб.:

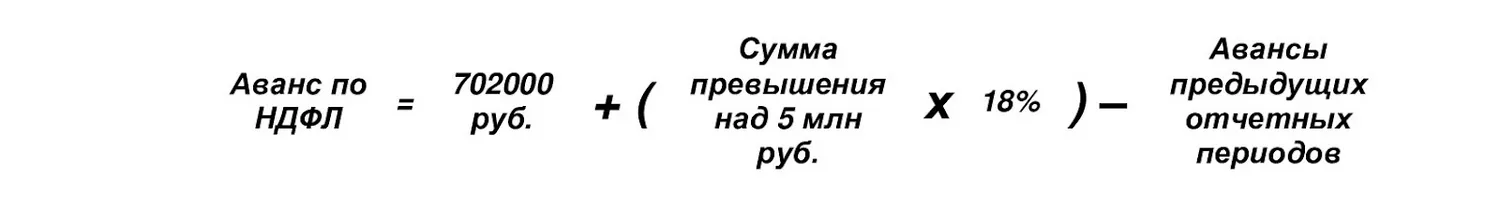

Если база более 5 млн, но меньше 20 млн руб.:

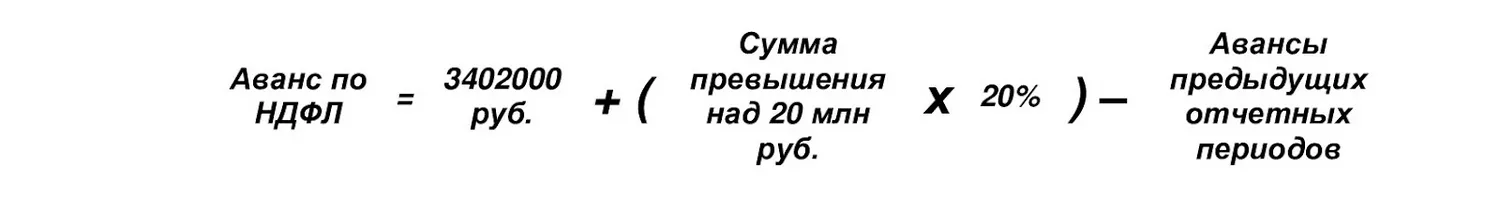

Когда размер налоговой базы составил более 5 млн, но меньше 50 млн руб.:

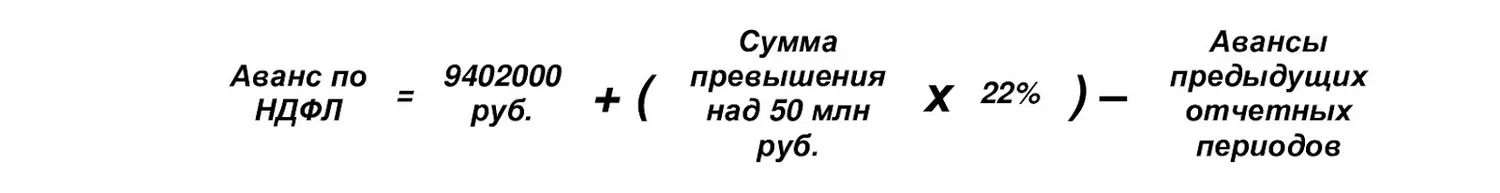

Налоговая база свыше 50 млн руб. облагается по самой высокой ставке:

Пример (продолжение)

ИП Семенов рассчитал налоговую базу за 9 месяцев 2025 года, она равна 4 980 000 руб.

Авансовый платеж за 9 месяцев 2025 года к уплате составил:

312 000 + (4 980 000 – 2 400 000) х 15% – 124 800 – 149 000 = 426 000 руб.

312 000 — это сумма налога, рассчитанная по ставке 13% с 2,4 млн руб., а разница между общей суммой базы и предельным значением в 2,4 млн рассчитывается по повышенной ставке 15%.

Итого за 2025 год ИП Семенов должен перечислить авансовых платежей по НДФЛ — 699 800 руб. (124 800 + 149 000 + 426 000).

Как ИП рассчитать НДФЛ за год

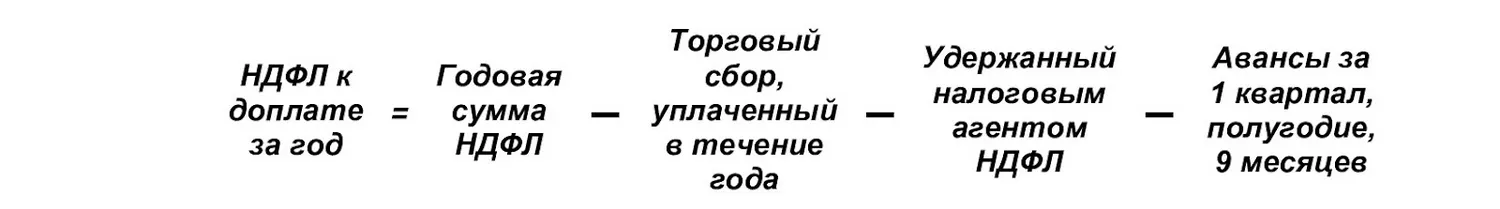

По завершении налогового периода рассчитайте НДФЛ по итогам года и определите, какую сумму нужно доплатить в бюджет.

Расчет делайте по аналогии с расчетом авансовых платежей. При этом годовую сумму НДФЛ можно уменьшить на уплаченный в том же периоде торговый сбор, а также на НДФЛ, который налоговые агенты сами удержали при выплате дохода предпринимателю (п. 5 ст. 225, п. 3 ст. 227 НК):

Пример (продолжение)

По итогам 2025 года налоговая база ИП Семенова составила 8 148 800 руб. Она превысила 5 млн руб., но не достигла 20 млн руб., значит к сумме, превышающей 5 млн, применяется ставка 18%. Сумму налога к доплате за год ИП Семенов рассчитает, применяя три ставки — 13%, 15% и 18%:

702 000 + (8 148 800 – 5 000 000) х 18% – 124 800 – 149 000 – 426 000 = 568 984 руб.

702 000 – это общая сумма НДФЛ, рассчитанного по ставкам 13% (с 2,4 млн руб.) и 15% (с превышения над 2,4 млн до 5 млн руб.).

Общая сумма начисленного налога ИП Семенова за 2025 год с учетом авансов — 1 268 784 руб. (124 800 + 149 000 + 426 000 + 568 984).

Когда ИП должен платить НДФЛ и подавать отчетность в 2025 году

Рассчитанные авансы по НДФЛ уплачивайте в бюджет в следующие крайние сроки (п. 8 ст. 227 НК):

за 1 квартал — 28 апреля;

за полугодие — 28 июля;

за 9 месяцев — 28 октября.

Сумму налога по итогам года перечисляйте не позже 15 июля следующего за отчетным года (п. 6 ст. 227 НК).

НДФЛ перечисляйте в составе ЕНП (единого налогового платежа). При этом уведомления по начисленным авансовым платежам в ИФНС по месту учета подавайте не позже:

25 апреля — за 1 квартал;

25 июля — за полугодие;

25 октября — за 9 месяцев.

По итогам года подается не уведомление, а декларация 3-НДФЛ. Срок ее сдачи — 30 апреля следующего за отчетным года (п. 1 ст. 227 НК).

При совпадении крайнего срока с нерабочим (выходным, праздничным) днем, уплатить НДФЛ или подать отчетность можно в ближайший рабочий день, следующий за ним (п. 7 ст. 6.1 НК).

Реклама: ООО «БЛТ Партнерс», ИНН 9710092683, erid: LjN8K9LWs

Комментарии

2@Любовь Викторина. Что то я впервые слышу, что я ИП на ПСН должна ещё и НДФЛ ПЛАТИТЬ?

Без паники. Смотрим в корень.