Дарим подарки сотрудникам

Подарки в Новый год любят получать все. И даже взрослые, которые не верят в Деда Мороза. Особенно приятно получать подарок, подобранный со смыслом. Подарки в бизнес среде не являются исключением.

Традиция дарить подарки сотрудникам повышает лояльность и вовлеченность персонала, обеспечивает позитивный настрой и мотивацию. Сотрудник чувствует проявление заботы и внимания со стороны компании. Все это укрепляет имидж руководителя и обратную связь с коллективом. Причем обеим сторонам будет приятно создать атмосферу новогодней сказки в офисе.

Подарок — это доход работника, полученный в натуральной форме. Поэтому со стоимости подарка физическому лицу даритель-налоговый агент обязан удержать НДФЛ (п. 1 ст. 210 НК, п. 1 ст. 226 НК) с того момента, когда общая сумма полученных за налоговый период (год) подарков превысит 4 тыс. руб. (п. 28 ст. 217 НК).

Со страховыми взносами ситуация неоднозначная. Ранее Минфин придерживался мнения, солидарного с НК.

Если подарок не относится к стимулирующим выплатам, предусмотренным системой оплаты труда, то объекта по страховым взносам не возникает(п. 1 ст. 420 НК). Выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности и иных вещных прав на имущество, не включаются в базу для начисления страховых взносов (п. 4 ст. 420 НК).

К таким договорам и относится договор дарения (ст. 575 ГК). Соответственно, в случае передачи работникам подарков по договору дарения объекта обложения страховыми взносами не возникает. Такой же вывод был изложен в письмах Минфина: № 03-15-06/2437 от 20.01.2017, № 03-15-06/80448 от 04.12.2017, № 03-15-06/10032 от 15.02.2021.

Однако, в новом письме от 24.08.2022 № 03-04-06/82478 Минфин заявил, что с подарков работникам нужно платить страховые взносы независимо от источника финансирования. Ведомство указало, что подарки (наряду с оплатой путевок и билетов на зрелищные мероприятия) — это выплаты в рамках трудовых отношений, которые не указаны в перечне необлагаемых выплат (ст. 422 НК).

Как оформить подарки сотрудникам, чтобы не пришлось доначислять страховые взносы?

Чтобы точно не возникло объекта налогообложения страховых взносов, необходимо соблюсти два правила:

1. Выдача подарков не должна быть связана с трудовой деятельностью (определение ВС от 18.12.2017 № 309-КГ17-19423). Т. е. стоимость подарков не должна зависеть от стажа, должности, квалификации, результатов и качества работы.

Если сумма денежных подарков, которые работодатель вручает к праздникам, зависит от должности и стажа сотрудников, то эти выплаты облагаются страховыми взносами (постановление АС Волго-Вятского округа от 24.03.2021 № А28-26/2020).

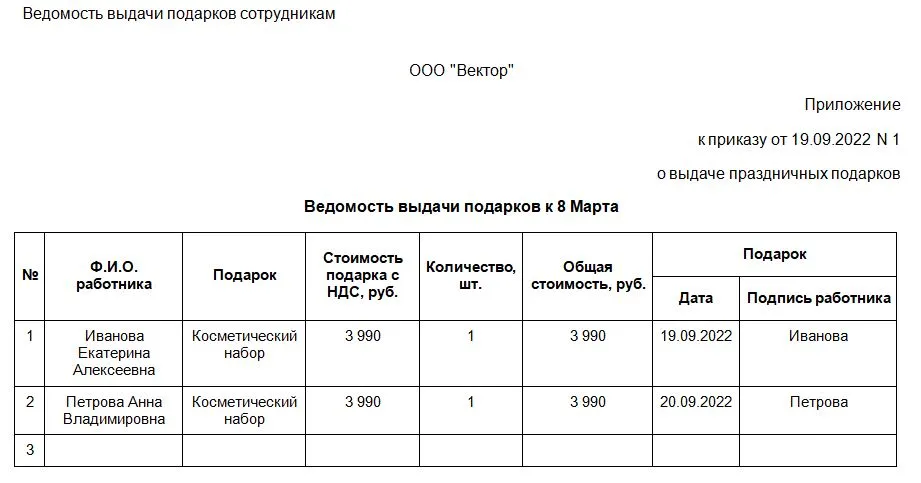

2. Оформить договор дарения в письменной форме независимо от стоимости подарка (ст. 572, 574 ГК), но не ссылаться в нем на трудовые отношения. Чтобы подтвердить факт дарения, дополнительно подготовьте акт приема-передачи или ведомость, в которой распишутся все сотрудники, получившие подарки.

Дарим подарки клиентам: как оформить и учесть

Подарки можно дарить в различных формах, но в последнее время все чаще используют вариант подарочных сертификатов. Удобство подарка в виде сертификата в том, что не всегда известно о предпочтениях и вкусах клиента. Сертификат дает возможность уделить клиенту внимание, а подарок он выберет на свое усмотрение.

По общему правилу для оформления сертификатов следует издать приказ о вручении подарков.

В приказе стоит указать:

- контрагентов, которые будут получать подарки;

- название подарков;

- их стоимость.

Порядок учета будет зависеть от того, на какой системе налогообложения работает компания, в рамках каких целей передается сертификат и кому (юридическому или физическому лицу).

НДС при выдаче подарков следует начислить на их покупную стоимость без НДС. Кроме того необходимо составить счет-фактуру в одном экземпляре — только для себя на все подарки (в строках 6 — 6б поставить прочерки). При этом входным НДС можно уменьшить налог, приняв его к вычету.

Можно ли уменьшить прибыль будет зависеть от цели дарения.

Выдача сертификата клиенту к празднику

Подарить клиенту сертификат в преддверии праздника, это отличная возможность напомнить ему о компании, сохранить и удержать внимание. Это универсальный подарок.

Например, можно в качестве подарка вручить клиенту сертификат в книжный магазин, а он уже самостоятельно сделает выбор в пользу книги, которая его заинтересует.

В этом случае в налоговых расходах стоимость подарков учесть нельзя (ст. 146, 171 НК, письмо Минфина от 18.09.2017 № 03-03-06/1/59819).

Выдача сертификата клиенту в рамках рекламной кампании как победителю

В сфере инфобизнеса специалисты могут проводить различные рекламные мероприятия, выбирать победителей и вручать им призы. Конечная цель таких действий — привлечение аудитории с целью последующей продажи своего инфопродукта.

Затраты на приобретение подарочных сертификатов для победителей рекламного мероприятия можно учесть в налоговых расходах для исчисления налога на прибыль. К расходам принимаются затраты в размере не превышающем 1 % выручки от реализации (пп. 28 п. 1, абз. 5 п. 4 ст. 264 НК).

Стоимость указанных призов должна учитываться как нормируемые расходы на рекламу (письмо Минфина от 10.03.2017 № 03-07-11/13704).

Выдача сертификата клиенту за выполнение объема покупки

Рассмотрим ситуацию на примере фармацевтической организации. Допустим, клиент-покупатель в течение года совершает покупки в компании и делает план по закупкам или превышает его. В этом случае компания вручает ему подарочный сертификат сторонней организации.

Затраты на приобретение такого сертификата можно учесть в составе внереализационных расходов (пп. 19.1 п. 1 ст. 265 НК).

А что делать, если покупатель — физическое лицо?

Если подарок вручается клиенту-физлицу, а его стоимость превышает4 тыс. руб. с НДС, то такой подарок облагается НДФЛ. Если нет возможности удержать НДФЛ, то стоит уведомить об этом ИФНС и самого клиента.

Страховые взносы на подарки начислять не нужно (ст. 211, 420 НК).

Можно ли уменьшить налог УСН?

Если организация работает в рамках системы УСН, то расходы на рекламу принимаются с учетом порядка, предусмотренного для расчета налога на прибыль (абз. 2 п. 2 ст. 346.16 НК). В таком случае расходы на рекламу для расчета налога на прибыль необходимо учесть в размере не более 1 % выручки от реализации. (п. 4 ст. 264 НК).

Подводя итоги скажем, что подарочный сертификат — это универсальный инструмент в бизнес среде для поощрения сотрудников или привлечения внимания клиента. Главное разобраться во всех тонкостях учета расходов, направленных на приобретение таких сертификатов, дабы избежать рисков доначислений и штрафов.

Запишитесь на консультацию для бухгалтера — и мы ответим на все вопросы.

Бесплатная консультация

Обсудим ваши задачи и найдем оптимальные способы их решения.

Начать дискуссию