Не успели бухгалтеры выдохнуть после годовых отчетов, как к ним уже подкрался 1-й квартал. Причем отчитываться придется по новым формам, к которым ФНС выпустила свежие пояснения по контрольным соотношениям — для 6-НДФЛ в Письме от 23.03.21 № БС-4-11/3759@, по РСВ в Письме от 19.02.21 № БС-4-11/2124@. Напоминаем, что срок сдачи отчетов — 30 апреля, а если в отчете будут ошибки, то его могут не принять. Эксперты программы БухСофт рассказали, как будут проверять отчетность.

Что проверят в 6-НДФЛ

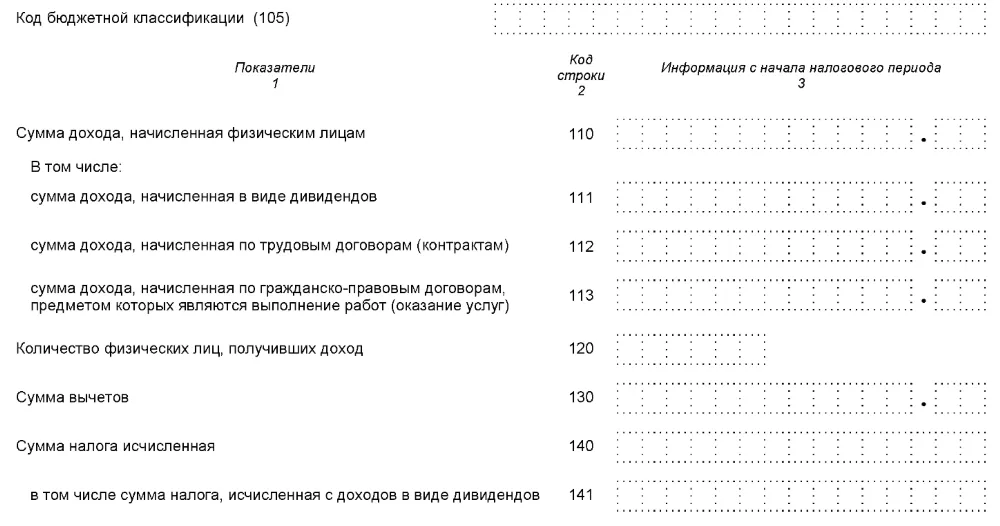

Иногда вычеты у физлица могут превысить его доходы. Это может произойти, например, при получении имущественного вычета у работодателя. Поэтому одно из важных контрольных соотношений — сравнение строк 110 и 130 расчета.

Строка 110 — доходы, строка 130 — вычеты. Если стр. 110 > или = стр. 130, значит соотношение правильное, если стр. 110 < стр. 130 — это ошибка.

В соответствии с НК РФ (п. 3 статьи 210), если вычеты больше доходов, то сумма неиспользованных вычетов «переносится» на следующий период (следующий месяц, в пределах налогового периода — года), а текущая налоговая база признается равной нулю.

Кроме того, сопоставляют также расчет по строкам с общей суммой указанного налога:

Строка 140 (сумма исчисленного налога) = (строка 110 — строка 130) / 100 × ставку налога (строка 100).

При этом допустиме погрешность в расчете:

Количество физлиц, получивших доход (строка 120) x количество строк 021 (срок перечисления налога) x 1 рубль = допустимая погрешность

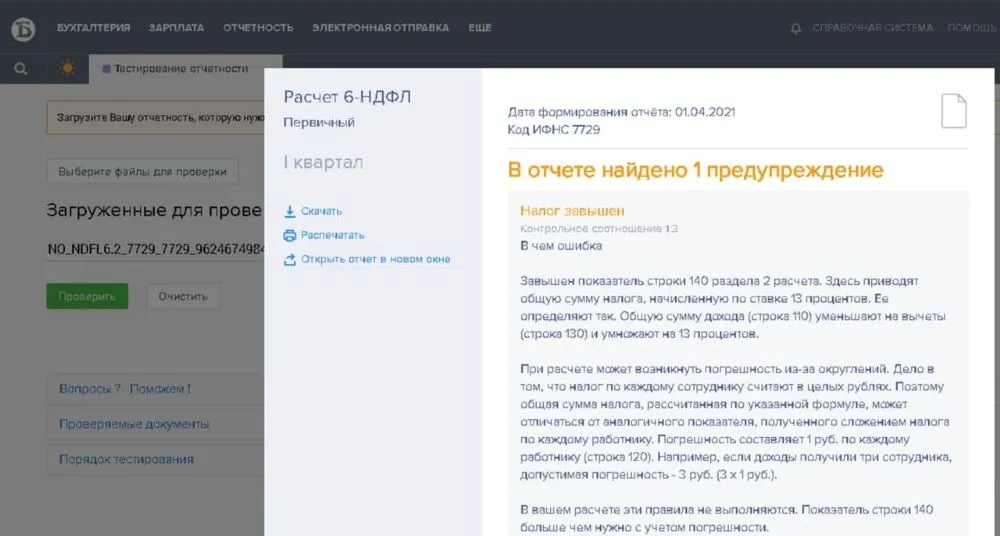

В программе БухСофт расчет 6-НДФЛ проходит проверку по всем контрольным соотношениям, вы получите сообщение, если найдены ошибки и получите подробное объяснение в чем их причина. Если самостоятельно разобраться не получилось — воспользуйтесь поддержкой наших экспертов, они подключаться удаленно и помогут заполнить расчет как полагается.

Вы можете прямо сейчас загрузить 6-НДФЛ в программу БухСофт и проверить на ошибки — это бесплатно даже в демоверсии программы.

А если хотите получить консультацию эксперта по налогам и отчетности — закажите доступ у менеджера.

Пока справки 2-НДФЛ не коснутся отчета за 1 квартал, т.к. они сдаются за год. Но имейте в виду, что в последствии данные основной части расчета и справок также будут сопоставляться. К тому же НФС продолжит по данным справок определять — соблюдает ли организация минимальный уровень зарплаты. Сравнивать среднюю зарплаты по каждому сотруднику будут с установленным МРОТ и среднеотраслевой зарплате в конкретном регионе.

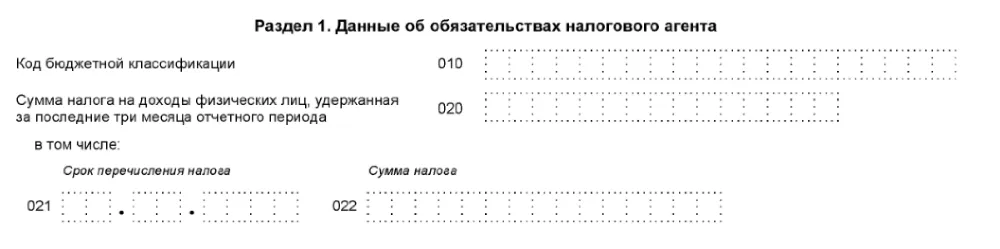

Еще одно контрольное соотношение касается сопоставления данных об уплате налога в карточке расчетов с бюджетом (КРСБ) с расчетом 6-НДФЛ.

Сверят даты уплаты, указанные в расчете (строка 021) и даты в карточке.

Если налог перечислен позже срока, налогового агента ждет штраф.

Обратите внимание! Если вы оплатите сумму долга по НДФЛ и пени за задержку перечисления налога до того, как ФНС обнаружит недоимку и предъявит вам претензию, то штраф не применяется.

Бесплатный вебинар от экспертов БухСофт! Новые контрольные соотношения для зарплатных отчетов. Пройдите регистрацию прямо сейчас на сайте.

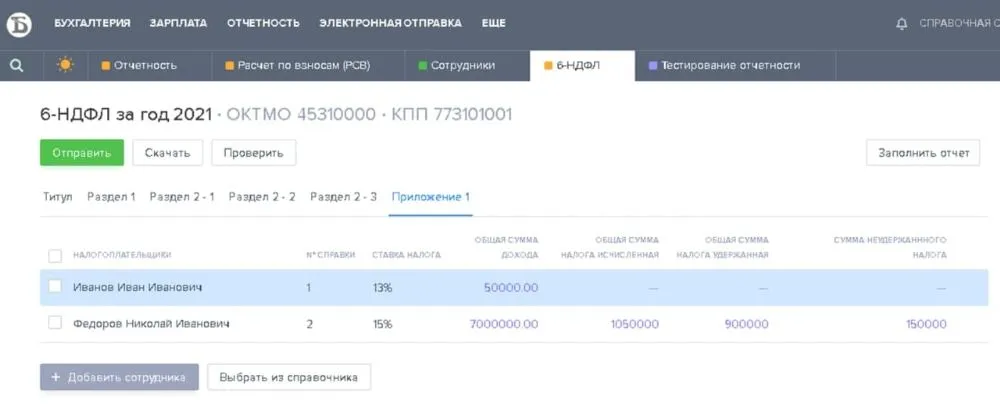

Кроме внутренних сверок, 6-НДФЛ еще сопоставляют с данными РСВ. Теперь в расчете 6-НДФЛ отдельно выделены суммы, начисленных доходов по трудовым и ГПХ договорам, вот их и будут для начала сравнивать с базой в РСВ:

строка 112 расчета 6-НДФЛ (доходы по трудовым договорам) строка 113 (доходы по ГПХ договорам) > = строки 050 Приложения 1 Подраздел 1.1. раздела 1 РСВ (база для начисления страховых взносов).

В БухCофт для удобства пользователя мы сделали возможность работать вот в таким окне с вкладками:

Можно переключаться между РСВ и 6-НДФЛ и при необходимости сравнивать данные (хотя все равно программа проведет межотчетную проверку соотношений самостоятельно).

Самым, наверное, волнующим стало появление нового вида сверки — сопоставление данных о доходах в отчете и данных о выплаченных доходах физлицам с расчетного счета:

Разница между строкой 110 (сумма начисленного дохода) и строкой 140 (сумма исчисленного налога) сравнивается с суммой перечислений.

Т.к. не все организации и ИП перешли на зарплатные проекты или переводят деньги сотрудникам на карты, то непонятно как будет работать эта система. Неужели те, кто платит наличными, будет вынужден регулярно давать пояснения? Ждем первых требований?

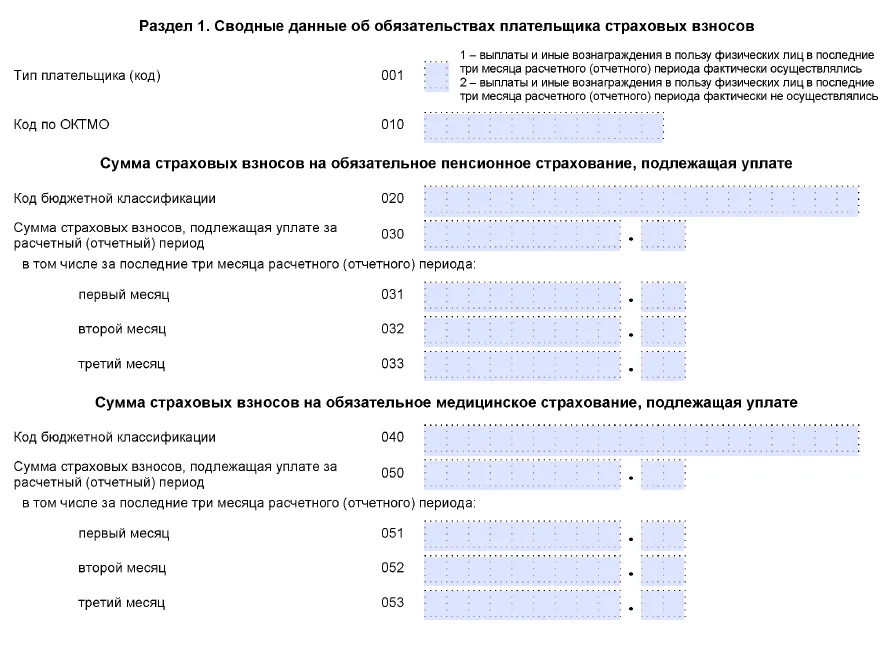

Что проверят в РСВ

Сразу поговорим о связке двух отчетов. Как вы понимаете, при сравнении баз, указанных в РСВ и в расчете 6-НДФЛ могут быть расхождения. Не говорим о дивидендах, т.к. ФНС будет и тут проводить контроль и вычтет из суммы доходов, указанных в 6-НДФЛ (строка 110) сумму дивидендов (строка 111), но вот если базы по трудовыми ГПХ договорам разойдутся, тут и возникнут вопросы.

Разница в базах возникает чаще всего не из-за ошибки. А потому что некоторые выплаты облагаются НДФЛ, но освобождены от взносов.

Например:

- Больничный за счет работодателя за первые 3 дня болезни;

- Подарки сотрудникам в рамках договора дарения на сумму свыше 4000 рублей;

Может быть и обратная ситуация. К примеру, оплата лечения члена семьи сотрудника (при соблюдении определенных условий) не облагается НДФЛ и в то же время подлежит обложению страховыми взносами (в любом случае).

Вы можете заранее проверить соотношение и подготовить пояснения о расхождениях. Практика показывает, что ФНС в подобных случаях всегда присылает требование о представлении пояснений.

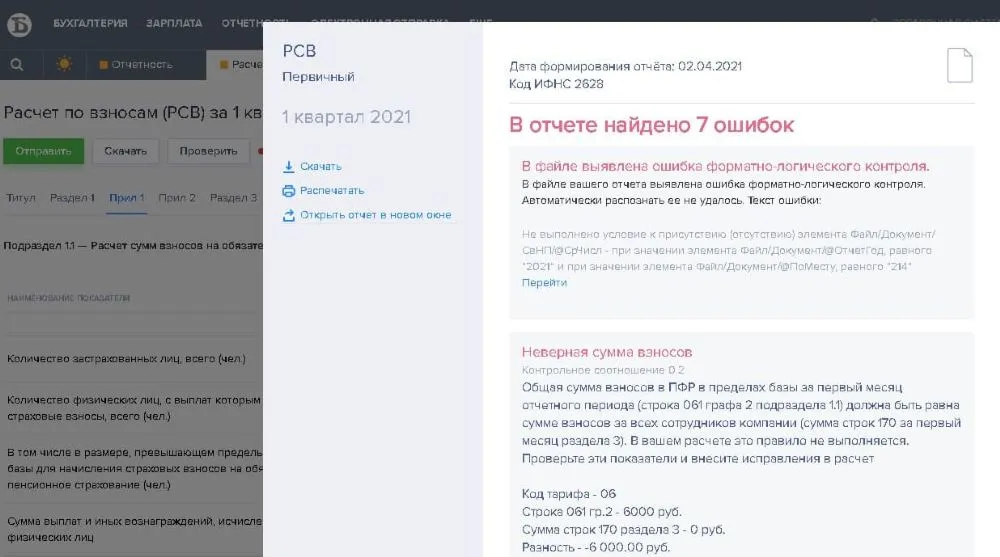

Как и в случае с 6-РСВ программа БухСофт проведет анализ отчета и «прогонит» его по контрольным соотношениям. Вы получите подробный отчет о результатах и зании на ошибки.

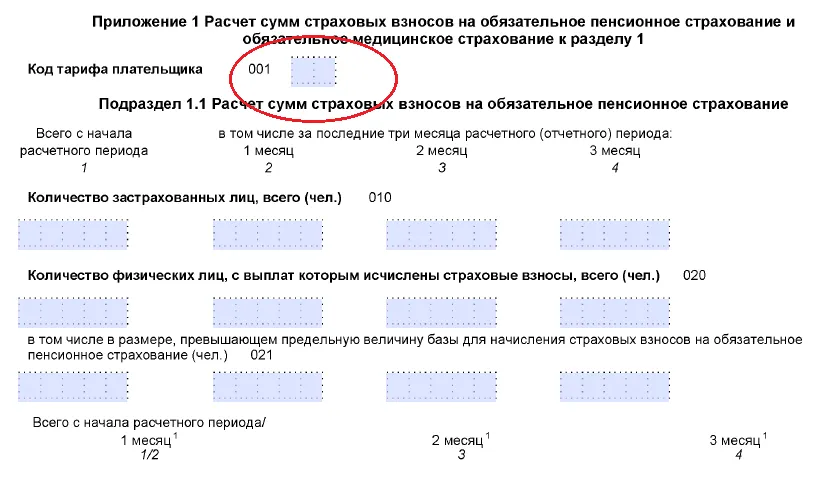

Для малых предприятий в этом году продолжают действовать льготные ставки по взносам, поэтому субъекты МСП будут заполнять расчет по особому порядку.

Бесплатный вебинар от экспертов БухСофт! Новые контрольные соотношения для зарплатных отчетов. Пройдите регистрацию прямо сейчас на сайте.

Напомним, что льготные ставки применяются к части доходов, превышающих МРОТ (12 792 рублей).

- пенсионные взносы — 10%;

- взносы в ФОМС — 5%;

- страховые взносы по временной нетрудоспособности и мтеринству — 0%.

Чтобы указать особый статус необходимо поставить код «20» в поле 001 подраздела 1.1 приложения 1 к разделу 1 (такой же код будет и в Приложении 2).

Ключевой момент — в статусе. Для применения льготы организация или предприниматель должны быть указаны в Едином реестре субъектов малого и среднего предпринимательства. Проверьте — все ли месяцы периода, за который вы заявили льготные ставки, вы числились в реестре? Если например отмечено, что в реестр вы попали 1 марта, то по мнению ФНС и право на льготу возникло только 1 марта.

Аналогично с исключением из реестра. Допустим, ваша выручка превысила в феврале предельные значения и организация уже в начале года перестала относиться к СМП. В этом случае вы теряете право на льготу.

Еще одно контрольное значение, о котором многие почему-то забывают — количество застрахованных лиц в РСВ и СЗВ-М. Что сравнят:

В том же Приложении 1 есть строки 2, 3 и 4, где указывается количество застрахованных в каждом месяце квартала. Эти числа сравнят с количеством лиц, указанных в форме СЗВ-М за январь, февраль и март.

Ошибка может быть с двух сторон — вы можете неверно указать меньшее число работников в РСВ, но отразить всех в СЗВ-М. И наоборот — указать верное значение в РСВ, но забыть включить кого-то в СЗВ-М.

Часто ошибаются с теми, кого нанимали по гражданско-правовым договорам, забывают включить их в СЗВ-М.

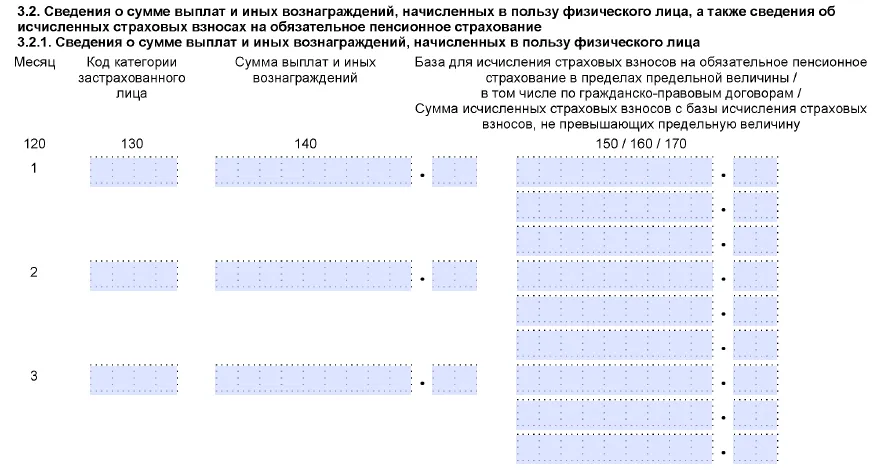

Т.к. к расчету РСВ прикладывается раздел 3 с полной информацией по каждому физлицу, то еще одно контрольное соотношение — это проверка соблюдения предельно допустимого размера взносов.

В 2021 году лимит облагаемой базы составляет 1 465 000 рублей. Исходя из этого предельные взносы за год:

1 465 000 руб. х 22% = 322 300, 00

Что сравнят:

Для каждой строки 170 Раздела 3 РСВ возьмут сумму, указанную в этой строке / Ставку взносов (определяется по коду в строке 130) * 22%. Полученные результаты по каждой строке суммируют и сравнят с суммой 322 300 рублей.

Что будет, если нашлись расхождения

Чаще всего ошибки выявляются уже при проверке отчета перед отправкой в ИФНС. В программе БухСофт вы можете проверить отчетность и внести в нее исправления до передачи в налоговую.

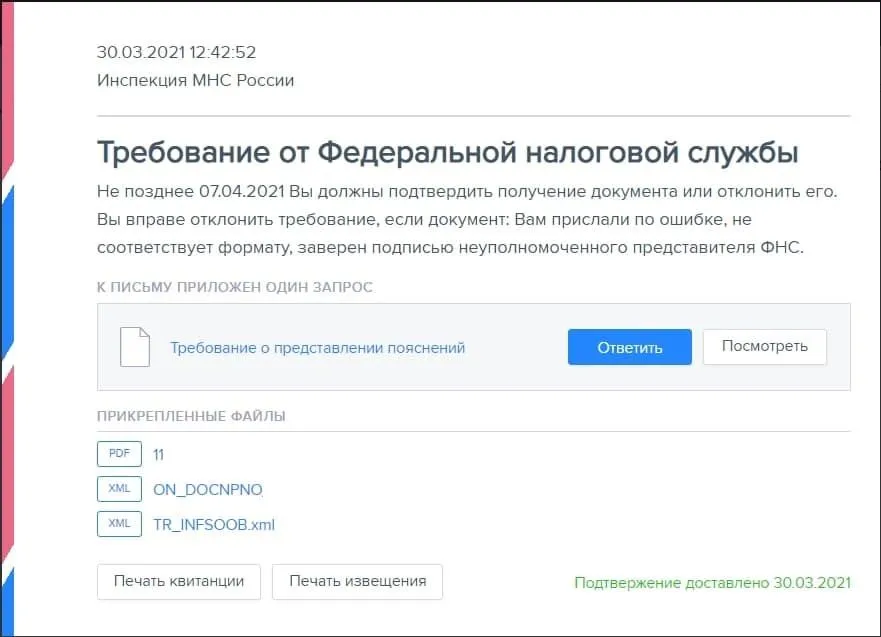

Если все-таки в отправленных отчетах нашлись ошибки или расхождения, которые непонятны инспектору, то вам будет направлено требование о предоставлении пояснений. На ответ — 5 рабочих дней.

О поступлении требования БухСофт также вас известит сообщением. Вы можете подготовить и отправить ответ прямо из программы. Если сомневаетесь в том, как правильно ответить вам опять помогут наши эксперты. Поддержка Бухсофт консультирует не только по бухгалтерским, налоговым и кадровым вопросам, но также дает юридические консультации.

Благодаря тому, что в БухСофт Онлайн можно вести сразу весь учет, в том числе и расчет зарплаты, вы сможете, сформировать и прикрепить к ответу оборотные ведомости, расчетные ведомости, выписки, карточки учета взносов и НДФЛ и другие документы в подтверждении правильности расчетов.

Удобный учет для бухгалтера

Все, что нужно бизнесу - бухгалтерия, кадры, зарплата, сдача отчетности, ЭДО и экспертная поддержка

Хотите попробовать?

Комментарии

7То есть из-за подотчетов теперь каждый квартал придется еще и на эти требования отвечать.

Вот мне как-то в голову не пришло... но теоретически да, могут тупо суммировать выплаты и потом просить пояснения. Хотя пока вообще не понятно как это будет проверяться, это же капец информации, ладно мелкая организация там 10 человек, например. А завод 400 рабочих? А сеть какая-то, где вообще тысячи

А чего тут сложного? У них же программа всесильная )) Они же не ручками будут это все складывать

Это да, но я про саму схему - банк будет ежемесячно/ежеквартально отгружать им данные по умолчанию? Они его опять куда то буду грузить, это же им опять надо наращивать мощности, потому что объемы колоссальные будут. И путаницы будет я уверена вагон. Сейчас кааак сдадим 1 квартал и увидим?

При камеральных проверках запросы из налоговой идут в банк автоматом. Уже давно

Все-таки хорошо что такие умные программы бывают и проверяют контрольные соотношения, логику отчета. А вообще мысль пришла, раз хотят сделать единый налоговый платеж, почему бы не сделать единую декларацию, все равно все числа стыкуют

Беда в том, что эти контрольные соотношения пишут не очень умные люди, плохо знающие законы и не дружащие с логикой.