Так как бизнесмены стали использовать «обнальные» организации реже, а налоги собирать надо, налоговики в последние несколько лет плотно переключились на так называемое дробление бизнеса. Упрощенно дробление бизнеса можно разделить на два вида:

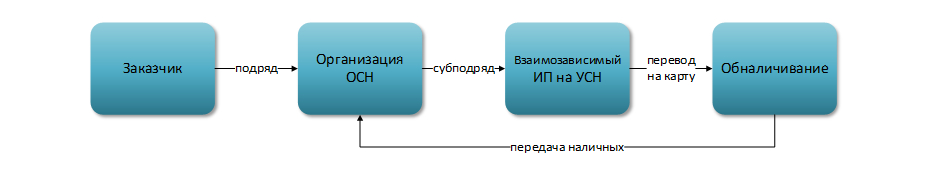

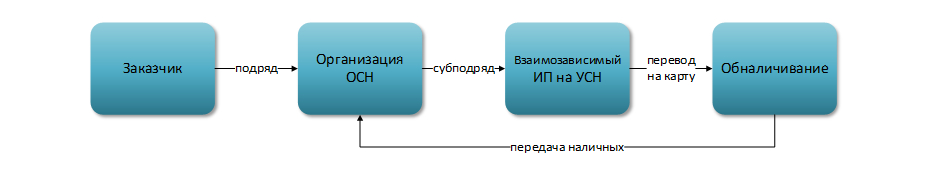

- первый - создание группы компаний, в которой есть организации или ИП как на общей (далее – ОСН) так и упрощенной системе налогообложения (далее – УСН). В этом случае налоговики видят необоснованную налоговую выгоду в виде перераспределения части прибыли на «упрощенцев», что приводит к уменьшению налога на прибыль в целом в группе компаний, благодаря разности ставок налога: на упрощенной системе – 6 или 15%, на общей – 20%. К тому же чаще всего ИП на упрощенной системе налогообложения используются для обналичивания денег, визуально это выглядит так:

- второе - создание несколько организаций или ИП на упрощенной системе, маскирующие единый бизнес, который по выручке (150 млн. рублей в год) или количеству сотрудников (более 100), или площади торгового зала (150 кв. м. для ЕНВД) не соответствует требованиям УСН – в этом случае выручку всех организаций и ИП группы компаний объединяют и доначисляют НДС и налог на прибыль по ставке общей системы налогообложения (20%, вместо 6 или 15% на упрощенной):

Может сложиться впечатление, что дробление бизнеса и создание группы компаний – это проблема крупного бизнеса, но это не так, например, если у вас есть организация на ОСН и взаимозависимый ИП на упрощенной системе – вы уже в зоне риска, а уже если этот ИП один из соучредителей или генеральный директор, или бывший работник – потенциальные претензии со стороны налоговиков обеспечены.

Эти и другие темы подробно рассмотрим на нашем семинаре 27-28 февраля 2019 года на семинар «Реальная оптимизация налогов» в Санкт-Петербурге (с онлайн-трансляцией). Приходите будет интересно.

В этой статье мы расскажем о двух очень похожих и одновременно очень разных делах по дроблению кондитерских и хлебобулочных производств.

Налогоплательщик из Волгограда сделал все возможное для того, чтобы налоговики обратили на него внимание, но при этом эффективно оптимизировал налоги и защитил свой бизнес от доначислений (ФНС планировал взыскать с него больше 18 млн. рублей и это среднее значение по стране, Постановление АС Поволжского округа от 11.09.2018 по делу А12-33034/2017):

Выездную налоговую проверку назначили в отношении ООО «Каскад». Основных претензий у налоговиков было три:

1. Двое учредителей ООО «Каскад» (ИП Шабанова и ИП Захматова) передали организации в аренду оборудование по завышенной стоимости: стоимость аренды превышала стоимость самого оборудования. К тому же налоговики усомнились в том, а нужно ли вообще было это оборудование организации, а уж если нужно – почему не купили, а арендовали?

Сразу отметим, так делать можно: учредители могут сдавать в аренду своей организации любое имущество, которое в дальнейшем ей используется и естественно получать за это деньги. При этом, если учредители имеют статус ИП и применяют упрощенную систему налогообложения с базой доходы, получается налоговая экономия: организация выплаты за аренду признает расходом и уменьшает свой налог на прибыль (20%), а для ИП арендные платежи становятся доходом, но облагаются они по ставке 6%. Так на 14% снижается налог на прибыль в группе компаний, а ИП получает легальный доход, который может и обналичить (с ограничениями).

Но в этой схеме есть два слабых места: во-первых, переданное в аренду имущество должно реально использоваться организацией (например, не получится сдать в аренду грузовую машину интернет-магазину, который сам ничего не перевозит), а во-вторых, налоговики пытаются поставить вопрос об адекватности цены аренды (например, учредитель сдает в аренду организации офис, за 5000 р. за 1 м. кв., при том, что рыночная стоимость – 1000 р.)

Вот и в данном деле налоговики поставили эти вопросы, но налогоплательщик к ним был готов, поскольку у него была заготовлена деловая цель, отличная от налоговой экономии:

- оборудование арендовалось под конкретный контракт с сетью «Магнит», а так как контракт срочный (1 год) и может не быть продлен, покупка оборудования не целесообразна;

- у организации не хватает своих оборотных средств, учредители итак давали займы организации, которые не возвращены;

- если бы организация купила свое оборудование, то пришлось бы демонтировать арендованное, в это время работа бы не велась и контракт с «Магнитом» был бы сорван.

2. Налоговикам не понравился договор переработки давальческого сырья с ИП Шиндяпин, который является одним из учредителей организации.

Немного о сути договора и налоговой экономии, которую он дает: организация на ОСН (давалец) закупает сырье (с НДС) и передает его организации или ИП на УСН (производство). Данная передача не приводит ни к каким последствиям как у передающей, так и получающей сторон (право собственности не переходит). Производство перерабатывает сырье и возвращает готовую продукцию давальцу обратно, так же без налогов. За свою работу производство получает вознаграждение.

В чем выгода схемы? Давалец несет затраты на сырье с НДС (уменьшая его к уплате), ставит себе в расходы услуги по переработке сырья (-20% к налогу на прибыль), а производство на УСН облагает вознаграждение по ставке 6%. Таким образом, экономия налога на прибыль в группе компаний – 14%.

Схема старая, налоговики ее знают, к тому же в данном случае ООО «Каскад» не только передал ИП-учредителю сырье на переработку, но еще и сами станки, а вся переработка осуществлялась в адресе давальца и это не хорошо. Но, у налогоплательщика были аргументы:

- переданное оборудование передано ИП Шиндяпин для производства кондитерской продукции с большой долей ручного труда и сезонным спросом (это подтвердили документами и наглядными графиками). Если бы организации сама выпускала эту продукцию, ей бы пришлось нанимать и увольнять сотрудников сезонно, ориентируясь на спрос, а значит пришлось бы выплачивать выходные пособия, да и качество продукции могло упасть (в подтверждение предоставили оценку рентабельности);

- цеха хоть и в одном адресе, но обособленны;

- сотрудники ИП Шиндяпин на допросах указали, что работают именно у него, а не у организации (от себя отметим, что заставить линейных сотрудников выучить легенду и говорить неправду практически не возможно, их показания становятся только тогда на пользу налогоплательщику, когда работники говорят правду и эта правда выгодна собственнику бизнеса. Если это так – структура бизнеса выстроена верно.). К тому только часть сотрудников ИП ранее работало в ООО «Каскад»;

- все первичные бухгалтерские документы по договору в наличии и составлены верно;

- доля ИП Шиндяпина в ООО «Каскад» (5%), не делает его взаимозависимым с организацией.

3. Не могли не привлечь к себе внимание налоговиков и взаимоотношения с ИП Тесленко, которая ранее работала в ООО «Каскад» на алогичной должности по трудовому договору.

Отметим, что перевод бывших сотрудников в ИП – всегда слабое место налоговой оптимизации. Налоговики, стремясь снять расходы организации по договорам с ИП доказывают, что:

- функционал ИП не изменился по сравнению с должностными обязанностями по трудовому договору;

- организация – единственный плательщик для ИП, а значит ИП полностью финансово подконтролен организации и зависим от нее;

- в ИП бывших сотрудников перевели добровольно-принудительно (на допросах такие «ненастоящие» ИП сообщают об этом сразу).

Вот и в этом случае, налоговики усомнились в обоснованности расходов по договору контроля услуг качества с бывшим сотрудником, а теперь ИП. Напомним, что налоговая выгода аналогична предыдущим примерам, плюс экономия на зарплатных налогах: вместо 43% (13% - НДФЛ и 30% - отчисления в фонды), всего 6% для ИП на УСН с базой доходы.

Эти и другие темы подробно рассмотрим на нашем семинаре 27-28 февраля 2019 года на семинар «Реальная оптимизация налогов» в Санкт-Петербурге (с онлайн-трансляцией). Приходите будет интересно.

Но и здесь у ООО «Каскад» были свои аргументы:

- функционал ИП расширился по сравнению с тем, который был у нее, когда она была сотрудником организации;

- после заключения договора, уровень отбракованной продукции снизился в 13 раз, то есть качество продукции выросло (отметим, что остается только догадываться было это следствием и правда повышения контроля, или изменением технологии производства, порядка учета брака, снижения требований покупателей и т.д.);

- ИП осуществляла независимый контроль, ее вознаграждение не зависело от ее выводов, что позволяло ей беспристрастно контролировать качество продукции.

- опыт и авторитет ИП предопределил выбор именно ее в качестве контролера и консультанта, а то, что у нее не было других контрагентов – следствие полной сосредоточенности на работе по договору.

Плюс, ИП Тесленко дала правильные показания: ИП стала по своей инициативе, условия договора и свои обязанности по нему знает и т.д.

Так 18 млн. рублей налоговой недоимки были успешно отбиты. Легко ли? Отнюдь: во-первых, проверка 2017 года затрагивала период 2013-2015 годов (налоговые проверки очень инертны, действия бизнеса сегодня могут аукнуться и через три года), во-вторых, только досудебное обжалование длилось 4 месяца, еще почти год – суды. Причем спор прошел в трех судебных инстанциях, налоговики даже проигрывая не сдавались. Положительный исход дела был определен структурой бизнеса и наличием деловой цели его дробления. На каждое обвинение налоговиков были подготовлены взвешенные и продуманные ответы, с которыми согласились три суда.

Можно было бы обойтись без дробления? Можно, но налоговая нагрузка была бы значительно выше, а учредители бизнеса не получали бы от него денег или вынуждены были бы использовать обнальные организации, по взаимоотношениям с которыми уже точно бы проиграли суд, получив многомиллионные доначисления и перспективу возбуждения уголовного дела.

А вот на родине Деда Мороза, Великом Устюге, история повернулась иначе (Постановление 14 арбитражного апелляционного суда от 16.01.2019 по делу А13-13943/2015):

Для того, чтобы не слететь с упрощенки, ООО «Устюгхлеб» привлек четырех предпринимателей-работников. Сразу отметим, что выездная проверка была за 2011-2012 годы, а два ИП были зарегистрированы в 2004-2005 годы, третий в 2008 и только ИП Мигальникова в 2011 году, т.е. ИП выбирались надежные – даже на момент допросов они продолжали работать в ООО «Устюгхлеб». Допросы «ипэшники» тоже прошли с честью и давали показания в пользу налогоплательщика. Но на этом весь позитив для проверяемого закончился.

Во-первых, были предоставлены трудовые договоры сотрудников-ИП, по которым они работали полный рабочий день. Это указывало на то, что им было некогда заниматься предпринимательской деятельностью. ИП пришлось давать показания, что они отправляли платежки в банк в обеденный перерыв и тогда же искали контрагентов. Для чего налогоплательщик держал ИП в штате остается загадкой. Возможно для получения ими в дальнейшем пенсии.

Во-вторых, допросили работников отделения банка, в котором обслуживалась и организация и ИП, которые сообщили, что идентифицировали их как единый бизнес, с одним абонентским ящиком и телефоном.

В-третьих, к допросам были не готовы сотрудники ИП, которые как это в большинстве случаев и бывает, были максимально перемешаны у работодателей и не идентифицировали их, считая, что работают на одном хлеб-заводе.

Налоговики пошли копать дальше и дошли до «четвертой» власти – СМИ, в которых директор активно рассказывал об успехах завода, как самостоятельного и единственного производителя, у которого есть 30 своих торговых точек (которые в это же время по договорам были «сданы» ИП). Интересно, что в СМИ упоминались и некоторые ИП-сотрудники, но именно в качестве сотрудников-передовиков, а не предпринимателей (что может объясняться названием СМИ «Газета Советская мысль», но суд юмор не оценил).

Далее при доказывании дробления все стандартно:

- взаимозависимость ИП и ООО;

- осуществление обществом и предпринимателями одного вида деятельности;

- нахождение общества и двух предпринимателей по одному адресу, взаимодействие друг с другом, с одними и теми же покупателями и поставщиками;

- единый первоначальный кадровый состав;

- фактическое обеспечение созданных предпринимателей материальными и техническими ресурсами обществом;

- организация обществом процесса обслуживания клиентов и снабжения товарами производств предпринимателей;

- руководство деятельностью предпринимателей директором общества;

- осуществление обществом приема (увольнения) на работу, хранения и оформления трудовых книжек, приема, регистрации и отправления документации предпринимателей;

- осуществление бухгалтером общества расчетов по зарплате, списаний горюче-смазочных материалов по предпринимателям и так далее.

В общем – стандартный набор последствий формального дробления с использованием подконтрольных ИП. Можно ли было структурировать бизнес иначе? Да, разделение производства и продаж имеет деловую цель, инструментами оптимизации налога на прибыль могла быть и давальческая схема, и простое товарищество, и использование интеллектуальной собственности и др. Не следовало использовать и действующих сотрудников в качестве ИП. Одному субъекту предпринимательской деятельности возможно пришлось бы применять общую систему налогообложения, что снизило бы маржинальность, но повысило безопасность группы компаний.

Для этого собственник бизнеса должен знать об оптимизации налогов и безопасности активов не меньше чем о производстве, маркетинге и продажах. Такова реальность 2019 года.

Эти и другие темы подробно рассмотрим на нашем семинаре 27-28 февраля 2019 года на семинар «Реальная оптимизация налогов» в Санкт-Петербурге (с онлайн-трансляцией). Приходите будет интересно.

Начать дискуссию