Приняли решение отказаться от незаконных способов налоговой оптимизации и ищете способы обезопасить бизнес? Для компенсации снижения маржинальной, требуется изменения существующей структуры бизнеса, что в свою очередь ставит перед бенефициарами новые задачи:

- Оптимизация налогов должна быть с одной стороны законной и безопасной, с другой – эффективной. Но грань оптимизации налогов и получения необоснованной налоговой выгоды очень тонкая – необходимо найти правильный баланс.

- Структурирование бизнеса не должно привести к рискам обвинения в дроблении, но сейчас любая организация или ИП на упрощенке в группе компаний – уже потенциальный риск. При этом придумываемые консультантами 80-150 типовых «правил дробления» - несуразная чушь, которая не учитывает реальные бизнес-процессы в группе компаний, а ведь именно они и разделяют незаконное дробление от структурирования, имеющего деловую цель (и хорошие судебные перспективы).

- Вновь созданная структура бизнеса должна быть управляема как с юридической точки зрения, так и с фактической. Между тем, в ходе реструктуризации и для избежания признаков взаимозависимости, бенефициарам возможно придется использовать прикрытые способы владения, без отражения в ЕГРЮЛ. Также может измениться баланс сил между соучредителями, появятся или усилятся топ-менеджеры, а вместе с ними увеличатся и риски корпоративных конфликтов.

- В ходе реструктуризации должны быть максимально защищены активы бизнеса и собственников, для этого потребуется их обособление в безопасных юрисдикциях, правильных организационно-правовых формах и договорных конструкциях. Но передача активов может сопровождаться негативными налоговыми последствиями, которые также необходимо избежать.

- Новая структура должна обеспечивать и безналоговое перемещение имущества (включая денежные средства) между организациями и ИП, входящим в группу компаний, что может потребовать раскрытия взаимозависимости, а это не всегда допустимо.

- Изменяемая структура бизнеса должна быть масштабируемой и способной решать поставленные бенефициарами задачи и при росте оборотов, без необходимости создания все новых и новых юридических лиц и ИП.

- И наконец (но не в последнюю очередь!), собственник бизнеса должен получить подтвержденный доход, способом цена которого не будет «золотой».

Как мы видим задач много (не считая дополнительных в виде обеспечения наследования бизнеса, вовлечения в бизнес детей, создания механизма разрешения семейных конфликтов, для предотвращения негативных последствий для бизнеса и т.д.), возникает вопрос: как решить не только каждую их них в отдельности, но и все задачи в совокупности, при этом чтобы решение одной задачи не вступало в противоречие с решением другой?

25 - 26 сентября на бизнес-интенсиве «Бизнес в эпоху перемен. Корпоративная безопасность и налоговая оптимизация» мы дадим решения как законно оптимизировать налоги, выстроить безопасную и эффективную группу компаний без обвинений в дроблении и найти драйвер для роста прибыли бизнеса. До 26 июля на очное участие действует скидка 50%!

Из физики известно, что любое тело стремиться к покою, а значит бенефициарам хочется найти простые, дешевые и эффективные решения. В этот момент как нельзя кстати приходятся рекламные посылы о наличии последних законных способах оптимизации НДС, залихватских способов добычи налички, производственных кооперативах, прямых и обратных агентских схемах, ИП-управляющих и других типовых способах оптимизации налогов, которые можно внедрить на раз-два и получить налоговую экономию уже завтра.

Нам тревожно наблюдать за тем, как предприниматели в это не только начинают верить, но и пытаются внедрить, ломая реальные бизнес-процессы и создавая бизнес вокург неверной цели - налоговой оптимизации.

Именно поэтому мы решили рассказать о том, как работаем мы и показать это на конкретном кейсе, который хотя и является собирательным, но состоит из реальных задач, которые стоят перед собственниками бизнеса и наших решений, которые помогают эти задачи решить.

Так как нет ни одного одинакового бизнеса и ни одного одинакового бенефициара, типовых решений нашего собирательного кейса также нет, поэтому мы покажем вариативность решения поставленных задач в зависимости от переменных.

Для того, чтобы как сам кейс так и его решения не показались через-чур сложными для восприятия, мы покажем его сначала через общую картинку, а решения и их варианты через маленькие и простые схемы, а затем сведем итоговый результат опять в общую схему.

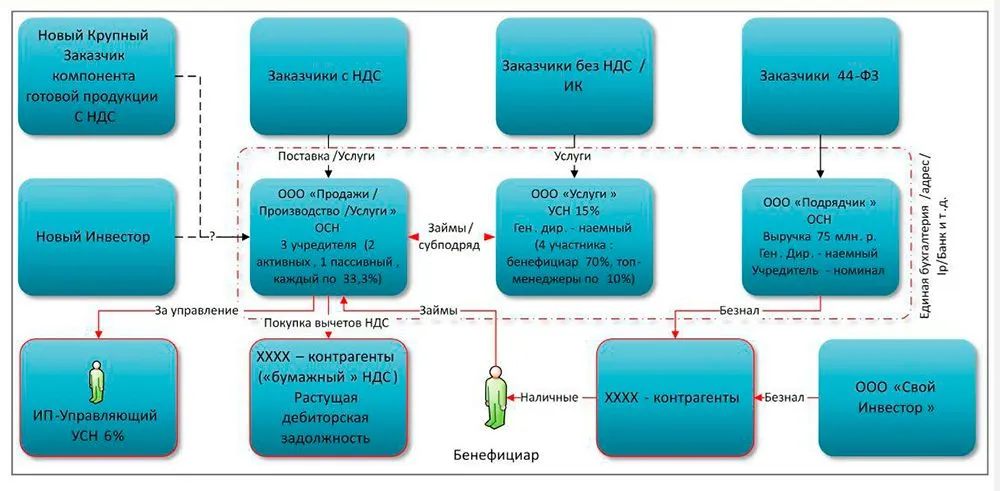

Итак, группа компаний визуально выглядит следующим образом:

Вид деятельности – производство, продажа и оказание услуг. Группа компаний состоит из 4 организаций и одного ИП: ООО «Продажи/производство/услуги» на общей системе налогообложения (центральная организация), ООО «Услуги» на УСН с базой доходы минус расходы (в субъекте со ставкой 15%), ООО «Подрядчик» ОСН, а также ООО «Свой Инвестор», который хотя и подконтролен бенефициарам, но формально не входит в группу компаний.

Организации, входящие в группу компаний используют спорных контрагентов как для обналичивания, так и для покупки вычетов по «бумажному» НДС. Разделение НДС-ных и без НДС-ных потоков на разные юридические лица, осуществляется одними и теми же менеджерами по продажам, что нетрудно проверить, позвонив по единому номеру, указанному на сайте организаций. У организаций единая бухгалтерия, кадровая служба, ip-адреса, фактически один адрес офиса (разные помещения в одном бизнес-центре) и т.д. Таким образом, структура группы компаний имеет признаки дробления.

Рефинансирование осуществляется как встречными займами между организациями, входящими в группу компаний, так и займами учредителя, который вносит на счет ООО «Продажи/производство/услуги» наличные денежные средства, предварительно обналиченные через ООО «Свой Инвестор» с помощью спорных контрагентов.

Также обналичивание происходит через ИП-управляющего ООО «Продажи/производство/услуги», размер вознаграждения которого в 25 раз превышает зарплату предыдущего генерального директора организации.

Обналиченные денежные средства требуются как на «благодарности» заказчикам, так и на выплату заработной платы (30% - кэш), а также в качестве вознаграждения учредителям.

ООО «Подрядчик» работает по 44-ФЗ, его выручка стабильно не превышает 100 млн. рублей в год.

Основные активы находятся как у ООО «Подрядчик», так и у ООО «Продажи/производство/услуги» и постоянно растут за счет выкупа оборудования и транспорта у лизинговых компаний.

У группы компаний появился потенциальный крупный покупатель на один из производимых компонентов, а также сторонний инвестор, готовый профинансировать рост производственных мощностей для выполнения этого контракта. Инвестор хочет получить контроль над группой компаний, а также гарантии возврата инвестиций, при этом не хочет афишировать свое участие, в свою очередь бенефициарные владельцы опасаются утратить контроль над бизнесом, после входа в него инвестора.

Сам бизнес является компаньонским, у ООО «Продажи/производство/услуги» 3 учредителя: два активных, один пассивный, не участвующий в бизнесе, но требующий регулярных выплат независимо от финансового состояния организации. В ООО «Услуги» 4 участника: бенефициар владеет 70% долей, 30% долей у наемных топ-менеджеров (по 10% у каждого). В ООО «Подрядчик» наемный генеральный директор и учредитель, который фактически является номиналом (не является бенефициарным владельцем).

Повода к реструктуризации два: планируемый вход в бизнес внешнего инвестора и приглашение на комиссии по мобилизации налоговой базы, а также несколько проверок БЭП, которые хотя и были решены неформальным способом, но не гарантируют отсутствие возможности рецидива.

Семь задач, поставленных собственником, приведены в начале кейса.

А теперь варианты решения.

Прежде всего, при структурировании, необходимо избавиться от использования спорных контрагентов, поскольку именно этот способ незаконной налоговой оптимизации выявляется АСК НДС-2 и имеет высокую степень инерции – даже если требование не пришло сейчас или не дернули на комиссию, это вовсе не означает, что проблема не возникнет через два года.

Здесь сразу необходимо отметить, что законных способов оптимизации НДС нет, просто потому, что это косвенный налог, выстраивание собственных длинных цепочек для манипулирования положениями ст. 54.1 НК РФ (главное, чтобы контрагент в первом звене был «хорошим», а дальше – неважно) – дорогостоящий и рискованный способ, приводящий к необходимости создания искусственных юридических лиц, необходимости их контроля, создания мнимых договорных конструкций, обучения сотрудников давать «правильные» показания и т.д.

Поэтому проблему НДС необходимо решить иными способами: ООО «Подрядчик» применяет ОСН, при этом работает по 44-ФЗ, т.е. НДС заказчику не нужен. Выручка не превышает 150 млн. рублей и в обозримом будущем эта ситуация не измениться. Стоимость основных средств менее 150 млн. рублей, иные требования НК РФ об обязательном применении ОСН также отсутствуют. Поэтому ООО «Подрядчик» целесообразно перейти с нового года на УСН, при этом сменить юридический адрес на низконалоговый субъект, например, Санкт-Петербург или Екатеринбург, в которых ставка УСН с базой доходы минус расходы – 7%, а не 15%.

Юридический адрес должен быть реальным, также требуется проработка деловой цели переезда (которому налоговики могут сопротивляться, борясь с миграцией). По фактическому адресу осуществления деятельности, можно открыть обособленное подразделение, льготная ставка по УСН от этого не измениться.

В данном случае деловой целью может быть смена учредителя с номинала на реального бенефициара, центр жизненных интересов которого может сместиться в другой субъект (квартиру для этого покупать не обязательно).

Так мы получим решение проблемы с НДС и оптимизацию налога на прибыль с 20 до 7%, без создания искусственных расходов. Оптимизированные денежные средства пойдут на обеление заработной платы с 70 до 100%. При необходимости (и возможности) ООО «Подрядчик» станет источником выплаты дивидендов, стоимость которых может составить 14% (13% НДФЛ и 1% - минимальный налог УСН):

Рефинансирование ООО «Продажи/производство/услуги» осуществляется бенефициаром через обналичивание денежных средств ООО «Свой Инвестор». Для этого используются спорные контрагенты, от которых необходимо избавиться. Для этого можно создать способы безналогового рефинансирования, например - вклад в имущество (пп.3.7. п. 1 ст.251 НК РФ). Обратное безналоговое рефинансирование возможно как с помощью выплаты дивидендов (при условии доли в ООО «Продажи/производство/услуги» более 50% и срока владения 356 дней), так и с помощью пп.11.1 п. 1 ст. 251 НК РФ: не облагается налогом на прибыль денежные средства, полученные организацией безвозмездно в пределах вклада в имущество, сделанного ранее также деньгами.

С этим согласен даже Минфин: операция, доход от которой не учитывается для целей налогообложения прибыли организаций на основании пп. 11.1 п. 1 ст. 251 НК РФ, является обратной к операции получения денежных средств в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством РФ, доход от которой не учитывается для целей налогообложения прибыли организации в силу пп. 3.7 п. 1 ст. 251 НК РФ (Письмо Минфина от 14.02.2019 N 03-03-06/1/9345). Таким образом, рефинансирование может выглядеть следующим образом:

Альтернативные варианты безналогового рефинансирования в данном случае: займы, вклад в имущество на основании пп.11 п.1 ст.251 НК РФ, простое товарищество, инвестиционное товарищество и т.д.

Разделение НДС-ных и без НДС-ных потоков бенефициары намерены сохранить, но при этом существуют явные признаки дробления бизнеса (в том числе указанные в Письме ФНС РФ от 11 августа 2017 г. N СА-4-7/15895@).

«Бизнес в эпоху перемен. Корпоративная безопасность и налоговая оптимизация» - бизнес-интенсив, на котором мы на реальных кейсах из практики нашей компании разберем вопросы налоговой оптимизации, реструктуризации и безопасности бизнеса. Скидка 50% действует до 26 июля. Торопитесь!

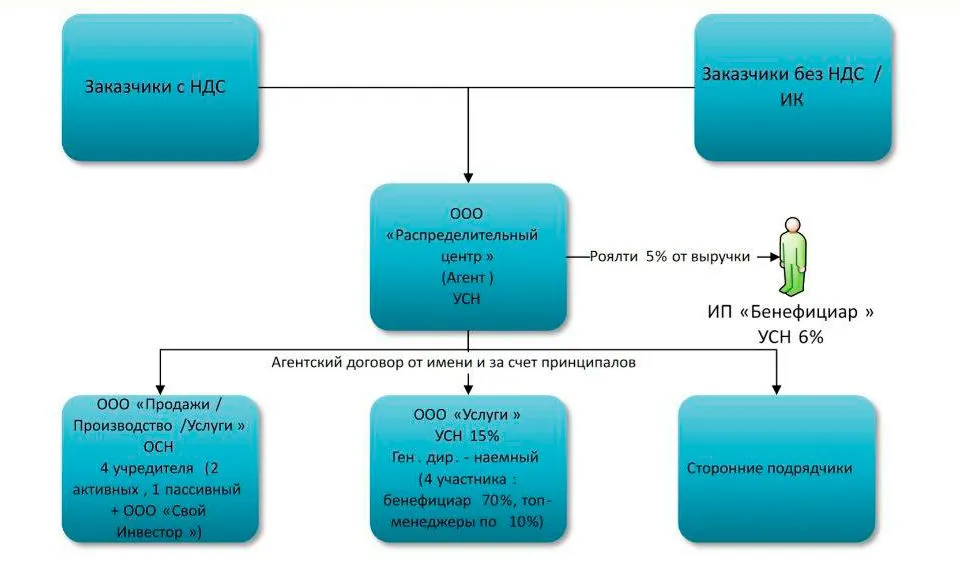

Один из вариантов решения – создание единого распределительного центра:

Все заказчики (с НДС и без НДС) обращаются в ООО «Распределительный центр», именно ему принадлежит сайт, в нем работают продажники. Действуя на основании агентского договора (агент действует от имени и за счет принципалов), заказчики заключают договоры с исполнителями напрямую, агент только дает «лиды» и сопровождает исполнение договора, получая агентское вознаграждение. Заказчики с НДС получают счета-фактуры, заказчики, которым НДС не нужен, получают исполнителя без НДС и более низкую цену.

Как и во всех иных вариантах, все организации должны быть реальными самостоятельными субъектами.

Бенефициар может получать доход от использования товарного знака по лицензионному договору с ООО «Распределительный центр», размер роялти лучше установит с помощью оценщика. В среднем он может составлять до 9% от оборота, значит если агентское вознаграждение организации будет составлять 120 млн. рублей в год, роялти ИП «Бенефициар» может быть в размере 6-9 млн рублей в год (за один товарный знак).

Даже если ИП и ООО «Распределительный центр» окажутся взаимозависимыми (ст. 105.1 НК РФ), это не будет означать получение ими необоснованной налоговой выгоды (об этом мы неоднократно писали в своих статьях, приводя судебную практику последних двух лет).

От ИП-управляющего ООО «Продажи/производство/услуги» безопаснее отказаться, с учетом явной несоразмерности его вознаграждения зарплате предыдущего генерального директора, несмотря на удобство и простоту обналичивания через него денежных средств. Это вовсе не означает, что ИП-управляющий – не работающая схема, но ее использование требует вдумчивого подхода и оценки рисков.

Выпадающие расходы можно заменить безопасными расходами на использование объектов интеллектуальной собственности.

Внутрикорпоративные риски в ООО «Продажи/производство/услуги» и ООО «Услуги» можно разрешить корпоративным договором (ст. 67.2 ГК РФ), который позволяет участникам хозяйственного общества или некоторым из них заключить между собой корпоративный договор об осуществлении своих корпоративных прав (договор об осуществлении прав участников общества с ограниченной ответственностью), в соответствии с которым они обязуются осуществлять эти права определенным образом или воздерживаться (отказаться) от их осуществления, в том числе голосовать определенным образом на общем собрании участников общества, согласованно осуществлять иные действия по управлению обществом, приобретать или отчуждать доли в его уставном капитале (акции) по определенной цене или при наступлении определенных обстоятельств либо воздерживаться от отчуждения долей (акций) до наступления определенных обстоятельств.

Например, пассивный участник может получит фиксированный размер ежемесячных выплат («пенсия») взамен отказа от получения дивидендов и принятия решений отличных от решений бенефициара. Топ-менеджеры ООО «Услуги» могут быть участниками общества только до момента их увольнения по любому из оснований и т.д.

Альтернативой корпоративному договору может быть опцион, подлежащий обязательному нотариальному удостоверению. При этом юридически чаще всего корпоративный конфликт возникает из-за недоработок Устава. Так и в этом случае, Устав ООО «Продажи/производство/услуги» и ООО «Услуги» содержит положение о том, что все решения на общем собрании принимаются единогласно. Это означает, что даже если миноритарный участник выскажется против назначения нового генерального директора или выплаты дивидендов, осуществить эти действия будет не возможно. А если директор совпадает с одним из участников, он становится фактически не сменяемым до тех пор, пока сам этого не захочет.

Также Устав может содержать много других мин замедленного действия: отсутствие запрета или обязательного согласия участников не только на продажу доли, но и отчуждение иным способом (например, дарением), право на выход из общества в любой момент, наследование долей и т.д.

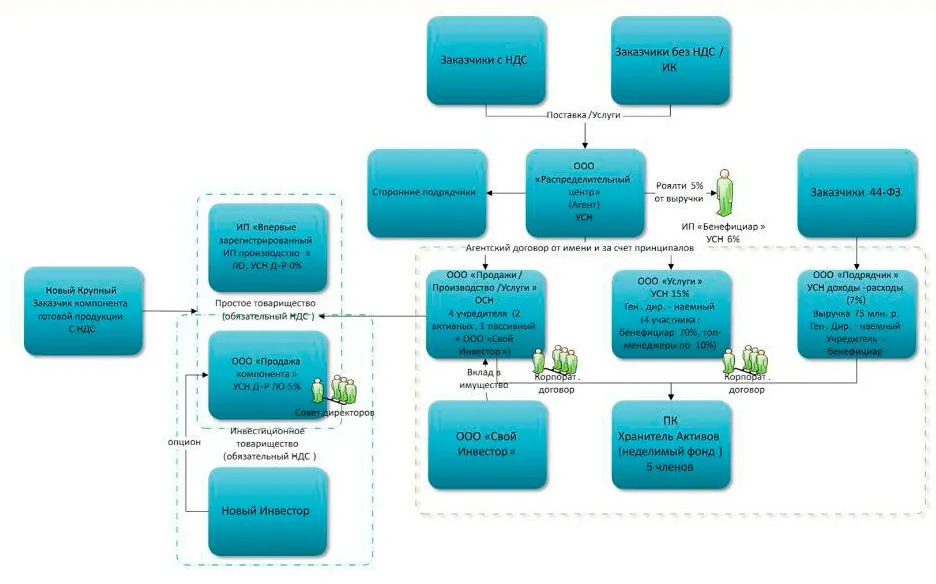

Новый крупный заказчик одного из производимых группой компаний компонентов – тоже повод для реструктуризации, которая может иметь побочный эффект в виде оптимизации налогов.

Например, процесс производства компонента можно обособить в отдельное юридическое лицо или ИП. Это может быть давальческая схема, при которой производство применяет УСН, а продажи – ОСН, но есть и иной вариант: использование ИП-производство на УСН со ставкой 0%, которую возможно применять до 2021 года в некоторых субъектах РФ, по определенным видам деятельности (п.4 ст. 346.20 НК РФ). Скажем в Ленинградской области это очень большой перечень видов деятельности (согласно Общероссийскому классификатору продукции по видам экономической деятельности ОК 034-2014 (КПЕС 2008).

Но с ИП крупный заказчик заключать договор не будет, поэтому можно использовать дополнительное юридическое лицо, которое заключит с ИП договор простого товарищества. В этом случае, и ИП и ООО могут применять УСН, но только с базой доходы минус расходы. В соответствии со ст. 174.1 НК РФ деятельность простого товарищества облагается НДС, так что крупный заказчик получит счета-фактуры, при этом прибыль простого товарищества будет облагаться налогом в соответствии с системами налогообложения каждого из товарищей:

Таким образом, совокупная налоговая нагрузка по налогу на прибыль товарищества при распределении прибыли между товарищами 50/50, будет равна 2,5%, без всякого «рисования» расходов.

Но, чтобы производить новый компонент нужны основные средства – передать их безналоговым способом ИП нельзя, а вот ООО «Продажа компонента» - можно. Для этого есть несколько способов: реорганизация, вклад в имущество, вклад в уставный капитал, вклад в простое товарищество, инвестиционное товарищество. Выбор способа будет зависеть от многих факторов, в том числе остаточной стоимости основных средств и системы налогообложения получающей организации.

Этот же вопрос актуален и при создании хранителя активов – организации, в которой будут консолидированы наиболее ценные активы группы компаний. Выбор решений здесь тоже достаточный: от неделимого фонда производственного кооператива, до создания залоговых кредиторов.

Согласно условиям кейса, Инвестор не хочет раскрывать свое участие в проекте, но хочет контроля и гарантий возврата денежных средств, а собственники группы компаний боятся потерять над ней контроль.

Решением этой задачи может стать инвестиционное товарищество, в котором ведение реестра его членов будет осуществляться уполномоченным управляющим товарищем. Конечно, информация о товарищах будет у нотариуса, который в обязательном порядке удостоверяет договор и у налоговиков по месту регистрации уполномоченного управляющего товарища (у них будет копия договора), но для всех остальных субъектный состав товарищества будет не известен.

Альтернативные варианты решения – использование негласного простого товарищества, акционерного общества или (и) иностранных компаний в составе участников и т.д.

Таким образом измененная структура группы компаний могла бы выглядеть так:

При этом последствия от использования бумажного НДС (в том числе задолженность перед поставщиком) и обналичивания никуда не делись и сними тоже необходимо работать (спектр решений от реорганизационных процедур и ликвидаций до цессий, векселей и фактического погашения задолженности).

А еще при структурировании легко двигать квадратики, но за ними стоят люди, которые могут (и дадут!) на допросах показания, на которые бенефициары могут повлиять лишь частично (если могут повлиять вообще), поэтому и здесь требуется индивидуальная проработка.

Поиск драйвера роста бизнеса, использование иностранных юрисдикций, оптимизация зарплатных налогов (согласно условиям кейса кэш в зарплате не маленький - 30%), особенности договорных конструкций внутри группы компаний, необходимость создания управляющей компании, обособление транспортно-логистических функций и ОТК и многие - многие вопросы также требуют своего решения, которые каждый раз индивидуальны и должны учитывать множество переменных.

Хотя, конечно, для многих удобнее использовать типовые решения или спорных контрагентов, а в отношениях с компаньонами старые добрые понятийные договоренности. Или натыкать в группу компаний с десяток ИП, или засадить всех сотрудников в производственный кооператив или… Да много еще дурных вариантов.

Мы показали этот кейс с частичными решениями только для того, чтобы дать общие алгоритмы поиска индивидуальных решений и показать, что структурирование бизнеса приводит не только к возможностям налоговой оптимизации, но и влияет на многие другие процессы в группе компаний, в том числе приводящие к ее росту.

На интенсиве, который пройдет 25-26 сентября в Москве, мы на понятном и доступном языке, с максимальной визуализацией и с подтверждением кейсов судебной практикой 2019 года, дадим конкретные решения (в том числе отраслевые) и алгоритмы для структурирования вашего бизнеса. За 2 дня интенсива вы получите концентрированный опыт нашей работы, который мы добывали более 9 лет.

Обещаем, что будет интересно и полезно собственникам бизнеса, руководителям и финансовым директорам, главным бухгалтерам и сотрудникам, заинтересованным в безопасности и росте своего бизнеса.

P.S. Вы прочитали статью до конца и у вас появились свои варианты решения?

Ждем их на нашу почту info@taxprof.pro.

Автор самого интересного решения получит от Центра налоговой и корпоративной безопасности бизнеса «Комплаенс Решения» подарок – бесплатное онлайн-участие в интенсиве «Бизнес в эпоху перемен. Корпоративная безопасность и налоговая оптимизация» или 50% скидку на очное участие, а также встречу с руководителем «Комплаенс Решения» Иваном Кузнецовым, на которой вы сможете обсудить условия взаимовыгодного сотрудничества.

До встречи!

Комментарии

3Библия

Согласен с автором, что сейчас нужно найти баланс и что многое рассматривается как риск. Все сложнее и сложнее найти баланс и выбрать правильный путь.

Вообще сейчас ужас какой то со всеми этими проверками. Скоро так всех посадят.