Вступительная статья к УНИКАЛЬНОМУ обзору дел по дроблению бизнеса.

В обзор вошли 15 выигрышных для налогоплательщиков дел по дроблению, которые показались нам наиболее интересными и полезными для бизнеса. По каждому судебному решению вы найдете вводную информацию по нему, схему, аргументы каждой из сторон спора и наш комментарий.

В обзоре мы наглядно продемонстрировали, что не любое структурирование бизнеса — «дробление» и что наличие организаций с разными режимами налогообложения — не приговор.

На примере конкретных арбитражных дел мы показали какая совокупность доказательств деловых целей построения группы компаний является достаточной для выигрыша спора налогоплательщиком.

В нашем анализе нет выводов и примеров налоговых споров, иллюстрирующих как нельзя структурировать бизнес и какое построение группы компаний будет признано дроблением бизнеса: подобные обзоры мы делаем уже несколько лет, но в данном материале мы собрали все удачные доводы налогоплательщиков в свою защиту, которые оказываются достаточными для выигрыша дела в суде.

Отдельно обращаем внимание на вредность выдергивания отдельных признаков дробления для их оценки как опасных или безопасных (в том числе в процентном соотношении), поскольку такой подход приводит к ложным выводам о необходимости создания некой «идеальной» (и недостижимой) группы компаний, с искусственным и формальным избеганием признаков дробления: взаимозависимости, общей бухгалтерии, наличия общих поставщиков и т.д. Между тем, только совокупность и соотношение признаков дробления и деловых целей определяет исход спора в пользу налогоплательщика или налоговиков.

Мы проанализировали судебные споры по обвинению налогоплательщиков в «дроблении» в 47 субъектах РФ (в остальных 38 субъектах дела о дроблении за 9 месяцев 2019 года не рассматривались вообще). Конечно, это не говорит о том, что отсутствие дел о дроблении в субъектах, не попавших в обзор автоматически допускает данный способ оптимизации налогов, но региональные особенности имеют важное значение для структурирования бизнеса.

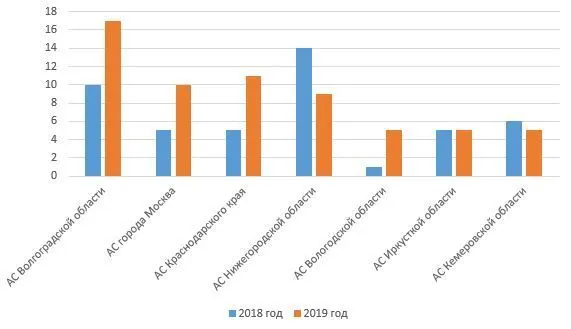

По сравнению с 9 месяцами 2018 года, количество дел по дроблению выросло, причем особенно в тех субъектах, где по данной категории споров налоговики научились работать и получили положительную судебную практику. В целом, мы прогнозируем дальнейший рост дел по дроблению бизнеса.

Сравнительный график за 9 месяцев 2018 года и 9 месяцев 2019 года — количество споров по делам о дроблении бизнеса по субъектам РФ, в которых данная категория дел рассматривается наиболее часто:

Из 132 дел за 9 месяцев 2019 года только 26,6% выиграно налогоплательщиками и это факт (отметим, что удельный вес рассмотренных дел по всем категориям налоговых споров в пользу налогового органа за тот же период — 71,8%). В Москве из 10 дел, все стали проигрышными, по Краснодарскому краю можно наблюдать тоже самое: все 11 дел проиграли налогоплательщики. Но в Волгоградской области из 17 дел, 10 были напротив выиграны налогоплательщиком. При этом отрицательная для налогоплательщиков статистика — чаще всего не следствие качественной работы налоговиков, а итог непродуманного структурирования бизнеса налогоплательщиками.

Что касается Верховного Суда, за 9 месяцев 2019 года им было рассмотрено 21 кассационная жалоба по делам о дроблении, из них:

— Налогоплательщикам отказано в передаче кассационной жалобы для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам ВС РФ — 18 дел.

— Определение о передаче кассационной жалобы с делом для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам ВС РФ — 2 дела.

— Определение Судебной коллегии ВС РФ по результатам рассмотрения кассационной жалобы о направлении дела на новое рассмотрение — 1 дело.

Анализ арбитражной практики показал, что для налогового органа любое использование в группе компаний упрощенного режима налогообложения — потенциальное дробление и способ получения необоснованной налоговой выгоды.

Между тем, совокупность и взаимосвязь нескольких факторов позволяет налогоплательщику выиграть спор, при этом грань между дроблением и структурированием очень тонкая, поэтому некоторые споры прошли уже шесть «кругов» (повторно дойдя до кассационной инстанции), причем один и тот же судья по одному и тому же делу может принять разные решения при первоначальном рассмотрении и при повторном, после постановления окружного суда о направлении дела в суд первой инстанции.

В обзор вошли 15 выигрышных для налогоплательщика дел по дроблению, которые показались нам наиболее интересными и полезными для бизнеса. При этом не можем не отметить, что многие положительные для налогоплательщиков дела, которые содержались в нашем обзоре по дроблению за 5 месяцев 2019 года не вошли в настоящую работу, поскольку вышестоящие суды приняли решения в пользу налоговых органов.

Не читали наш обзор за 5 месяцев 2019 года?

Хотите проанализировать динамику?

Ближайшие интенсивы по корпоративной безопасности и налоговой оптимизации бизнеса, где спикером выступит Иван Кузнецов:

Начать дискуссию