Внутригрупповое рефинансирование традиционно имеет налоговые риски, начиная от обвинений в дроблении, заканчивая переквалификацией займов учредителей и вкладов в уставный капитал в реализацию или безвозмездную передачу.

В некоторых случаях риски совсем неочевидны: физическое лицо дает заем организации, в которой является единственным участником. Заем частично возвращается. И в, казалось бы, рядовой ситуации организация получает доначисления, а участник непростой вопрос: откуда деньги на выдачу займа?

Займы от учредителя

В налоговых спорах эпизодически возникает вопрос: откуда деньги у участника-физического лица для выдачи займов организации? К этому вопросу нужно быть готовым: несмотря на то, что доходы и расходы физических лиц пока тотально не контролируются, особняком стоят участники организаций, руководители и их родственники. Любой предпроверочный анализ всегда начинается с изучения имущественного положения бенефициаров и их близких.

Участник может действительно финансировать свою компанию займами, но налоговики могут расценивать такой способ как внесение наличной неучтенной выручки на счет организации.

В постановлении Арбитражного суда Северо-Кавказского округа от 14.09.2021 по делу № А32-18010/2020 прямо указано: источник формирования денежных средств (для займов участника) соответствующими документами ни заявитель, ни участник не подтвердили, а сумма займов участника совпадает с установленной суммой неучтенной выручки. То есть фактически деньги от неофициальной продажи товара возвращались в оборот через займы участника.

И в постановлении АС Западно-Сибирского округа от 24.08.2021 по делу № А27-21421/2020 указано: суммы дохода от деятельности участника в качестве ИП, физического лица, полученного от исполнения трудовых обязанностей, и иных источников доходов не соответствуют суммам (являются гораздо меньшими), которые вносятся наличными на её лицевой счёт с целью дальнейшего предоставления займов организации.

Вопрос «Откуда деньги?» не всегда приводит налоговиков к успеху: в постановлении АС Северо-Кавказского округа от 26.05.2020 по делу № А63-17332/2017, суд отметил, что справки по форме 2-НДФЛ свидетельствуют о получении дохода в рамках трудового договора, тогда как законодательством предусмотрены и иные способы получения дохода. Налоговым органом не исследован вопрос о возможности формирования физическим лицом необходимого источника денежных средств не запрещенными законодательством способами (дарение, наследство, займ и др.).

Между тем, банкам тоже могут не понравиться займы участников. Согласно положению № 375-П, признаком, указывающим на необычный характер операции, является внесение на счет наличных денежных средств, источник происхождения которых вызывает подозрения (недостаточность подтверждения от клиента источника происхождения денежных средств, сомнения в обосновании клиентом их происхождения) — код «1424».

С учетом присвоения банками с 01.10.2022 года своим клиентам категорий по системе светофора и рисков принудительного исключения из ЕГРЮЛ при попадании в красную зону, банковский контроль не может не учитываться при рефинансировании.

Следовательно, вся цепочка движения денежных средств (в том числе не относящаяся к реализации), должна иметь внятное подтверждение происхождения денег и деловые цели.

Вклады в уставный капитал

Для безналоговой передачи активов, их можно передать от материнской компании в дочернюю через вклад в уставный капитал. Налоговые последствия по налогу на прибыль (УСН) в общем случае не возникают (при УСН, возможно, придется восстановить налог). Последствия по НДС зависят от систем налогообложения материнской и дочерней компаний.

Так, например, если и мама, и дочка применяют ОСН, то материнская компания при передаче основных средств НДС восстанавливает, а дочка — принимает к вычету. Налоговые последствия уравниваются.

Основная проблема при реализации банальна — деловые цели.

В постановлении 17 ААС от 29.12.2021 по делу № А45-2736/2021 проблема деловых целей становится центральным аргументом для доначислений:

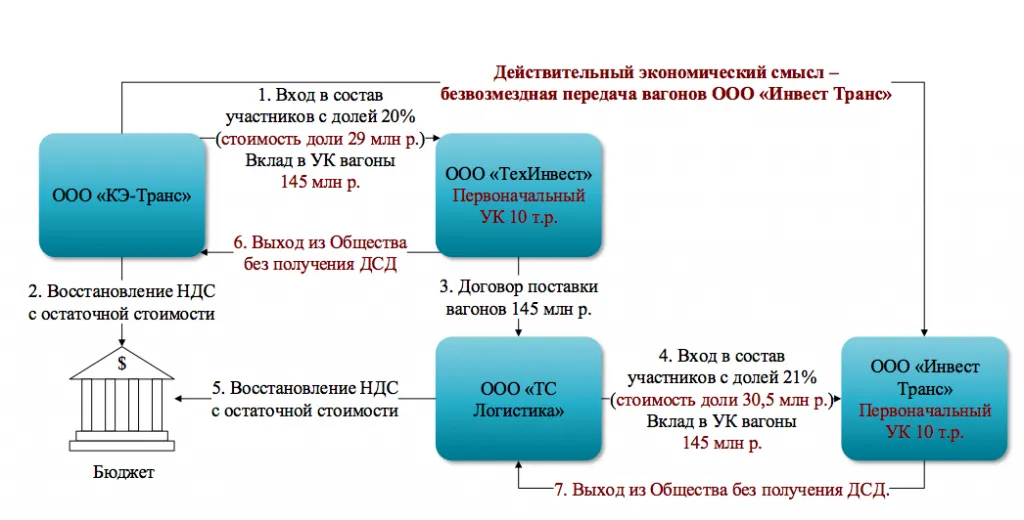

- ООО «КЭ-Транс» вступил в состав участников ООО «ТехИнвест» («пустышка») и передал в качестве вклада в уставный капитал 230 вагонов стоимостью 145 млн руб. НДС с остаточной стоимости был восстановлен. Доля участника составила 20% или 29 млн руб. (что не соответствует размеру вклада).

- ООО «ТехИнвест» продало вагоны за 145 млн руб. ООО «ТС Логистика» (рыночная стоимость не оспаривалась).

- ООО «ТС Логистика» внесло вагоны в уставный капитал ООО «Инвест Транс» («пустышка») и восстановило НДС. Доля организации составила 30,5 млн руб. (21%) при вкладе в 145 млн руб.

- ООО «ТС Логистика» вышло из состава участников ООО «ИнвестТранс», но действительную стоимость доли не получило.

Налоговики признали все сделки притворными. На самом деле налогоплательщик хотел безвозмездно передать имущество ООО «ИнвестТранс» и в этом случае должен был бы не восстанавливать НДС с остаточной стоимости, а начислить с реализации.

В частности, прозвучал такой аргумент: распределение процентного соотношения долей между участниками явно свидетельствует о том, что налогоплательщик безразлично относилось к последствиям такого распределения, в частности, к определению основных направлений финансово-хозяйственной деятельности организации, развитию бизнеса, принятию управленческих и организационных решений, получению прибыли в виде дивидендов.

Конечно, все участники цепочки оказались нечужими друг другу: их регистрировали юристы налогоплательщика, IP совпали и т. д. Так что стыдливо получать доли в размере менее 25% (чтобы по ст. 105.1 НК не быть взаимозависимыми) было пустой затеей.

И все же, если брать всю цепочку сделок, то бюджет, вероятно, не пострадал, а если рассматривать отдельные операции налогоплательщика — оптимизационный эффект был получен.

С учетом изменений в НК, которые «подарят» обеспечительные меры вместе с назначением ВНП, обособление имущества в отдельную организацию, при прочих равных — не бестолковая затея. Но внутригрупповое рефинансирование требует особого внимания. Есть налоговая выгода — есть и риск.

Помимо займов есть и иные способы рефинансирования: вклады в имущество, простое и инвестиционные товарищества, потребительские кооперативы, реорганизации, выплата дивидендов, получение действительной стоимости доли, ликвидация — все они могут дать возможность получить обоснованную налоговую выгоду, а могут — доначисления с 40% штрафом и пенями.

При планировании рефинансирования необходимо учитывать, как минимум несколько факторов:

- Наличие деловых целей.

- Соответствие НК и другому законодательству (ГК, ФЗ «Об ООО» и т. д.).

- Качество реализации (корректность и полнота документов, правильность оформления и т. д.).

Начать дискуссию