Корпоративный контроль: как держать учредителей в ежовых рукавицах

В некоторых случаях быть лицевым участником или руководителем общества невозможно в силу дисквалификации, банковских ограничений, занимаемой должности или необходимости сокрытия от конкурентов и партнеров.

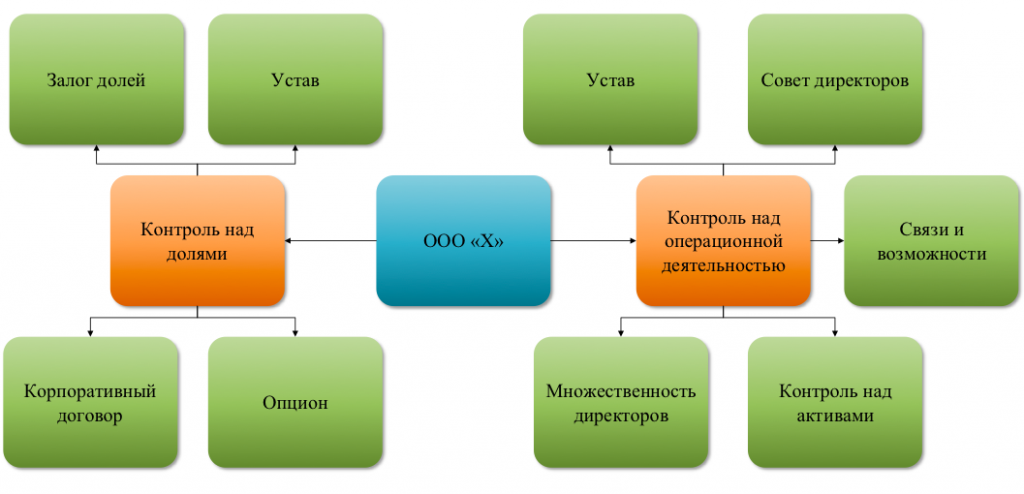

Если бенефициар не является участником или руководителем общества, то юридический контроль необходим над долями в уставном капитале и операционной деятельностью (включая контроль над активами).

Стандартные инструменты корпоративного контроля, следующие:

Человекоемкий, но неплохой способ корпоративного контроля в случае, если бенефициар не участник общества – это включение в состав участников двух человек несовпадающих с руководителем с долями в уставном капитале по 50%.

При этом полномочия директора должны быть ограничены уставом. Если руководитель общества выйдет из-под бенефициарного контроля, он может быть заменен на нового на основании решения общего собрания. Уставом может быть предусмотрено, что все решения принимаются участниками единогласно. Таким образом, выход из-под контроля одного участника не позволит ему единолично принять решения несанкционированные бенефициаром (что не исключает рисков сговора двух технических участников вместе с руководителем).

Для замены вышедшего из-под контроля (мобилизованного, эмигрировавшего и т. д.) участника общества или обоих участников общества, бенефициарможет заранее заключить с ними договор опциона купли-продажи доли в уставном капитале, который позволит акцептанту (бенефициару) в любой момент без присутствия оферента (учредителя) заключить договор купли-продажи долей, путем нотариального удостоверения акцепта.

Альтернативный вариант – подписание корпоративного договора, который может заключаться не только между участниками общества, но и третьими лицами в обеспечение их интереса (например, исполнения договора займа, поставки или того же опциона).

И это работает, но есть нюансы:

- Договор опциона в обязательном порядке должен быть заверен нотариусом (в отличии от корпоративного договора). Сама стоимость заверения 25-35 тыс. рублей, найти нотариуса, готового заверить договор опциона в Москве и Санкт-Петербурге – не проблема, а вот в регионах – сложно.

- Информация о договоре может передаваться нотариусом в Федеральную службу по финансовому мониторингу, но не передается в ФНС, что является как очевидным преимуществом опциона, которого не видно в ЕГРЮЛ, так и его минусом (об этом дальше). Информация в ЕГРЮЛ о заключении корпоративного договора подается только в двух случаях: первый – если он определяет объем правомочий участников хозяйственного общества непропорционально размерам принадлежащих им долей в уставном капитале, второй – предусматривает ограничения и условия отчуждения долей (акций).

- Информация о договоре опциона не передается в банки.

- Большинство нотариусов на момент акцепта требуют предоставления акцептантом документов, состав которых аналогичен перечню документов для совершения сделки купли-продажи долей (включая список участников общества за подписью руководителя), то есть акцептант должен иметь физическую возможность их предоставить.

- При заключении договора опциона требуется получение нотариального согласия супруга оферента (если доли приобретены в браке), что нивелирует риски, связанные с требованием супруга на долю в обществе при разводе.

- У нотариусов отсутствует единый подход к заверению опционов. В настоящее время нотариусы пользуются Методическим пособием по совершению нотариальных действий в отношении долей в уставных капиталах обществ с ограниченной ответственностью, утвержденным решением Правления МГНП от 22.07.2016 (протокол № 13), которое не в полной мере регламентирует как порядок заверения, так и возможное содержание договора (в том числе возможность включение в опцион элементов корпоративного договора или договора залога).

Что на практике

На практике все преимущества опциона могут стать и его недостатками.

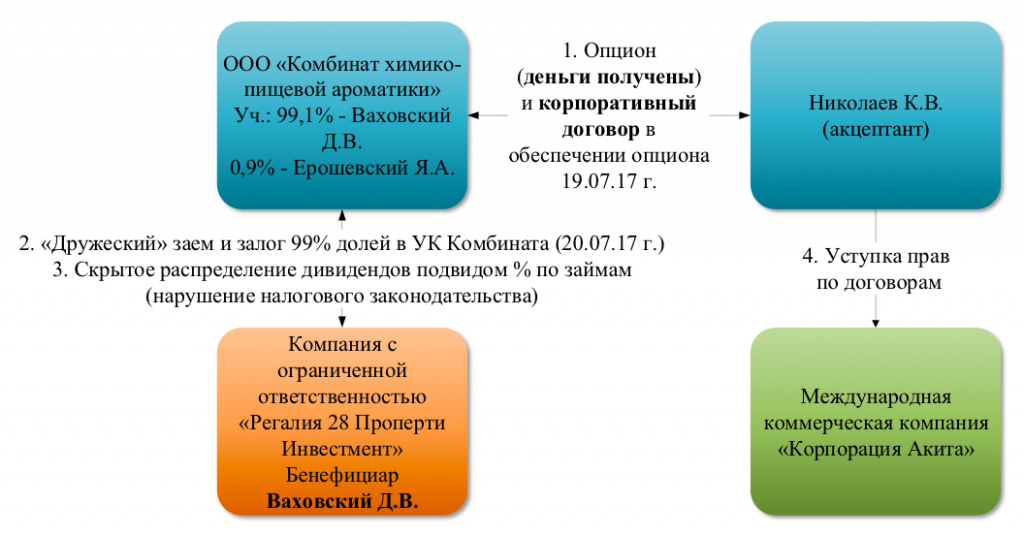

В обеспечении исполнения договоров купли-продажи земельных участков акцептант заключил договор опциона и корпоративный договор, нотариальная форма была соблюдена, денежные средства за долю – уплачены. Но уже на следующий день оферент (продавец) заключил договор залога этих же долей с подконтрольной иностранной компанией, что делать не имел право. Залог был зарегистрирован в ЕГРЮЛ, поскольку сведений о заключенном опционе в нем не содержаться, не знал о договоре опциона и нотариус, заверяющий залог долей в уставном капитале.

Акцептант уступил опцион, но новый акцептант воспользоваться опционом и получить доли в уставном капитале общества не смог, так как они были заложены. И пришлось ему идти в суд с иском о признании недействительной записи в ЕГРЮЛ о залоге. Арбитражный суд апелляционной инстанции встал на сторону акцептанта, но судебный спор занял год и еще не завершен (постановление 13 ААС от 02.11.2022 по делу А56-4127/2021).

В корпоративном споре возникли и налоговые аспекты: так заложив доли, участник стал выводить деньги из организации путем заключения договора процентного займа с подконтрольным иностранным залогодержателем, вместо выплаты дивидендов (популярный способ оптимизации налогов до 2019 года).

При этом подобные случаи недобросовестного поведения оферентов (продавцов) – не единичны.

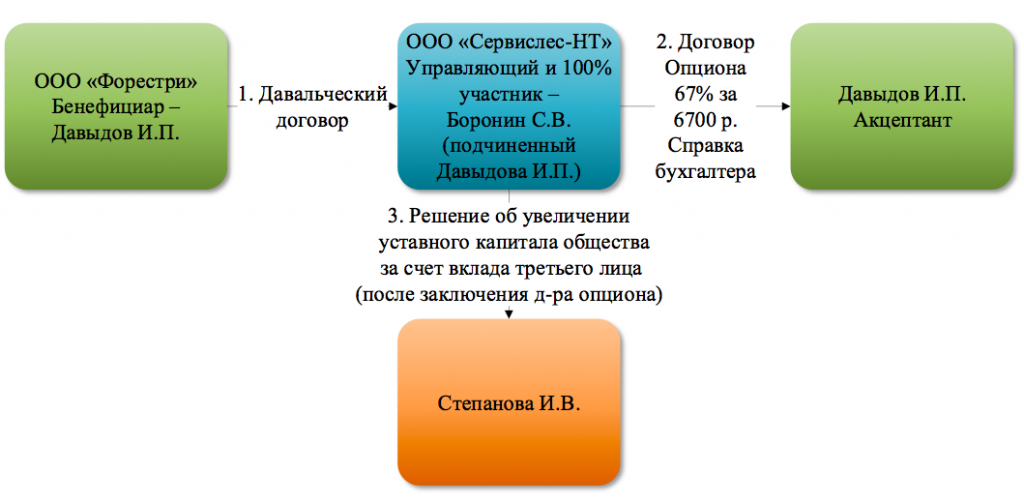

Бенефициар в ходе рассмотрения корпоративного спора даже не скрывал, что участником подконтрольного общества «назначил» технического учредителя (своего сотрудника). Само общество было создано для стандартной налоговой схемы с использованием давальческого договора: давалец применял ОСН, переработчик – УСН, что позволяло оптимизировать налог на прибыль со стоимости услуг по переработке, за счет разницы ставки по налогу на прибыль и налога по УСН.

Для сокрытия взаимозависимости и был привлечен технический участник, а для его контроля – использован договор опциона. И не зря.

Технический участник поссорился с бенефициаром, продал сырье, переданное на переработку, и увеличил уставный капитал общества за счет третьего лица, «размыв» доли обеспеченные опционом. Для восстановления корпоративного контроля бенефициару пришлось дойти до Верховного суда и фактически раскрыть налоговую схему(определение ВС от 15.07.2021 по делу А60-3021/2020).

Подобная ситуация не возникла бы если доли были бы заложены или между участниками заключен корпоративный договор, зарегистрированный в ЕГРЮЛ, но тогда прикрытое владение бизнесом оставалось бы таковым только для самых неискушенных оппонентов.

Споры возникают и в отношении стоимости опциона. В соответствии со ст. 429.2 ГК опцион на заключение договора может предоставляться бесплатно, но при таком условии возникает вопрос: если акцептант ничего не заплатил за опцион, может ли ему вообще быть причинен ущерб действиями оферента, который, например продал долю другому покупателю?

Такую позицию чаще всего занимают правоохранительные органы, в случае подачи заявления в отношении оферента по признакам состава преступления, предусмотренного ст. 159 УК (мошенничество).

Грешат этим и суды: так АС Свердловской области по вышеуказанному делу № А60-3021/2020 указал, что акцептант, действуя разумно и осмотрительно, в соответствии с гражданско-правовыми обычаями должен был, во-первых, запросить и проанализировать информацию о состоянии общества, во-вторых, приобретая по сути бизнес за 6 700 рублей (за номинальную стоимость доли), учитывать возможные риски.

То есть если акцептант заплатил за покупку долей 6 700 рублей, то он должен быть готов к тому, что убыток причинен ему в таком же размере. Несмотря на то, что апелляция поправила нижестоящий суд, не учитывать указанный риск нельзя.

При этом в определении ВС от 30.06.2022 по делу № А27-43/2021 суд указал, что рыночная стоимость доли в уставном капитале общества вообще не имеет правового значения, если иная стоимость установлена опционом (в данном случае она составляла 1 рубль при номинальной стоимости доли больше одного миллиона рублей).

Подытожим

Так работают ли вообще механизмы прикрытого владения бизнесом если бенефициар вынужден восстанавливать свои нарушенные техническим участником права с помощью судебных решений?

Да, работают.

Во-первых, лучше иметь юридический механизм контроля над долями общества, чем не иметь его вообще, ограничиваясь устными договоренностями и принципом «да куда он (технический участник) денется».

Во-вторых, помимо юридических механизмов контроля нужны и иные, в том числе вытекающие из условий договоров (аренда, поставка, коммерческая концессия и т. д.).

В-третьих, необходимо понимать, что изначально опцион и корпоративный договор – это инструменты не прикрытого владения бизнесом, а механизмы разрешения корпоративных и хозяйственных конфликтов.

Ну и в-четвертых, необходимость прикрытого владения бизнесом в налоговых целях свидетельствует о проблеме самой модели бизнеса.

На самом деле, @Василий С большое спасибо за работу и за этот прекрасный текст ))

Действитель в конце года ит-команда Клерка набрала обороты и сделала много много приятных вещей!

Мы осводились от бесконечного технического долга и новых сложных задач и выделили время на улучшение сайта и жизни наших любимых пользователей! )

Напоминаю: что еще недавно выкатили мобильное приложение Клерка ))