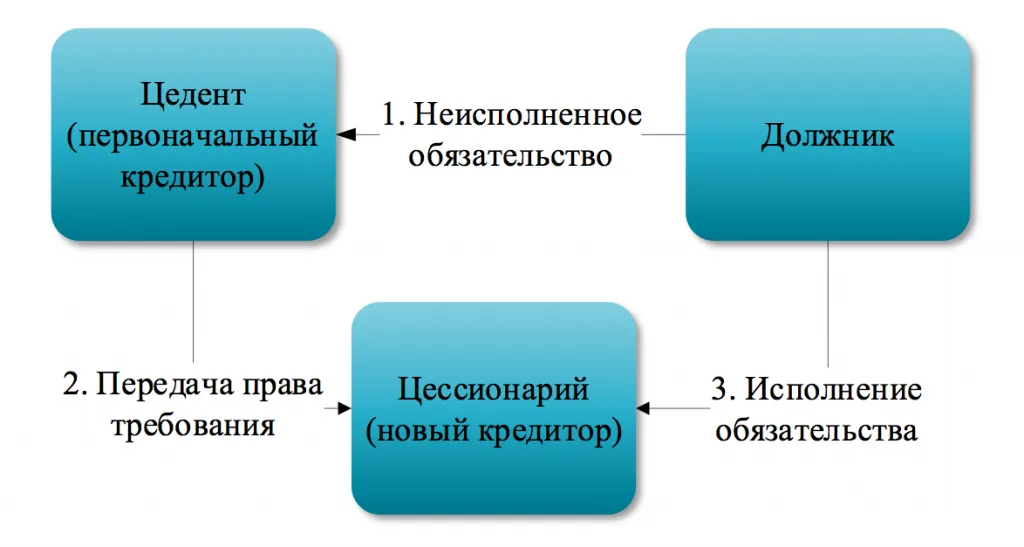

Как работает договор цессии

Должник имеет неисполненное обязательство перед кредитором. Кредитор получает исполнение не от должника, а от цессионария, который в свою очередь получает (или пытается получить) исполнение от должника.

Для чего может понадобиться договор цессии

Чаще всего договор цессии заключают, когда должник не может или отказывается исполнить обязательства перед цедентом или цедент сам является должником цессионария и расплачивается с ним правом требования (взаимозачетом).

Цессия может использоваться и для внутригруппового рефинансирования, когда выплату удобнее совершить с другого юридического лица.

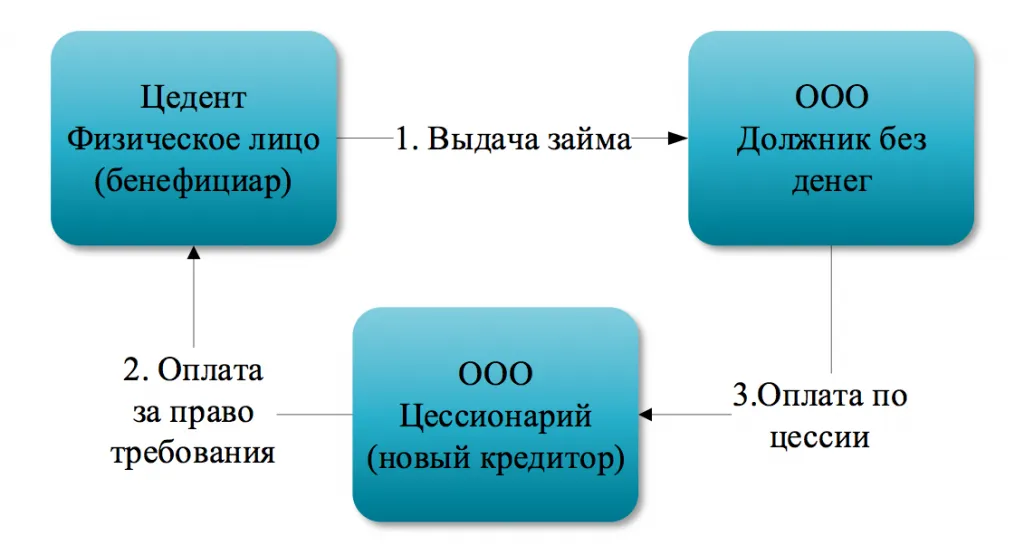

И кончено, цессия – основной способ погашение задолженности перед поставщиками «бумажного» НДС.

Ликвидация поставщика «бумажного» НДС приводит к образованию у должника внереализационного дохода в периоде, в котором внесена записи в ЕГРЮЛ о ликвидации кредитора (п. 18 ст. 250 НК). Причем по любому основанию, в том числе при исключении из ЕГРЮЛ из-за отметки о недостоверности сведений (определение ВС от 01.04.2022 по делу № А60-12169/2021).

Заметим, что ранее Минфин считал иначе: внереализационный доход образуется при истечении срока исковой давности (письмо Минфина от 02.04.2021 № 03-03-06/1/24533).

Так как расплатиться с поставщиком «бумажного» НДС невозможно (либо он ликвидирован, либо не сможет обналичить деньги), с ним заключают договор цессии, что стабильно приводит к возникновению более 300 судебных споров в год. Причем чаще всего спор касается не самой цессии, а нереальности договоров на основании которых образовалась сама задолженность.

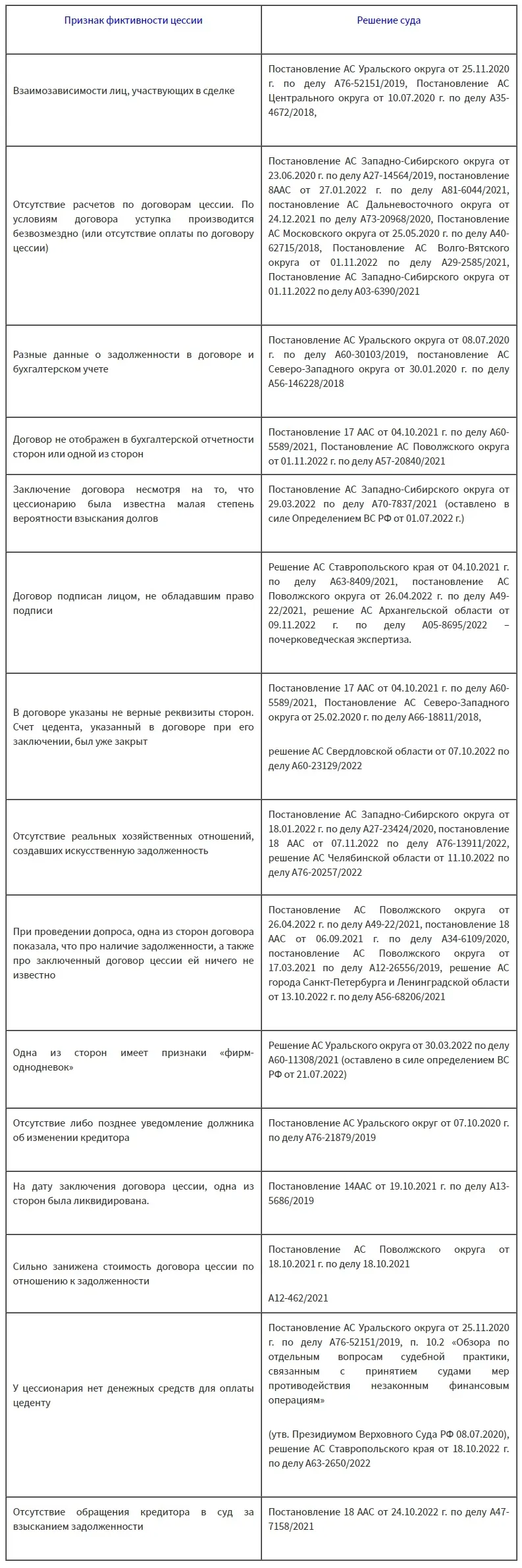

Исходя из практики можно выделить следующие признаки, на основании которых суды признают договоры цессии фиктивными:

Примечательно, что судебная практика в пользу налогоплательщиков не обнаружена по данной категории дел нами.

При заключении договоров цессии с физическими лицами-цедентами (нередко – учредителями должников), оплата за уступку может вноситься наличными денежными средствами в кассу цедента, при этом пробитие чеков не требуется если цена цессии не превышает цену первоначального договора (письмо Минфина от 16.07.2021 № 30-01-15/57180).

Подтверждением оплаты по договору цессии может быть отметка о передачи денег в договоре (постановление АС Поволжского округа от 19.05.2022 по делу № А65-4118/2021) или приходный кассовый ордер.

Любая фиктивность сделок порождает искажения в налоговом учете: у цедента при уступке долга по его стоимости или с дисконтом налог ни НДС, ни налог на прибыль не возникает, но уступка должна быть отражена в декларации по налогу на прибыль – в строках 013 Приложения № 1 к листу 02 и 059 Приложения № 2 к листу 02.

На основании п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК, п. 3 Правил ведения книги продаж, при уступке цедент должен выставить счет-фактуру не позднее пяти календарных дней со дня уступки и зарегистрировать его в книге продаж, даже если НДС с уступки равен нулю. При оформлении цессии задними числами, ликвидированный цедент данную обязанность исполнить не может.

Ни цессионарий, ни должник не могут отвечать за бухгалтерский и налоговый учет цедента, цессионарию-физическому лицу вообще не нужен счет-фактура от первоначального кредитора, между тем, неотражение у цедента цессии является одним из доказательств ее фиктивности.

В соответствии с п. 1 ст. 210 НК у цессионария-физического лица при погашении ему задолженности, при определении налоговой базы учитываются все доходы, полученные им как в денежной, так и в натуральной формах или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК.

Согласно письму Минфина от 03.03.2021 № 03-04-07/15031, в соответствии с принципом, установленным ст. 41 НК, доходом признается экономическая выгода. В то же время положений, предусматривающих уменьшение суммы выплаты, право требования на которую перешло физическому лицу по договору цессии, на сумму расходов, понесенных указанным физическим лицом на приобретение такого права, главой 23 «Налог на доходы физических лиц» НК РФ не предусмотрено.

Между тем, в соответствии с постановлением Президиума Верховного Суда от 22 июля 2015 № 8-ПВ15 и определением Конституционного суда от 27.10.2015 № 2539-О, доход для целей обложения НДФЛ в случае исполнения обязательства должником перед лицом, которое приобрело право требования к такому должнику, возникнет, если размер расходов на приобретение права требования будет меньше, чем размер исполненного обязательства, и составит разницу соответствующих сумм.

Организация-должник при выплате цессионарию-физическому лицу долга, обязана удержать НДФЛ (п. 1 ст. 226 НК).

Для получения вычета по НДФЛ, цессионарий-физическое лицо должно подать декларацию по форме 3-НДФЛ, что приведет к проведению камеральной налоговой проверки (п. 1 ст. 88 НК). Цессионарий должен предоставить документальное подтверждение расходов по договору цессии, включая договор, акт приема-передачи документации, приходно-кассовый ордер.

Комментарии

3Это конечно круто, но у меня другая практика.

У ребят в банкротстве в котором участвовал было 200 млн имущества, которое удачно оценили за 5 млн. Выкупили на руководителя бывшего собственника.

4-года тяжб не особо дали результата, два круга до кассации. В итоге слили контору, не выполним мирового которое было запланировано на 2025 год

Добрый день. В Вашем примере кредитор, наверняка - не налоговая инспекция.

Я бы не сказал что всё так однозначно.

Да ФНС не участвовали в деле, но им в принципе было пофигу на что что у них увели налоги и что там происходит в деле.