С 1 июля налоговый режим для самозанятых ввели в 53 регионах: теперь платить налог на профессиональный доход могут жители 76 субъектов РФ. Оставшиеся регионы введут самозанятость позже: например, в Северной Осетии режим появится 25 июля.

Самозанятые не платят пенсионные и страховые взносы, и уплачивают налоги только с доходов. А ещё ведут учёт продаж онлайн и не сдают отчётность. Смотрите, как стать самозанятым, чтобы платить меньше налогов и не сдавать отчётность.

Кто такие самозанятые

Самозанятые — это граждане, которые платят налог на профессиональный доход (дальше будем называть его НПД). Деятельность самозанятых регулирует закон 422-ФЗ, который приняли в конце 2018 года. Посмотреть, в каких регионах уже есть самозанятость, можно на сайте налоговой.

Самозанятыми могут быть физические лица или предприниматели, которые:

1. Работают без наёмных сотрудников в штате.

2. Работают в регионе, где есть самозанятость.

3. Зарабатывают не больше 2,4 млн рублей в год.

4. Не нарушают запреты, установленные статьей 4 и статьей 6 закона 422-ФЗ.

Важно. Заработок до перехода на самозанятость не считается. Если вы заработали за первые полгода 2 млн рублей как физлицо, а потом стали самозанятым, то вы лимит по доходам составит те же 2,4 млн рублей, а не 400 тысяч.

Физические лица вправе применять НПД с 18 лет. Несовершеннолетние могут стать самозанятыми с 14 лет при согласии родителей. В июне 2020 года Владимир Путин анонсировал изменения: уже к концу года граждане смогут стать самозанятыми без согласия родителей с 16 лет.

Какие плюсы у самозанятости

Быть самозанятым выгодно, потому что платить налоги нужно только в месяцы, в которых был доход. Если самозанятый ничего не заработал, налоги платить не нужно. Пенсионные и страховые взносы платить не обязательно. Можно делать отчисления в Пенсионный фонд по собственному желанию, чтобы накопить страховой стаж и получить доплату к пенсии.

Чтобы накопить стаж, нужно ежегодно подавать заявление в налоговую и добровольно платить взносы. Для самозанятых ставка фиксированная — 32 448 рублей в год.

Налог на профессиональный доход начисляют по двум ставкам: 4% с поступлений от физлиц и 6% с поступлений от ИП и юрлиц. Ставка определяется автоматически при регистрации чеков по оплате.

Ещё немного плюсов самозанятости:

Не сдаёте налоговые декларации. Вместо отчётности самозанятые регистрируют чеки с каждой продажи. По чекам налоговая рассчитывает налог к уплате.

Получаете налоговый вычет в 22 130 рублей. Это стартовый бонус от государства. Вот как он работает: вы регистрируете чеки, вам начисляют налог, а потом вычитают сумму налога из этого бонуса. Пока бонус не закончится, ставка налога будет снижена до 3% от физлиц и 4% от ИП и юрлиц.

Налоговый вычет составляет 22 130 рублей и состоит из двух частей:

- 12 130 рублей — субсидия, которую самозанятые получают из-за коронакризиса. Действует до конца 2020 года.

- 10 000 рублей — постоянный бонус. Действует до тех пор, пока не закончится.

Вычета в 22 130 рублей хватит, чтобы не платить налоги как минимум с 553 250 заработанных рублей.

Как стать самозанятым

Чтобы стать самозанятым, нужно заполнить онлайн-заявку на сайте налоговой, загрузить паспорт, сделать фотографию для профиля и дождаться подтверждения от ФНС.

Но необязательно идти на сайт налоговой — то же самое можно сделать через сайт банка. Вот какие возможности предлагают для регистрации самозанятых «Делобанк» и его головная структура — «СКБ-банк»:

Индивидуальные предприниматели могут перейти на режим для самозанятых с помощью сервиса «Делобанка»

Физические лица регистрируются с помощью сервиса «СКБ-Банка»

Чтобы воспользоваться сервисами, нужно иметь расчётный счёт в «Делобанке» или «СКБ-банке». Если захотите открыть счёт в «Делобанке», сделать это можно вот по этой ссылке. Нет, это просто ссылка, она ни к чему не обязывает. Да, открывать не обязательно, но тогда зарегистрироваться самозанятым через банк не получится.

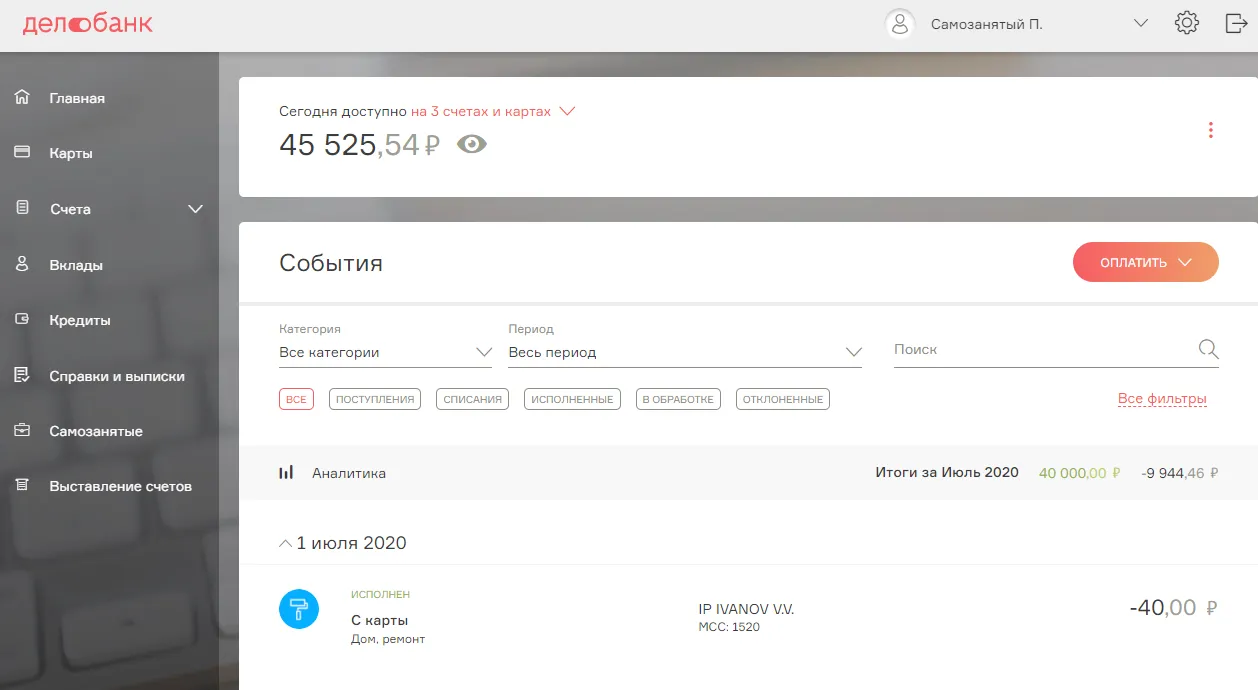

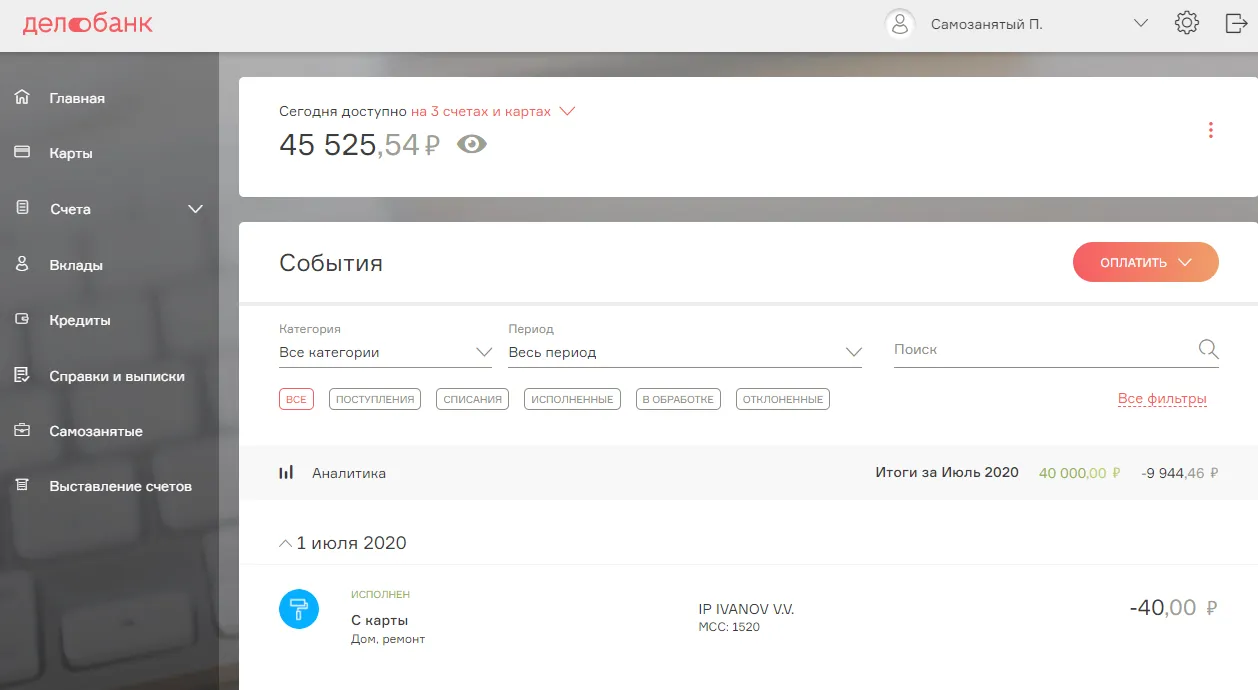

Вот как зарегистрироваться через сервис «Делобанка»:

1. Авторизуйтесь интернет-банке.

2. Выберите раздел «Самозанятые» в меню слева.

3. Укажите регион, основной и дополнительный виды деятельности самозанятого.

4. Нажмите «Зарегистрироваться».

Загружать фотографии и паспорт не нужно — все документы в банке уже есть.

Налоговая рассматривает заявки от нескольких минут до шести рабочих дней. В среднем это 1−2 часа. Статус заявки отображается в разделе «Самозанятость». Когда налоговая примет заявку, вы получите СМС с кодом подтверждения. Вводите его в поле с заявкой — и всё, теперь вы самозанятый!

Важно. Если переходите на самозанятость как ИП, не забудьте отказаться от других налоговых спецрежимов. Мы подробно рассказали об этом в нашей статье для самозанятых предпринимателей.

Как выдавать чеки и платить налоги

Выдать и отправить чек клиенту после каждого поступления на счёт — обязанность самозанятого. Если забудете, придётся заплатить 20% от суммы в качестве штрафа. Зарегистрировать чек можно в личном кабинете самозанятого в интернет-банке «Делобанка» или «СКБ-Банка». Работает просто: получаете деньги, вносите информацию о продаже через интернет-банк и отправляете чек клиенту.

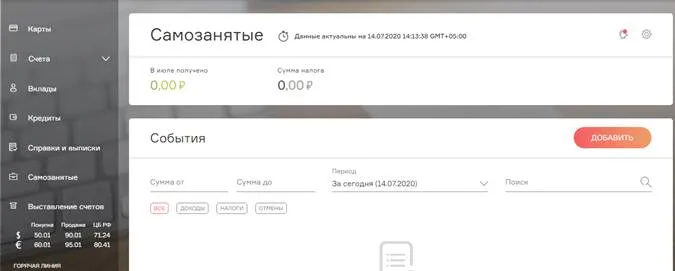

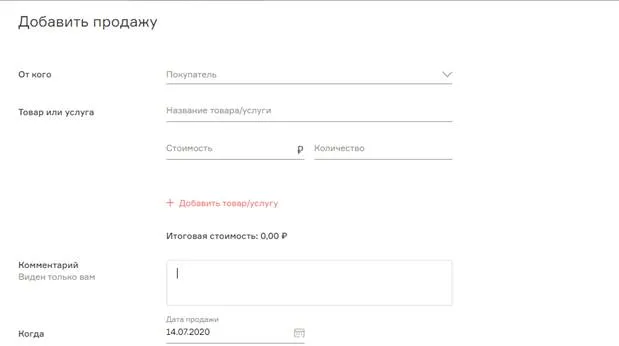

Вот как сформировать чек в личном кабинете «Делобанка»:

1. Зайдите в раздел «Самозанятые».

2. Нажмите в строке «События» кнопку «Добавить».

3. Напишите данные по продаже: статус клиента (физлицо, юрлицо или ИП), название товара, размер платежа.

4. Нажмите кнопку «Добавить продажу».

Скачайте и отправьте чек заказчику по электронной почте или мессенджеру. А ещё можете отправить клиенту ссылку на чек.

Налоговая сама считает, сколько налогов вы должны заплатить. В начале месяца вы получите уведомление из интернет-банка с общей суммой налога. Оплатить можно прямо с расчётного счёта. Срок — до 25 числа месяца, в котором пришло уведомление.

Вопрос-ответ

Мне придётся платить налоги со всех поступлений на счёт или карту?

Нет. Вы платите налоги только с доходов, по которым выдаёте чек. Сумма доходов самозанятого может быть меньше, чем вы получили на счёт — если не все доходы связаны с предпринимательской деятельностью. Или больше — если фиксируете доходы, которые получили наличными или на карты других банков.

Как зафиксировать продажу, если получил оплату наличными или на счёт в другом банке?

Внесите продажу через раздел «Самозанятые» в том же порядке, что и при обычной продаже. Пополнять наличными на расчётный счёт обязательно.

Таким же способом можно выдавать чеки за платежи, полученные на счета в других банках.

Могу ли я подтвердить свои доходы, если хочу оформить ипотеку или кредит?

Да. В разделе «Самозанятость» в личном кабинете «Делобанка» или «СКБ-Банка» вы можете получить электронную справку о доходах за текущий год. Там же есть справка, подтверждающая статус самозанятого.

Как перейти на самозанятость в «Делобанке» или «СКБ-Банке» из другого банка?

Так же, как и при обычной регистрации. Фактически вы просто подключаете новый способ обмена информацией с налоговой. При этом не обязательно отключать доступ к личному кабинету самозанятого в другом банке. Например, вы можете получать деньги на разные счета и регистрировать чеки через разные банки. Но оплачивать налоги нужно только через один банк, поскольку уведомление приходит по общей сумме налога.

Что будет, если самозанятый заработает больше 2,4 млн рублей в течение года?

Предпринимателям придётся поменять налоговый режим в течение 20 календарных дней с момента, когда доход превысил 2,4 млн рублей. Мы уже писали, как стать самозанятым и платить меньше налогов.

Физическим лицам аннулируют самозанятость. Появится два варианта:

1. Платить до конца года НДФЛ в размере 13% с доходов, превышающих 2,4 млн рублей. А с 1 января нового года снова стать самозанятым — это не запрещено.

2. Стать индивидуальным предпринимателем и заплатить НДФЛ только за доход с момента превышения 2,4 млн рублей до открытия ИП. Чтобы платить меньше, в качестве налогового режима выберите «упрощёнку» по доходам. Тогда налог останется примерно таким же: 5−6% в зависимости от региона.

Если выбрали второй вариант, почитайте нашу пошаговую инструкцию о том, как открыть ИП.

Чтобы связаться со специалистами Делобанка, оставьте свои контакты:

Начать дискуссию