Основания для утраты статуса самозанятого

Исполнитель может утратить статус самозанятого в принудительном порядке или отказаться от него добровольно.

В первом случае самозанятый лишается статуса из-за нарушения требований к применению спецрежима, а во втором случае он самостоятельно аннулирует регистрацию.

Самозанятый рискует потерять свой статус, если (п. 2 ст. 4 закона от 27.11.2018 № 422-ФЗ):

Продаёт товары, подлежащие маркировке, или подакцизные товары.

Перепродаёт товары и имущественные права.

Нанимает работников по трудовому договору, что запрещено требованиями закона № 422-ФЗ.

Ведёт агентскую деятельность или работает на основании договора комиссии. Исключение — работа курьером, когда оплата товаров осуществляется с помощью кассового аппарата продавца.

Совмещает самозанятость с другими режимами налогообложения.

Добывает или продаёт полезные ископаемые.

Его доход в текущем году превысил 2,4 млн рублей.

Сотрудничает с бывшим работодателем, если с момента увольнения прошло менее двух лет.

При выполнении хотя бы одного из перечисленных условий, самозанятый лишится своего статуса, что негативно отразится на заказчике и обернётся для него дополнительными расходами и рисками.

Какие последствия грозят заказчику, если самозанятый утратил статус

Если физическое лицо (не ИП) утратило право на применение режима самозанятости, заказчику придётся:

Уплатить с вознаграждения, перечисленного после утраты физлицом статуса самозанятости, НДФЛ по ставке 13%. Если доход исполнителя превысил лимит 5 млн в год, то НДФЛ уплачивается по ставке 15%.

Рассчитать и уплатить страховые взносы с вознаграждения исполнителю по ставке 30%.

Малый бизнес из реестра МСП платит страховые взносы с доходов в пределах МРОТ (16 242 рубля в 2023 году) по ставке 30%, а с дохода превышающего эту величину — по ставке 15%.

Если этого не сделать, то НДФЛ и страховые взносы доначислит налоговая инспекция. А также заказчику назначат штраф в размере 20% от неуплаченной суммы (ст. 122, ст. 123 НК).

Кроме того, сведения о физлице, которое лишилось права на применение спецрежима, нужно включить в отчётность.

Получите бесплатный чек-лист - узнайте как правильно заключить договор

Снизьте риски при работе с самозанятыми

Минимизируйте риски при работе с исполнителями

Отчётность по исполнителям, утратившим статус самозанятого

Заказчик должен подать по физлицам в налоговую инспекцию такие формы:

Персонифицированные сведения о физлицах — ежемесячная форма, которую подают по всем, кто сотрудничает по ГПХ и трудовым договорам. В отчёт нужно включить персональные данные исполнителей и сведения о выплаченных суммах. Отчитаться нужно не позднее 25 числа следующего месяца после утраты статуса самозанятого.

Например, если самозанятый лишился права на применение спецрежима в мае, то сведения по нему включают в отчёт в июне.

Расчёт по страховым взносам РСВ — этот документ сдают все компании (ИП) по сотрудникам и исполнителям, с которыми заключили договор на оказание услуг / выполнение работ. В расчёт включают персональные данные о физлицах и сведения об исчисленных суммах страховых взносов. Крайний срок сдачи отчета — 25 число месяца следующего за отчётным кварталом.

6-НДФЛ — это форма, которую сдают в инспекцию все налоговые агенты. Расчёт содержит сведения о выплатах в пользу физлиц, об исчисленных и удержанных суммах НДФЛ. Крайний срок сдачи — не позднее 25 числа месяца следующего за отчётным кварталом.

Сведения по исполнителям, которые лишились права на применение спецрежима, нужно включать в расчёт 6-НДФЛ и форму РСВ начиная с месяца утраты статуса самозанятого.

В единый Социальный фонд заказчик должен подать новую форму ЕФС-1 по сведениям о подписании или расторжении договора на оказание услуг. Установлен срок не позднее следующего дня после начала действия договора или его прекращения.

В письме Минтруда от 04.04.2023 № 14-1/10/В-4784 указано, что, в случае, если договор на оказание услуг был заключен с самозанятым, но в ходе исполнения обязательств он утратил право на применение спецрежима, это является прямым основанием для прекращения отношений. Следовательно, нужно подать в СФР сведения по новому договору, заключенному с самозанятым, утратившим статус, как с физлицом.

Если количество физлиц в компании превышает 10 человек, то отчёты подаются в контролирующие органы исключительно в электронном виде.

Это требует дополнительных затрат на электронную подпись и подключение к специальному сервису сдачи отчётности. Поэтому заказчику важно отслеживать статус исполнителя перед заключением договора и перед каждой выплатой вознаграждения.

Цифровая HR платформа — это официальный партнёр налоговой службы, поэтому заказчику гарантировано сотрудничество с проверенными исполнителями, имеющими действующий статус самозанятого. Компания может быть уверена в том, что ИФНС не доначислит налоги и взносы на суммы выплаченного вознаграждения, а также не придётся платить штраф — 20% от величины неуплаченных налогов и взносов.

Как заказчику минимизировать риски

Пропишите в договоре условие, по которому физлицо обязуется передать сведения заказчику в случае утраты статуса самозанятого. А также обязанность заплатить неустойку, равную сумме расходов на страховые взносы, НДФЛ и штрафы, которые понесёт компания, если исполнитель в установленный договором срок не проинформирует об изменениях.

Размер неустойки можно указать в процентном соотношении от вознаграждения.

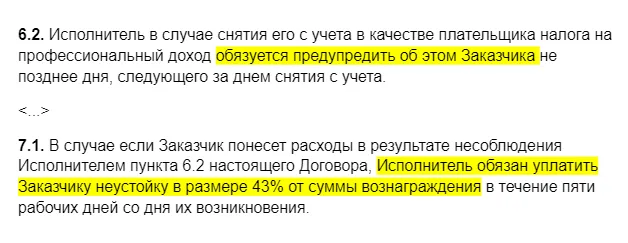

Пример формулировки в договоре:

Но даже в этом случае исполнитель может отказаться возмещать понесённые заказчиком расходы. Тогда придётся обращаться в суд для взыскания денег с бывшего самозанятого.

Самый надёжный способ — это сотрудничество с исполнителями через специальные электронные площадки, например, Цифровую HR платформу. Онлайн-платформа проверяет наличие действующего статуса самозанятого у всех соискателей.

В особенности это оценит бизнес, который массово привлекает линейный персонал, в связи с чем наблюдается очень большая нагрузка на отдел кадров, бухгалтерию и службу безопасности.

Сотрудники этих отделов не успевают контролировать все изменения, которые происходят у исполнителей. А доначисления и штрафы по самозанятым, утратившим свой статус, при массовом привлечении физлиц могут наносить заказчику весомый ущерб.

Получите бесплатный чек-лист - узнайте как правильно заключить договор

Снизьте риски при работе с самозанятыми

Минимизируйте риски при работе с исполнителями

Реклама: ООО «ПРОЕКТ», ИНН 7733354684, erid: LjN8KHna3

Начать дискуссию