С 2023 года утверждена новая форма отчетности, но она будет применяться, начиная с 1 квартала 2023 года. За прошедший 2022 год отчитываться нужно по старой форме (приказ ФНС от 15.10.2020 № ЕД-7-11/753).

Установленная дата предоставления отчета 25 февраля, в связи с выходным днем, перенесена на 27.02.23 года.

Состав формы

Годовой отчет содержит титульную страницу, где указываются сведения о налоговом агенте, за какой период и год заполнены сведения.

В документе содержатся два основных раздела:

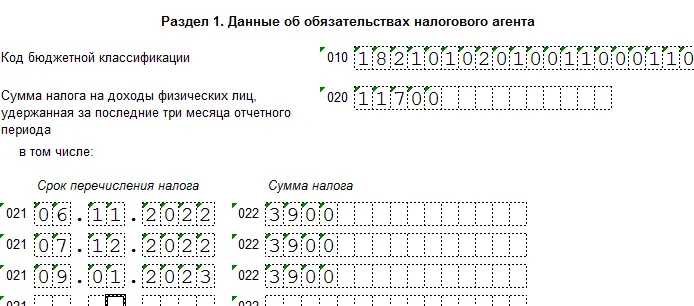

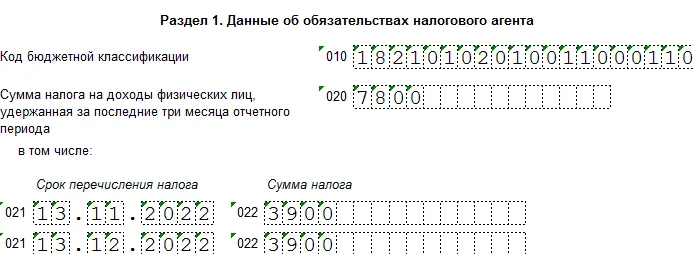

1 раздел. Содержит размер обязательства, которое налоговый агент обязан перечислить в бюджет в определенные сроки.

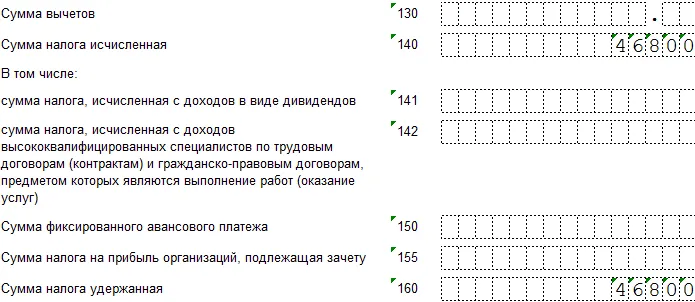

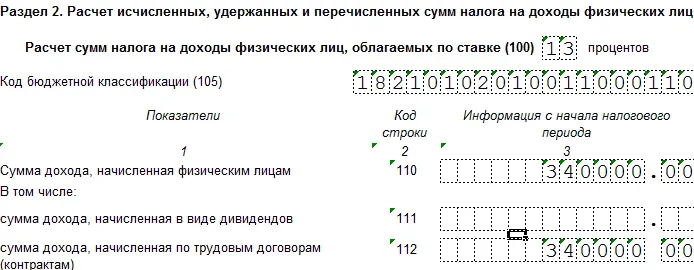

2 раздел. Приводятся сведения о суммах налога, начисленных, удержанных и перечисленных налоговым агентом в бюджет, а также о произведенных авансовых платежах. Сведения заполняются нарастающим итогом с начала года.

Приложение № 1. Оно состоит из справок о доходах физлиц, в которых заполнена информация о каждом сотруднике предприятия, его заработной плате, начисленном и удержанном НДФЛ. Также имеются данные о стандартных, социальных и имущественных вычетах, на которые уменьшается налогооблагаемая база при исчислении налога. Приложение прилагается только к годовому отчету.

Дата признания доходов

В последние дни декабря в Налоговый кодекс внесены изменения. Их суть состоит в том, что теперь датой принятия дохода считается день фактической выплаты заработной платы. Раньше – это был последний день месяца.

Заработная плата сотруднику выплачивается два раза в месяц: за первую половину и за вторую. Сейчас нужно удерживать налог и с аванса.

Изменился порядок и сроки для уплаты НДФЛ. Обязательства отправляют в бюджет в составе ЕНП не позже 28 числа каждого месяца. НДФЛ, удержанный после 22 числа предыдущего месяца, перечисляется в текущем месяце.

Отражение в отчете зарплаты за декабрь

При заполнении формы у бухгалтеров в основном вопросов не возникает, кроме внесения в отчет зарплаты за декабрь. Ведь первая ее часть выдается в декабре, а вторая уже в январе. Рассмотрим на примерах различные варианты заполнения раздела 1 и 2 формы 6-НДФЛ.

Вариант № 1. Выплата зарплаты в декабре

Работник имеет ежемесячный доход 30 тыс. рублей. Вычетами не пользуется. НДФЛ составит 3900 рублей. По коллективному договору оплата за вторую половину месяца производится 5 числа.

Если срок выплаты выпадает на праздничный день, работодатель обязан перечислить всю задолженность по зарплате 31.12.22.

В разделе 1 заполнена строка 020 сумма налога, удержанного за три месяца с разбивкой по месяцам (стр. 021).

В разделе 2 общая сумма дохода за 12 месяцев (стр.110, 112) и исчисленная и уплаченная годовая сумма НДФЛ.

Если выплата заработной платы приходится на более поздние сроки, например 9.01.23 г, а работодатель принял решение выплатить в декабре, то заполнение будет аналогичное.

Вариант № 2. Выплата зарплаты в январе

Аванс перечислен 20 декабря, вознаграждение за вторую половину – 12.01.23. В декабре действовали старые правила, в январе – новые. Как правильно заполнить отчет?

Налоговая служба в своем письме от 11.01.2023 № ЗГ-3-11/125@ дает разъяснение: декабрьский аванс считается доходом 2023 года.

Поэтому он включается в раздел 2 формы, также показывается начисленный НДФЛ. Фактически же начисление налога в декабре не производилось.

Выплата за первую половину месяца в 1 раздел формы 6-НДФЛ не попадет. Ее бухгалтер отразит в отчете за 1 квартал 2023 года.

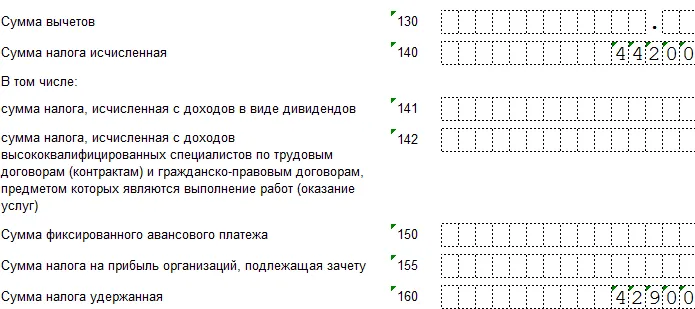

Рассмотрим на примере. Работнику перечислен аванс в размере 10 тыс. рублей 31.12.2022 г. НДФЛ составит 1 300 рублей.

Доход за 11 месяцев: 330 тыс. рублей, налог – 42 900 рублей.

Всего за 12 месяцев: зарплата – 340 тыс. рублей, налог – 44 200 рублей.

В разделе 2 в строке 110, 112 отразится общая сумма дохода с авансом. А вот налог с аванса будет учтен только по строке 140.

В 1 разделе отчета 6-НДФЛ не заполнена строка по выплатам за декабрь.

Форму 6-НДФЛ отправляют в налоговый орган в электронном виде. Для передачи отчета организации пользуются услугами специализированных компаний или сервисами отправки отчетности в электронном виде. Предприятиям, численность работающих у которых не превышает 10 человек, разрешено представлять отчет на бумаге.

Если вы хотите сэкономить время и нервы, то пользуйтесь сервисом для электронной сдачи отчетов – 1С-Отчетность. Сервис обеспечит работу прямо из программы 1С. Можно настроить СМС-уведомления, чтобы отслеживать статусы отчетности. Выгрузка пакетов документов производится в один клик.

Сервис позволит прямо в программе 1С получать от контролирующих органов требования о представлении документов, подготавливать и отправлять ответные документы.

Реклама: ООО «Е-Офис 24», ИНН 6672281995, erid: LjN8JzMag

Начать дискуссию