Какие налоги и взносы платят за физлицо

Как только заказчик заключает с физлицом договор, он по закону становится его налоговым агентом. Размер налога зависит от формы собственности — ООО, ЗАО, ОАО или ИП.

ООО, ЗАО, ОАО. С точки зрения налоговых выплат за физлиц эти формы организации собственности не отличаются. С каждого вознаграждения компания платит за подрядчика:

- Налог на доход физических лиц (НДФЛ). Для резидентов РФ — 13%, для нерезидентов — 30%.

- Обязательное пенсионное страхование (ОПС) — 22%.

- Обязательное медицинское страхование (ОМС) — 5,1%.

Иногда по согласованию сторон в договор ГПХ добавляют взносы на социальное страхование — 2,9% — на случай временной нетрудоспособности или в связи с материнством.

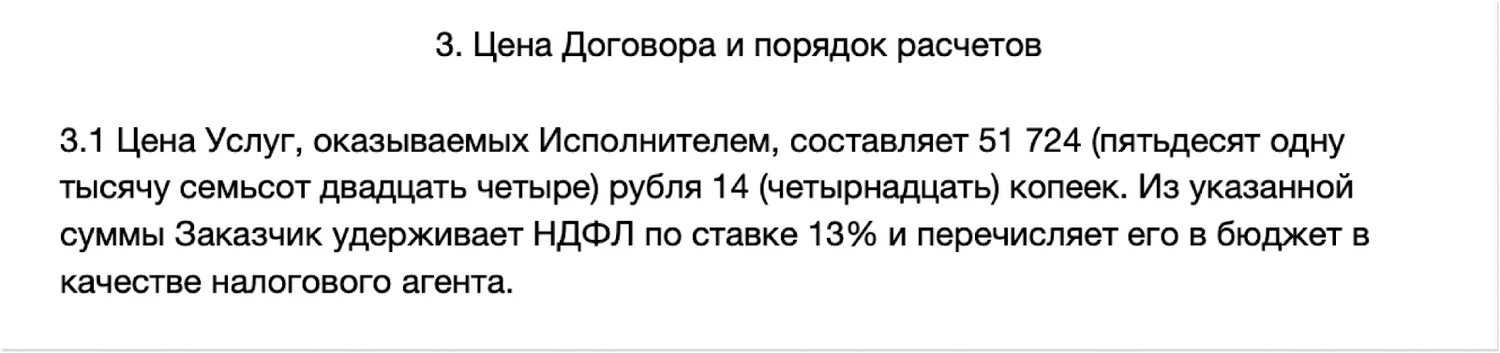

Таким образом, конечная сумма налоговых отчислений за резидентов РФ может доходить до 43%, за нерезидентов — до 57%. Платить налог на доход отдельно из бюджета организации нельзя. НДФЛ нужно сразу включить в сумму гонорара фрилансера, чтобы удержать с нее налог. Страховые взносы компания платит отдельно, после того как перечислила деньги исполнителю.

По этим условиям фрилансер получит после вычета налога 45 000 рублей. Если не включить НДФЛ, физлицо получит 39 150 рублей

ИП. Индивидуальные предприниматели тоже обязаны удержать с физлица НДФЛ, взносы на ОПС и ОМС. Ставки такие же, как и у ООО. Взносы на ОПС и ОМС не надо платить только за иностранных граждан.

Как снизить размер налога

Юрлицо при сотрудничестве с фрилансером может снизить налоговую нагрузку двумя способами.

Работать с ИП или самозанятыми. По закону компания не платит налоги за самозанятых и ИП — они делают это сами. Самозанятые перечисляют в налоговую 6% дохода. У ИП процент зависит от системы налогообложения — от 6 до 20%. Иногда фрилансеры включают сумму выплат в стоимость услуг — этот момент нужно обсуждать индивидуально. В любом случае прибавить к гонорару дополнительные 6–20% выгоднее, чем 43%.

Работать с физлицами через EasyStaff. Если нет времени или возможности искать фрилансеров-самозанятых или ИП, предложите физлицу сотрудничать через сервис выплат EasyStaff.

Стороны подписывают договор с сервисом, а не напрямую между собой. По документам работу выполняет EasyStaff, а по факту — удаленный исполнитель. Так как компания — не налоговый агент фрилансера, она не обязана платить за него НДФЛ и взносы, только реальный гонорар.

За услуги сервиса перечислять налог тоже не надо. EasyStaff — иностранное юрлицо, на территории России оно обязано платить налоговые взносы самостоятельно. Это легальная схема, которая экономит деньги на налоговых выплатах и не вызовет вопросов у ФНС РФ.

Закрывающий документ — инвойс — автоматически формируется в личном кабинете компании сразу после выплаты. В нем есть необходимые данные: реквизиты сторон, описание, сумма и дата сделки. По закону его достаточно, чтобы подтвердить расходы заказчика.

Так выглядит инвойс, который формируется в личном кабинете компании

Чтобы начать работу, нужно зарегистрироваться в сервисе и пригласить фрилансера. Мы подготовили пошаговую инструкцию по регистрации для компаний — весь процесс займет не больше часа. Начните работу с физлицами через EasyStaff и законно экономьте деньги на налоговых отчислениях.

Комментарии

2С чем Вас и поздравляю. Дезинформация не лучшее что можно сделать на форуме.

ИП и ООО несут одинаковое налоговое брямя при работе с ФЛ. Начислять или нет СВ зависит от характера сделки (ГПХ, аренда).

А вот что делать чтобы не платить большие СВ - да ИП открыть, господи, этому ФЛ!

Добрый день!

Да, вы правы, ИП в любом случае обязан удержать с физлица НДФЛ и страховые взносы. Текст поправили.

В нашем случае от характера сделки ничего не зависит, поскольку мы говорим о сотрудничестве с фрилансерами по договору оказания услуг или подряда. В этом случае заказчик в любом случае обязан заплатить взносы за исполнителя.

Тем не менее, ИП все же может не платить взносы за ОМС и ОПС, но только за иностранных сотрудников, которые так же работают по договору гражданско-правового характера (п.5 ст. 420 НК РФ).