Сегодня, когда бизнес балансирует между рисками дробления, ужесточением по ст. 54.1 НК РФ и новыми правилами налогового контроля, ситуация аналогична «перепланировке» помещения по новым СНИПам (строительные нормы и правила). «Как было» — уже нельзя, «как можно» — ещё не понятно, при этом перепланировка — процесс сложный и требующий погружения во все нюансы.

Специально для «Клерка» эксперт «Градиент Альфа», «Деловой России» и Торгово-промышленной палаты РФ Татьяна Ильинова разбирает важнейшие факторы, которые нужно учесть при реструктуризации бизнеса. Чтобы потом не было мучительно больно.

Структуры бизнеса, построенные позавчера и еще с успехом работавшие вчера, сегодня нуждаются в серьёзной корректировке.

Меняются правила, льготы и налоговые режимы. Это ведёт к пересмотру системы налогового планирования и может поставить вопрос шире — до уровня реструктуризации бизнеса.

Другие причины смены структуры группы — изменение структуры владения или переход на новый жизненный цикл бизнеса. Рано или поздно любой бизнес-процесс требует изменений. Чтобы оставаться «в рынке» и быть конкурентоспособной, компании нужна мобильность в меняющихся экономических условиях.

Да что там циклы бизнеса? Из свежих новостей мы видим, что реструктуризация сегодня заботит не только бизнес, но и консервативную власть.

Итак,

· что учесть в эпоху изменений, чтобы из лучших побуждений не навредить работающему бизнесу?

· как внедрить новое в налоговом планировании компаний без ущерба для производственного процесса и интересов собственников?

· как снизить риски в новой налоговой реальности без потери ликвидности?

Все эти и многие другие вопросы предлагаю учесть, если задумали реструктуризацию в собственном бизнесе.

Если продолжить аналогию — одна «перепланировка» будет вполне законна, а другую никогда не согласуют и это обернётся сплошными проблемами (например, в виде потери ликвидности при продаже вашего актива).

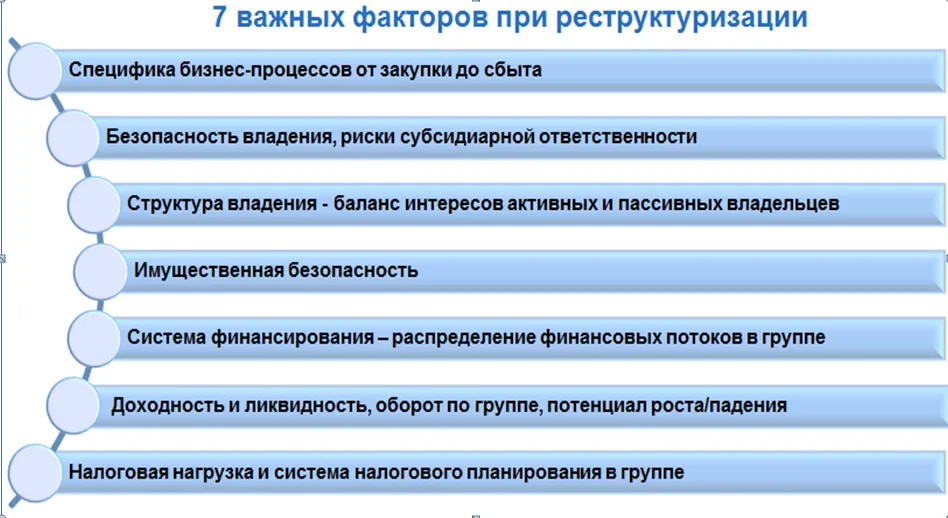

Поэтому давайте разбираться — что из основного необходимо учесть при первичном построении или реструктуризации вашей группы компаний.

1. Специфика бизнеса — это и вид деятельности, и особенности бизнес-процессов, начиная от закупки до сбыта.

То, что подойдёт производственникам, не работает в торговле.

А то, что работает в торговле на ОСНО, развалится в торговле на патенте.

Пример: в одном из проектов мы работали с идеей заказчика (торговый бизнес) перевести розницу на патент. Идея заманчива, налоговая нагрузка несопоставимо ниже, розница на патенте разрешена — казалось бы, почему нет?

Однако при детальном рассмотрении бизнес-процессов выяснилось, что торговля в данном бизнесе велась следующим образом: первично с товаром покупатель знакомился на сайте, потом он приходил в шоу-рум, где более детально выбирал подходящую ему модель, дальше, оплатив стоимость товара, ехал забирать его на склад.

Перенеся этот процесс на нормы торговли, мы получаем аналогию «торговли по каталогам», а вот она-то как раз под патент не подпадает. А значит, получив налоговую экономию, можно одновременно получить и налоговый риск разоблачения схемы. И что в итоге встанет дороже — уже не понятно. Поэтому любой рецепт налогового планирования примеряйте к своему бизнес-процессу.

Говоря о специфике бизнеса, не забудьте о взаимоотношениях с контрагентами. Будь то покупатели или поставщики, наши взаимосвязи различны — одни торгуют в рассрочку, другие сидят на предоплате. Одни работают с иностранцами и вынуждены смотреть на правила международной торговли, контроля и менталитет иностранного бизнеса, других при работе только внутри РФ эти вопросы не коснутся, а коснутся другие — характерные нашему внутреннему рынку.

2. Безопасность владения. Понятие во всех смыслах значимое и широкое. Оно достойно отдельной статьи, причём не одной.

Главное, на чём нужно акцентировать внимание — на субсидиарной ответственности собственников ваших компаний.

Вопрос стоит остро: если в случае больших доначислений и невозможности расплатиться с бюджетом бизнес обанкротится, то ответственность переходит на собственника, который фактически может ответить по долгам компании своим имуществом.

Этот фактор особенно обострился на фоне последних громких арбитражных решений. Правоохранительные органы и суды распространяют субсидиарную ответственность по налоговым недоимкам уже даже не на самих собственников, а на их родственников (в том числе на детей).

3. Структура владения, отношения между собственниками, обеспечение контроля и управление — все эти вопросы крайне важны и обойти их вы не сможете, поэтому выделяю их отдельно.

Активные собственники понимают всю важность изменений в структуре группы в связи с возникающими налоговыми рисками, меняющейся ситуации в отрасли или глобальных изменениях на рынке. Они готовы изменить структуру и при необходимости начать с себя. По нашему опыту: вопросы структуры владения кажутся им не то что важными — а необходимыми.

Пассивные собственники, которые однажды вложили деньги в бизнес и не принимают участия в операционной деятельности, получая дивиденды как пассивный доход, могут не понять, зачем перестраивать то, что и так работает и приносит деньги. Придётся согласовывать варианты и с ними.

Или другой вариант — буквальное изменение структуры путем вывода одного и ввода другого собственника вне зависимости от причины этих телодвижений. Тут надо сразу думать, как не потерять при этом контроль и заблаговременно предусмотреть ограничительные меры для новых членов команды. С такими задачами сталкиваешься, когда одновременно есть потребность и ввода наследника в бизнес, и ограничения его прав на этапе становления.

4. Имущественная безопасность. Тут важно всё, что касается защиты имущества при всевозможных рисках — начиная с налоговых и заканчивая рейдерством.

5. Система финансирования внутри группы.

Зачастую поступление оборотных средств в компании группы не пропорционально:

· есть компании, которые генерируют реальную прибыль и получают свои деньги самостоятельно (этакие независимые компании). Редкий вид, достойный занесению в Красную книгу...

· есть те, кто спецификой бизнеса вынужден получать деньги позже, чем их потратить, обеспечивая одновременно и непрерывность производства, и предоставляя отсрочки по оплате для поддержания спроса. То есть деньги от товаров/работ/услуг они получают позже, чем их надо потратить на покупку сырья /товаров/работ. При этом строить и производить надо уже сегодня, производственный процесс не может быть остановлен. Такие компании идут за банковскими кредитами или кредитуются внутри своей группы.

Те, кто на банковских кредитах — имеют свою специфику с обязательствами по выручке, залогом имущества, необходимостью ликвидного баланса. Они зависимы своими показателями от возможности банковского финансирования. В этой связи не всегда просто в таких компаниях поменять долю, которая, например, может быть в залоге у банка или перераспределить активы внутри группы.

Наконец, есть те, кто пользуется внутригрупповым финансированием, начиная от займов учредителей и заканчивая большими отсрочками по оплате в сделках с компаниями группы.

Однако сегодня внутригрупповое финансирование, особенно то, что касается не погашаемой годами кредиторской задолженности, рассматриваются контролирующими органами в качестве «имитационных действий» (на эту тему у ФНС и Следственного комитета есть даже совместное письмо). А сама группа компаний, применяющая данные механизмы финансирования, тестируется на признаки дробления. Значит, здесь также важен баланс интересов данного механизма и рисков, которые он может привести.

6. Доходность, ликвидность, обороты. Тут важно на этапе планирования любых изменений спрогнозировать объёмы деятельности на перспективу и учесть степень прироста этих объёмов в будущем.

Другими словами, важно не только то, сколько бизнес генерит прибыли сегодня, но и то, каков этот объём будет завтра, исходя из трендов на рынке, в отрасли, общей экономической ситуации в стране и всех тех тенденций, которые влияют на рынок ваших товаров/работ/услуг.

Перспектива крайне важна, иначе может получиться, что ваша идея, положенная в основу реструктуризации проработает ровно год, а затем, например, при возросшем обороте мы теряем право на УСН, и налоговая конструкция положенная в основу бизнеса кардинально меняется.

7. Ну и наконец — налоговая нагрузка и система налогового планированияв группе.

Задача сегодняшнего дня — удержать те показатели, которые позволят компании оставаться с жизнеспособным уровнем рентабельности и при этом максимально нивелировать налоговые риски (текущие и потенциально возможные).

В общем, факторов, которые необходимо учесть при реструктуризации бизнеса, предостаточно. И все они крайне важны. Что-то не учтёте — получите «незаконную перепланировку».

Нюансы этой безграничной темы по присоединению лоджии к кухне, отделению мокрых зон, разделению одних помещений и объединению других в перекладке на реструктуризацию бизнеса мы на примере конкретных «планировок» разберём на нашем бизнес-семинаре

Начать дискуссию