Предположим ситуацию, что очень скоро вы задолжаете круглую сумму денег. Например, ФНС привлечет вас к субсидиарке за долги бизнеса по налогам.

Морально вы не готовы к такой перспективе. И тем более вы, как наемный директор, не получивший ни копейки из обналиченных денежных средств (или, наоборот, бенефициар, чья компания была разворована менеджерами), не считаете справедливым расставаться со своим личным имуществом в счет уплаты долга за чьи-то косяки. Но справедливость и ваши желания мало волнуют кредитора. Он придет и заберет все, до чего сможет дотянуться по закону.

Практикующие юристы «Игумнов Групп»

Поможем решить вопросы с бизнесом, субсидиаркой, банкротством и защитой активов

Чтобы понять, что с этим делать, сначала нужно посмотреть на ситуацию со стороны ваших оппонентов и понять, какие шаги они будут предпринимать, чтобы лишить вас всего с трудом нажитого. И затем выработать план по своей защите. Этим и займемся по тексту ниже.

Нижеуказанная информация является анализом сложившейся судебной практики, носит ознакомительный характер и автор не призывает к ее применению. Наоборот, автор считает, что должник обязан действовать разумно, добросовестно и прилагать все возможные усилия к тому, чтобы погасить долги перед кредиторами, даже если для этого придется продать почку (если долг перед бюджетом — можно обе).

Действия кредитора

Судебный акт о привлечении к субсидиарной ответственности (взыскании убытков / долга по займу или поручительству / неосновательного обогащения и т.д.) вступил в законную силу. Далее возможны 2 варианта развития событий:

- кредитор пойдет к судебным приставам;

- кредитор подаст заявление о банкротстве должника как физического лица.

Очень часто можно услышать от должников мнение, что кредитор действует неправомерно сразу обращаясь с заявлением о банкротстве. Мол, «мне гораздо выгодней, чтобы кредитор забирал мое имущество через пристава, чем когда оно обесценится до копейки на банкротных торгах».

Желания должников понятны, но кого эти желания волнуют? По закону, у взыскателя есть никем не ограниченная возможность самостоятельно выбирать способ защиты своих прав. И если он предпочел вариант банкротства, то это его право. Запрета на подобные действия в законе нет.

Поэтому попытка понудить кредитора выбрать иной путь — взыскание через судебного пристава — обречена на провал.

Но вернемся. Итак, к чему готовимся?

Вариант 1. Кредитор возбуждает исполнительное производство.

Исполнительный лист передается в службу судебных приставов. Пристав возбуждает производство и рассылает запросы о наличии имущества у должника. Все, что найдется ставится под арест: с этого момента вы ничего не можете сделать со своими долями в ООО, недвижимостью, банковскими счетами и т.д.

Если пристав попадется смышленый, он направит запрос в ЗАГС, чтобы найти вашу супругу. Все деньги, лежащие на счетах жены, и оформленная на нее недвижимость и авто по умолчанию подразумеваются общими (совместно нажитыми), а значит, в них, как минимум, есть и ваши 50%.

Доказывать, что на самом деле это было личное имущество жены, потому что получено по наследству / в подарок / по брачному договору — теперь головная боль супруги. Если она не сможет убедить приставов в своей правоте, то придется обращаться в суд.

Чем заканчиваются подобные истории, мы видели своими глазами, почитать про наш опыт можно в статье «Как мы проиграли суд по взысканию убытков на 210 млн рублей».

Ключевой момент деятельности приставов заключается в том, что они работают с активами, имеющимися на момент возбуждения исполнительного производства. Если к этой дате у должника нет ни личного имущества, ни официального брака, то максимум чего можно ожидать от пристава — попытку оспорить вывод активов по нормам Гражданского законодательства.

В теории сделать это возможно — анализируем судебную практику и находим иски, поданные судебными приставами по статье 10 ГК РФ «Злоупотребление правом».

Полезные материалы от «Игумнов Групп»

Из нашей рассылки вы узнаете больше о субсидиарке, банкротстве и защите активов

Получить пример дела

Но это единичные случаи. На практике все знакомые приставы как только возникает вопрос об оспаривании сделок по «десятке», закатывают глаза с немым вопросом «Зачем мне это надо?»

Кстати, и сам кредитор имеет право обжаловать действия должника по отчуждению активов со злоупотреблением правом. Параллельно с исполнительным производством. Но подать иск и выиграть его — две большие разницы.

Пример судебной практики пришлем — оставьте e-mail в форме выше.

Итого:

- судебный пристав работает с тем, что есть в текущий момент у должника

- если должник состоит в браке, то в зоне риска будет и имущество оформленное на его супругу/супруга

- пристав может оспаривать сделки по выводу активов должника по нормам Гражданского законодательства, но не часто этим пользуется. А если и пользуется, то выигрывает только по самым очевидным делам.

- В общем, судебный пристав не самый серьезный противник вследствие отсутствия должной законодательной поддержки, опыта и мотивации.

Вариант 2. Кредитор банкротит должника.

Кредитор подает заявление о банкротстве физлица в Арбитражный суд. Если сумма долга более 500 тыс.рублей, то вводится одна из процедур банкротства (реструктуризация задолженности или реализация имущества) и назначается арбитражный управляющий (в банкротстве физ.лица он называется финансовый управляющий, но от смены названия суть не меняется).

Финансовый управляющий имеет схожие с судебным приставом полномочия: он запрашивает информацию об имуществе должника и семейном положении, проверяет совершенные сделки и наличие банковских счетов и т.д

Аналогично он проявит интерес к имуществу официальной супруги, если таковая окажется на момент банкротства. А если жена будет в процессе развода с нашим должником, то от его имени примет участие в бракоразводном процессе и постарается выжать из него максимум в пользу своих заказчиков. Как это бывает можно почитать в статье «Раздел имущества супругов при банкротстве».

Но есть и существенные различия между банкротством и исполнительным производством: арбитражный управляющий может (и должен) работать не только по гражданскому законодательству, но и по банкротному. А в ФЗ «О банкротстве» есть глава III.1 — оспаривание сделок должника, совершенных в преддверии банкротства. И вот по этим нормам, сделки по выводу активов слетают намного чаще, чем по пресловутой «десятке». Оно и логично — главу III.1 как раз и придумывали под такие случаи.

Кстати, в банкротстве у должника присутствует отличный шанс лишиться и единственного жилья. Но не будем повторяться, эту тему мы уже размусолили в статье «Как защитить единственное жилье должника».

Итого:

- в банкротстве финансовый управляющий может применять все те же самые инструменты, которые есть у судебного пристава, и еще кучу новых механизмов из банкротного законодательства,

- арбитражный управляющий будет искать отчужденное должником имущество потому что

- сделки по выводу активов должника оспариваются куда легче по банкротным основаниям, чем по ГК,

- финансовый управляющий —профессионал, мотивированный на результат. Он знает куда копать и где что искать. Его не нужно пинать, чтобы он делал свою работу. Как минимум, потому что у АУ и выше ответственность: если он пропустит какие-то сделки, на него же могут повесить убытки.

Кстати, если должник умер, долги сами по себе не прекращаются и никуда не списываются. По ним тоже можно вести работу — как именно мы писали в статье «Что делать, если должник умер».

В общем, главное, что нужно понять — банкротство физлица куда опаснее для должника (с точки зрения расставания со своим личным имуществом), чем возбуждение исполнительного производства. И грамотный кредитор пойдет именно этим путем. А значит, к данному сценарию развития событий и надо готовиться.

Срок оспаривания сделок

Грамотная подготовка к личному банкротству, в первую очередь, заключается в проверке должником своих сделок на предмет оспоримости. Для этого нужно понимать за какой период и как оспариваются те или иные сделки.

1) Оспаривание сделки должника по нормам ГК РФ.

Оснований для оспаривания сделок по гражданскому законодательству много, но самое популярное из них — злоупотребление правом (ст.10 ГК РФ).

При оспаривании сделки по этой статье надо доказать, что должник отчуждал имущество с целью уклонения от уплаты долга, а не с целью извлечения финансового (хозяйственного) результата.

Как это работает на практике, мы разбирали здесь и еще подробно поговорим об этом ниже. Сейчас же остановимся на сроках исковой давности, чтобы вы понимали период в течение которого эта проблема может прилететь:

Здесь два ключевых момента:

- Во-первых, сроки исковой давности по гражданскому законодательству считаются вперед с момента совершения сделки.

- Во-вторых, стороны по сделке могут ее оспорить только в течение 3 лет с момента совершения. Но так как кредиторы и финансовый управляющий никоим боком стороной по сделке не являются и не могут знать об ее условиях (а иногда и о ее существовании), для этих ребят три года начинают течь с момента когда они получили информацию о сделке. Но чтобы этот процесс не становился бесконечным по времени, законодатель ввел ограничение — не более 10 лет с момента совершения сделки.

Итого: можно считать, что в течение 10 лет с момента совершения любой сделки кредиторы могут попробовать ее оспорить по нормам ГК РФ. Причем под сделкой понимается как договор купли-продажи или дарения, так и внесение имущества в уставный капитал, оформление ипотеки (залога), брачного договора или алиментного соглашения. Это все относится к сделкам.

2) Оспаривание сделки по банкротным нормам (по ФЗоБ).

Здесь тоже есть несколько оснований, но чаще всего идут через оспаривание сделки, совершенной с целью причинения вреда кредиторам. По этому основанию надо доказать, что сделка совершалась:

- в период когда физлицо уже отвечало признакам неплатежеспособности;

- сделка причинила ущерб (совершена на нерыночных условиях);

- сторона по сделки знала о ситуации должника (была аффилирована или заинтересована в результате).

Как это работает на практике, мы подробно разбирали в статье «Все об оспаривании сделок должника в процедуре банкротства», а сейчас лишь остановимся на сроках исковой давности, с пониманием которых у должников обычно большие проблемы.

Здесь следующие нюансы:

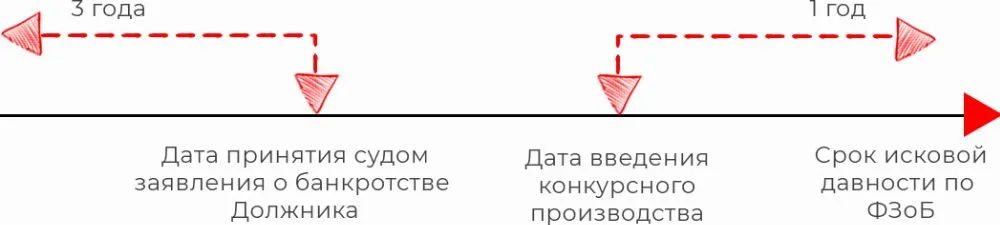

- Во-первых, в законе четко прописан период, в течение которого должна быть совершена сделка, подлежащая оспариванию — это максимум 3 года до принятия заявления о банкротстве (или после его принятия). То есть датой отсчета является момент принятия Арбитражным судом заявления кредитора о банкротстве должника — вот с этого момента отсчитываем назад три года и всё, что попало в этот период помечаем красным: сделки в зоне риска. Но если сделка выпадет за трехлетний период хотя бы на один день — к ней уже нельзя применять банкротные нормы (но можно идти через ГК).

- Во-вторых, есть отдельный срок на подачу заявления о признании сделки недействительной. Он составляет 1 год и, в общем случае, отчитывается вперед с момента введения конкурсного производства (реализации имущества). Если арбитражный управляющий подаст иск хоть на 1 день позже, у должника есть хороший шанс выиграть суд по пропуску срока.

Отсюда несколько очевидных выводов:

- Кредитору интереснее подать заявление о банкротстве как можно раньше.

- Если это сделано, то должник может затягивать процесс введения банкротства хоть до бесконечности — это ему уже не сильно поможет (по крайней мере по банкротным основаниям).

- Когда дело дойдет до защиты своих сделок в судебном процессе, должнику надо проверять обе даты, чтобы потом не было очень больно за тупо проигранный суд.

Как оспаривают

Для подготовки и совершения надежных сделок надо знать не только срок их оспоримости, но и общие правила и принципы по которым суд признает их недействительными.

Мы в «Игумнов Групп» никогда не тяготели к пережевыванию теории, поэтому о методах разрушения и защиты сделок мы поговорим ниже непосредственно на конкретных примерах. Думаем, это будет нагляднее, чем цитировать здесь законы и пленумы, которые вы вряд ли сможете применить в реальной ситуации (а иначе что вы здесь забыли?).

Далее переходим непосредственно к стратегии и тактике защиты личных активов.

Стратегия защиты

Вся защита личного имущества сводится к двум последовательным задачам.

Первое. Найти хранителя активов.

Это может быть любое юридическое или физическое лицо, которому вы либо доверяете как себе, либо можете его контролировать. Основное требование к Хранителю активов — чтобы он сам не был в зоне риска. А сюда относятся все, кто активно ведет бизнес.

Поиск хранителя активов всегда лежит на клиенте, этим мы не занимаемся. Исключение — если речь идет о создании офшорных / трастовых структур и клиент готов ежегодно отдавать по несколько десятков тысяч долларов за их содержание.

Второе. Переоформить свое имущество на Хранителя.

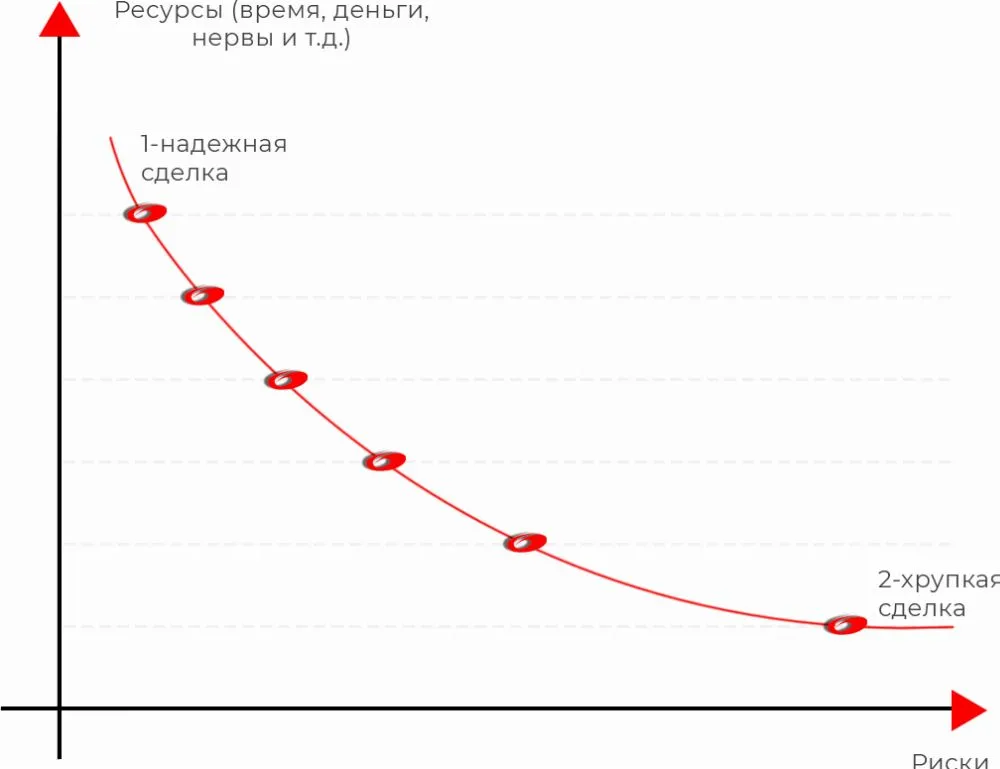

Вариантов по переоформлению имущества — миллион. И все их можно разложить на линии, где в точке 1 — будет самая надежная и безупречная сделка, соответствующая самым высоким требованиям кредиторов, а в точке 2 — сделка-пустышка, которая лопнет от легкого нажатия.

От чего зависит надежность сделки?

Глядя на график, несложно угадать ответ — от наличия ресурсов на ее совершение. Под ресурсами здесь и далее я буду подразумевать совокупность 3 факторов:

- Наличие денежных средств или возможность их получить на необходимый период.

- Запас времени до момента вступления в законную силу судебного акта о взыскании с физлица-должника.

- Готовность тратить нервы и/или отходить от привычного порядка вещей.

Время/деньги — это две ключевые проблемы. Либо доверители обращаются, когда уже нет времени, чтобы применить надежный инструмент. Либо когда уже нет денег на то, чтобы его внедрить. Учитывая, что сделки могут оспариваться как за 10 лет, так и за 3 года до банкротства — в зависимости от основания — становится ясным, что время очень дефицитный ресурс. Покажу на примере, как это работает:

Точка №1 на графике — это сделка купли-продажи имущества. Эта сделка 100% неоспорима, если соблюдено одновременно 3 условия:

- Имущество отчуждается не аффилированному лицу, которого вы видите в первый и последний раз.

- Сделка осуществляется по рыночной цене (не по кадастровой, не по остаточной, ни по какой-то еще — а именно по рыночной!)

- Деньги по сделке поступили в полном объеме путем перечисления по безналу.

Вот ресурсы, которые потребуются вам для совершения подобной сделки:

- Время: имущество не должно быть под арестом или обеспечительным мерами, т.е. сделка делается заранее. И очень желательно чтобы у должника не было просроченных обязательств и судебных процессов по их взысканию.

- Деньги: на прогон / уплату налогов / аренду нового жилья и т.д.

- Нервы/личный комфорт: надо где-то жить, куда-то выписываться, куда-то прописывать детей и решать кучу иных организационных вопросов и т.д.

Если клиент готов к таким затратам, то сделка получится идеальной. Если ресурсов идти на подвиг — нет, придется двигаться по кривой вниз: будут разработаны компенсирующие механизмы, которые снизят уровень затрат. Отрицательным следствием станет переход к чуть более рискованной политике.

Пример того, как это работает, можно найти в статье «Можно ли оспорить договор купли-продажи?»

Точка 2 — это вариант самой хрупкой сделки. На практике это сделка дарения: делается когда нет никаких ресурсов: ни времени (вот, вот и наложат арест), ни денег, и потому легко оспаривается в течение, минимум, 3 лет:

- Дарение по умолчанию делается в пользу аффилированного лица (или вы серьезно рассчитываете, что суд поверит в то, что вы могли подарить имущество незнакомому дяде с улицы?)

- По своей сути это безвозмездная сделка, значит совершена на нерыночных условиях, значит заведомо причиняет ущерб кредиторам.

- По закону требуется, конечно, доказать еще третье обстоятельство — что сделка совершалась при наличии у физлица признаков неплатежеспособности. По факту суды закрывают на это глаза или берут формальные признаки из разряда: «долга еще не было, но должник обладая должной квалификацией и компетенцией мог предвидеть его появление».

Все остальные варианты — как бы вам ни хотелось — будут находится на кривой между точками 1 и 2.

Те, которые будут энергозатратнее — будут надежнее, иные —будут рискованнее. Но на самом деле и те, и другие имеют право на жизнь.

Например, в нашей практике был случай, когда удалось отстоять сделки дарения квартир детям. Хвалиться там особо нечем, поскольку все суды были выиграны только благодаря кредитору — он не стал нанимать профессиональных юристов по банкротству и предпочел наработать личный опыт во взыскании долгов. В итоге слил все суды и расстался с последними шансами дотянуться до имущества должника. А если бы сделок дарения не было, то квартиры давно бы ушли с торгов. Подробнее о сделках дарения, как об инструменте защиты личных активов, можно почитать в статье «Как оспаривают договор дарения».

Тактика защиты

Ну и напоследок разберем конкретные сделки по отчуждению активов на предмет их оспоримости, плюсов и минусов.

Нижеуказанный перечень сделок не является конечным, но содержит наиболее часто используемые способы защиты имущества в рамках российского законодательства. По мере сил и желания мы будем добавлять новые варианты, но самый лучший способ узнать их раньше своих оппонентов — заказать разработку плана по структурированию личных активов.

В рамках этой работы мы анализируем текущую ситуацию, возможные риски, имеющиеся ресурсы и прописываем пошаговый план действий. Будете вы двигаться по нему самостоятельно или отдадите нам на подряд — это второй вопрос. Главное, чтобы он у вас был.

А сейчас приглашаем Васю в студию и разбираемся на его примере.

Договор дарения

Сложность: 1/5

Стоимость:

- При нотариальном оформлении — 0,5% от суммы договора или кадастровой стоимости, но не более 20 000 рублей

- 2000 рублей — госпошлина в Росреестре

С кем заключается: договор дарение — тот случай, когда родственные связи как раз играют на пользу. По крайней мере, потребность подарить недвижимость можно объяснить желанием обеспечить жильем детей, родителей, внуков или других членов семьи. В чистоту намерений подарить ценное имущество незнакому Пете суду будет поверить сложней.

Как делается: Договор дарения оформляется в письменном виде. Если дарится доля в недвижимости, то потребуется нотариальное заверение. Оплачивается госпошлина за регистрацию сделки в Росреестре. Готово.

Итак, подарок подарен, сделка оформлена, Росреестр в курсе. А еще — в курсе кредиторы, которые совсем не в восторге от такой щедрости. Особенно, на фоне того, что особняк был подарен в период наличия неоплаченных долгов.

Мнение: На наш взгляд, это один из самых паршивых способов для защиты активов. Сделка дарения — безвозмездная сделка. Такую невиданную щедрость оценит одаряемый, но не кредиторы дарящего.

Если нужен пример — оставьте свой e-mail, и мы в течение часа скинем судебную практику:

Полезные материалы от «Игумнов Групп»

Из нашей рассылки вы узнаете больше о субсидиарке, банкротстве и защите активов

Получить судебную практику

Более того, неудачная сделка дарения может обернуться боком, если Вася подарит свое единственное жилье. Так, недвижка лишится исполнительского иммунитета. Как итог, Вася потеряет и имущество, и крышу над головой.

Шанс на выживание есть только в случае, если сделка была совершена за пределами 3 лет на ее оспаривание и при условии, что на момент заключения у Васи не было абсолютно никаких финансовых проблем и долгов.

Подробнее о сделке дарения читайте здесь.

Алиментное соглашение

Сложность: 3/5

Стоимость: госпошлина за нотариальное заверение — 1000 рублей

С кем заключается: с родителем или попечителем ребенка, или членами семьи, которым по закону полагаются выплаты. Но чаще все же используется вариант с детьми.

Как делается: у Васи есть дети, которым положены алименты. Это могут быть дети от первого брака или в текущем.

Вася вспомнил, что никогда особо не заморачивался с алиментами, и вот решил исполнить свой родительский долг. Так, алименты могут выплачиваться ежемесячно на специальный счет или же можно сделать лучше — рассчитать алименты, которые полагаются детям из расчета до 18 лет и выплатить эту все сумму разом. Или отдать в счет оплаты алиментов детям имущество, соразмерное выплатам. К примеру, все тот же особняк. Там и сумма кругленькая, и дети обеспечены жильем — все будут довольны.

Если же детей нет, можно вспомнить о родственниках, которым полагаются выплаты. Но тут сложнее, потому что родственники должны подпадать под определенные законом критерии. Также для них не определен срок выплат, что тоже может вызвать вопросы. В общем, тот случай, когда нужно эксплуатировать детей или своих родителей-пенсионеров, тем более закон разрешает.

Мнение: С точки зрения защиты активов между близкими людьми, это один из самых надежных способов при условии его грамотного обоснования и оформления, конечно. Судите сами:

- заключать нужно именно с членами семьи, т.е. не нужно идти в чужой огород и искать непонятных людей;

- алиментами могут выступить как денежные средства, так и имущество;

- если алименты еще не назначены, с требованием об уплате можно вступить в реестр кредиторов. Или и вовсе подать на банкротство должника. При этом, вы будете в первой лиге очереди кредиторов.

Но не спешите отписывать все детям, есть и обратная сторона. Несмотря на вселенскую любовь к близким, отдать им все имущество не получится. У судов есть практика по снижению размера алиментов, исходя из соотношения уровня дохода к размеру выплат, а также среднему прожиточному минимуму на ребенка в указанном регионе или по стране.

Если нужен пример — оставьте свой e-mail в форме ниже.

Полезные материалы от «Игумнов Групп»

Из нашей рассылки вы узнаете больше о субсидиарке, банкротстве и защите активов

Получить судебную практику

Также, если у Васи официально доход 20 000 рублей, а он назначил алименты в размере 200 000 рублей или и вовсе отписал особняк, напрашивается вопрос: а откуда деньги-то?

Подробнее об алиментном соглашении здесь.

Брачный договор

Сложность: 3/5

Стоимость: нотариальное заверение брачного договора — 500 рублей

С кем заключается: с супругой/ом

Как делается: Вася берет за руку любимую Катю и подписывает с ней брачный договор (БД), согласно которому все имущество, нажитое в браке, отойдет Катюше. А потом подает на свое банкротство. И это провал.

Даже Семейным кодексом учтено, что между супругами должен быть равноценный раздел имущества. 50 на 50 — отлично, работает как в случае наличия БД, так и без. Но тогда и смысла от БД нет.

60% супруге, 40% должнику — уже не найс.

70% на 30% и выше — брачный договор точно будет оспорен.

Мнение: Чтобы БД начал фактически работать, нужно его заключить и развестись.

Дело в том, что срок исковой давности на оспаривание БД начинает исчисляться только с момента официального расторжения брака — ведь именно в этот момент происходит фактический раздел имущества и один из супругов может понять, что его права были ущемлены.

Если нужен пример — оставьте свой e-mail в форме ниже.

Полезные материалы от «Игумнов Групп»

Из нашей рассылки вы узнаете больше о субсидиарке, банкротстве и защите активов

Получить судебную практику

При этом хорошо бы заключить БД не за один день до подачи заявления о разводе. Тогда в нем можно учесть как активы, имеющееся по факту, так и то, которое появится в будущем. А когда это имущество появится, благополучно развестись.

Если раздел имущества организовать еще и с шоу в виде судебного разбирательства — вообще красота. Когда Вася окажется в банкротстве, будет +1 довод в пользу того, что раздел имущества происходил по закону и это удостоверил суд. Но это уже серьезный пилотаж, который требует временных ресурсов.

Подробнее о брачном договоре читайте здесь.

Соглашение о разделе имущества

Сложность: 3 из 5

Стоимость:

- госпошлина за нотариальное заверение — 0,5% от суммы сделки, но не менее 300 рублей и не более 20 000 рублей;

- регистрация соглашения в Росреестре — 2000 рублей.

С кем заключается: с супругой/ом

Как делается: Вася нежно любит Катю и наотрез отказывается с ней разводиться. А особняк-то спасти надо. Вася переписывает особняк на Катю, после регистрирует сделку в Росреестре. Но вот беда, никакого другого ликвидного имущества у него нет. Вообще.

А как мы помним, соглашение о разделе попадает под раздачу ровно по тем же основаниям, что и брачный договор. Но только в отличие от БД, у него есть особенность — соглашение вступает в силу с момента его регистрации в Росреестре. А это можно сделать и в браке, при этом дальше продолжить жить своим привычным бытом.

Если нужен пример — оставьте свой e-mail, и мы вышлем вам судебную практику:

Полезные материалы от «Игумнов Групп»

Из нашей рассылки вы узнаете больше о субсидиарке, банкротстве и защите активов

Получить судебные акты

Одно но — если в БД можно включить и имеющееся имущество, и то, которое появится в будущем, то в соглашении указывается только имущество, имеющееся по факту на день его заключения.

Мнение: Способ хорош, если в нем соблюден принцип равноценности при разделе: по аналогии с алиментами и БД — суду будет сложно поверить, что от наплыва чувств Вася отдал все имущество супруге, пусть даже и любимой.

Подробнее о соглашении читайте здесь.

Производственный кооператив

Сложность: 5/5

Стоимость:

- госпошлина за регистрацию юр. лица — 4000 рублей

- юридические услуги по оформлению документов — от 0 до бесконечности.

- ежегодные расходы на содержание организации

Что потребуется: Вася и еще минимум 4 человека. Могут быть родные, друзья или незнакомые лица. Но лучше все же со знакомыми — так спокойнее.

Как делается: Вася находит круг единомышленников, минимум ещё 4 человека. Эта пятерка формирует производственный кооператив, в который каждый должен внести свой вклад — кто-то имуществом, кто-то трудом — так называемые паи.

При этом ядро этой затеи — неделимый фонд, в который можно внести личное имущество. Сила этого фонда в том, что на него не может быть обращено взыскание по личным долгам участника, будь то кредитные долги или субсидиарка. При этом, если у самого ПК возникнут собственные долги, то с имуществом из неделимого фонда придется распрощаться.

Мнение: Да, на неделимый фонд не может быть обращено взыскание по долгам нашего Василия, но не забываем, что кредиторами может быть оспорена сама сделка по переводу имущества физического лица в этот самый фонд. Поэтому ключевым ресурсом для его грамотной реализации является запас времени и качественная проработка мелких деталей.

Кроме того, производственному кооперативу желательно вести хоть какую-то деятельность. В противном случае, к нему могут возникнуть вопросы.

Ну и вишенка — внеся имущество в неделимый фонд, его нельзя оттуда забрать когда заблагорассудится. Только в случае ликвидации ПК.

Подробнее о производственном кооперативе читайте здесь.

Договор купли-продажи

Сложность: 4/5

Стоимость подготовки:

- сборы за нотариальное заверение ДКП — 0,5% от стоимости продаваемого имущества по договору, но не менее 300 руб. и не более 20 000 рублей

- госпошлина Росреестра за регистрацию сделки с недвижимостью — 2000 руб

С кем заключается: с кем угодно, но в идеале нужен не аффилированный покупатель

Как делается: Вася решает продать свой особняк. Под «продать» понимается заключить ДКП, оформить особняк на покупателя и устроить круговорот денег в природе. Сделка заключается с братом. Особняк по рыночной стоимости оценивается в 30 миллионов, а продается за 10. Деньги передаются наличными.

Это топ ошибок при заключении ДКП. Более того, помимо аффилированности лиц, роль сыграет, что брат Васи работает слесарем на заводе с зарплатой 40 тысяч в месяц. Откуда у него взялись 10 лямов на особняк, притом, что он все еще живет и прописан у мамы?

Если нужен пример — оставьте свой e-mail, и мы вышлем вам судебную практику по применению ДКП:

Полезные материалы от «Игумнов Групп»

Из нашей рассылки вы узнаете больше о субсидиарке, банкротстве и защите активов

Получить судебные акты

Мнение: Это один из самых популярных способов защиты активов. А ещё — затратных, потому что предстоит прогнать реальные деньги. При этом ДКП может оспариваться по ряду оснований, и каждое из них нужно рассмотреть под лупой. Если коротко, важно запомнить следующие правила:

- если сделка с аффилированным лицом, важно доказать платежеспособность покупателя и наличие реальной передачи денег;

- если имущество было продано по заниженной стоимости, важно будет предоставить доказательства обоснованности такой цены. К примеру, в особняке протекала крыша, полностью отсутствовала сантехника и еще не провели газопровод;

- если не было реального прогона денег…ох, лучше так не делать, но если все же, нужно заморочиться, чтобы он был на бумаге с дальнейшим объяснением откуда деньги взялись и покупателя и куда они разошлись у продавца. К примеру, деньги пришли налом, и вот столько пошло на детей, столько на жизнь, а вот столько хороший Вася заплатил кредиторам.

Подробнее о сделке-купли продажи здесь.

Договор залога

Сложность: 3/5

Стоимость подготовки:

- куча разных гос. пошлин и ставок в зависимости от вида имущества, сделки и с кем договор заключается. Смотрите таблицу в статье по теме.

Что потребуется: Вася, предмет залога и кредитор

Как делается: Вася предлагает другу Пете дать ему денег под залог особняка. Учитывая, что речь идет о недвижке, потребуется визит в Росреестр для регистрации сделки. Итак, Петя дает деньги, Вася дает особняк. Ожидаемо Вася перестает платить и к Пете отходит залог. Но если все было так просто, одними залогами бы и жили.

Если Вася уйдет в банкротство, его кредитору нужно будет включиться в реестр, чтобы сохранить за собой преимущественное право на залог. Если не включится, с залогом придется распрощаться в пользу других кредиторов.

При этом, если сумма займа и проценты будут ниже стоимости предмета залога, то реализовав имущество, деньги пойдут сначала на дружественного кредитора, а затем разойдутся на других нуждающихся. Так себе защита выйдет

Мнение: С помощью залога можно не только защитить имущество, но и напрямую участвовать в банкротстве. Но есть и обратная сторона.

Криво-косо слепленный залог с неправильным кредитором, имуществом и сомнительной суммой сделки — хороший шанс на признание договора залога недействительным с последующим вылетом из реестра кредиторов и потерей предмета залога.

Если нужен пример — оставьте свой e-mail, и мы вышлем вам судебную практику по применению договора залога:

Полезные материалы от «Игумнов Групп»

Из нашей рассылки вы узнаете больше о субсидиарке, банкротстве и защите активов

Получить судебные акты

Подробнее о сделках залога читайте здесь.

Банкротство физ. лица

Сложность: 4/5

Стоимость:

- судебные расходы на процедуру банкротства — от 0 до бесконечности

- расходы на «дружественного» кредитора — в зависимости от выбранного инструмента

- расходы на сделку по защите актива — см. пункт выше

С кем заключается: процедура банкротства инициируется самим должником или через дружественных кредиторов

Как делается: Вася понимает, что кредиторы уже на пороге и спасать особняк залогом, а уж тем более производственным кооперативом — нет времени. Остается одно — личное банкротство. Но и с ним могут быть загвоздки. Подай он на банкротство в период, когда субсидиарка еще только светит, задача будет — как можно быстрее прогнать процедуру. Если же долг уже повис, вопрос будет только в объеме потерь.

Во всех этих случаях проблему решит наличие дружественного кредитора. Если он есть с ним можно и свое банкротство организовать, и имущество защитить.

Мнение: личное банкротство — последняя возможность спасти имущество, или хотя бы его часть. Но не забываем, что требования «дружественных» кредиторов точно так же могут быть оспорены и не включены в реестр требований.

Если нужен пример — оставьте свой e-mail, и мы вышлем вам судебную практику:

Полезные материалы от «Игумнов Групп»

Из нашей рассылки вы узнаете больше о субсидиарке, банкротстве и защите активов

Получить судебную практику

Таким образом при активном сопротивлении кредиторов процедура расстянется на пару лет, минимум, и потребует квалифицированных специалистов-судебников. Поэтому если кто-то вам говорит, что организует вам банкротство с фиксированной платой 15 000 рублей в месяц и все будет тип-топ — обязательно вписывайтесь, главное не забудьте произнести

мантру: «лох не мамонт, лох не вымрет».

Подробнее об этом инструменте здесь.

Вместо выводов

У каждого инструмента защиты есть свои достоинства и недостатки. Его важно выбирать именно по своей ситуации с учетом имеющихся ресурсов и дальнейших шагов кредиторов по его оспариванию.

Также не забываем, что судебная практика совершенствуется с каждым месяцем и то, что работает сегодня, не факт, что сможет устоять завтра. Для этого неплохо бы понимать тренды и логику судов.

Например, сейчас хорошо видно, что суды никак не могут определиться какой закон главнее: семейный кодекс или закон о банкротстве? Это вносит свой элемент неопределенности в возможные сценарии развития событий. Но рано или поздно и эта проблема устаканится и появятся другие. Это нормально, главное, чтобы ваш юрист понимал ситуацию и держал ее в голове, давая советы и рекомендации.

Если такого гения у вас еще нет — вам сюда.

Информация в статье актуальна на дату публикации на сайте igumnov.group.

Чтобы быть в курсе последних трендов по субсидиарке, банкротству и защите личных активов — приезжайте в гости.

__

Дмитрий Игумнов,

генеральный директор "Игумнов Групп",

эксперт по субсидиарке и защите личных активов,

арбитражный управляющий

Специализация: представление интересов предпринимателя в государственных структурах всех уровней при привлечении к субсидиарной ответственности, взыскании ущерба, долгов по поручительству и личным займам. Безопасность личных активов.

Начать дискуссию