В конце июня 2020 года Владимир Путин предложил провести в IT-отрасли налоговый маневр, в том числе бессрочно снизить ставку страховых взносов и ставку налога на прибыль для IТ-компаний. Но суть любого налогового маневра заключается не в снижении ставок, а в замене снижения одних налогов повышением других налогов. Значит, и тут для кого-то налоги снизятся, а для кого-то повысятся.

Законопроект о «налоговом маневре» внесён в Госдуму и 21 июля принят в первом чтении.

Давайте разберёмся, что же изменится в налогообложении IT-компаний в скором будущем.

Что будет со страховыми взносами

С 1 января 2021 года изменятся тарифы страховых взносов для IT-компаний, для которых в настоящее время установлены пониженные тарифы страховых взносов. А также для организаций, которые осуществляют деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции и сейчас платят страховые взносы по обычным тарифам.

Соответствующие изменения внесены в статью 427 Налогового кодекса РФ.

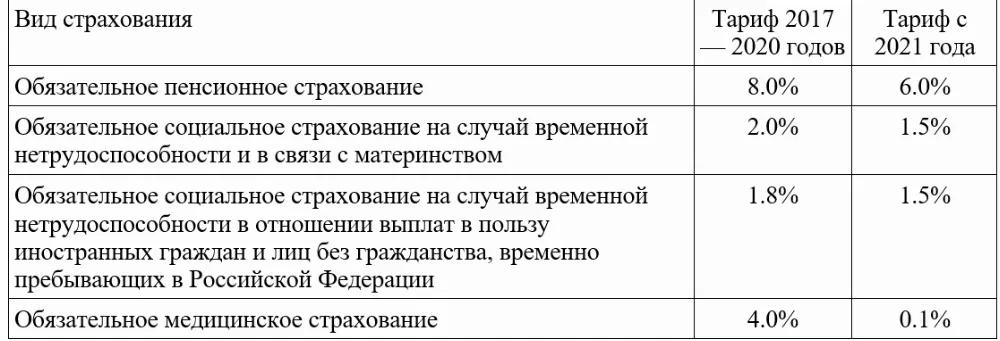

Изменение тарифов страховых взносов для IT-компаний

Таким образом, общий тариф страховых взносов для некоторых IT-компаний снижается, как и обещал президент, с 14% до 7.6%. Однако условия получения льготы немного изменились.

Пониженные тарифы страховых взносов в указанных выше размерах с 2021 года будут получать российские организации, которые:

- осуществляют деятельность в области информационных технологий;

- разрабатывают и реализуют разработанные ими программы для ЭВМ, базы данных на материальном носителе или в форме электронного документа по каналам связи независимо от вида договора;

- оказывают услуги (выполняют работы) по разработке, адаптации, модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники);

- устанавливают, тестируют и сопровождают программы для ЭВМ, базы данных.

В этом изменений нет, такие же условия действуют и сейчас. По нашему мнению, достаточно было бы упомянуть только компании, которые «осуществляют деятельность в области информационных технологий», потому что все остальные компании также осуществляют эту деятельность.

Впрочем, это не имеет большого значения, потому что кроме этого есть условия, только при выполнении которых IT-компании могут получить эту льготу:

- Организацией должен быть получен документ о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий.

- Среднесписочная численность работников организации за отчётный (налоговый) период должна составлять не менее 7 человек

И еще одно условие: доля доходов от реализации следующих программ и услуг по итогам каждого отчётного периода должна составлять не менее 90% в сумме всех доходов организации:

- экземпляров разработанных организацией программ для ЭВМ, баз данных;

- передачи исключительных прав на разработанные ею программы для ЭВМ, базы данных;

- предоставления прав использования указанных программ для ЭВМ, баз данных по лицензионным договорам, а также путем предоставления удаленного доступа к программам для ЭВМ и базам данных через интернет;

- оказания услуг (выполнения работ) по разработке, адаптации и модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники);

- оказания услуг (работ) по установке, тестированию и сопровождению указанных программ для ЭВМ, баз данных.

Разберём эти пункты по порядку. Условия получения пониженных тарифов страховых взносов, которые будут действовать в 2021 году, немного отличаются от тех условий, которые действуют сейчас.

Под льготу подпадает реализация экземпляров только «своих» программ (пункт 1) и передача исключительных прав на программы (пункт 2), разработанные самой реализующей организацией.

Сейчас слов «разработанных организацией программ» в Налоговом кодексе нет, значит, строго говоря, сейчас на пониженные взносы могут претендовать организации, реализующие в том числе и программы сторонних разработчиков. Сразу оговоримся, что налоговые органы против такой «вольности», есть ряд писем, что тарифы пониженных страховых взносов в этом случае, по их мнению, применять нельзя.

Льгота по реализации предоставления прав использования программ (пункт 3) также предоставляется только организациям, разработавшим программы. Об этом говорят выражения «указанных программ» и «по лицензионным договорам».

Перепродажа экземпляров программ или предоставление прав использования чужих программ по сублицензионному договору под льготу не подпадают.

К услугам, подпадающим под льготу, относятся разработка, адаптация и модификация программ (пункт 4). Это значит, что реализация большинства услуг по работе с любыми программами, как своими, так и чужими (слова «указанных» в этом пункте нет) может считаться льготируемым видом деятельности.

Под адаптацией можно понимать, например, настройку программы под нужды пользователя, а под модификацией — установку обновлений программы пользователю.

Наконец, в последнем пятом пункте вновь появляется слово «указанных». Это значит, что реализация услуг по установке, тестированию и сопровождению может считаться льготируемым видом деятельности только в отношении программ, разработанных собственно организацией, или программ других производителей после их адаптации или модификации.

Если организация не выполнит хотя бы одно условие из перечисленных выше (будет лишена аккредитации, сократит численность ниже 7 человек или сократит объём льготируемой реализации ниже 90%), она лишится льготы с начала налогового периода. И ей придётся пересчитать по общему тарифу и доплатить сумму страховых взносов.

О налоге на прибыль

Перейдём к налогу на прибыль. Сейчас все IT-компании платят его по обычной ставке 20%, из них 17% идёт в бюджет региона, а 3% в федеральный бюджет.

С 1 января 2021 года для некоторых компаний и для организаций, которые проектируют и разрабатывают изделия электронной компонентной базы и электронной (радиоэлектронной) продукции, устанавливается ставка налога на прибыль в размере 3% в федеральный бюджет и 0% в региональный бюджет.

Это устанавливается новыми пунктами 1.15 и 1.16 статьи 284 Налогового кодекса РФ. Значит, льгота будет даваться за счёт региональных бюджетов, и регионы потеряют весь налог на прибыль от этих IТ-компаний.

Пониженные ставки по налогу на прибыль будут применять те же самые российские организации, для которых будут установлены пониженные страховые взносы в размере 7,6% от фонда оплаты труда. Условия получения льготы по налогу на прибыль полностью аналогичны условиям получения пониженных тарифов страховых взносов.

Что надо знать про НДС

Изменилось и налогообложение IT-компаний налогом на добавленную стоимость. Хотя президент об этом налоге не упоминал, в законопроекте он есть!

Сейчас подпунктом 26 пункта 2 статьи 149 Налогового кодекса РФ установлено, что не подлежит налогообложению реализация исключительных прав на программы для ЭВМ, а также прав на их использование на основании лицензионного договора.

В этот подпункт внесены изменения. С 1 января 2021 года будет освобождаться от НДС реализация не всех программ, разработанных организацией, а только программ, включённых в «Единый реестр российских программ для ЭВМ и баз данных». Будет также освобождаться от НДС реализация прав на использование указанных программ, причём как на основании лицензионного договора, так и путём предоставления удалённого доступа к этим программам через Интернет, включая их обновление и предоставление дополнительных функциональных возможностей.

Особо подчёркнуто, что не будет освобождаться от НДС реализация прав на использование программ для ЭВМ, если такие права состоят в получении возможности распространять любую рекламную информацию о программах.

Таким образом, увеличится число плательщиков НДС среди IT-компаний, реализующих разработанные ими программы или передающих права на их использование.

Заметим, что условия включения программ в «Единый реестр», обязательного для получения льготы по НДС, нет при получении льгот по налогу на прибыль и страховым взносам. В то же время при получении льготы по освобождению от НДС нет условий о лимите численности персонала компании, об аккредитации компании и о доле дохода от реализации программ, которые есть при получении льгот по страховым взносам и по налогу на прибыль.

Подводя итог, можно сказать, что многие IT-компании с 2021 года получат значительное, почти в 2 раза, снижение «страховой нагрузки» на фонд оплаты труда. У некоторых компаний появится обязанность платить НДС, который они сейчас не платят.

Можно высказать небольшое сожаление, что не снижена ставка налога при УСН аналогично ставке налога на прибыль, ведь большое количество IT-компаний применяют «упрощёнку», и налог на прибыль для них не актуален. Но такую меру могут принять региональные законодатели, заботящиеся о развитии IT-сферы в своём регионе.

Задайте вопрос нашим экспертам

Хотите получить консультацию по расчету зарплаты - оставьте заявку

Первая консультация бесплатно

Комментарии

4Мои комментарии по этим поправкам -

https://zakon.ru/blog/2020/07/22/nalogovyj_it-manerv-2020_ili_kak_imenno_vyglyadyat_vse_podvodnye_kamni_prinyatogo_zakona

и особенно разбор отмены льгот для некоего вида "рекламного ПО"

https://zakon.ru/blog/2020/07/23/nalogovyj_manerv_ili_kak_imenno_vyglyadyat_vse_podvodnye_kamni_prinyatogo_zakona_chast_2

А что по поводу УСН-щиков? Они же освобождены от уплаты НДС. Какой закон "важнее"? То что при продаже ПО теперь начисляем и НДС, или то, что УСН позволяет не выставлять НДС покупателю ПО?

УСН никто не отменяет. И не заставляет платить НДС тех, кто применяет упрощенку.

а поисковое продвижение может ли иметь эту льготу?