До отмены ЕНВД осталось чуть более месяца. Предпринимателям, ведущим деятельность на этом режиме уже сегодня необходимо понимать, как прекратить деятельность на ЕНВД и на какой режим затем перейти?

ЕНВД, который подлежит отмене с 01 января 2021 года, был логичной реакцией государства на необходимость налогообложения в тех сферах деятельности, где расчёты с покупателями производились преимущественно в наличной денежной форме и сумму, полученного фактического дохода, просто было невозможно контролировать.

Напомню, что с 01 июля 2019 года все налогоплательщики ЕНВД обязаны применять онлайн-кассы при наличных расчётах за товары и услуги. Реформа по применению контрольно-кассовой техники состоялась в 2016 году. Тогда приняли решение, что ККТ должна делиться информацией с ФНС в режиме онлайн, а не когда приходит инспектор и собирает эти данные. После введения онлайн-ККТ власти окончательно решили избавиться от вменённого налога, поскольку уверены, что и так могут контролировать выручку малого бизнеса.

Таким образом, основная проблема получения информации о реальных налогоплательщиках и их доходах государством практически решена. За период применения ЕНВД в условиях отсутствия контроля финансового положения предпринимателей сложилась ситуация, когда небольшие компании, имеющие небольшую выручку, уплачивают одинаковый налог, как и налогоплательщики, имеющие сверхдоходы. По сути ЕНВД превратился не только в инструмент поддержки малого бизнеса, а также в способ оптимизации налогообложения крупными налогоплательщиками.

На взгляд специалистов ФНС, вопрос отмены является решённым и его продление маловероятно.

Тем более, что уже с начала 2020 года список тех видов торговли, которые могут применять ЕНВД, сократился в связи с вводом ограничительных условий, а именно — запрет на применение ЕНВД в деятельности, связанной с реализацией товаров, подлежащих обязательной маркировке. Вот перечень таких товаров:

- лекарственные препараты (в соответствии с федеральным законом 61-ФЗ от 12.04.2010);

- обувные изделия (Распоряжение Правительства № 792-р от 28.04.2016);

- изделия из натурального меха, в том числе шубы (список утверждён Постановлением Правительства № 787 от 11.08.2016 года).

Напомню, что в целях перехода с ЕНВД на УСН в течение календарного года заложена норма, согласно которой предприниматели, которые перестали быть плательщиками ЕНВД, могут перейти на УСН в течение календарного года, уведомив об этом налоговые органы в течение 30 календарных дней. Поэтому многие предприниматели уже воспользовались указанной нормой. И те, кто не могут применять ЕНВД, исходя из указанных ограничений, уже перешли на иные режимы налогообложения.

По общему правилу предприниматели на ЕНВД не вправе до окончания года перейти на другой режим налогообложения. Также по общему правилу плательщики ЕНВД при прекращении деятельности, в отношении которой применялось ЕНВД, должны предоставить в налоговый орган заявление о снятии с учёта в качестве плательщика ЕНВД. Причём такое заявление предоставляется в течение 5 дней с момента прекращения такой деятельности. При этом согласно НК РФ, при нарушении срока заявления датой снятия с учёта является последний день месяца, в котором предоставлено заявление.

В ситуации с отменой ЕНВД прекращение предпринимательской деятельности, подлежащей ЕНВД, наступает с 01.01.2021 согласно закону, т.е. после отмены самого режима. Поэтому у предпринимателей не возникает оснований для предоставления налогоплательщиками заявления о снятии с учёта в качестве плательщика ЕНВД с января 2021 года. Такие заявления представлять в налоговый орган не нужно. Налоговые органы снимут с учёта ЕНВД организации и индивидуальных предпринимателей в автоматическом режиме, соответственно уведомление не придет.

Теперь резонный вопрос: «В какой срок и в какой налоговый орган подавать декларацию за 4 квартал 2020 года?». НК РФ не содержит отдельных положений, регламентирующих предоставление отчётности в случае прекращения деятельности, облагаемой ЕНВД в том числе и в случае отмены самого налогового режима. Поэтому руководствуемся НК РФ (п. 3 ст. 346.32). Рекомендую предпринимателям подать Декларацию по ЕНВД за 4 квартал 2020 года не позднее 20 января 2021 года в тот налоговый орган, в котором ООО или ИП состояли на учёте. Помните налог следует оплатить не позднее 25 января 2021 года.

Теперь самый главный вопрос этого года: «На какую систему налогообложения перейти?» Налоговый кодекс для субъектов малого и среднего предпринимательства предусматривает общий режим налогообложения и 4 специальных налоговых режима. ЕНВД сам по себе один никогда не применялся.

Если вы после регистрации организации или ИП подали заявление о применении только ЕНВД, то формально, вы его совмещаете с общим режимом налогообложения. И по окончании 2020 года, если вы не уведомите о применении иного специального налогового режима вы автоматом перейдете на общий режим налогообложения, который предусматривает, в том числе и уплату налога на добавленную стоимость.

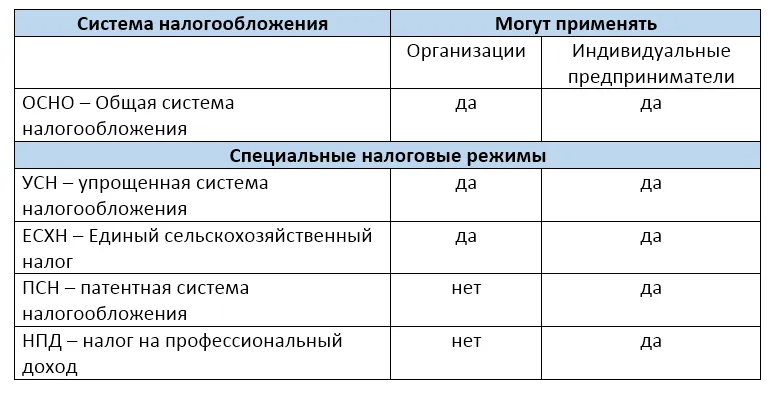

В таблице указаны действующие системы налогообложения.

Организации могут применять следующие системы: ОСНО. УСН и ЕСХН.

Индивидуальные предприниматели: ОСНО. УСН, ЕСХН, ПСН и НПД

Выбор подходящего режима налогообложения

В рамках информационной компании ФНС России разработала и разместила на сайте налоговой службы сервис «Выбор подходящего режима налогообложения».

Сервис позволяет примерно подобрать налоговый режим при определённых параметрах, например, предполагаемый доход и количество работников. Данный сервис содержит краткую информацию о существующих налоговых режимах, с которой крайне рекомендую ознакомиться.

Давайте пройдёмся кратко по каждому из специальных налоговых режимов.

УСН

Самым популярным налоговым режимом в настоящее время является упрощённая система налогообложения. Этот режим применяет 3.2 млн налогоплательщиков. Если вы уже сообщили в налоговый орган о переходе на упрощённую систему налогообложения, то повторное уведомление о применении УСН с 01 января 2021 года вам не требуется.

Если вы не помните, делали вы это или нет, то следует узнать о статусе, применяемом налоговым режимом. Это возможно в личном кабинете индивидуального предпринимателя или юридического лица в разделе мои системы налогообложения.

Кроме того, получить информацию о применении упрощённой системы обложения возможно, направив в налоговый орган по месту своего учёта письменный запрос о подтверждении факта применения УСН. В ответ на указанное обращение вы получите информационное письмо, которое будет содержать информацию о дате перехода налогоплательщика на указанную систему налогообложения, а также факты о предоставлении вами соответствующих налоговых деклараций.

Для перехода на упрощённую систему налогообложения необходимо подать в налоговый орган Уведомление. Форма уведомления утверждена приказом ФНС России от 02.11.2012 №ММВ-7-3/829@ @ «Об утверждении форм документов для применения Упрощённой системы налогообложения». В уведомлении необходимо указать объект налогообложения, который вы хотите применять на этом режиме.

Для УСН есть два объекта обложения доходов: «Доходы» 6% и «Доходы минус расходы» 15%. Субъекты РФ по месту нахождения организации или по месту жительства ИП могут снизить указанные ставки с 6 до 1 %, с 15 до 5%.

По общему правилу организации и ИП для перехода на УСН с 01.01.2021 года должны предоставить уведомление не позднее 31 декабря 2020 года. Налогоплательщики, перешедшие на уплату налога УСН, не смогут отказаться от этого режима до конца 2021 года. От налогового органа вы не получите никакого уведомления о том, что вы стали плательщиком УСН.

Упрощенная система налогообложения привлекательна тем, что при применении УСН налогоплательщики освобождены от уплаты НДС и других налогов, в том числе налога на имущество, налог на прибыль, а для индивидуальных предпринимателей и НДФЛ. Налоговый период — год. Декларация предоставляется один раз в год по месту регистрации организации или месту жительства ИП.

Организации и предприниматели обязаны вести книгу доходов и расходов для исчисления налоговой базы. В указанной книге налогоплательщики обязаны отражать все хозяйственные операции в хронологической последовательности на основе первичных документов.

Периодичность уплаты налога — самостоятельно ежеквартально рассчитываются и оплачиваются авансовые платежи. Есть ограничения по количеству работников — не более 100 человек и по доходам за год — не более 150 млн.рублей. Уменьшить исчисленный налог можно за счёт уплаченных страховых взносов.

Со следующего года вводится переходный режим для организаций и ИП, который позволит налогоплательщикам продолжить работу на УСН с немного повышенными ставками налога. Это касается тех, чьи доходы выросли с 150 млн. руб до 200 млн. руб, либо численность работников превысила 100 человек, но не более 130:

8% по объекту «Доходы» и 20% по объекту «Доходы минус расходы». В 2021 году в связи с этим будет изменение формы декларации по УСН.

Детально мы разберем вопросы перехода на УСН на мероприятии 01 декабря 2020

Подведем итог.

Варианты выбора для организаций: общая система налогообложения или упрощённая система налогообложения. Для предприятий сельского хозяйства — ещё и Единый сельскохозяйственный налог.

Для индивидуальных предпринимателей кроме указанных выше есть возможность применять ещё два вида налогообложения.

ПСН

Далее предлагаю рассмотреть не менее популярный специальный налоговый режим для индивидуальных предпринимателей, который называется Патентная система налогообложения (ПСН).

Режим устанавливает ограничение по выручке в год — не более 60 млн. руб и по численности работников — не более 15 человек. В НК РФ перечислено 80 видов деятельности, при которых можно применять ПСН. Более того, региональные власти имеют право расширять виды деятельности. Переход предпринимателей с ЕНВД на ПСН будет самым массовым. Государство внесло изменения в НК РФ, 18 ноября 2020 года Совет Федераций утвердил изменения.

Подробно разберем Патентную систему налогообложения 01 декабря 2020

Патент можно приобрести на срок от 1 до 12 месяцев. Отчётность не предоставляется. ИП обязан вести Книгу учёта доходов.

Важно! Для того, чтобы применять патентную систему налогообложения с 01.01.2021 года, необходимо подать заявление в налоговый орган не позднее 17 декабря 2020 года.

НПД

Самый «молодой» налог для индивидуальных предпринимателей и физических лиц — это налог на профессиональный доход (НПД).

Он введён с 2019 года в виде эксперимента. Сначала в Московской области, Москве, Республике Татарстан. Уже в первые полгода применения НПД показал свою эффективность. В настоящее время эксперимент по применению этого налогового режима проводится в 84 субъектах РФ. Данный налоговый режим направлен на снижение административной нагрузки для самозанятых граждан и позволяет осуществлять предпринимательскую деятельность без регистрации в качестве ИП. Есть ограничения по видам деятельности, ограничение по сумме дохода — не более 2,4 млн рублей в год.

Подробно расскажем о налоге на профессиональный доход 01 декабря 2020

Цветкова Лариса — руководитель отдела бухгалтерского и кассового обслуживания

Приглашаем принять участие в вебинаре

Фирма КАМИН проводит 01 декабря 2020 семинар «Отмена ЕНВД. Актуальные новости»

Начать дискуссию