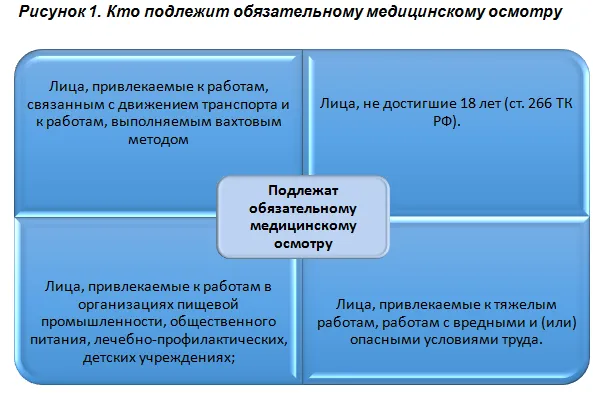

Работодатель на предприятии организовывает проведение обязательных предварительных (при оформлении на работу) и периодических (во время трудовой деятельности) медицинских осмотров (далее по тексту «МО»), обязательных психиатрических освидетельствований сотрудников за свой счёт.

Если сотрудник не прошёл МО, то работодатель должен его отстранить от выполнения работы (ст. 76 ТК РФ), иначе организация может получить штраф.

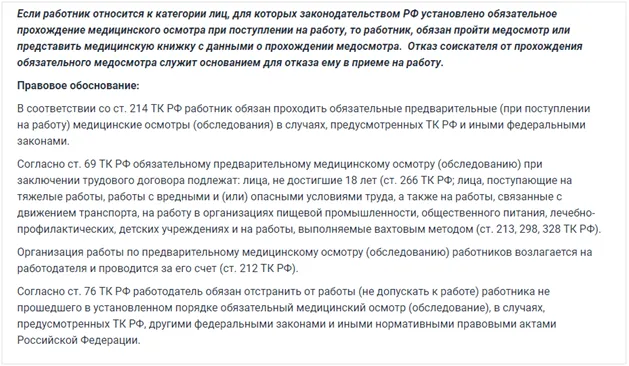

Ознакомьтесь с позицией Роструда по вопросу отстранения от работы и отказа в приёме на работу, если сотрудник не прошёл МО.

Прохождение обязательного предварительного МО работником при трудоустройстве, как правило, осуществляется по направлению работодателя в медицинскую организацию, с которой заключён договор на проведение медицинских обследований.

Некоторые организации не заключают договора с медицинскими учреждениями. В таком случае сотрудник может пройти МО в любой медицинской организации, при этом оплатить его из своих средств. После чего передать данные медицинского обследования и квитанцию об оплате, чтобы работодатель возместил ему потраченные деньги.

Оплата сотрудникам дня прохождения медосмотра

На время прохождения МО за работником сохраняется средний заработок по месту работы (ст. 185 ТК РФ).

Бывают случаи, что сотрудник по каким-либо причинам не прошел МО. Давайте рассмотрим, подлежит ли к оплате этот день или нет.

Если сотрудник не прошел МО по вине работодателя, в таком случае оплата будет считаться, исходя из размера двух третьих средней заработной платы работника.

Если МО не состоялся по причинам, не зависящим ни от работодателя, ни от сотрудника,оплата происходит, исходя из размера двух третьих тарифной ставки или оклада, пропорционально времени простоя.

Если работник не прошел МО по своей вине, заработную плату за время отстранения от выполнения работы не начисляют.

Обращаю ваше внимание, что дни отсутствия работника на работе, вследствие его отстранения по указанной выше причине, не включаются в стаж, дающий право на ежегодный основной оплачиваемый отпуск.

Рассмотрим пример, когда медицинское учреждение, с которым заключён договор на проведение медицинских обследований сотрудников, расположено удалённо от места нахождения офиса трудящихся.

В силу того, что прохождение периодического МО – это часть производственных обязанностей работника, направление его для медицинского обследования в другой город можно отнести к служебной командировке.

Тогда за сотрудником сохраняется место работы, ему возмещают расходы на оплату проезда и проживания в месте проведения МО (письмо Министерства труда и социальной защиты РФ от 22 января 2020 г. № 15-2/В-137).

Направление сотрудника на прохождение МО в выходной или праздничный день

Направление сотрудника на МО в его выходной день приравнивается к привлечению к работе в выходные и праздничные дни (Письмо Министерства труда и социальной защиты РФ от 31.01.2020 № 15-2В-277).

Привлекать сотрудника к прохождению осмотра в его выходной день работодатель может только с его согласия. Если работник отказывается, вы не вправе его заставить, а тем более штрафовать. При наличии согласия сотрудника, оплата производится так же, как и просто работа в выходной и праздничный день, не менее чем в двойном размере (ст. 153 ТК РФ).

Страховые взносы и НДФЛ

Расходы работодателя на проведение МО (согласно договору с медицинской организацией) не облагаются страховыми взносами, если обязанность по организации их проведения возложена на работодателя законодательством (письма ФНС России от 27.01.2020 № БС-4-11/1082@, от 24.12.2019 № БС-3-11/10931@, от 04.07.2019 № 03-15-06/49359, письма Минфина России от 21.06.2019 № 03-15-06/45499, от 11.10.2019 № 03-04-05/78205, от 01.11.2019 № 03-04-05/84588).

В этих письмах отражена следующая позиция.

Что касается НДФЛ. Суммы оплаты работодателем стоимости проведения обязательных МО сотрудников не являются экономической выгодой работников. Выходит, что нет доходов, с которых исчисляется и удерживается НДФЛ (п. 1 ст. 210 НК РФ).

А вот со страховыми взносами не так всё просто. Если работодатель организует проведение МО своих сотрудников и самостоятельно их оплачивает, что в соответствии с положениями ст. 213 ТК РФ является обязанностью организации, то такие расходы не облагаются страховыми взносами (п.1 ст.420 НК РФ, п.1 ст.421 НК РФ).

Если организация компенсирует работникам суммы их расходов по прохождению ими самостоятельно МО, то такие суммы компенсации облагаются страховыми взносами.

Судьи не разделяют мнения Минфина и ФНС, а придерживаются другой позиции. Они считают, что суммы, возмещаемые сотруднику и связанные с прохождением МО, не подлежат обложению страховыми взносами. Наличие судебных решений свидетельствует о том, что существует спор с налоговыми органами.

Вот, к примеру, постановление Арбитражного Суда Западно-Сибирского округа от 14.05.2020 № Ф04-1498/2020 по делу № А45-35434/2019. В нём, опираясь на нормы Федерального закона "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" от 24.07.1998 № 125-ФЗ, в частности ст. 20.1 и ст. 20.2, суд пришёл к выводу, что компенсация затрат за прохождение обязательного предварительного МО не относится к объекту обложения страховыми взносами. Так как не является вознаграждением в рамках трудовых отношений и поощрительной или стимулирующей выплатой по трудовому договору или по ГПХ договору.

Также, совсем недавно аналогичная позиция была поддержана определением Верховного Суда РФ от 13.04.2020 № 309-ЭС20-3763 по делу № А76-14135/2019. Суд установил, что компенсационные выплаты затрат работников на проведение МО, производятся в рамках исполнения обязанности работодателя по организации обязательных МО. В результате чего сделан вывод, что они не являются экономической выгодой, а именно доходом сотрудников. Следовательно, не могут являться объектом обложения страховыми взносами.

В постановлении Пятого Арбитражного Апелляционного Суда от 17.06.2020 № 05АП-2531/20 по делу № А51-25364/2019 судьи указали, что ФНС ошибочно не учла положения ст. 420 НК РФ, в котором определены объекты обложения страховыми взносами, а также прописано, что к их числу спорные выплаты не отнесены. ФНС руководствовалась положениями ст. 422 НК РФ, в которых обозначен перечень не облагаемых страховыми взносами выплат (в числе которых рассматриваемые выплаты не поименованы).

Ссылки на приведенные письма ФНС России от 03.09.2018 N БС-4-11/16963@, а также письма Минфина России от 30.01.2019 N 03-15-06/5260, от 04.07.2019 N 03-15-06/49359, от 08.02.2018 N 03-15-06/7527 отклонены судом, так как судьи посчитали, что эти письма носят всего лишь информационный и рекомендательный характер.

Ответственность

Если сотрудник, не прошедший МО, будет допущен к трудовым обязанностям, то работодателя могут привлечь к ответственности и наложить штраф. Причём суммы штрафов немаленькие.

Для должностных лиц это 15 000 - 25 000 руб., для юридических лиц – 110 000 - 130 000 руб.

Стоит подумать – привлекать такого сотрудника к работе или нет.

Также у работодателя есть обязанность передавать или просто сообщать в ФСС РФ сведения о проведённых обязательных периодических медицинских обследованиях сотрудников, которые подлежат обязательным осмотрам.

Татьяна Андрияшкина — эксперт по заработной плате проекта «Зарплата 360°».

Консультирует по вопросам правильности расчёта заработной платы более семи лет.

Читайте другие статьи автора в нашем блоге:

- РСВ за первое полугодие 2020 года. Особенности заполнения по льготным тарифам

- Увольняя сотрудника в 2020 году, работодатель должен выдать пакет документов

- В 2020 году для физических лиц установлен новый порядок получения статуса налогового резидента РФ

- Скидка или надбавка к тарифу страховых взносов на травматизм. Как уменьшить тариф на травматизм на 2021 год?

- Заключение трудового договора

- Нюансы заключения трудового договора с главным бухгалтером

- Организация воинского учёта. Полезная шпаргалка

- Можно ли было объявлять простой в период нерабочих дней?

- Оформление трудовых отношений при реорганизации

- Еженедельный отчет для столичных компаний

- Новый порядок заполнения больничных листов с 14 декабря 2020 года

- График отпусков на 2021 год

- СЗВ-СТАЖ: заполняем без ошибок

- Ошибки в СЗВ-СТАЖ, за которые не оштрафуют. Позиции судов

- Смена зарплатного банка. Что нужно знать

- Материальная помощь на лечение сотрудника: начислять страховые взносы?

- Суммы выплат, непринятые к зачету ФСС. Позиции судов в части обложения их взносами

- Положена ли увольняющемуся компенсация за неиспользованные отгулы. Позиции судов

- Может ли сотрудник уйти с работы без предупреждения?

- Страховые взносы и НДФЛ, если сотрудник умер

- Правильный отзыв из отпуска.

- Перерасчёт отпускных при отзыве из отпуска.

Заполните контактные данные в форме ниже

Зарплата, кадровый учет, трудовое законодательство - наши специалисты готовы помочь в этих вопросах

Оставьте вашу заявку на консультацию. Первая - бесплатно!

Начать дискуссию