Каждая компания должна вести учёт доходов, которые она выплачивает физическим лицам, учёт предоставленных налоговых вычетов, сумм удержанного и уплаченного НДФЛ. Подобный учёт необходимо вести в регистрах налогового учёта по НДФЛ. Формирование таких регистров позволяет оценить правильность начисления и перечисления налога.

Ранее таким регистром налогового учёта была налоговая карточка 1-НДФЛ. В 2021 году компании должны разработать регистры налогового учёта по НДФЛ самостоятельно, а также определить порядок отражения в них данных.

Поправки в отношении регистров налогового учёта по НДФЛ внесены в пункт 1 статьи 230 НК РФ Федеральным законом от 27.07.2010 № 229-ФЗ.

Вести регистры налогового учёта должны только налоговые агенты, т. е. только те организации и индивидуальные предприниматели, которые осуществляют выплаты физическим лицам, с которых необходимо удержать НДФЛ и перечислить его в бюджет.

Если в отношении отдельных видов доходов компания не является налоговым агентом, то ей и не нужно вести по таким выплатам налоговый регистр.

Не ведутся регистры налогового учёта по НДФЛ по доходам, полученным предпринимателями, нотариусами и адвокатами.

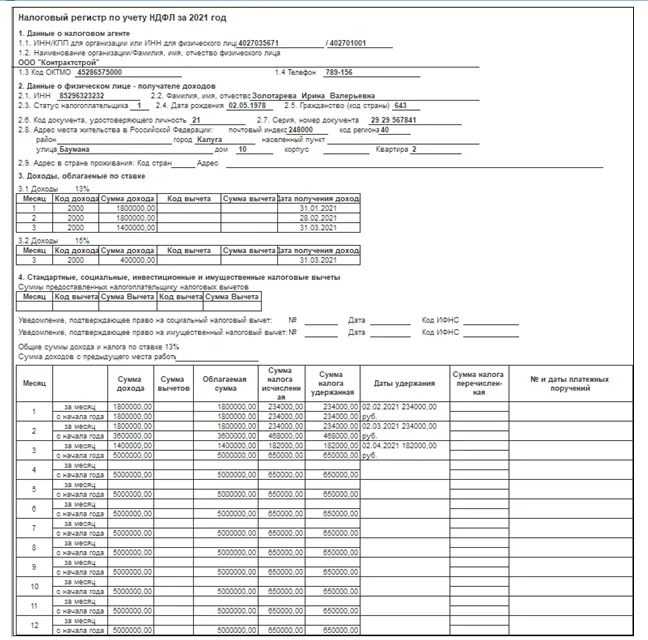

Форму налогового регистра организация должна разработать самостоятельно, причём опираться компании при разработке целесообразно на справку 2-НДФЛ. Взять из неё те сведения, которые будут необходимы и включить в регистр по НДФЛ. Таким образом можно «убить сразу двух зайцев», в регистре налогового учёта по НДФЛ будут сконцентрированы все те сведения, которые потом автоматически попадут в справку 2-НДФЛ.

Налоговые регистры по НДФЛ необходимо вести ежемесячно по каждому сотруднику с подведением нарастающих итогов с начала года. В статье 230 НК РФ перечислены те обязательные реквизиты, которые должен содержать налоговый регистр:

- сведения о работнике, он является в данном случае налогоплательщиком;

- статус налогоплательщика, поскольку от указанного статуса зависит та ставка по НДФЛ, которая применяется к доходам;

- вид, сумма и дата выплаты дохода;

- налоговые вычеты, которые применяются при исчислении НДФЛ;

- суммы НДФЛ, даты удержания и перечисления, реквизиты платёжных поручений.

Этот документ берётся за основу и затем используется не только для справки 2-НДФЛ, но и для расчёта 6-НДФЛ.

Как составить налоговый регистр по НДФЛ в 2021 году

В регистр по НДФЛ не включайте необлагаемые доходы, у которых нет кодов, например, это пособия и суточные в пределах лимита (700 руб. в день для командировок по России и 2 500 руб. в день для заграничных поездок).

Но есть и другие доходы — частично облагаемые, у которых есть свои коды. Это подарки, материальная помощь, призы. Такие выплаты надо полностью включить в документ для контроля их необлагаемой части. А их необлагаемые части являются вычетами с собственными кодами.

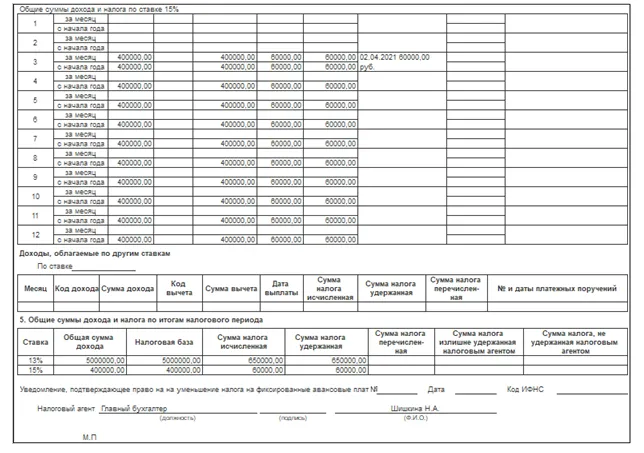

В 2021 году изменился порядок расчёта НДФЛ. Все дело в новой ставке 15 процентов, она применяется к доходам свыше 5 миллионов рублей.

Из-за новых правил расчёта НДФЛ придётся изменить форму налогового регистра для учёта доходов, вычетов и налога. Часть доходов работников теперь облагаются по прогрессивной шкале, другие доходы не подпадают под новую шкалу.

В налоговом регистре 2021 года увеличится количество таблиц. Теперь нет единой налоговой базы. Вместо неё разные налоговые базы по каждому виду доходов, в отношении которых установлены различные налоговые ставки (п. 2 ст. 210 НК).

В налоговом учёте НДФЛ надо разделить суммы налога, рассчитанного по ставке 13 и 15 процентов. Вы перечисляете их на разные КБК. НДФЛ по повышенной ставке формируется с новым КБК 182 1 01 02080 01 1000 110 (приказ Минфина от 12.10.2020 № 236н). Взаиморасчёты с ИФНС ведёте отдельно по каждой ставке. Поэтому и в налоговом регистре их нужно показать отдельно.

Нет смысла разносить налог, рассчитанный по разным ставкам на разные листы или в разные таблицы. Смену ставки, а также последующее исчисление и уплату налога по ставке 15 процентов в 2021-2022 годах можно предусмотреть в таблицах по каждой налоговой базе, где выделить отдельные графы для налога, рассчитанного по разным ставкам. С 2023 года нужно ввести сводный лист расчёта налога по сумме налоговых баз.

В регистре НДФЛ отражайте и учитывайте только те доходы для расчёта повышенного налога, которые выплатили сами. Учитывать доходы, которые «физик» получил от других компаний, не нужно.

Поскольку унифицированной формы регистра нет, мы с вами рассмотрим одну из возможных форм.

Если будете считать НДФЛ по прогрессивной ставке, отразите доходы и расчёт в отдельных разделах регистра 3, 4 и 5. Как, рассмотрим на примере.

Зарплата директора компании 1 800 000 руб. в месяц. За январь, февраль и март 2021 года он получил нарастающим итогом 5 400 000 руб. (1 800 000 руб. × 3 мес.). Других доходов компания ему не выплачивала. Налоговые вычеты по НДФЛ ему не полагаются.

Для чего нужны регистры по НДФЛ в 2021 году

Основное назначение регистра по НДФЛ — сформировать показатели для составления расчётов 6-НДФЛ. Поэтому, разрабатывая регистр, придерживайтесь структуры этих форм, а также справочников, приведённых в приложениях к приказам ФНС, которыми утверждены эти формы.

Кроме того, выписка из регистра налогового учёта по НДФЛ нужна при подаче заявления о возврате излишне удержанного и уплаченного налога (п. 1 ст. 231 НК РФ).

Возникает вопрос, если компания не будет вести регистры налогового учёта, ожидается ли какая-то ответственность за это?

Если мы обратимся к первой части НК РФ откроем ст.120, то увидим, что в этой статье предусмотрена ответственность за грубое нарушение учёта доходов и расходов, и объектов налогообложения: отсутствие регистров налогового учёта по НДФЛ, несвоевременное или неправильное отражение в регистрах налогового учёта хозяйственных операций. Т.е. если мы в регистре неправильно указываем дату выплаты дохода, выплаченную сумму или дату перечисления НДФЛ в бюджет, если мы неверно рассчитали саму сумму НДФЛ или сумму предоставленных вычетов.

Поскольку в статье 120 НК РФ понятие «регистры налогового учёта по НДФЛ» употребляется во множественном числе, то это наводит на мысль о том, что отсутствие одного регистра, т.е. регистра на одного сотрудника не может представлять собой грубое нарушение учёта доходов, и арбитражная практика это подтверждает, если отсутствует только один регистр налогового учёта по одному физическому лицу, то в этом случае нельзя признать подобное нарушение в качестве грубого нарушения учёта доходов и расходов.

Есть решения арбитражных судов, в которых судьи поддержали налогоплательщика и сказали, что по этой статье штрафовать в данном случае нельзя. Но отсутствие двух и более регистров налогового учёта вполне может расцениваться как грубое нарушение учёта доходов и расходов и объектов налогообложения.

Если у организации отсутствуют налоговые регистры за один год — штраф будет составлять 10 тыс. руб., если отсутствуют регистры за два и более налоговых периода — размер штрафа будет составлять 30 тыс. руб.

Такие меры ответственности предусмотрены пунктом 1 статьи 120 Налогового кодекса. Если организация не представит регистры по требованию ИФНС, её привлекут к ответственности в размере 200 руб. за каждый не представленный в срок документ (п. 1 ст. 126 Налогового кодекса). Если отсутствие регистра повлекло занижение налоговой базы по НДФЛ, то штраф составит 20 % от суммы неуплаченного налога, но не менее 40 000 руб. как за нарушение правил учёта (п. 3 ст. 120 Налогового кодекса).

Таким образом, НК РФ обязует нас своевременно вести регистры налогового учёта по НДФЛ. Это не только нужно, но и удобно, т. к. данные регистров используются для 2-НДФЛ и для 6-НДФЛ.

Задайте вопрос нашим экспертам

Ответим письменно со ссылками на законодательство

Оставьте заявку прямо сейчас!

Юлия Невдах — эксперт по заработной плате проекта «Зарплата 360°»

Консультирует по вопросам правильности расчёта заработной платы более восьми лет.

Читайте другие статьи автора в нашем блоге:

- Как рассчитать больничный лист не ниже МРОТ в 2020 году?

- Новая форма СТД-Р в 2020 году: заполнение сведений о трудовой деятельности, когда и как выдавать, образец заполнения

- Удвоение детских пособий до 1,5 лет с 2020 года. Из мечты в реальность

- Один из важных документов компании

- Табель за декабрь. Почему его важно заполнить до 25-го числа

- Не вышел на работу. Когда за прогул нельзя уволить?

- Минтруд меняет правила ведения трудовых книжек

- Форма сбора информации о заработной плате работников государственных и муниципальных учреждений

Начать дискуссию