Условия для применения льгот по НДС

Список операций, которые освобождаются от уплаты НДС, устанавливает 149 статья НК.

В пункте 1 и 2 они сгруппированы по принципу обязательности. Там от льготы отказаться нельзя. В пункте 3 — необязательности, тут можно выбрать: пользоваться льготой или нет.

Иногда использовать льготы по НДС нецелесообразно, потому что нужен раздельный учет операций облагаемых и необлагаемых НДС. Если необлагаемых операций мало, то нет смысла усложнять учет.

Все операции, освобожденные от НДС вы должны отразить в разделе 7 «Декларации» и указать соответствующий код. Чтобы отказаться от льготы, сообщите об этом письменно в налоговую. Отказ действует не меньше года.

Освободиться от уплаты НДС можно, но только если выполнить все условия, которые указаны в 149 статье НК:

соответствие реализуемых товаров (работ, услуг) утвержденным льготным перечням;

соответствие организационно-правового статуса компании той категории плательщиков НДС, которая названа в статье 149 НК;

наличие разрешительной документации на осуществление деятельности, подлежащей лицензированию со стороны государства

выполнение именно тех хозяйственных операций, которые дают право на применение льготы;

наличие документов, подтверждающих право на льготу.

Состав операций, освобожденных от НДС, регулярно обновляют. Запомните: если в льготах появляются изменения, то вы применяете тот порядок определения налоговой базы, который действовал на дату отгрузки товаров (работ, услуг) вне зависимости от даты оплаты (п. 8 ст. 149 НК).

Льготы на медицинские изделия

Для медицинских изделий есть два вида льгот:

освобождение от НДС реализации медицинских изделий (пп. 4 п. 2 ст. 164 НК)

ставка НДС 10% (пп. 1 п. 2 ст. 149) для медицинских изделий по перечню, утвержденному постановлением Правительства от 15.09.2008 № 688 (с изменениями).

В 2022 году льготами можно по-прежнему пользоваться при наличии регистрационного удостоверения, выданного:

либо в соответствии с законодательством РФ;

либо в соответствии с правом ЕАЭС.

К льготируемым медицинским товарам относятся не только медицинские изделия, но и принадлежности к ним, указанные в регистрационном удостоверении. Если вы продаете принадлежности отдельно, льготы не будет.

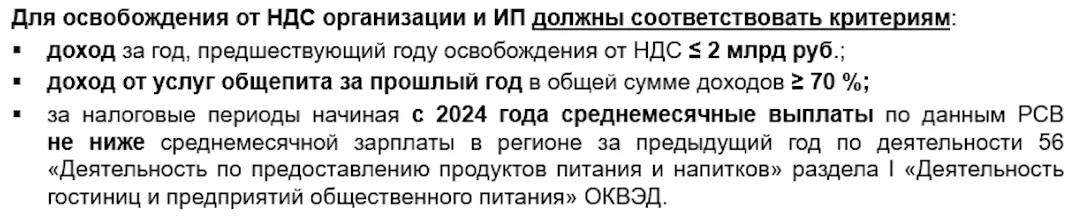

Льготы для общепита

С 2022 года освобождены от НДС услуги ресторанов, кафе, баров, заведений фастфуда, буфетов, кафетериев, столовых, закусочных и общепита с выездным обслуживанием (пп. 38 п. 3 ст. 149 НК от 02.07.2021 № 305-ФЗ).

Льгота не распространяется на отделы общепита при розничных магазинах и на поставщиков продукции общепиту.

Восстановление НДС

По объектам недвижимости не требуется одномоментно восстанавливать НДС, если недвижимостью пользуются в деятельности, освобожденной от НДС и одновременно облагаемой.

Восстановление распределяется на 10 лет с момента начала амортизации объекта. При определении десятилетнего срока учитывается в том числе год, в котором объект недвижимости начал работать. (Письмо Минфина России от 13.01.2022 №03-07-10/923).

В конце каждого года организация определяет, какая доля годовой выручки относится к операциям освобожденным от НДС. Восстановить НДС можно только в части этой доли.

Если организация или ИП выполнили все условия для освобождения от НДС услуг общепита с 1 января 2022 года, но по каким-то причинам применять его не хотят, то от него можно отказаться. Нужно предоставить в налоговый орган заявление до 1-го числа квартала, с которого вы хотите отказаться от освобождения. Отказ возможен на срок не менее года (п.5 ст.149 НК РФ).

Льготы на программы для ЭВМ

Льготы по программам для ЭВМ, базам данных — это не самая свежая льгота, но очень важная. Появилась она в ст. 149 НК в начале 2021 года.

Налогообложению НДС не подлежит реализация исключительных прав и прав на использование программ и баз данных, включенных в единый реестр российских программ для ЭВМ и баз данных

Названную льготу нельзя применить, если вы передадите права на продукт, чтобы распространять рекламу в интернете, искать информацию о потенциальных покупателях, продавцах и заключать сделки.

Но это исключение касается программ, в которых распространять рекламу, искать покупателей и заключать сделки – основная цель, а не «побочная возможность». Поэтому льготы, предусмотренные ст. 149 Кодекса, можно применить в отношении реализации прав на ПО и базы данных, которые позволяют (письмо Минфина от 18.12.2020 № 03-07-07/111669):

создавать, изменять, хранить искать документы на протяжении всего цикла;

автоматизировать процесс управления отношениями с клиентами (CRM), сбора данных, планирования, бюджетирования. Проводить анализ результатов по заключенным договорам, контроля процесса продаж.

проводить анализ и проверку контрагентов на основании информации из широкого круга источников и отслеживать изменения, чтобы заключать договоры;

создавать, редактировать и управлять сайтами (CMS);

Характер размещаемой в рамках функциональных возможностей сайта информации, в т.ч., рекламной информации о товарах, реализуемых этим интернет-магазином, или информации в виде размещенных предложений о реализации товаров и возможности заключить сделку по таким предложениям, не изменяет существо отношений сторон по такому лицензионному договору.

Кроме того льгота действует при реализации исключительных прав, лицензионных т.е. прав, чтобы использовать эти программы. Включая обновления, дополнительные функциональные возможности, в том числе через удаленный доступ в интернете.

Льгота по НДС не действует на программы и базы данных, которые предназначены для распространение рекламы на торговых площадках.

Важнейшее условие для льготирование программ ЭВМ — включение в единый реестр Российских программ и баз данных.

Льготы на технологическое оборудование

С 03.03.2022 г. в перечень технологического оборудования, ввоз которого на территорию РФ не облагается НДС, включили новую позицию: «8417 80 700 Оборудование установки прямого восстановления железа» (постановление Правительства от 03.03.2022 № 282).

С 27.05.2022 в перечень технологического оборудования, ввоз которого на территорию РФ не подлежит обложению НДС включено оборудование комплекса конвейерных технологических линий с системой автоматизированного управления для производства крупногабаритных модулей из железобетона для жилищного строительства.

Льготы для рыбоводства

С начала 2022 года от НДС освобождается реализация племенных рыб, а также эмбрионов и молоди, полученных от племенных рыб (Федеральный закон от 02.07.2021 № 308-ФЗ).

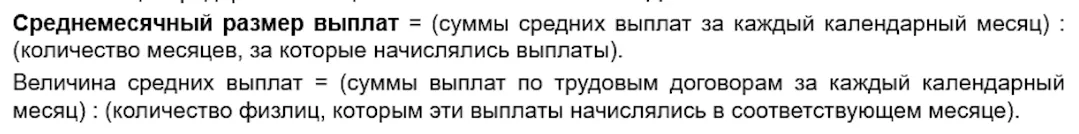

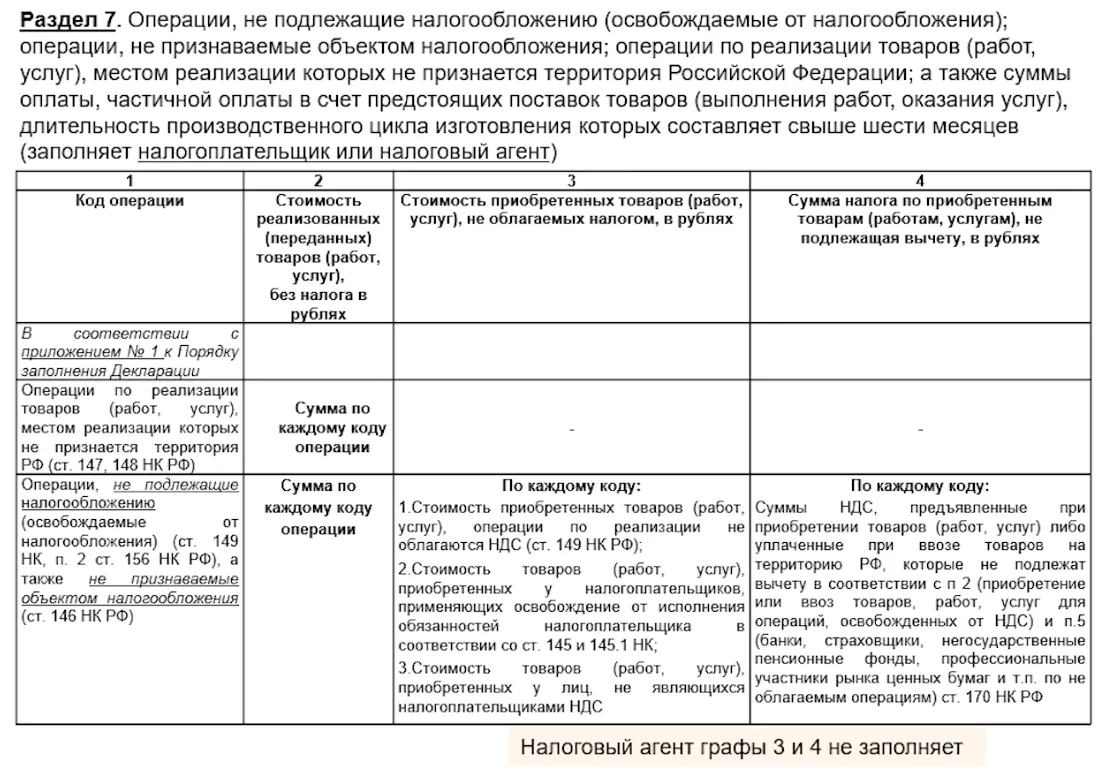

Декларации по НДС при льготах

Когда вы выполняете операции, освобожденные от НДС, указывайте их в 7 разделе декларации по НДС.

Здесь нужно привести код операции соответствующий льготе, указать стоимость реализации по каждому коду. В третьей графе раздела приводите стоимость приобретения для этой операции, которые не облагаются налогом.

В четвертой графе указываете сумму НДС, которую нельзя принять к вычету по приобретениям для таких операций, освобожденных от НДС или не признаваемых объектом налогообложения.

Риск-ориентированные камеральные проверки декларации при наличии льгот по НДС

Если вы получили требование от ФНС по пояснениям в документах, то вместо пакета документов можете предоставить:

реестр документов в электронном виде, там указываете обоснованность применения налоговых льгот;

перечень и формы типовых договоров, для операций по соответствующим кодам.

ФНС рекомендует представлять пояснения при наличии льгот по форме и форматам электронного реестра, который применяется с 30.07.2021 на основании приказа ФНС от 24.05.2021 № ЕД-7-15/513.

Это не обязательный формат. Вы можете ответить на требование документом в свободной форме. Но лучше используйте форму электронного реестра из приказа, потому что используя такой реестр вы освобождаетесь на время от подачи дополнительных документов.

Отвечать на требования вы должны. Если не предоставите сведения, то организация получит штраф 200 рублей за каждый несданный документ.

Это лишь малая часть о льготах по НДС. Больше рассказываем и обучаем на курсе повышения квалификации.

Чем полезен курс

Подготовили в курсе 10 модулей, где вы узнаете об НДС все — с нуля до сложных моментов. Мы расскажем самое важное, дадим вам много дополнительного материала. Коротко о темах, которые изучите:

формирование налоговой базы по НДС;

счета-фактуры;

льготы по НДС;

ставки НДС и их применение;

условия для вычета НДС;

восстановление и декларации по НДС.

Полную программу курса смотрите здесь. Курс соответствует профстандарту «Бухгалтер».

Кто ведет курс и в каком формате

Курс повышения квалификации проводим дистанционно: смотрите видеолекции, читаете конспекты, изучаете мастер-классы. Общаетесь с кураторами в закрытом Telegram-чате, и встречаетесь с преподавателями в онлайн-формате.

Чему научитесь, какой документ получите

Мало кому НДС дается без проблем. И это нормально. Наш курс поможет победить самые сложные моменты в НДС, вы поймете:

как правильно формировать налоговую базу по НДС;

как составлять счета-фактуры;

новое в ставках и льготах НДС в 2022 году;

какие условия нужны для вычета НДС;

когда придется восстанавливать НДС;

как заполнить декларацию по НДС.

Когда закончите курс повышения квалификации, выдадим официальное удостоверение и сертификат ИПБ России на 40 часов.

Начать дискуссию