Заказчик отказался подписывать акт строительного подряда: что с НДС

Если заказчик отказывается подписывать акт о приемке, то подрядчик подписывает его сам и делает отметку об отказе заказчика — это разрешает п.4 ст. 753 ГК.

Акт подтвердит факт того, что работы выполнили — начисляйте НДС и отражайте доход от реализации, как того требует п.3 ст 271. НК.

В налоговом учете есть особенности не только с НДС, но и налогом на прибыль. Подробно бухгалтерский и налоговый кчет у подрядчика мы разобрали в курсе «Учет в строительстве».

Работы выполнили, но заказчик отказался от их приемки

Если заказчик видит, что в работе куча недостатков и объект нельзя использовать, то он вправе отказаться от приемки — ему это позволяет п.6 ст. 753 ГК.

В этом случае считается, что работа не выполнена и НДС начислять не нужно.

Недостатки по работе устранили безвозмездно, как быть с НДС

Когда подрядчик устраняет все проблемы, то стоимость работ уже включена в базе по НДС. Поэтому начислять и платить НДС за работу, в которой подрядчик устраняет проблемы, не надо.

В работе опять нашли недостатки и их снова пришлось устранять

Повторная работа и устранение проблем идет в рамках одного договора. Пока вы снова не исправите все косяки — договор не будет исполненным — п. 1 ст. 154 НК и п.1 ст.167 НК.

Подрядчик вправе принять к вычету НДС, который он заплатил в бюджет. По работам, которые он сдал заказчику первоначально. Когда заказчик примет работы снова, их стоимость включится подрядчиком в налоговую базу по НДС.

Подрядчик уменьшает доход в периоде, в котором был брак. После сдачи заказчику заново выполненной работы, подрядчик вновь признает доход и расход.

Если выручка от сдачи работ с неисправимым браком признана в одном году, а брак выявлен в следующем году, сумма ранее признанного дохода включается во внереализационные расходы как расход прошлых лет, выявленный в отчетном периоде, на основании пп. 1 п. 2 ст. 265 НК

При этом сумма прямых расходов, относящихся к первоначально сданным работам, признается внереализационным доходом как доход прошлых лет, выявленный в отчетном периоде — п.п. 10 ст. 250 НК.

Как бухгалтеру работать с бухгалтерским и налоговым учетом в строительстве

Мы в «Клерке» любим упрощать бухгалтерам работу. Поэтому вместе с экспертами сделали курс повышения квалификации по учету в строительстве.

Коротко о том, что вас ждет:

Видео-уроки с примерами и шаблонами.

Тесты, чтобы закрепить материал.

Живое общение с преподавателями и кураторами.

Удостоверение о повышении квалификации на 120 ак. часов с внесением в ФИС ФРДО.

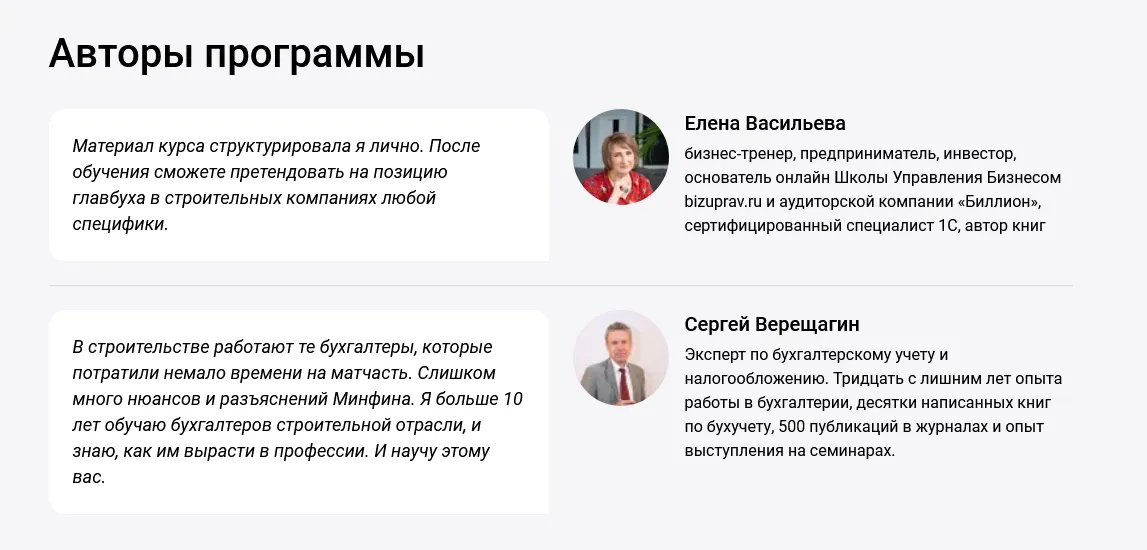

Кто будет вас учить:

Сможете вести учет материалов и расходов, которые связаны со строительством. Формировать выручку, затраты в подрядной организации, учитывать особенности договоров и положений ФСБУ 26/2020. Узнаете об особенностях учета долевого строительства и расходов на СРО.

Начать дискуссию