Как считать НДС и налог на прибыль, если цена сделки – не в рублях

Ситуация: компания отгружает товары без предоплаты. Оплата будет в рублях в сумме по курсу иностранной валюты (условных денежных единиц), увеличенной на определенный процент. НДС надо считать по стоимости исходя из курса ЦБ.

Разъяснение дал Минфин в письме от 13.06.2023 № 03-07-11/54244.

Стоимость товара при отгрузке из у. е. пересчитывается в рубли по курсу ЦБ без его увеличения на определенный процент.

При этом суммовые разницы в части НДС, возникающие у компании-продавца при последующей оплате этих товаров, учитываются в составе внереализационных доходов или расходов.

В счете фактуре будет так:

Графа 5 – стоимость товаров без НДС в рублях, определенная исходя из стоимости в иностранной валюте (у. е.), пересчитанной в рубли по курсу ЦБ на дату отгрузки;

Графа 8 – НДС, начисленный на сумму из графы 5.

Что касается налога на прибыль, то курсовые разницы в этом году учитывают по мере прекращения обязательств.

Ювелиры не могут заявить вычет по НДС на товары, купленные ранее при ПСН

С 2023 года ювелирный бизнес лишился права на применение УСН и ПСН. Продавая остатки товара, приобретенного при ПСН, принять на вычет входящий прошлогодний НДС нельзя.

Об этом сообщает Минфин в письме от 24.04.2023 № 03-07-11/37608.

ИП считает, что он может взять на вычет НДС на товар, купленный в 2022 году и проданный в 2023 году, потому что не содержит такого запрета.

Минфин утверждает, что взять на вычет НДС нельзя, потому что в это не предусмотрено.

Аналогичный вывод – в письме Минфина от 03.05.2023 № 03-07-11/40633.

Место на парковке для авто сотрудников облагается НДС

Услуги по предоставлению парковочных мест, оказываемые организацией как на возмездной, так и на безвозмездной основе своим сотрудникам, облагаются НДС.

Такой вывод делает Минфин в письме от 15.05.2023 № 03-03-06/1/43735.

Если услуги безвозмездные, то базой по НДС будет рыночная стоимость (с учетом норм статьи 105.3 НК).

Что касается включения стоимости парковки для сотрудников в расходы по налогу на прибыль, то это возможно, если такие расходы предусмотрены системой оплаты труда и прописаны в трудовом или коллективном договоре.

Агент должен перевыставлять каждый полученный счет-фактуру каждому принципалу

Если агент приобретает товары или услуги для нескольких принципалов, то при получении счета-фактуры от поставщика он должен выставлять несколько счетов-фактур для принципалов. То есть, один общий счет-фактуру на разделить на несколько отдельных.

Разъяснение дает Минфин в письме от 20.06.2023 № 03-07-09/57075.

Ситуация такая: Управляющая компания заключила агентские договоры с собственниками нежилых помещений (принципалами). Ресурсные организации (РСО) выставляют документы на УК, а УК как агент перевыставляет их принципалам.

В этом случае в перевыставленных счетах-фактурах в качестве продавца будет указана РСО.

Агент должен занести выставленные счета-фактуры в журнал регистрации.

Таким образом, агенты, приобретающие товары (работы, услуги) от своего имени для двух и более принципалов, счета-фактуры для принципалов составляют на основании каждого счета-фактуры, выставленного продавцами в доле, предъявленной каждому принципалу.

Такие перевыставленные счета-фактуры являются документом, по которому принципал может принять на вычет НДС.

Образовательные услуги по охране труда не облагаются НДС, если у компании есть лицензия

НДС образовательные услуги в одних случаях облагаются, в других – не облагаются, что зависит от ряда факторов, связанных с оказанием услуг.

По мнению Минфина России письмо от 11.07.2023 № 03-07-11/64513 все зависит от того имеет ли организация образовательную лицензию. Если такая лицензия есть и ей предусмотрено обучение охране труда, то такие услуги освобождаются от НДС согласно статье 149 НК.

Если у организации нет лицензии, в соответствии с которой она может оказывать образовательные услуги по охране труда, то соответствующие услуги должны облагаться НДС. Также облагаются НДС консультационные услуги в сфере охраны труда.

Хотите разбираться в НДС?

Пройдите курс повышения квалификации «Все про НДС от нуля до сложных моментов» — учим там всему, что касается НДС с экспертами.

После курса вы забудете о всех проблемах с НДС. На практических примерах научитесь работать с НДС в любых ситуациях.

Чему научитесь

формировать налоговую базу по НДС;

безошибочно оформлять счета-фактуры;

применять льготы по НДС;

обосновывать возмещение НДС из бюджета;

организовывать ведение налогового учета по НДС;

составлять налоговые расчеты и декларации по НДС;

проходить проверки по НДС без штрафов.

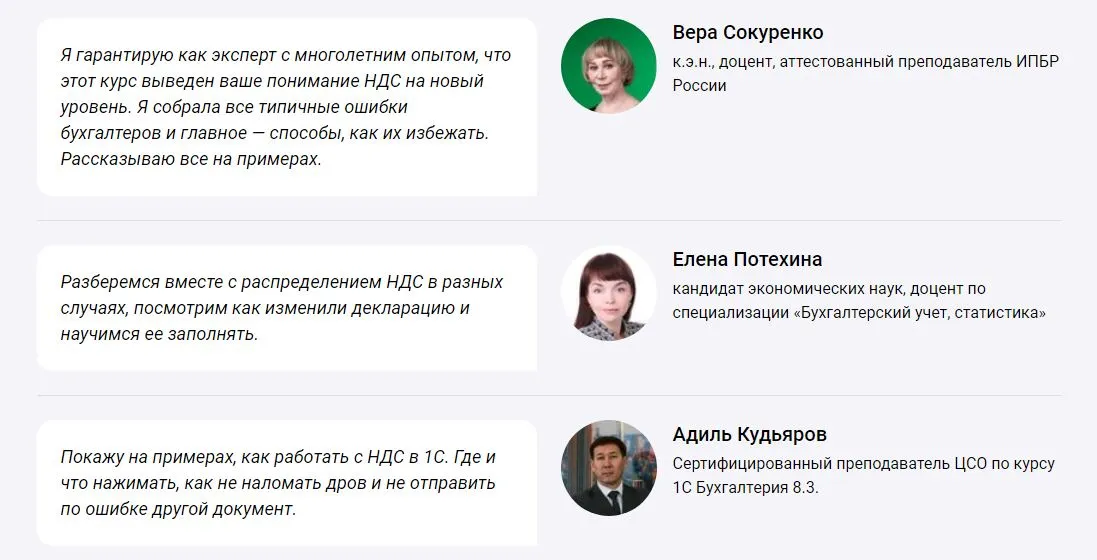

Кто будет учить

Какой документ получите

После прохождения курса вы получите официальное удостоверение о повышении квалификации по почте России. Ваш работодатель увидит его в государственном реестре ФИС ФРДО Рособрнадзора.

Успевайте купить курс по акции: 6 499 ₽ 18 800 ₽.

Можно оплатить в рассрочку от 542 ₽/мес.

Уверены в своих силах и знаниях? Пройдите тестирование по НДС и получите официальное удостоверение о повышении квалификации. Наш тест подходит как для проверки базовых знаний, так и для экспертов, кто уверен в своих знаниях по НДС.

Начать дискуссию