В 2024 году предприниматели, которые применяют УСН «доходы» и ПСН, имеют право уменьшать налоги на страховые взносы, подлежащие уплате в соответствии со ст. 430 НК РФ, до их фактической уплаты.

Ранее ФНС России письмом от 25.08.2023 № СД-4-3/10872@ уточняла, что страховые взносы в размере 1% с доходов, превышающих 300 тыс. рублей, за расчетный период 2023 года, уплатить которые следует не позднее 1 июля 2024 года, могут быть признаны налогоплательщиком подлежащими уплате как в 2023, так и в 2024 году.

На днях налоговая опубликовала письмо от 08.04.2024 № СД-4-3/4104@, в котором говорится, что такой порядок продолжит работать и дальше.

Для уменьшения налога, авансовых платежей по нему по УСН и налога по ПСН страховые взносы в размере 1% с доходов, превышающих 300 000 рублей, за 2024 год, уплата которых в должна быть не позднее 01.07.2025, могут быть признаны по выбору ИП подлежащими уплате как в 2024 году, так и в 2025 году.

На взносы 1% за 2024 год можно уменьшить авансы и налог:

за 2024 год;

за 2025 год;

частично – за 2024 год, частично – за 2025 год.

Главное, одну и ту же сумму не использовать для уменьшения два раза — в 2024 и 2025 г. Если все взносы учли в 2024 году, то в 2025 году их уже не учитывают.

Отметим, что изменений в НК пока не внесено и руководствовать нужно разъяснениями ФНС из письма № СД-4-3/4104@.

Что дают ИП эти изменения?

Нововведение избавило бухгалтеров от головной боли с ЕНС. Взносы, которые ИП платит за себя, находящиеся на ЕНС, не рассматриваются ФНС как взносы до наступления срока их уплаты — в этот момент их списывают с единого счета (срок уплаты — 31 декабря по фиксированным взносам ИП и 1 июля по взносам в 1%). До этого момента они составляют часть положительного сальдо ЕНС, если не выполнен зачет. Если выполнен — взносы уходят в резерв.

Ранее для использования уплаченных взносов в уменьшение налога надо следить за наличием положительного сальдо ЕНС в определенной сумме в течение всего года (что не всегда просто, так как с ЕНС могут без предупреждения списать средства). Сейчас, когда нет необходимости в том, чтобы взносы были уплаченными, ИП могут быть спокойны насчет сальдо.

Подробнее о том, как вести налоговый учет на упрощенке, уплачивать налоги на страховые взносы и использовать все преимущества УСН на онлайн-курсе «Главбух на УСН: от учета и отчетности до 1С».

Начинающим бухгалтерам онлайн-курс поможет освоить базовые принципы работы на УСН, а опытные специалисты смогут структурировать имеющиеся знания, чтобы повысить квалификацию и исключить любые ошибки.

Учиться можно без диплома бухгалтера. Вам не нужно ждать старта нового потока, сразу после оплаты вы получите доступ ко всем материалам и сможете изучать курс в комфортном для вас темпе.

Если у вас появятся вопросы или трудности во время учебы — мы всегда готовы вам помочь разобраться и решить любую проблему.

Сейчас вы можете купить курс по специальной цене за 4 900 рублей вместо 15 950 рублей!

О чем курс

Программу мы составили совместно с опытными преподавателями «Клерка», кандидатами экономических наук, экспертами в сфере налогообложения, бухгалтерскому учету и трудовым отношениям, которые выбирали темы и задания, опираясь на реальные задачи бухгалтера на УСН.

Всего в курсе 77 видеоуроков, текстовые материалы и конспекты лекций со скринами, подробными инструкциями и шаблонами.

Это прикладной курс, поэтому вас ждут практические задания по работе с таблицами Excel и ведению учета в 1С:Предприятие, много задач по заполнению различных форм отчетности, составлению договоров, оформления графика отпусков, больничных и т. д.

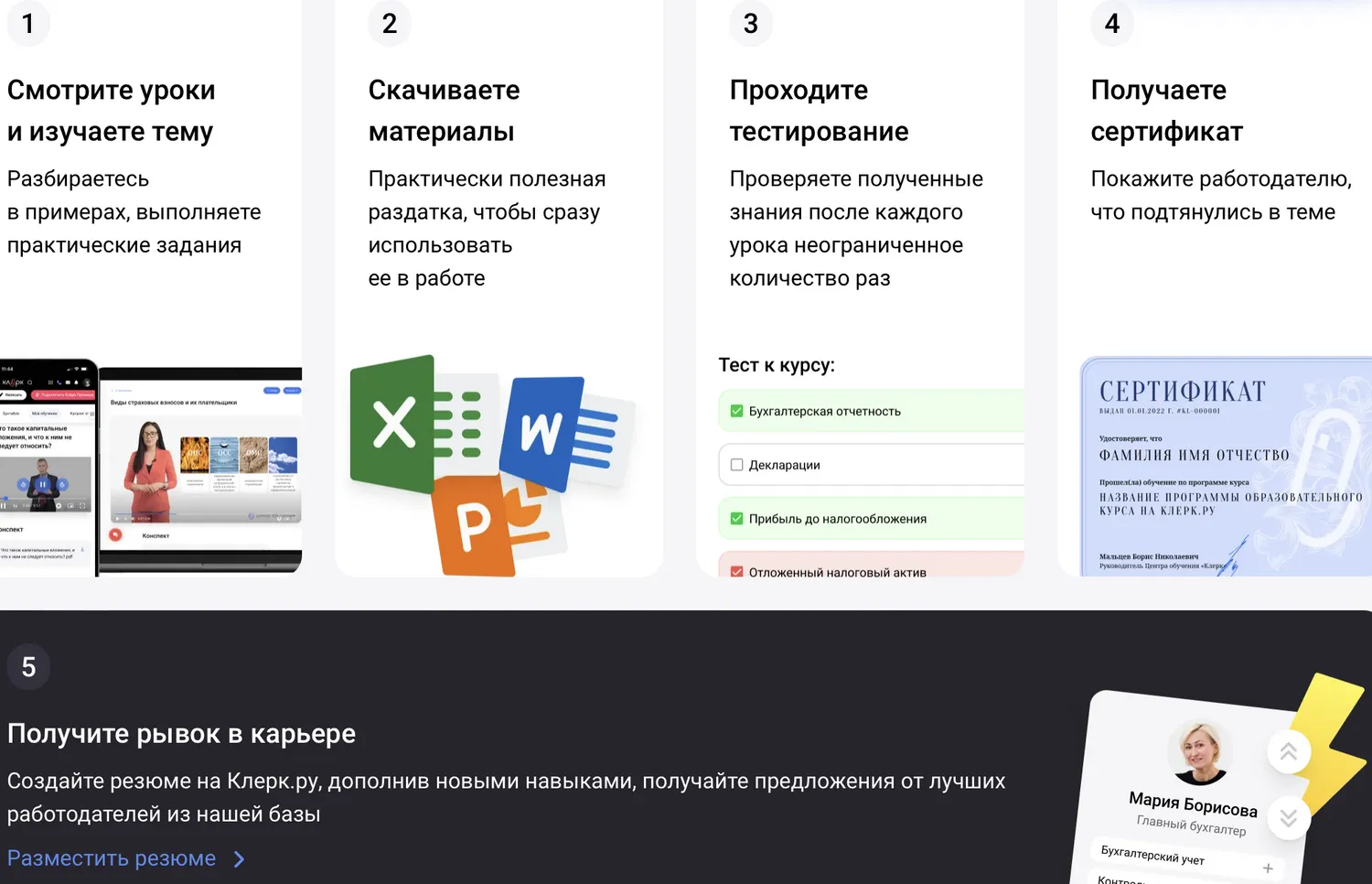

Как проходит обучение

Вы научитесь

Корректно вести бухгалтерский учет при УСН

Работать с исполнителями по трудовым договорам и ГПХ

Признавать доходы и расходы в налоговом учете

Вести документооборот на УСН от начала до конца

Работать по новым ФСБУ и применять их в УСН

Избегать штрафов и блокировок счетов по 115-ФЗ

После обучения вы получите

Сейчас вы можете купить курс по специальной цене за 4 900 рублей вместо 15 950 рублей!

После того, как вы подтвердите свои знания, мы выдадим вам официальный сертификат от Центра обучения «Клерка», который сможете показать работодателю.

Комментарии

11У нас всегда все через одно место - письмо есть, а изменений в НК нет!

Не жизнь, а именины сердца! (c)

ИП на патенте. Срок уплаты аванса 15.05.24г. Без работников.

Почему в форме уведомления 1112021 до сих пор по строке110 указана сумма уплаченных страховых взносов. Если не платить , а подать уведомление этой формы . что тогда указать в этой строке-110? Может подлежащая уплате сумма страховых взносов за год 49500?

Можно в строке 050 в уведомлении поданного 15.04.24г указать полностью указать годовую сумму патента , отраженную по стр.040? В строке 110 отразить всю годовую сумму фиксированных взносов за 2024 год сразу в апреле? По стр. 120 отразить в уведомление всю годовую сумму патента за 2024 года в уведомлении , поданного в апреле 2024 года? А в строке 140 соответственно отразить сумму разницы стр.110- стр 120?

То есть получается, что можно подать одно уведомление 1112021 в 2024 году по сроку уплаты аванса патента по сроку 15.05.2024 года. И больше не подавать?

Уплату страховых фиксированных взносов произвести в декабре 2024 года?

https://www.klerk.ru/buh/articles/597896/

https://www.klerk.ru/blogs/moedelo/595884/ посмотрите эти статьи может помогут разобраться по поводу уведомления