К НДС у налоговиков какое-то особенно трепетное отношение. И проявляется оно в частности в статье 54.1 НК, которая устанавливает ограничения — что делать нельзя, чтобы у вас не было проблем с ФНС:

- нельзя искажать отчетность, как и бухгалтерский, и налоговый учет;

- сделка должна иметь экономический смысл и не может быть направлена только на получение налоговый выгоды;

- исполнителем по сделке должен быть контрагент, указанный в договоре.

НК имеет прямое отношение к бухгалтерской работе, а статья 54.1 на 100% относится к проверке контрагентов. Без проверки невозможно утверждать, что контрагент чист перед налоговой, не замечен в махинациях, не имеет сомнительных сделок или контрагентов в послужном списке, а также, что сделки выполняет сам, а не через цепочки посредников (в которые легко могут закрасться «однодневки»).

Но тут есть несколько нюансов:

- Стандартная проверка со стороны, например, юристов — это требование предоставить учредительные документы, выписку из ЕГРЮЛ, приказ на директора и копию его паспорта. В лучшем случае контрагент заполнит анкету, где укажет своих стратегических партнеров, а юристы еще «пробьют» его по базе арбитражных дел. Для бухгалтера эта информация почти не имеет значения.

- Узнать, насколько контрагент «опасен» с точки зрения получения налоговых вычетов по НДС и включения расходов в базу по налогу на прибыль из открытых источников нельзя.

- Об уже проведенных в отношении налогоплательщика проверках, в том числе выездных, узнать невозможно.

В итоге той самой нужной информации у бухгалтера и нет. Как можно ее получить?

Контрагент.рф — уникальная платформа выявления налоговых рисков с недобросовестными налогоплательщиками. Информация поступает из нескольких источников: официальные открытые данные, сведения, переданные по API от банка (данные из системы финмониторинга ЦБ), от пользователей, прошедших комиссии и проверки, клиентов консалтинговых, аудиторских компаний и адвокатских бюро. База не уступает по актуальности закрытым данным ФНС.

Откуда бухгалтеру взять информацию о контрагенте

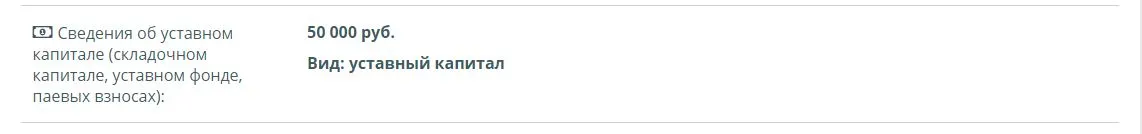

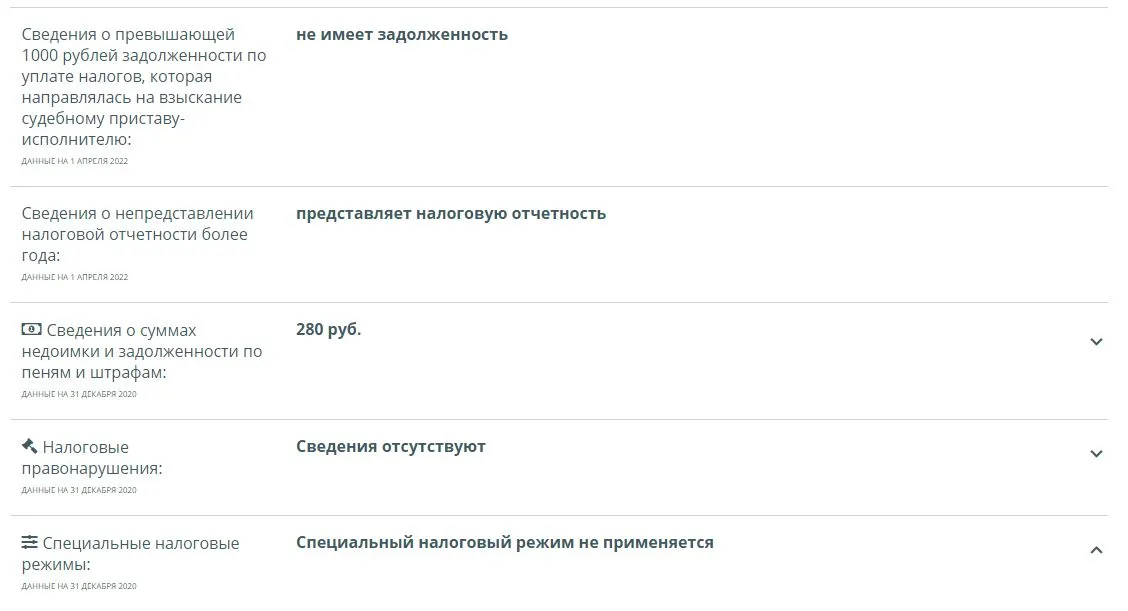

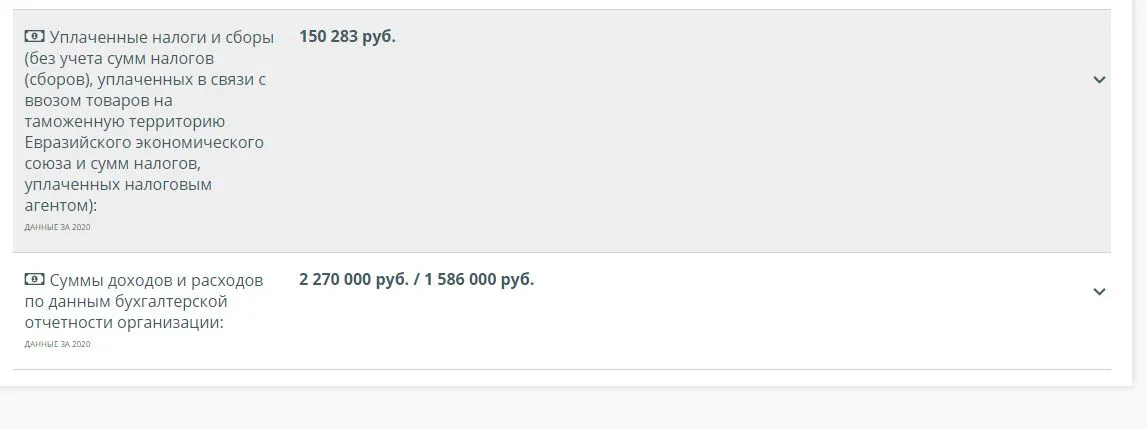

Часть информации все-таки можно добыть в открытых источниках. Например, воспользоваться сервисом Прозрачный бизнес. Здесь вы найдете общие сведения об организации — уставный капитал, данные о задолженности и уплате налогов, налоговом режиме.

Если у компании куча долгов перед налоговиками, расходы подозрительно приближаются к доходам и были серьезные налоговые правонарушения, то вряд ли такого контрагента можно назвать образцом добросовестности.

Некоторые руководители стараются скрыть тот факт, что их бизнес уже находится в состоянии банкротства. Ведь если информация размещена на Федеральном ресурсе, то значит все в курсе и зачем об этом упоминать? Так что не забывайте заходить на сайт и проверять, нет ли контрагента в списке (для этого достаточно знать ИНН).

Банкротство само по себе не признак недобросовестности и повод сомневаться в сделке. Но вопрос в том, а сможет ли контрагент исполнить обещанное самостоятельно, не станет ли просить переводить оплату на счетах других, связанных с ним компаний. Это ФНС может расценить, как схему и попытку вывода средств, а саму сделку «бумажной», т. е. существующей исключительно на бумаге.

Проверка в картотеке арбитража— это обязательный пункт «меню». Увешанный долгами поставщик или покупатель — верный путь к работе с банкротом или как минимум с неплатежеспособным партнером. Если юристы пропустили этот момент или у вас просто нет юридического отдела, проверять наличие дел в картотеке придется бухгалтеру.

Изучить бухгалтерскую отчетность можно на специальном ресурсе ГИРБО. Грамотному бухгалтеру показатели баланса и отчета о финансовых результатах смогут рассказать о многом. К примеру, высокая дебиторка — товар контрагент отгружает, услуги оказывает, но не получает оплату. Если речь не идет о длительных циклах поставок или каком-нибудь капитальном строительстве, то высокая дебиторка (особенно, если она висит из года в год) очень подозрительна.

Большая кредиторская задолженность (по зарплате или займам, кредитам) тоже не говорит ни о чем хорошем. Раз нет денег на выплаты сотрудникам, есть закредитованность, то велик риск банкротства.

Есть еще вариант — в личном кабинете на сайте налоговой любая компания может попросить данные о контрагенте у… него самого. Фактически ФНС афишировало новый сервис как некую соцсеть между налогоплательщиками. При направлении запроса вам могут или отклонить его или «добавят в друзья», и тогда вы узнаете подробности о показателях деятельности организации (а она о ваших).

И все же все эти замечательные сервисы не расскажут самого главного: что там у контрагента с НДС, каким видит его налоговая служба, насколько подозрительным считает.

Проверяйте контрагентов через Контрагент.рф — найдем недобросовестных контрагентов, у которых отсутствует источник применения правомерной налоговой выгоды в виде вычета/возмещения НДС.

Как налоговая узнает, что сделка сомнительная, а контрагент — вероятная «однодневка»?

Благодаря таким ресурсам как АИС «Налог-3» налоговики узнают о связях между компаниями, заявленных суммах НДС к вычету, разрывах в цепочках учета налога и т. д.

Способствуют выявлению схем также встречные и выездные проверки. При этом, если компания раз попала под подозрение, то в дальнейшем количество запросов к ней будет только расти, а риск выездной проверки повышаться.

Если налоговики сочтут, что у вас в декларации по НДС или прибыли есть суммы, которые проходят по сделкам с сомнительными контрагентами, они пришлют запрос на предоставление документов и, как альтернативу, предложат внести изменения в декларацию. То есть или докажите, что сделки реальные, а контрагенты — ангелочки или корректируйтесь и доплачивайте налог.

Получи проверку контрагента бесплатно!

Регистрируйся на Новой Платформе.

Зачем бухгалтеру проверка контрагента

Итак, самая главная причина, почему бухгалтер тоже должен принять участие в проверке контрагентов — снижение рисков выездных налоговых проверок. Как сама налоговая намекнула в Письме от 15 апреля 2022 г. № ЕД-18-2/882@, выездные проверки — случай исключительный, но мы то знаем, что это стоит читать как:

«приедем к вам тогда, когда точно будем знать, что вы уклонист от уплаты налогов или получатель незаконной налоговой выгоды».

Такую проверку инициируют тогда, когда точно знают, что будет, что взыскать. Потом конечно вы пойдете в суд и (может быть) докажете, что ФНС была не права, но для начала получите крупную недоимку (обычно в десятки миллионов рублей), а потом блокировку счетов и принудительное взыскание.

До того, как прийти, налоговики замучают вас требованиями и комиссиями. На встречу с налоговиками обычно ходит директор, но т.к. он глубокими познаниями в бухучете и налогах не обладает, то наверняка бухгалтера станут привлекать как свидетеля.

Директор может вообще заявить, что он ни сном ни духом, что там его бухгалтер творит и полностью доверяет ему не только учет, но и проверку контрагентов. От ответственности руководителя это вряд ли освободит, а вот проблем главбуху точно прибавит. Кстати, бухгалтера тоже могут дисквалифицировать ().

Поэтому у главбуха есть прямой интерес к качественной проверке контрагентов с точки зрения именно налоговых рисков.

Получи проверку контрагента бесплатно!

Регистрируйся на Новой Платформе.

Начать дискуссию